Бюджет семьи на месяц таблица готовая

Содержание:

- Составьте подробный финансовый план

- Где планировать?

- Персонал финанс / Personal Finances

- Цели и функции семейного бюджета

- Зачем нам с вами нужна таблица учета финансов

- Видео на тему семейного бюджета в Excel

- Отследите расходы

- Советы

- Способы планирования бюджета семьи

- Зачем планировать семейный бюджет на год

- Шаг четвертый – откладываем на благие цели

- Учет расходов и доходов семьи в таблице Excel

- Как планировать бюджет при нерегулярных доходах

- Учет расходов и доходов семьи в таблице Excel

- Расходы по правилу 4-х конвертов

- Как с помощью календаря расходов составить семейный бюджет на год

- Заключение

Составьте подробный финансовый план

Чтобы не потратить деньги в никуда, лучше заранее в начале

месяца составить финансовый план, удовлетворяющий потребности обоих партнеров.

Исходя из намеченных целей, потребностей, увлечений и

обязательных трат, сядьте вдвоем и составьте план действий:

- оплатить квартиру;

- коммуналку;

- интернет;

- деньги на телефон;

- еда;

- проезд;

- курсы жене;

- скалолазание мужу;

- купить мультиварку или другую необходимую технику;

- сбережения.

Внесите любые пункты, важные для вас обоих и не отступайте

от плана. Стоит учитывать погрешности, ведь цены растут и меняются, но не

превышайте допустимый лимит.

Где планировать?

На самом деле, это вообще не принципиальный вопрос. Если отвечать кратко, то там, где вам будет удобно это делать. Планировать можно на бумажных носителях (блокнотах, тетрадях или собственном ежедневнике),

в таблице ексель или гугл-документах, в мобильном или десктопном приложении для учета финансов:

Готовая таблица Excel со всеми формулами и нужными разделами поможет легко справиться с ведением личного бюджета. Единственный минус, что все расходы придется заносить в ручную, а так же обязательная привязка к компьютеру, то есть не получится заполнить ее в перерывах или ожиданиях в очередях.

Приложение на телефоне и компьютере, особенно, если они синхронизируются между собой, легко снимают эту проблему, вот некоторые варианты, которым можно использоваться для этих целей Monefy (понятный и простой интерфейс, дает возможность синхронизировать счета всех членов семьи), Coinkeeper (есть функция создания регулярных платежей и планирования бюджета на разные периоды), Toshl (расходы легко просматривать в виде ленты, удобно для ежедневного отслеживания), Moneylover (кроме базового бюджета можно заносить информацию о долгах инапоминания о регулярных платежах), Дзен-мани (приложение подключается к онлайн-банку и вносит информацию о тратах автоматически), Smart Finance (после установки можно определить финансовое положение и составить личный бюджет), Money Wallet (есть возможность вести счета в разных валютах, курс может обновляться автоматически при подключении к интернету)

Персонал финанс / Personal Finances

Программа, ранее известная под названием Personal Finances, а теперь именуемая Azlex Finance, существует с 2006 года и постоянно дорабатывается.

Достоинства Azlex Finance / Personal Finances

- Возможность ведения бухгалтерии несколькими пользователями. Каждому члену семьи можно создать свой персональный аккаунт со своим паролем и возможностью скрывать некоторые транзакции от других членов семьи;

- Есть версии для iOS и Android с синхронизацией мобильной и компьютерной версий через интернет. Можно заносить информацию прямо в магазине с телефона, чтобы ничего не забыть;

- Удобный быстрый ввод транзакций;

- Возможность редактировать категории трат, состав семьи, контрагентов;

- Удобное построение отчетов по категориям трат, счетам, членам семьи, возможность просматривать динамику финансов;

- Наличие планировщика, позволяющего отражать будущие и регулярные траты в календаре;

- Приятный дизайн с возможностью присваивать значки категориям расходов.

Недостатки Azlex Finance / Personal Finances

- Не все функции доступны в бесплатной версии;

- Программа очень детализирована, что требует времени на ознакомление со всеми возможностями.

Цели и функции семейного бюджета

У человека, не интересующегося финансами, может возникнуть вопрос:”Зачем вести домашнюю бухгалтерию, если я доволен размером доходов, расходов и уровнем жизни ?”

Основная цель бюджета — оптимизация доходов и расходов семьи. Даже очень богатые люди зачастую не просто планируют семейный бюджет, но и нанимают финансовых консультантов, чтобы разумно и правильно тратить свои деньги.

Контроль расходов

Важнейшая функция семейного бюджета – контроль затрат. Независимо от возраста и пола люди ежемесячно тратят деньги на продукты, транспорт, жилье, коммунальные услуги, спортивный зал, парикмахерскую, кинотеатр или ресторан. Список можно продолжать бесконечно. Благодаря контролю за финансами покупки становятся полностью обоснованными и доставляют радость, а не беспокойство.

Учет доходов

Необходимость

вести учет доходов обусловлена тем, что знание их структуры позволяет понять, сколько денег приносят

бизнес, работа и инвестиции, сделать

вывод об их эффективности.

Уменьшение задолженностей

На фоне постоянной рекламы легкодоступных кредитов многие “влезают в долги”. Правильное распределение расходов позволяет избежать лишних займов Я не имею в виду осознанные кредиты, например, ипотеку, благодаря которой семье не нужно снимать квартиру. Если вам интересно, выгодно ли брать ипотеку или лучше арендовать жилье, рекомендую ознакомиться со статьей: «Съем жилья или ипотека? Что выбрать? Считаем вместе».

Создание финансовых накоплений

Лучшим

результатом учета домашних финансов является появление свободных денежных

средств, которые при правильном использовании дадут не только защиту от

форс-мажорных обстоятельств, но и увеличат доходы.

Зачем нам с вами нужна таблица учета финансов

Не секрет, что практически каждый из нас мечтает стать богатым. Больше бабла, крутую тачку, стильные брендовые вещи, дорогой дом. Но проблема в том, что мало кто готов к этому. Возьмем в пример бедного человека, который еле-еле сводит концы с концами, живет от зарплаты до зарплаты, тратит деньги на всякую ерунду и прочее.

Если спросить у него, хочет ли он много денег, то с 99-процентной вероятностью он ответит: “Да!” Но проблема в том, что если дать ему эти деньги, то человек, скорее всего, через короткое время станет еще беднее, чем был до этого.

Это не вымысел – это реальные факты. Сколько есть историй, когда бедный выиграл огромную сумму в лотерею. Он начал неразумно тратить деньги налево и направо и в результате стал еще беднее.

Все дело в том, что в какой-то момент денег у него прибавилось, а вот мышление осталось таким же. Мышление бедного человека. Сколько золота ему не насыпь, он все равно все потеряет. Ему просто не хватит знаний и навыков, чтобы сохранить и приумножить средства. Многие из нас не знают даже азов финансовой грамотности, поэтому и не получается разбогатеть.

Так вот одно из главных правил – это вести учет своих доходов и расходов. Во-первых, мы будем четко видеть, сколько и на что мы потратили. Это поможет нам грамотно скорректировать свои денежные потоки. Например, будет сразу видно, в каком сегменте можно урезать не особо важные расходы. Будем знать, кто и сколько нам задолжал, и кому одолжали мы.

Во-вторых, мы действительно будем готовы к большим деньгам. Ведь, заставляя себя постоянно следить за личными финансами, мы выработаем привычку и станем более дисциплинированны.

Вы даже не представляете, насколько внедрение в свою жизнь этой привычки может изменить движение денег

Раньше я думал, что все это не сильно важно и нужно только людям, которые воротят большим баблом. Но как же я ошибался…

Стоило мне только начать вести таблицу, как я заметил, что денег у меня стало прибавляться. Понятное дело, это произошло не само собой, я предпринял некоторые действия. Но действия я применял, отталкиваясь от данных в таблице.

Сейчас у меня все “прозрачно” с финансами. Я вижу, что и откуда ко мне пришло, на что, в какой день и сколько я потратил, кто мне должен и т. д.

Видео на тему семейного бюджета в Excel

На просторах интернета есть немало видеороликов, посвященных вопросам семейного бюджета. Главное, чтобы вы не только смотрели, читали и слушали, но и на практике применяли полученные знания. Контролируя свой бюджет, вы сокращаете лишние расходы и увеличиваете накопления.

Планирование и распределение семейного бюджета — это болезненная тема для большинства семей, особенно для тех граждан, что имеют «средний уровень дохода». Ведь накапливать и тратить деньги с умом — задача непростая. Облегчить эту участь поможет ведение домашней бухгалтерии: для этого можно завести большую канцелярскую тетрадь, или скачать программы домашнего бюджета.

Отследите расходы

Определите сколько средств уходит на регулярные и нерегулярные траты. Об этом говорит Ирина Жигина, финансовый консультант: «Распределите деньги на регулярные статьи расходов: еда, квартплата, одежда, учёба, транспорт, медицина, спортзал. Заложите в бюджет нерегулярные траты такие, как техническое обслуживание транспортных средств, страховки, налоги». Попытайтесь учесть возможные расходы заранее: подарки родителям на дни рождения или длительная поездка на такси.

Так как всё предвидеть невозможно, выделите отдельную статью бюджета, которая пойдет на формирование «подушки безопасности». Она спасёт от нехватки денежных средств в сложной ситуации. Зафиксируйте сумму, которую будете отправлять на специальный неприкосновенный счет.

Для простоты эксперты советуют разбивать бюджет по системе 50%-20%-30%. Первая часть – основные потребности, вторая – цели, личные сбережения, инвестиции или погашение долгов, третья – неосновные потребности: путешествия, рестораны, развлечения.

Ольга Полищук, эксперт проекта «Финансовое здоровье», дополняет: «В начале каждого месяца переводите 10% заработка на отдельный накопительный счёт (это, может быть, вклад с возможностью пополнения). Вы увидите, что жить на 90% дохода не труднее, чем на все 100%. Когда выработаете в себе дисциплину, то можете откладывать 15-20%».

Советы

Если хотите успешно вести семейный бюджет, прочитайте и

постепенно применяйте в жизни следующие рекомендации:

- Не покупайте постоянно на кассе пакеты, лучше приобретите шоппер — тканевую сумку для покупок. Так сэкономите за год кругленькую сумму и не будете засорять планету.

- Сделайте генеральную уборку, чтобы найти старые вещи на продажу. Дома станет просторно, чисто, а вещи принесут прибыль. Старая гитара, обувь в хорошем состоянии, ненужная мебель, ковры, ненужная техника – все это можно и нужно продать.

- Старайтесь избегать покупок в инстаграм-шоурумах. Большинство из них закупаются на Алиэкспресс и делают накрутку в 5-10 раз. Лучше зайдите на Алиэкспресс самостоятельно и закажите, что понравится.

- Свидания – это замечательно, но для романтической обстановки не обязательно идти в дорогой ресторан. Можете устроить ужин при свечах дома или пойти на пикник. Включите фантазию и проводите время интересно, без банальных и непомерно дорогих мест.

- Ежемесячно анализируйте расходы и корректируйте финансовый план. Обсуждайте вместе потребности, желания и цели друг друга, чтобы помочь их воплотить.

Способы планирования бюджета семьи

Ошибочно думать, что если у вас только один источник доходов — зарплата, то система планирования — не для вас. Практика показывает обратное. Чтобы научиться откладывать даже из небольшого бюджета, выберите одну из стратегий:

- проанализируйте денежные поступления за последний год и вычислите примерную прибыль в месяц. Отталкивайтесь от этой цифры, когда будете планировать расходы;

- рассчитайте индивидуальный минимум — определите, сколько вы должны зарабатывать, чтобы хватало на жизнь. Все, что имеете сверху — кладите на страховой счет. В периоды, когда доход будет меньше на отложенную сумму, фактически ваш доход останется неизменным;

- введите параллельный учет — два блокнота, две таблицы. Пусть одна будет для финансово благоприятных месяцев, вторая — для скудных. Это займет больше времени, зато вы избежите ситуаций, когда кредиты станут непосильной финансовой нагрузкой на бюджет.

Если стратегия учета выбрана, переходите к выбору способа ведения домашней бухгалтерии. Рассмотрим доступные варианты.

Бумажная бухгалтерия

Самый популярный и простой способ контролировать распределение семейного бюджета. Все, что для этого необходимо:

- калькулятор;

- блокнот;

- ручка.

Как показывает практика, с бумажного учета доходов и расходов начинается грамотное планирование финансов. Когда человек понимает, что домашняя бухгалтерия работает и реально мотивирует тратить меньше, он переходит к более удобных способам.

Преимущества бумажного метода учета:

- вести учет денежных средств может любой желающий. Для этого не нужно покупать компьютер и иметь навыки пользования гаджетом. Все просто и доступно;

- блокнот можно всегда иметь под рукой и записывать траты по факту. Так вы будете уверены, что ничего не упустили.

Есть у способа и недостатки:

- блокнот или тетрадка с записями могут потеряться;

- если нужно что-то скорректировать, придется делать исправления — это неудобно и плохо читабельно;

- все расчеты записываются вручную — использование калькулятора не гарантирует, что в расчетах и записях не будет ошибок. Достаточно случайно нажать не ту кнопку на калькуляторе, и итог будет неверный.

Специальные таблицы

Скачать их можно бесплатно в интернете. Программы имеют стандартный формат, пользоваться ими не сложно. Просто заполните все поля, которые предложит таблица и получите готовый результат. Все формулы расчета в ней уже прописаны.

Документ содержит следующую информацию:

- основной лист — здесь указывайте цели планирования;

- первый лист — бюджет. Внимательно внесите все приходы за отчетный период (лучше за месяц). Если будете вносить информацию регулярно, в конце года получите полный отчет финансовых поступлений;

- следующий лист — регулярные траты. Внесите те позиции, на которые расходуете деньги ежемесячно — кредиты, коммуналка, питание, транспорт;

- далее — переменные затраты. Заполняйте по тому же принципу — статья расходов и сумма, которую заплатили.

После того, как у вас накопится информация за 2-3 месяца, переходите к планированию. Откройте вкладку того периода, с которого начнете откладывать целевые деньги. Для этой цели в таблицах предусмотрены отдельные столбцы. Вы ставите дату, выбираете категорию покупки, при необходимости — делаете пометку. Это нужно, чтобы потом вы смогли вспомнить, на что конкретно потратились.

Онлайн-приложения

Скачайте умного помощника на компьютер или смартфон, и вносите изменения в план в режиме онлайн-времени. Современные программы выдают подробную распечатку по бюджету, показывают индивидуальные расходы каждого члена семьи. Специальные приложения легко распознают оповещения от банков и все операции с вашими счетами фиксируют в автоматическом режиме. Главное — синхронизируйте свои лицевые счета.

Если вы расплатились в торговом центре картой, программа самостоятельно разнесет все покупки по категориям расходов. От вас потребуется только создать нужные категории.

Чтобы к информации не смогли добраться мошенники или посторонние лица, ресурсы защищают паролем.

Еще одно преимущество онлайн-приложений — лимит на расходы. Кроме того, интернет-помощник напомнит, сколько и в какие сроки нужно платить по кредитам, коммунальным платежам и иным обязательствам членов семьи.

В онлайн-бухгалтерии можно посмотреть финансовый отчет о доходах и тратах за любой промежуток времени. Это очень удобно.

Зачем планировать семейный бюджет на год

Систематизированный учет и распределение средств имеет множество плюсов. С его помощью вы будете контролировать поступающие и растрачиваемые деньги. После детального анализа затрат поймете, куда уходит большая часть накоплений, а на что их не хватает. Кроме этого, сможете адекватно оценить остаток денежных средств после совершения всех обязательных выплат. Эта дельта и станет отправной точкой будущих накоплений.

Систематизированный учет и распределение средств имеет множество плюсов. С его помощью вы будете контролировать поступающие и растрачиваемые деньги. После детального анализа затрат поймете, куда уходит большая часть накоплений, а на что их не хватает. Кроме этого, сможете адекватно оценить остаток денежных средств после совершения всех обязательных выплат. Эта дельта и станет отправной точкой будущих накоплений.

Постоянный контроль всех финансовых потоков позволяет, со временем, увеличивать остаток — появляется больше возможностей, перестает болеть голова о том, где найти деньги на необходимые покупки.

Благодаря увеличению денежных запасов появится возможность накопить больше личных активов. Сохраненные финансы могут инвестироваться в долгосрочные и краткосрочные прибыльные проекты, а также работать на совершенствование уже имеющихся. Благодаря организованному подходу к ведению семейного бюджета значительно улучшится материальное положение.

Правильный подход к учету расходов помогает повысить уровень финансовой грамотности. В дальнейшем это положительно скажется на материальных возможностях и увеличит объем денег, которыми вы сможете свободно распоряжаться. Планирование трат способствует более быстрому погашению кредитов, ведь на это будет выделяться больше средств.

При наличии кредитов, ипотеки или других задолженностей ведение учета поможет скорее справиться с ними и не выбиваться из строгого графика выплат. У вас появится возможность снизить количество выкидываемых на ветер денег и сделать расходы более обдуманными.

Постоянный учет позволяет чувствовать себя максимально защищенным, так как всегда есть подушка безопасности в виде накопленных средств. Для эффективного распределения финансов теперь придется покупать качественные товары, но уже за меньшую стоимость, а также мониторить рынок на предмет более выгодных цен

Важно также отказаться от спонтанных и импульсивных покупок

При посещении продуктовых супермаркетов, развлекательных центров, ресторанов и различных магазинов с одеждой и обувью необходимо постоянно отдавать себе отчет в обоснованности каждой траты, следует брать лишь по-настоящему нужные товары.

Если научитесь правильно планировать и распределять деньги, не будет возникать ситуаций, когда на предметы первой необходимости у вас не останется средств. Систематизация финансовых операций — первый шаг на пути к созданию резервного капитала.

Шаг четвертый – откладываем на благие цели

На следующем шаге семья образует различные семейные фонды и этот шаг очень важен, по сути, это и есть то для чего составляется и ведется семейный бюджет. Эти фонды наполняются из возникающей разницы между доходами и расходами, они могут быть, как и очень конкретными (например, фонд на достойную пенсию, фонд на образование детей, фонд на домик у моря и т.д.), так и более размытыми, пока нет конкретной цели (долгосрочный фонд, среднесрочный фонд, краткосрочный фонд).

Если у вас есть личный финансовый план, то вы уже знаете свои цели и знаете размеры сумм, которые необходимо ежемесячно откладывать в эти фонды. В нашем примере семья пока не сформулировала конкретные цели, поэтому она сформировала следующие фонды.

Таблица 4. Формирование фондов

| Фонд | Доля, % | Сумма в месяц | Сумма в год |

|---|---|---|---|

| Фонд непредвиденных расходов | 5% | 2 242 | 26 900 |

| Фонд краткосрочных целей (замена техники, дополнительный отпуск и т.п.) | 15% | 6 725 | 80 700 |

| Фонд среднесрочных целей (замена авто, приобретение мебели и т.п.) | 30% | 13 450 | 161 400 |

| Фонд долгосрочных целей | 50% | 22 417 | 269 000 |

| Итого | 100% | 44 833 | 538 000 |

Как видно на долгосрочные цели (от 5 лет и далее) семья выделяет больше всего денег, что говорит о том, что ее заботит финансовое благополучие в будущем.

Стоит отметить, что под каждый фонд должны быть сформированы свои счета и свои инвестиционные стратегия. Но эта уже другая интересная тема.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

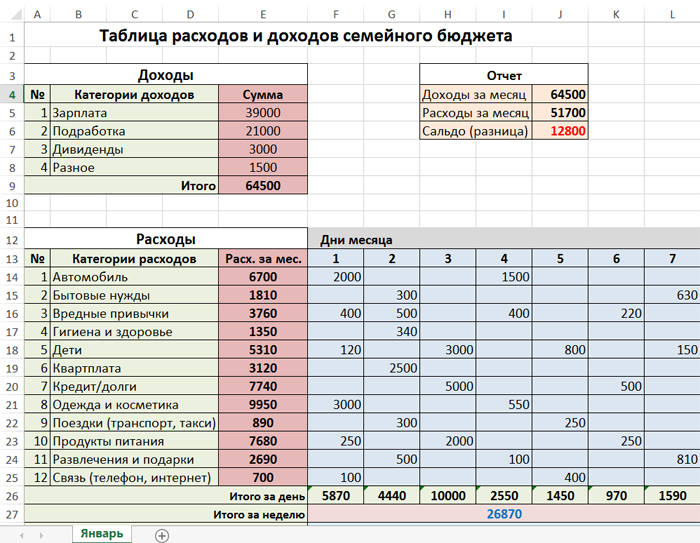

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

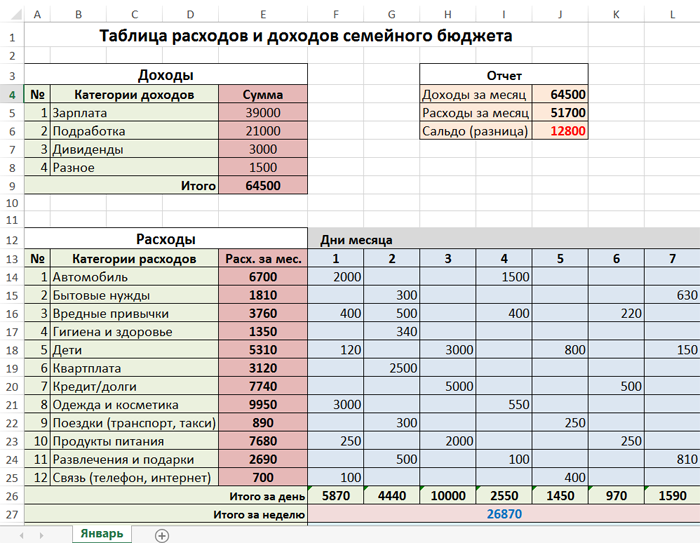

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

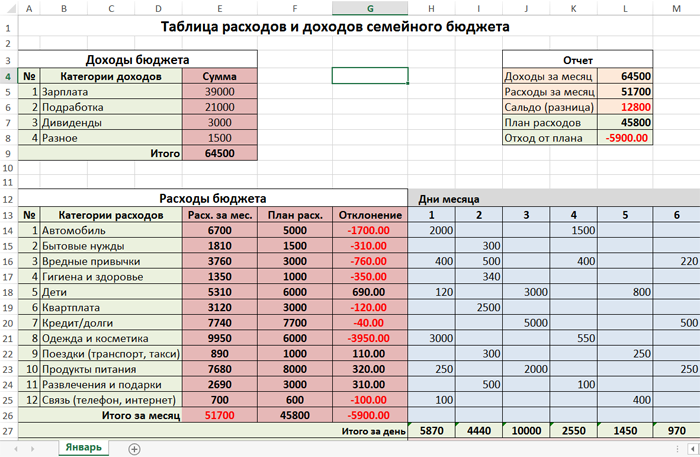

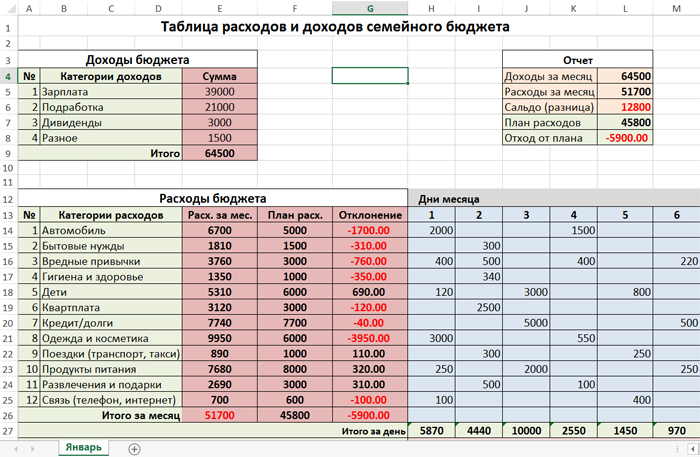

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

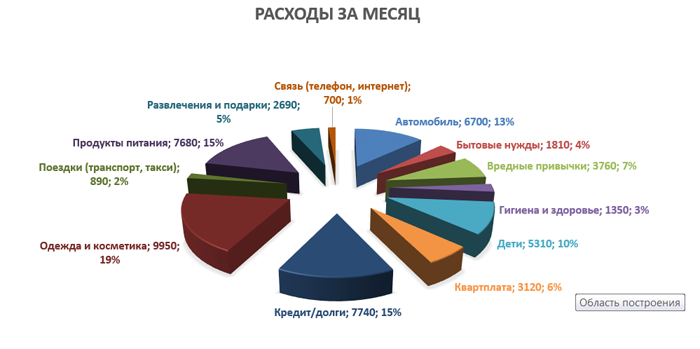

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

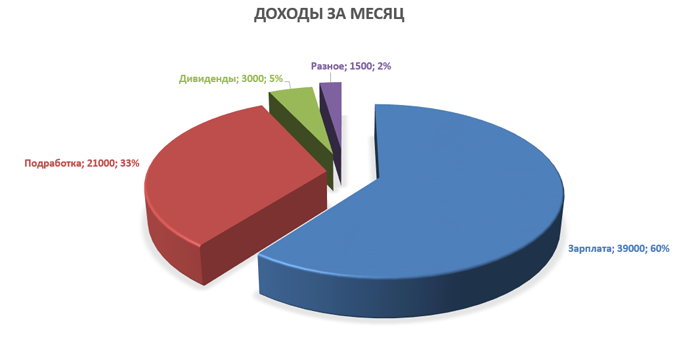

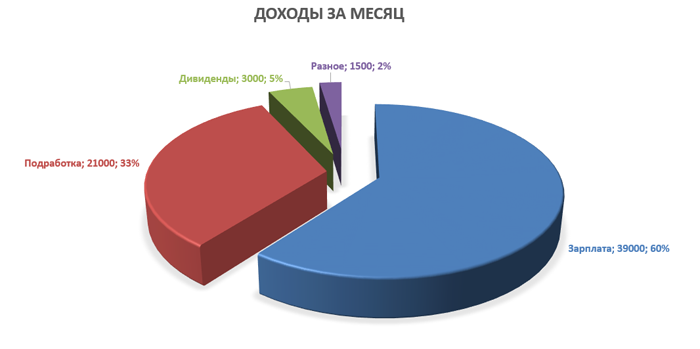

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Как планировать бюджет при нерегулярных доходах

- Одна стратегия состоит в том, чтобы вычислить средний доход за последние несколько лет и ориентироваться на эту цифру.

- Второй способ – определить себе стабильную зарплату из собственного дохода – на что вы будете жить, а излишки откладывать на страховой счет. В скудные месяцы баланс счета уменьшится ровно на недостающую сумму. Но «зарплата» не изменится.

- Третий вариант планирования – вести параллельно две таблицы бюджета: для «хороших» и «плохих» месяцев. Это несколько сложнее, но ничего невозможного нет. Опасность, подстерегающая вас на этом пути: люди тратят и берут кредиты, ожидая дохода от лучших месяцев. Если «черная полоса» немного затянется, то кредитная воронка съест и нынешние, и будущие доходы.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Расходы по правилу 4-х конвертов

Очень удобная схема распределения средств. Значительно упрощает учет и не требует ежедневного анализа. Подходит для тех, кто не может урегулировать свои расходы и часто оказывается в должниках. Хочет финансовой стабильности при минимальных затратах. Хочет научиться рационально тратить деньги.

Система построена на следующих этапах:

- Подсчет доходов.

- Создание резервного фонда в размере 10 % от дохода.

- Подсчет постоянных трат на оплату платежек, кредитов, связи прочего. Это довольно затратная категория.

- Из 90% основного дохода, вычитают постоянные траты.

- Оставшуюся сумму делят на 4 конверта, каждый из которых тратится в течение недели.

- Рекомендуется дополнительно делать небольшой запас на 29-31 число.

Если по пришествию недели в конверте еще остались деньги, то можно:

- Истратить их по своему усмотрению. Например, побаловать себя.

- Открыть вклад.

- Использовать оба варианта.

Другие советы для экономии семейного бюджета

Очень часто супруги жалуются на нехватку средств, высокие проценты по кредитам, долги. Как же всего этого избежать. Простые советы позволят семье сэкономить часть бюджета:

- Регулярный учет. Не стоит забрасывать идею финансового учета, если что-то пошло не так. Да, вначале придется приложить немало усилий, но только так можно будет проанализировать ситуация и понять как двигаться дальше.

- Отказ от кредитов. Если вы самостоятельно не смогли накопить на покупки вещи, то есть ли смысл брать кредит. Ведь его все равно придется платить, да еще с процентами. Исключением являются крупные покупки, такие как жилье или автомобиль.

- Обязательно создание финансового резерва. В независимости от того, какая схема распределения семейного бюджета выбрана, откладывать следует около 10%. Об этом свидетельствуют и рекомендации, представленные в вышеперечисленных системах.

- Значительно сэкономить денежные средства позволяют покупки, совершенные со списком. Так удастся избежать соблазна купить что-то лишнее.

- Для экономии следует пользоваться скидочными купонами и картами, а также приобретать товар по акции.

- Ешьте дома, избегая перекусов в кафе, столовых и откажитесь от фаст-фуда.

Главные правила ведения семейного бюджета

Для составления семейного бюджета следует соблюдать определенную последовательность действий:

- Сосчитать все доходы.

- Отложить 10%.

- Определить категории трат.

- Отложить средства на непредвиденные расходы.

- Выделить средства на плановые траты.

- Пробовать экономить.

Как с помощью календаря расходов составить семейный бюджет на год

Один из наиболее подходящих вариантов – использование обычного календаря. На нем вы легко обозначите все ключевые даты, требующие финансового внимания.

Один из наиболее подходящих вариантов – использование обычного календаря. На нем вы легко обозначите все ключевые даты, требующие финансового внимания.

Праздники и дни рождения.Важно правильно рассчитать вероятные издержки на проведение любимых праздников (Дни рождения, юбилеи, Рождество и все, что вам принято отмечать), а также на подарки для родных, близких и друзей. Крупные покупки, одежда и обувь.В зимние месяцы, а особенно после праздников, в магазинах действуют очень выгодные предложения на теплую одежду и обувь

Выделив часть денег заранее, вы сможете подготовиться к следующему сезону, отлично сэкономив при этом, так как порой скидки вырастают до 70-80 %.

Отпуск.По данным туристических агентств, самый высокий уровень спроса на туры в декабре и январе, во время праздников. А затем потребность в отдыхе резко снижается, все выходят на работу. Именно в это время устанавливаются самые заманчивые цены — даже с 15-го января можно подобрать путешествие на 30 % дешевле, чем месяцем ранее. Если появилось желание отправиться в путешествие, достаточно обратиться в любое ближайшее туристическое агентство, где вам с радостью окажут помощь в подборе лучшего варианта. Для большей экономии можно мониторить предложения в Интернете.

Лето — пора отпусков и школьных каникул.В это время на туры очень большой ажиотаж, и агентства смело поднимают уровень цен. Если вы планируете совместить отпуск со школьными каникулами детей, выбирайте даты с конца мая до начала июля, так как стоимость на этот период чуть ниже из-за начала сезона. Самой удачной считается покупка летних туров зимой, по раннему бронированию. А если в планах стоит путешествие на наши курорты, то его лучше бронировать за пару месяцев до предполагаемой даты.

Покупки к началу учебного года.К началу учебного сезона выгоднее готовиться в начале лета: во многих магазинах распродают коллекции прошлого сезона, а также предлагают хорошие скидки на некоторые группы товаров. Это относится и к закупке школьных тетрадей, ручек, сумок и прочих необходимых вещей. В июне-июле цены на них будут немного ниже из-за отсутствия спроса.

Заключение

Итак, я рассказал вам о том, как вести планирование семейного бюджета. А также показал простые и эффективные инструменты, которые помогут вам начать и подскажут, что именно нужно делать.

Начните с определения ваших ежемесячных доходов и обязательных расходов. Если вы не знаете, сколько вы тратите на те или иные нужды, потратьте первый месяц поиску ответа на этот вопрос – записывайте все расходы в течение месяца, что проще всего делать с помощью мобильного приложения.

После того как вы поймете величину ваших постоянных расходов, занесите их в бюджет и укажите лимиты, в которые вы планируете вмещаться в каждой из категории. Если вы сомневаетесь в том, что вам хватит запланированного количества денег, напишите число с запасом – лучше не достичь максимальной суммы трат по категории и отложить разницу, чем корить себя за то, что вы не вместились в бюджет.

Повторяйте планирование семейного бюджета из месяца в месяц. Здесь важны регулярность и последовательность. Не упускайте ничего. Постоянно анализируйте ваши расходы и ищите способы сокращения ненужных трат так, чтобы остаток денежных средств по итогам месяца становился больше. Совсем скоро вы начнете чувствовать, что берете под контроль свои финансы. Что вы способны защитить себя от финансовых катаклизмов и с легкостью достичь ваших финансовых целей.