Как правильно вести семейный бюджет: личный опыт

Содержание:

- Цели семейного бюджета

- Инструменты для ежемесячного планирования бюджета

- «Подушка безопасности»

- Семейный бюджет. Где взять или занять денег

- Основные расходы семейного бюджета

- Инструменты

- Google таблица доходов и расходов: содержимое

- Виды семейного бюджета

- Зачем нужно планирование семейного бюджета

- Активный доход

- Примеры расчета

- Как распределить семейный бюджет по конвертам

- Заключение

Цели семейного бюджета

Стремиться к осуществлению своих мечтаний – это не только нормально, но и жизненно необходимо для каждого, кто хочет вставать каждое утро с горящими глазами, а не проклятиями в адрес будильника. Вопрос лишь в том, какими путями человек идет к цели и насколько его стремление рационально.

В случае с семейной бухгалтерией планировать цели можно как на неделю, так и на год, в зависимости от их масштаба. Для этого можно воспользоваться теми же конвертами или, например, счетом в банке. Когда в конце месяца все статьи расходов покрыты, а доходы еще не исчерпаны, не стоит спешить тратить оставшиеся деньги. Гораздо полезнее будет отложить их на те самые цели. Сделав это один раз, вы начнете понимать, что движетесь в своей финансовой политике в правильном направлении, и планирование бюджета действительно помогает.

Инструменты для ежемесячного планирования бюджета

Когда вы приступаете к планированию семейного бюджета, вы можете испытывать сомнения, как правильно начать это делать, а также испытывать дискомфорт от обилия информации, которую необходимо занести в бюджет.

В этом разделе я предложу вам инструменты, которые вам помогут преодолеть эти сложности. Их немного, но все они очень эффективны:

- Таблица семейного бюджета

- Приложение Coinkeeper

- Приложение “Дзен-мани”

1) Таблица семейного бюджета

Специально для вас я создал таблицу семейного бюджета. Вы можете распечатать шаблон на принтере и закрепить его над рабочим столом или на холодильнике.

Этот инструмент идеален для вас, если вы любите работать с ручкой и бумагой.

Шаблон очень простой в использовании. При этом он очень наглядный. Вы сразу будете видеть, с чего нужно начинать, как заполнять таблицу, и что происходит с вашими деньгами в течение месяца.

Таблица семейного бюджета

Таблица семейного бюджета

Получите шаблон бесплатно по этой ссылке.

После того, как вы загрузите шаблон, распечатайте его, затем, в начале нового месяца, запишите в поля “ДОХОД 1”, “ДОХОД 2” и “ДОХОД 3” все ваши доходы, сложите их и запишите полученную сумму в поле “ВЕСЬ ДОХОД”.

Далее запишите в желтый блок, сколько вы планируете отложить денег на свои средне- и долгосрочные финансовые цели. Если вы не знаете, чего хотите, вы можете начать с суммы 10% от величины дохода для создания вашей финансовой подушки безопасности.

После этого обозначьте в красном блоке таблицы все обязательные платежи и расходы, такие как коммунальная плата, кредиты, продукты питания, транспорт. Напротив каждой категории расходов необходимо заполнить поле “ПО ПЛАНУ” – сколько вы планируете потратить в течение месяца. Если вы сомневаетесь, что сможете вместиться в указанную сумму, то напишите с запасом – лучше не добрать до лимита и отложить разницу, чем потратить больше и переживать об этом.

После того как вы заполните “ВЕСЬ ДОХОД”, “ОТЛОЖЕНО” и “ПЛАТЕЖИ”, вы поймете, сколько денег у вас останется на месяц. Это та сумма, которой вы можете свободно распоряжаться. Если вы вышли за ваш доход, то есть получили отрицательное значение, вам необходимо пересмотреть ваши постоянные расходы, то есть красный блок “ПЛАТЕЖИ”.

2) Приложение Coinkeeper

Мобильное приложение Coinkeeper (iOS, Android) – отличный инструмент для контроля расходов в течение месяца. Оно помогает осуществлять планирование семейного бюджета на экране смартфона. Вот как оно выглядит

Планирование семейного бюджета с помощью Coinkeeper 3

Планирование семейного бюджета с помощью Coinkeeper 3

Синие монетки в первой строчке – это ваши источники дохода. Следующая строчка с золотистыми монетками – это ваши текущие счета или кошельки. Ниже в виде зеленых, желтых и красных монеток расположены категории расходов.

Когда вы оплачиваете счета или совершаете покупки, вы перетягиваете пальцем одну монетку на другую и указываете сумму. Я рекомендую начинать месяц с оплаты обязательных счетов, тогда будет видно, сколько денег у вас осталось. Кроме того, в каждой категории вы можете указать лимит трат на месяц.

Взгляните еще раз на скриншот. Под монеткой “Продукты” указана цифра 8901 ₽ – это объем расходов в данной категории к текущему моменту. Еще ниже расположена цифра 17000 ₽ – это лимит трат по данной категории в месяц, который задает пользователь. По мере приближения к этому лимиту приложение будет вас предупреждать, окрашивая монетку в желтый цвет, если вы тратите слишком много, и в красный, если вы вышли за лимит (как с категорией “Машина” на скриншоте).

3) Приложение “Дзен-мани”

“Дзен-мани” – еще одно хорошее мобильное приложение для того, чтобы вести и планировать семейный бюджет (iOS, Android). Вот как оно выглядит

Планирование семейного бюджета с помощью “Дзен-мани”

Планирование семейного бюджета с помощью “Дзен-мани”

В приложении “Дзен-мани” введение операций осуществляется не перетаскивающем монеток, а нажатием на красный кружок с плюсом. В целом же принцип работы тот же: сначала вы указываете размер дохода, затем – указываете месячные лимиты по категориям и начинаете заносить расходы.

“Дзен-мани” имеет более широкую функциональность по сравнению с Coinkeeper: приложение помогает вести бюджет по правилу 50/20/30 (в том числе, пользователь может сам установить пропорции) и позволяет установить лимит трат на день, а не только на месяц.

На самом деле мобильных приложений для ведения бюджета множество, Coinkeeper и “Дзен-мани” я рекомендую не только за их удобство и современный дизайн, но и по той причине, что если вы решите их купить, сделать это можно единовременным платежом, то есть вам не нужно платить за подписку.

«Подушка безопасности»

«Подушкой безопасности», с точки зрения планирования семейного бюджета, называют резервное количество денег, которое используется только в серьезной непредвиденной ситуации

При этом важно не путать резервные средства со средствами, которые накапливаются для реализации той или иной цели

Большинство людей живут от зарплаты до зарплаты, и в случае непредвиденной ситуации остаются беспомощными. А такие ситуации могут возникнуть у каждого, и, как правило, они происходят в самый неподходящий момент, когда человек максимально уязвим. Особенно существенным вопрос о резервном фонде становится с появлением детей.

Таким образом, как только человек начинает вести учет семейного бюджета, ему необходимо позаботиться о формировании резервного фонда, который должен составлять как минимум троекратную сумму ежемесячных трат. В зависимости от того, сколько денег будет выделяться на создание «подушки безопасности», период ее создания может затянуться как на несколько месяцев, так и на годы. Тем не менее игнорировать эту статью расходов крайне не рекомендуется, так как она стратегически важна для всех, кто хочет управлять своими денежными потоками и жизнью в целом. Сформировав семейный финансовый резерв, можно обезопасить себя от последствий финансового кризиса, заболевания, автомобильной аварии, и прочих проблем, которые подстерегают нас на каждом шагу. Имея «финансовую подушку безопасности», человек гораздо проще достигает остальных целей.

Резервный фонд рекомендуется разделить на три равные части. Первую нужно хранить дома, в виде наличности. Вторую нужно положить на счет банка, с которого можно снять средства в любое время. Ну а третью стоит положить на краткосрочный депозит. Благодаря такому распределению, можно защитить свои средства от самого себя, но, в случае необходимости, максимально быстро получить к ним доступ.

Семейный бюджет. Где взять или занять денег

Между этими двумя понятиями существует большая разница. Если вы занимаете деньги— значит вам обязательно придется их возвращать.

Занять деньги

Хорошо если это будет беспроцентный займ у друзей или знакомых. А если это будет банк или другой кредитор, который вам ссуживает энную сумму под проценты, то тут можно попасть в долговую кабалу (о том, как этого избежать читайте здесь!). Вам придется возвращать не только долг, но и проценты, которые порой превышают сумму взятых вами денег в разы! И если вы не рассчитали свои силы, то может получится так, что вы в итоге лишитесь мебели, бытовой техники и даже квартиры (смотря сколько задолжали) в счет погашения долга! И это, не говоря, о нервных клетках, которые как известно не восстанавливаются. Вам на их лечение тоже в итоге придется выложить немаленькие деньги.

Иначе:

- При займе у друзей вы потеряете не только доверие своих благодетелей, но и лишитесь ДРУЗЕЙ. А эта величина уж точно поважней любых денег будет!

- При займе у банка и других кредиторов помните, что вам придется отдавать еще и проценты. И если вы вовремя не отдадите долг, то можете лишиться не только кругленькой суммы, мебели, квартиры, но и ЗДОРОВЬЯ!

Взять деньги

А вот “взять деньги” можно из разных источников. Давайте исключим из этого понятие такие формулировки как нашел клад, подарили…, что согласитесь редко бывает в нашей жизни, да и если бывает, то почему-то не тогда, когда нам позарез нужны деньги. Так откуда же можно взять деньги, когда они твоей семье так необходимы?

Самый простой способ — это заработать своим трудом и профессиональными навыками (о том как выбрать профессию читайте в ссылке), вплоть до того, что взять дополнительную подработку у себя в конторе или найти совмещение. Но в этой статье мне бы хотелось поговорить о другом заработке.

Вы, наверное, думаете, что появился очередной чудак на букву М, который сейчас вас будет учить, как заработать много денег онлайн и офлайн в казино, на биржах, акциях и так далее (об этом мы поговорим в других статьях)… Ан нет, господа хорошие, есть другой, более интересный и, в тоже время простой способ заработать лишнюю копеечку, рубль, а то и несколько тысяч деревянных… Причем не надо вкладывать никаких денег, тратить нервы и здоровье. Конечно, такого удовольствия и азарта как в игре на бирже или казино вы не получите, но зато сохраните свои кровные и здоровье. Да при этом у вас еще останутся лишние деньги, на которые вы не рассчитывали. Вы спросите — как! Все очень просто — покупай дешевле, — продавай дороже! Это я конечно же утрирую, но все же недалек от истины.

Основные расходы семейного бюджета

Человек редко может с ходу сказать, на что он тратит деньги, именно поэтому очень важно вести учет расходов, хотя бы в течение 1-2 месяцев, причем отмечая даже мелкие траты. Это поможет узнать, сколько и на что уходят семейные деньги

Каким образом следует вести учет? Согласно рекомендациям экспертов в области финансов, необходимо записывать абсолютно все расходы, которые делаются каждый день (на проезд, еду развлечения и т. д.).

Список расходов может быть составлен с учетом жизненной необходимости и важности трат:

Необходимые, обязательные расходы семьи – это около 50–60 % общего бюджета (в среднестатистической семье). С их помощью обеспечиваются минимальные необходимые для жизни потребности. Сюда следует отнести питание, покупку обуви и одежду, а также их ремонт и чистку. Также в список потребностей стоит включить оплату жилья, то есть коммунальные платежи и аренду. Нельзя не упомянуть транспортные расходы, оплату страховки, счетов, кредитов, а также откладывание в резервный фонд.

- Статусные расходы. В данном случае предполагаются траты на поддержание положения или статуса человека в обществе. Чаще всего это покупка брендовой одежды, аксессуаров, автомобиля, часов, украшений, а также оплата дорогих услуг, например, массажа, прически и т. д.

- Желательные расходы. Идут на удовлетворение потребностей членов семьи, но жизненно важными не являются. Без этих денег вполне можно будет обойтись в критической ситуации, однако при росте семейного дохода они становятся жизненно необходимыми. Такие приобретения, как дорогая косметика, книги, развлечения, интернет и хобби, приносят удовлетворение человеку.

- Лишние расходы. Сюда стоит отнести приобретение ненужных и вредных для человека товаров, например, табака, алкогольных напитков и т. д. Сюда же входят покупки, совершенные неосознанно и случайно.

Проанализировав критерии расходов, можно сделать вывод, что именно необязательные расходы могут стать резервными средствами семейного бюджета. Поэтому необходимо решить для себя, что является жизненно необходимым, а от чего можно отказаться. Нужно понимать, что идти на поводу желаний нельзя, в противном случае можно навсегда погрязнуть в водовороте финансовых проблем.

Могут быть использованы и другие критерии для анализа семейного бюджета:

- Временные (периодические).

- Постоянные расходы на жилье, питание, транспорт и т. д.

- Переменные расходы (покупка одежды и обуви, ремонт и т. д.), которые желательно планировать.

- Расходы сезонного характера (покупка семян, инвентаря и удобрений к началу дачного сезона, а также подготовка к школе).

- Непредвиденные расходы, например, уплата штрафов, лечения, а также затраты, возникшие неожиданно.

Произведя анализ доходов и расходов семьи, можно понять, куда именно уходят деньги и в каком количестве. Благодаря этому обеспечивается оптимизация и экономия семейного бюджета для изыскания резерва.

Если вы только начали вести семейный бюджет, то эксперты советуют хотя бы первые месяцы вести таблицу, в которую следует вносить все расходы на еду, включая мелочи (покупка печенья, 200 г конфет или чашки кофе), поскольку именно из них очень часто набирается существенная сумма за неделю или месяц. Нужно научиться запоминать все свои расходы и записывать их, это позволит правильно спланировать бюджет семьи.

Инструменты

Довольно эффективным инструментом семейного бюджета является использование формулы распределения расходов.

Обычно, эта формула выглядит примерно так:

- 60% – текущие расходы.

- 10% – «подушка безопасности».

- 10% – мечты и цели.

- 10% – непредвиденные траты.

- 10% – досуг.

После нескольких месяцев применения этой формулы можно пробовать урезать одни виды расходов и пополнять другие. К примеру, сократив количество денег, потраченное на кратковременные удовольствия, можно отложить больше средств на мечту.

На сегодняшний день вовсе не обязательно вести записи своего бюджета на бумаге. Для контроля доходов и трат семейного бюджета есть специальные программы для компьютера или смартфона. Все что нужно делать пользователю – вписывать туда цифры. Программа автоматически все подсчитает и представит в виде графических закономерностей. Это позволяет не только быстро увидеть интересующие суммы, но и проанализировать перспективу той или иной стратегии ведения бюджета. Найти и скачать такое предложение на сегодняшний день абсолютно не сложно.

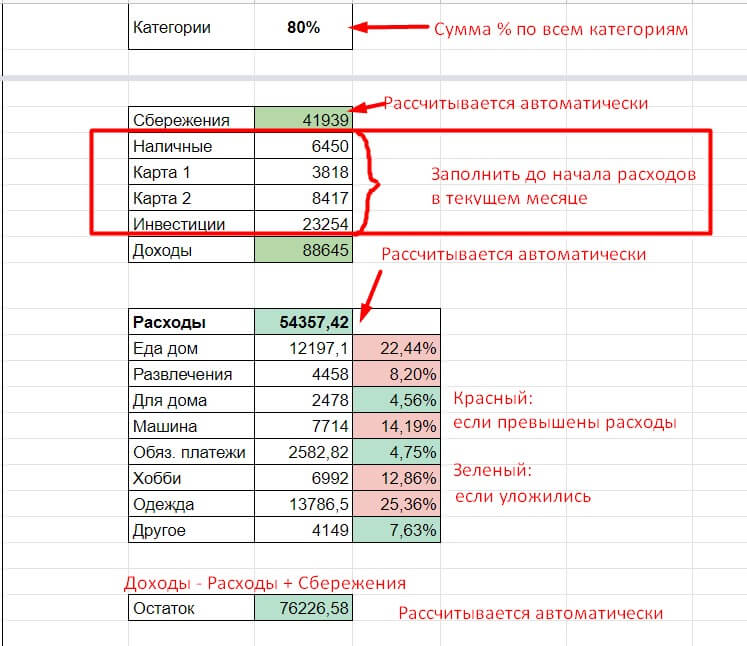

Google таблица доходов и расходов: содержимое

Я выбрала для себя основные статьи расходов. Каждая статья вынесена в отдельный столбец в таблице расходов и доходов семьи:

- Еда: любые траты на продукты питания + выделяю не полезную еду и явно эмоциональные покупки сырков или печенья по акции.

- Развлечения: походы в кино, кафе, заказ роллов и пиццы на дом, покупка торта в гости, путешествия.

- Для дома: сюда я отношу расходы на мебель и украшения для дома, порошок и моющие средства.

- Машины: расходы на топливо, обслуживание машины, страховка.

- Обязательные платежи: коммуналка, оплата мобильных банков и телефонов.

- Хобби: оплата курсов, покупка товаров для творчества и подобного.

- Одежда: расходы на одежду, обувь, косметику.

- Другое: тут у нас обычно расходы на подарки, какие-то поборы на работе, такси, лекарства, печать фотографий и т.п.

Этих колонок мне вполне хватает. Особо крупные траты я выделяю цветом в таблице, чтобы открыв лист, сразу их увидеть.

Правая часть таблицы содержит несколько маленьких таблиц:

- Учет сбережений

- Учет расходов + процентное соотношение трат по статьям

- Остаток

- Кредит (если у вас нет долгов, то удалите эту строку)

Один лист – один месяц. Такая форма мне показалась оптимальной. В конце месяца я подсчитываю, сколько у нас денег осталось по факту в кошельках и сколько показывает Остаток табличка. Потом со спокойной душой копирую лист, меняю даты и удаляю все покупки.

Рекомендация: старайтесь пользоваться банковскими картами, потому что там можно посмотреть историю операций, если вы вносите расходы нерегулярно или в одиночку. Берете телефон вашего партнера и заполняете расходы по его истории операций.

Виды семейного бюджета

По финансовому результату

Дефицитный

Дефицит предполагает ситуацию, когда расходы превышают доходы. Зачастую это

происходит вследствие негативных событий, таких как болезнь, поломка автомобиля

или потеря работы. Тем не менее, положительные причины дефицита бюджета тоже

возможны, например, рождение ребенка или приобретение квартиры.

Профицитный

Когда запланированные расходы

оказываются меньше доходов возникает приятная ситуация профицита. В этом случае

возникают разные варианты распределения доходов – прекрасная возможность

порадовать себя долгожданным путешествием или сделать выгодные инвестиции.

Сбалансированный

Если расходы и доходы

равны, то финансовым результатом исполнения такого плана являются отсутствие

долгов и остатков денежных средств. Чтобы добиться сбалансированности нередко

приходится сокращать свои расходы или прикладывать дополнительные усилия, чтобы

повысить доходы.

По типу управления

Современное общество не дает однозначного ответа на вопрос, кто должен управлять финансовыми потоками внутри семьи. Выделяют следующие варианты ведения семейного бюджета — общий, раздельный, совместно-раздельный и единоличный.

Общий

Принципы:

- доходы каждого члена семьи направляются в общую копилку;

- все члены семьи тратят общие деньги и на семейные и на личные нужды;

- все расходы согласовываются между супругами.

Достоинства:

- Обеспечивается единство мужа и жены, если доходы супругов примерно равны;

- Совместный бюджет снимает вопрос, на чьи средства совершить покупку;

- Удобно копить деньги.

Недостатки:

- При большой разнице в доходах, есть вероятность конфликтов между супругами ;

- Каждый супруг должен отчитываться за покупки;

- Сложности планирования семейных расходов, если у супругов разные желания;

- Возможно недопонимание, если муж и жена имеют разное представление о необходимом уровне комфорта.

Раздельный

Принципы:

- доходы каждого члена семьи направляются на его личный счет;

- каждый тратит свои личные средства и на себя и на семью;

- расходы согласовываются только в случае совершения крупных покупок.

Достоинства:

- Члены семьи с раздельным бюджетом не зависят от зарплаты друг друга, поэтому финансовые конфликты практически исключены;

- Каждый может тратить на собственные нужды сколько угодно;

- Все чувствуют себя независимыми и самостоятельными.

Недостатки

Каждый стремится заработать больше денег, не уделяя внимание семье;

При существенной разнице в доходах возможны споры из-за разного качества жизни супругов;

Проблематично накопить деньги .

Совместно-раздельный

Принципы:

- Часть доходов каждого направляется в общую копилку, а другую часть он тратит на свои нужды;

- Общая часть доходов тратится на нужды семьи,а личные средства каждый тратит по своему усмотрению;

- Супруги обсуждают только затраты на общие потребности.

Достоинства:

- Супруги, имея личные средства, чувствуют себя свободными;

- Наличие общих денег способствует укреплению семьи;

- Проще договориться по поводу общих трат, так как остаются деньги на личные нужды.

Недостатки:

- Возможно сокрытие доходов любым из членов семьи;

- Смешанный бюджет усложняет накопление денег в сравнении с совместным;

Единоличный

Принципы:

- Доходы каждого члена семьи направляются в общую копилку;

- Только ответственный за ведение бюджета имеет право распоряжаться финансами;

- Все расходы согласовываются между супругами;

Достоинства:

Отсутствие конфликтов, так как решения принимает один человек.

Недостатки:

Возможно недоверие, так как ответственный за формирование и исполнение плана имеет большие возможности по искажению информации о доходах и покупках.

По сроку

В зависимости от длительности действия различают три вида плана:

- Краткосрочный (если бюджет составляется на месячный срок);

- Среднесрочный (когда период действия менее 1 года);

- Долгосрочный (характеризуется сроком более 1 года).

Краткосрочный план является наиболее точным.

Прогнозировать мелкие покупки на долгий срок очень сложно, поэтому при

увеличении срока погрешность возрастает

Зачем нужно планирование семейного бюджета

Отсутствие денег — наиболее частая причина разводов. Практически любая семья периодически сталкивается с дефицитом бюджета. При этом у каждой четвертой не получается без долгов дожить до очередной зарплаты. Почему это происходит?

Виной всему — отсутствие планирования доходов и расходов семьи. Люди не умеют рационально управлять денежными средствами, не могут экономить. Накопить на дорогостоящее приобретение — для многих настоящая проблема.

Чтобы стать финансово свободным и независимым, научитесь грамотно тратить. Планирование семейного бюджета имеет ряд преимуществ в сравнении со спонтанным ведением финансов:

- вы сможете контролировать, куда уходит значительная доля доходов и перестанете упрекать друг друга в расточительности;

- вы научитесь относиться к доходам и расходам осознанно — 3-4 месяца домашней бухгалтерии представят реальную картину, помогут минимизировать случайные и ненужные покупки;

- вы сможете обходиться без долгов, кредитных обязательств, грабительских микрозаймов. Убедитесь, что это совсем не трудно;

- вместе с планированием вы сможете ставить серьезные цели — накопить на отпуск, машину, бытовую технику или ипотеку;

- у вас наконец-то появится своя подушка безопасности на случай потери работы, сложных жизненных ситуаций. Вы сможете пережить трудные времена с минимальными потерями.

И еще одно важное преимущество в пользу планирования — дисциплина. Речь идет не о слепом отказе от необходимого

Всегда нужно находить деньги на отдых, развлечения, приятные мелочи.

Активный доход

Самый эффективный способ пополнения семейного бюджета – собственный бизнес. Попробовать себя на этом поприще должен каждый, кто хочет финансового благополучия и независимости

Важно понимать, что большое количество денег не уменьшает количество проблем и не избавляет от планирования семейного бюджета. Однако гораздо приятнее копить деньги на огромный дом в элитном районе, чем на однокомнатную квартиру, к примеру

Начиная предпринимательскую деятельность, рекомендуется не спешить поставить крест на основной работе, особенно семейным людям. Позже, когда бизнес начнет приносить хорошие деньги и требовать больше времени, можно с чистой совестью увольняться. Кстати говоря, накопление стартового капитала для собственного дела может стать отличной целью для планирования семейного бюджета.

Примеры расчета

Рассмотрим пример, как рассчитать прожиточный минимум на семью из 3 человек в 2021 году для жителей Оренбургской области. Семья Кукушкиных состоит из:

- матери;

- сына 2 года;

- дочери 10 лет.

Доходы за 3 месяца составили:

- зарплата — 60 000 рублей;

- алименты от отца — 15 000 рублей;

- коронавирусное пособие на ребенка до 3 лет — 15 000 рублей;

- коронавирусное пособие на ребенка от 3 до 16 лет — 10 000 рублей.

Считаем совокупный доход Кукушкиных за 3 месяца: 60 000 + 15 000 = 75 000 рублей. Причем коронавирусные пособия в расчет не включаем.

Исчисляем среднедушевой доход:

В Оренбургской области размер величины прожиточного минимума на душу населения составляет 9938 рублей. Следовательно, семья Кукушкиных является малоимущей и вправе претендовать на все виды материальной поддержи, предусмотренной на федеральном и региональном уровнях.

Аналогичен пример, как рассчитать прожиточный минимум на семью из 4 человек в 2021 году, например, в Свердловской области.

Семья Скворечниковых состоит из:

- матери;

- отца;

- бабушки;

- 17-летней дочери.

Доходы за 3 месяца составили:

- зарплата матери — 60 000 рублей;

- зарплата отца — 90 000 рублей;

- пенсия бабушки — 60 000 рублей.

Считаем совокупный доход Скворечниковых за 3 месяца: 60 000 + 90 000 + 60 000 = 210 000 рублей.

Исчисляем среднедушевой доход:

В Свердловской области размер величины прожиточного минимума на душу населения составляет 11 129 рублей. Следовательно, семья Скворечниковых малоимущей не является и не вправе претендовать на большинство выплат и компенсаций.

Порядок расчета среднедушевого дохода семьи отличается для разных видов пособий

Например, говоря о том, как правильно рассчитать доход семьи для получения пособия с 3 до 7 лет, важно помнить, что расчетным периодом для таких пособий является год. То есть семья, претендующая на эту выплату, складывает все доходы за 12 месяцев, предшествовавших месяцу подачи заявления на выплату, делит полученную сумму на 12 и на количество членов семьи

Если полученная цифра меньше прожиточного минимума детей в регионе проживания заявителей за второй квартал предыдущего года, назначат пособие.

Рассчитаем, какой должен быть доход на семью из 3 человек для получения субсидии на ребенка от трех до семи лет, на примере семьи Ворониных, состоящей из мамы, папы и пятилетнего сына, проживающих в Санкт-Петербурге.

Доходы за 12 месяцев составили:

- зарплата папы — 240 000 рублей;

- коронавирусное пособие на ребенка от 3 до 16 лет — 10 000 рублей.

Считаем совокупный доход: 250 000 + 10 000 = 260 000 рублей.

Исчисляем среднедушевой доход:

В Санкт-Петербурге прожиточный минимум во втором квартале 2020 года составил 11 366,10 рублей. Следовательно, Воронины вправе получить пособие. Если бы полученный среднедушевой доход превысил прожиточный минимум, пособие не назначили бы.

Таким образом, порядок, как высчитать, малоимущая семья или нет в 2021 году, в целом одинаков для всех случаев и предполагает складывание всех денежных поступлений домочадцев за определенный период, а затем деление полученной суммы на количество месяцев в расчетном периоде и количество домочадцев.

Александр Кержаков

2021-08-14 02:34:06

Если бы государство реально проводило помощь для малоимущих семей тогда бы почувствовали поддержку а пока вижу одно ограбление семей с детьми.

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Заключение

В заключение хочу попросить вас только об одном – начните учитывать свои доходы и расходы прямо сейчас. Пусть это будет 1 000 руб. в месяц. Уверяю, что это только начало. Потом вы поймете, что сможете откладывать и больше. А дальше в голове станут появляться идеи, как повысить свои доходы.

Я просто сама прошла через это. Мой пример с зарплатой в 24 000 руб. – это реальный пример. Такой доход у преподавателя в региональном университете, кем я и являюсь. Согласитесь, что это не та сумма, с которой можно накопить на безбедную пенсию. Поэтому несколько лет назад я нашла дополнительный источник дохода. Если не сидеть на диване перед телевизором, то и у вас появится мышление инвестора и обеспеченного человека.

Всем искренне желаю удачи и финансовой независимости.