Правильное распределение семейного бюджета на месяц

Содержание:

- Таблица расходов и доходов семейного бюджета

- Мой способ распределения и учета бюджета на месяц

- Где именно записывать

- Шаг 3.Вести учет расходов

- Учет расходов и доходов семьи в таблице Excel

- Цели и функции семейного бюджета

- Почему необходимо составлять семейный бюджет?

- 4 правила, которые помогут составить сбалансированный семейный бюджет на год

- Методы распределения семейного бюджета на месяц

- Калькулятор оптимального бюджета на примере телеком-оператора

- Виды бюджета в семье

- Советы

Таблица расходов и доходов семейного бюджета

Для большей наглядности изучите табличку, в которой представлено, из чего складываются расходы семейного бюджета.

1. В расходы семейного бюджета входят:

| Обязательные платежи | Отказаться от этих трат не получится. Сюда относятся оплата счетов за квартиру (газ, вода, электричество, вывоз мусора, капитальный ремонт), оплата сотовой связи, интернета, оплата школы и детского садика, если у вас есть дети. |

| Платежи по кредитам и займам | Погашение кредита, микрозайма, долга, а также плата за использование кредитки. |

| Продукты питания | Покупка еды и напитков. Можете записать в эту графу общую сумму по чеку или каждый купленный товар по отдельности, но это будет дольше по времени. |

| Периодические платежи | Оплата работы нянечки для ребенка, уборщицы, оформление страховки и так далее. |

| Транспорт | Покупка проездного либо разовых билетов в автобусе или метро, передвижение на такси, транспортировка крупногабаритных вещей, оплата доставки и так далее. |

| Одежда и обувь | Приобретение обуви, одежды, оплата услуг мастера по ремонту, оплата услуг швеи. |

| Бытовые нужды | Бытовая химия, парфюм, порошок, кухонные приборы, товары для личной гигиены. |

| Здоровье и красота | Лекарственные средства, оплата лечения, анализов, сеансов массажа, приобретение косметических и парфюмерных средств, оплата услуг парикмахера, косметолога и так далее. |

| Налоги | Налоговые выплаты. |

| Спорт | Покупка абонемента (либо оплата разового посещения) в фитнес-клуб, бассейн. Посещение корта, лыжной базы, пляжа, ледового катка. Услуги проката, оплата работы личного тренера, покупка тренажеров для дома, лыж, коньков, велосипедов и тому подобное. |

| Хобби | Приобретение товаров для вашего увлечения: пряжи или тканей, удочек или ружей и так далее. |

| Развлечения и досуг | Посещение кофеен и ресторанов, театров, выставок. |

| Домашние питомцы | Затраты на покупку питания и средств ухода для животных, посещение ветеринарной клиники, выставок, вязка. |

| Личные нужды членов семьи | Личные траты ваших родных, карманные деньги для детей. |

| Ремонт | Ремонтные работы, оплата услуг специалистов, покупка керамической плитки, клеящего состава, линолеума и т. д. |

| Дача, сад | Траты на уход за дачным участком, загородным домом, оплата членских взносов, коммунальных услуг, покупка семян, саженцев, удобрений, инструментов и всего необходимого. |

| Автомобиль | Сюда относятся траты на топливо, оплату стоянки либо гаража, оформление страховки, выплата штрафов, затраты на регистрацию авто, покупка запасных частей, посещение автосервиса, автомойки. |

| Праздники и подарки | Покупка презентов, посещение праздничных мероприятий. |

| Расходы на проекты | Затраты за сайт, например, если вы — блогер. Оплата хостинга, домена, оплата работы удаленных специалистов. |

2. Из чего складывается семейный бюджет:

| Постоянные доходы членов семьи | Заработная плата, пенсионные выплаты, премиальные, проценты по банковскому вкладу, дивиденды, дополнительные доходы |

| Пособия и льготы | Субсидии на оплату квартиры, получение льгот, если у вас много детей, получение пособий по потере кормильца |

| Подарки | Получение презентов, которые имеют высокую материальную ценность |

| Пассивный доход | Выплаты процентов по банковскому вкладу, дивиденды |

| Размусоривание | Продажа ненужных вещей |

Расходы семейного бюджета можно снизить, если ответственно подойти к учету ваших доходов и правильно управлять деньгами.

Мой способ распределения и учета бюджета на месяц

Я пользуюсь второй таблицей. Суммы расходов я подобрал из “анализа финансов” своего банка.

В течении года я свел категории расходов к минимуму, а точнее к 5-ти. Основных из них 4. Я считаю, чем проще тем лучше.

Статистика по бюджетам не даст выйти за рамки.

- В расход “на месяц” входят товары для дома (химия, стиральный порошок, мыло и т.д.) и продукты.

- В категорию “ЖКХ” — свет, мусор, домашний интернет и сотовая связь.

- Категория “прочее”- одежда, запчасти на машину, в дом какие то вещи, развлечения и т.п. Бюджет по ней меняется каждый месяц. Поэтому в течении месяца мы пишем список покупок на следующий и примерную общую сумму покупок. На новый отчетный период в приложении Коинкипер 3 и в таблице выставляю новый бюджет исходя из общей суммы.

- Категория “трактор” — веду ее для себя, чтобы видно было сколько он принес дохода и сколько можно потратить на запчасти и топливо, не залезая в доходы семьи.

- Сезонные — сюда заношу траты, на которые откладываем каждый месяц определенную сумму (страховка машины, корма корове, дрова, дни рождения и т.д.).

Кому мой способ покажется не удобным или слишком простым, но меня все устраивает. Я трачу 1 — 2 минуту в день на занесение операций в приложение и примерно 30 минут в месяц на планирование бюджета.

Где именно записывать

Проще всего тем, кто везде платит одной картой — обычно в личном кабинете рисуется стройная диаграмма доходов-расходов, да ещё и с разбивкой по категориям (правда, всё это строится автоматически, поэтому нелегко понять, что, например, половина суммы из супермаркета потрачена на алкоголь и сигареты, а не на сами продукты).

Есть приложения, которые берут информацию о платежах из смс.

Немного сложнее самому вести приложение на телефоне, ведь придётся помнить, что нужно всё записать. Приложений создано очень много, но я не могу своё порекомендовать, так как пользуюсь не самым удобным — но уже привыкла.

Некоторым проще составлять таблицу в Гугл-таблицах и записывать туда. Этот способ — совсем не для ленивых, но такую таблицу могут вести одновременно несколько человек (например, муж и жена), а значит, можно увидеть семейные тенденции.

Сложнее всего записывать доход-расход по старинке, ручкой на бумаге, ведь он там автоматически не плюсуется, и вы не можете видеть итоговую сумму за нужный период.

Шаг 3.Вести учет расходов

Учет расходов поможет понять, куда уходят деньги, и потом скорректировать семейный бюджет. Есть специальные программы для учета, например:

- Изифинанс;

- Коин-кипер;

- Дзен-мани.

Но можно записывать траты просто в блокноте, заметках на телефоне или Экселе. Главное — чтобы было удобно и просто это делать. Со сложными программами есть риск забросить это дело.

Расходы можно записывать в гугл-таблице с подробностями  Или кратко в заметках на телефоне

Или кратко в заметках на телефоне

Записывать расходы нужно, чтобы потом отнимать их из общего бюджета. В начале месяца в таблице с семейными расходами записано по статьям, на что сколько денег есть:

Когда тратим деньги на какую-то категорию, отнимаем из суммы в бюджете, сколько потратили. Например, отложили на ипотеку, вычитаем от строчки «Ипотека», закупили продукты из списка еженедельных на 1500 ₽, вычитаем из строчки «Продукты еженедельное».

Вычитать можно не каждый день, а раз в три — пять дней, но важно делать это регулярно, иначе траты забудутся и учет расходов будет неверным. Вот так будет выглядеть бюджет в середине месяца:

Вот так будет выглядеть бюджет в середине месяца:

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

Игорь и Люба уже заплатили за квартиру, сотовую связь, закупили продукты и потратили часть денег на стики, парикмахерскую и развлечения

А так — в конце:

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

У Игоря осталось еще 150 ₽ на стики, Люба потратила лишние 500 ₽ в парикмахерской, но сэкономила столько же на развлечениях

Если вышли за пределы какой-то статьи расходов, придется компенсировать из другой, например, так получилось у Любы из таблички: она потратила на парикмахерскую больше, чем планировала, но зато сэкономила на развлечениях.

В следующем месяце нужно пересмотреть ту категорию, траты по которой получились больше плана. Надо подумать, будет ли такое повторяться, и если да, увеличить сумму.

Учет расходов и доходов семьи в таблице Excel

Если вы новичок в деле составления семейного бюджета, то прежде чем использовать мощные и платные инструменты для ведения домашней бухгалтерии, попробуйте вести бюджет семьи в простой таблице Excel. Польза такого решения очевидна – вы не тратите деньги на программы, и пробуете свои силы в деле контроля финансов. С другой стороны, если вы купили программу, то это будет вас стимулировать – раз потратили деньги, значит нужно вести учет.

Начинать составления семейного бюджета лучше в простой таблице, в которой вам все понятно. Со временем можно усложнять и дополнять ее.

Главный принцип составления финансового плана заключается в том, чтобы разбить расходы и доходы на разные категории и вести учет по каждый из этих категорий. Как показывает опыт, начинать нужно с небольшого числа категорий (10-15 будет достаточно). Вот примерный список категорий расходов для составления семейного бюджета:

- Автомобиль

- Бытовые нужды

- Вредные привычки

- Гигиена и здоровье

- Дети

- Квартплата

- Кредит/долги

- Одежда и косметика

- Поездки (транспорт, такси)

- Продукты питания

- Развлечения и подарки

- Связь (телефон, интернет)

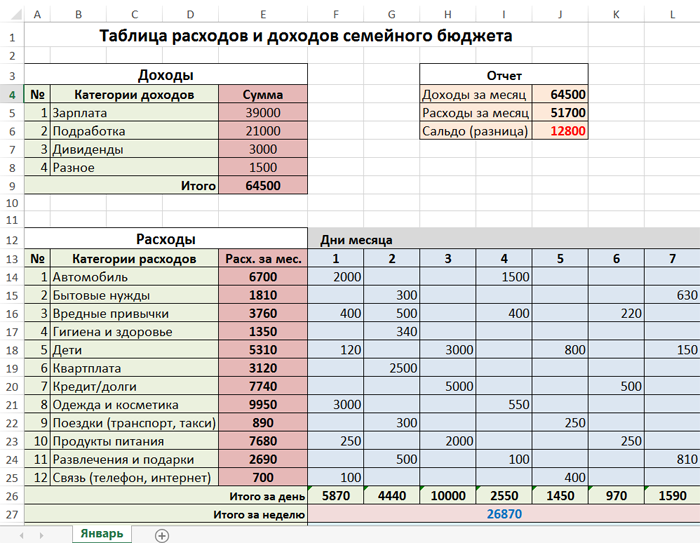

Рассмотрим расходы и доходы семейного бюджета на примере этой таблицы.

Здесь мы видим три раздела: доходы, расходы и отчет. В разделе «расходы» мы ввели вышеуказанные категории. Около каждой категории находится ячейка, содержащая суммарный расход за месяц (сумма всех дней справа). В области «дни месяца» вводятся ежедневные траты. Фактически это полный отчет за месяц по расходам вашего семейного бюджета. Данная таблица дает следующую информацию: расходы за каждый день, за каждую неделю, за месяц, а также итоговые расходы по каждой категории.

Что касается формул, которые использованы в этой таблице, то они очень простые. Например, суммарный расход по категории «автомобиль» вычисляется по формуле =СУММ(F14:AJ14). То есть это сумма за все дни по строке номер 14. Сумма расходов за день рассчитывается так: =СУММ(F14:F25) – суммируются все цифры в столбце F c 14-й по 25-ю строку.

Аналогичным образом устроен раздел «доходы». В этой таблице есть категории доходов бюджета и сумма, которая ей соответствует. В ячейке «итог» сумма всех категорий (=СУММ(E5:E8)) в столбце Е с 5-й по 8-ю строку. Раздел «отчет» устроен еще проще. Здесь дублируется информация из ячеек E9 и F28. Сальдо (доход минус расход) – это разница между этими ячейками.

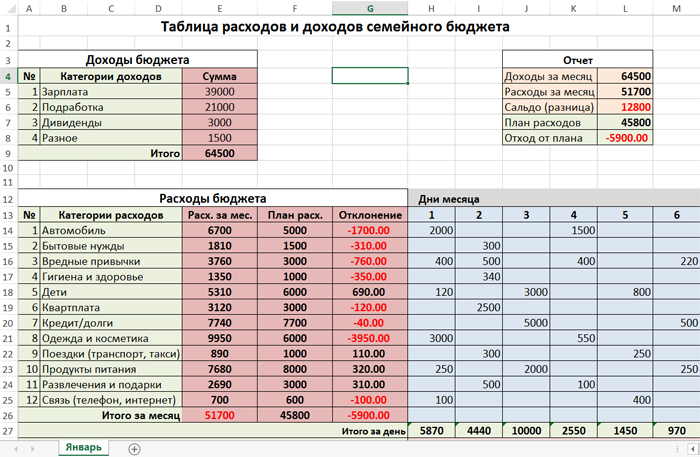

Теперь давайте усложним нашу таблицу расходов. Введем новые столбцы «план расхода» и «отклонение» (скачать таблицу расходов и доходов). Это нужно для более точного планирования бюджета семьи. Например, вы знаете, что затраты на автомобиль обычно составляют 5000 руб/мес, а квартплата равна 3000 руб/мес. Если нам заранее известны расходы, то мы можем составить бюджет на месяц или даже на год.

Зная свои ежемесячные расходы и доходы, можно планировать крупные покупки. Например, доходы семьи 70 000 руб/мес, а расходы 50 000 руб/мес. Значит, каждый месяц вы можете откладывать 20 000 руб. А через год вы будете обладателем крупной суммы – 240 000 рублей.

Таким образом, столбцы «план расхода» и «отклонение» нужны для долговременного планирования бюджета. Если значение в столбце «отклонение» отрицательное (подсвечено красным), то вы отклонились от плана. Отклонение рассчитывается по формуле =F14-E14 (то есть разница между планом и фактическими расходами по категории).

Как быть, если в какой-то месяц вы отклонились от плана? Если отклонение незначительное, то в следующем месяце нужно постараться сэкономить на данной категории. Например, в нашей таблице в категории «одежда и косметика» есть отклонение на -3950 руб. Значит, в следующем месяце желательно потратить на эту группу товаров 2050 рублей (6000 минус 3950). Тогда в среднем за два месяца у вас не будет отклонения от плана: (2050 + 9950) / 2 = 12000 / 2 = 6000.

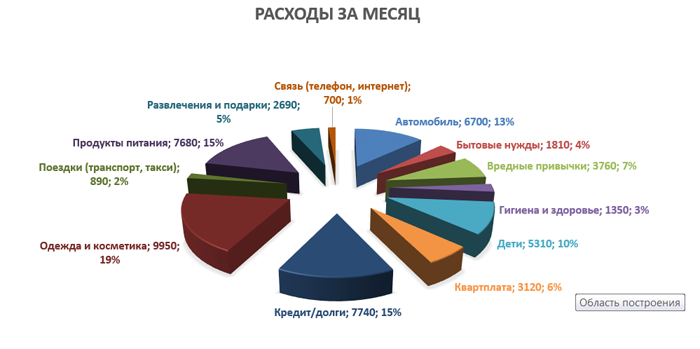

Используя наши данные из таблицы расходов, построим отчет по затратам в виде диаграммы.

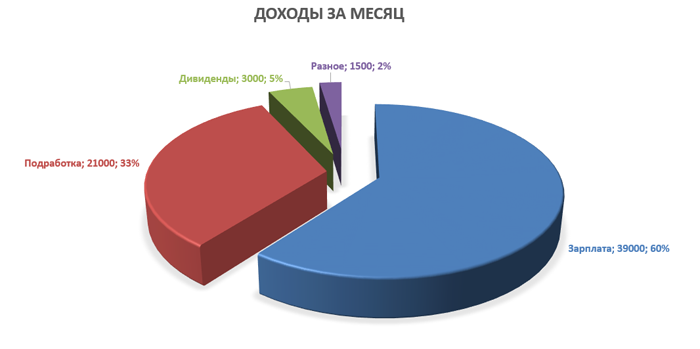

Аналогично строим отчет по доходам семейного бюджета.

Польза этих отчетов очевидна. Во-первых, мы получаем визуальное представление о бюджете, а во-вторых, можно проследить долю каждой категории в процентах. В нашем случае самые затратные статьи – «одежда и косметика» (19%), «продукты питания» (15%) и «кредит» (15%).

В программе Excel есть готовые шаблоны, которые позволяют в два клика создать нужные таблицы. Если зайти в меню «Файл» и выбрать пункт «Создать», то программа предложит вам создать готовый проект на базе имеющихся шаблонов. К нашей теме относятся следующие шаблоны: «Типовой семейный бюджет», «Семейный бюджет (месячный)», «Простой бюджет расходов», «Личный бюджет», «Полумесячный домашний бюджет», «Бюджет студента на месяц», «Калькулятор личных расходов».

Цели и функции семейного бюджета

У человека, не интересующегося финансами, может возникнуть вопрос:”Зачем вести домашнюю бухгалтерию, если я доволен размером доходов, расходов и уровнем жизни ?”

Основная цель бюджета — оптимизация доходов и расходов семьи. Даже очень богатые люди зачастую не просто планируют семейный бюджет, но и нанимают финансовых консультантов, чтобы разумно и правильно тратить свои деньги.

Контроль расходов

Важнейшая функция семейного бюджета – контроль затрат. Независимо от возраста и пола люди ежемесячно тратят деньги на продукты, транспорт, жилье, коммунальные услуги, спортивный зал, парикмахерскую, кинотеатр или ресторан. Список можно продолжать бесконечно. Благодаря контролю за финансами покупки становятся полностью обоснованными и доставляют радость, а не беспокойство.

Учет доходов

Необходимость

вести учет доходов обусловлена тем, что знание их структуры позволяет понять, сколько денег приносят

бизнес, работа и инвестиции, сделать

вывод об их эффективности.

Уменьшение задолженностей

На фоне постоянной рекламы легкодоступных кредитов многие “влезают в долги”. Правильное распределение расходов позволяет избежать лишних займов Я не имею в виду осознанные кредиты, например, ипотеку, благодаря которой семье не нужно снимать квартиру. Если вам интересно, выгодно ли брать ипотеку или лучше арендовать жилье, рекомендую ознакомиться со статьей: «Съем жилья или ипотека? Что выбрать? Считаем вместе».

Создание финансовых накоплений

Лучшим

результатом учета домашних финансов является появление свободных денежных

средств, которые при правильном использовании дадут не только защиту от

форс-мажорных обстоятельств, но и увеличат доходы.

Почему необходимо составлять семейный бюджет?

Составляя семейный бюджет, вы задаете для себя рамки расходов так, чтобы не превышать свои доходы. А также планируете будущие накопления.

Например: доход на семью составляет 50 т.р. в месяц. Ваша задача распланировать деньги так, чтобы хватило в первую очередь на обязательные расходы и отложить на будущие покупки. И только потом уже на расходы с которыми можно повременить.

Для примера возьмем бюджет:

доход семьи = 50 т.р.

обязательные расходы:

- резервный фонд — 5 т.р.

- годовые (сезонные) — 5 т.р.

- отпуск — 3,5 т.р.

- кредит — 4,5 т.р.

- продукты — 16 т.р.

- жкх — 3,5 т.р.

- прочие расходы — 2 т.р.

- одежда — 2 т.р.

- проезд — 1,5 т.р.

необязательные:

- дети — 1 т.р.

- развлечения — 4 т.р.

Итого: 48 т.р.

незадействованные — 2 т.р.

4 правила, которые помогут составить сбалансированный семейный бюджет на год

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

Выделяется несколько основных универсальных правил, ориентированных на стабилизацию дохода и расхода. Придерживаясь схем, вы сможете выработать привычку правильного учета потоков денег. Конечно, каждая семья особенна, и универсальных правил для всех не существует, но ключевые моменты направят на верный путь.

- Правило 50/20/30.

В книге под названием «All Your Worth: The Ultimate Lifetime Money Plan» (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь») сестры Уоррен приводят простой пример рационального планирования.

Они выделяют всего три главных пункта, которые важно учитывать в составлении таблиц семейного бюджета на год:

- Такие основные траты, как коммуналка, обеспечение продуктами питания и лекарствами, должны полностью покрываться половиной общего дохода.

- Дополнительные 30 % могут идти на поездки, походы в театры или рестораны.

- Оставшиеся 20 % пойдут на погашение долгов и накопление той самой «подушки безопасности».

Правило «5 конвертов».

Возьмите за норму держать в столе пять или более конвертов, отведенных на каждую статью расходов, и дайте им соответствующие названия:

- Продукты питания.

- Аренда квартиры, счета за свет, воду, газ.

- Абонентская плата за WiFi и сотовую связь.

- Одежда, обувь, косметика.

- Бензин, мойка авто, проездные билеты и другое.

Ежемесячно в день выдачи зарплаты раскладывайте ее в каждый конверт в соответствии с тем, сколько конкретно готовы выделить на каждый пункт. Используйте деньги строго по назначению, а совершив покупку, складывайте чеки, что позволит точно понимать, куда пошла та или иная сумма. Как только освоите метод, сможете находить возможность для создания накопительного фонда и выделите для этого отдельный конверт.

Правило 80/20.

Это одна из вариаций второго правила, смысл практически тот же. 80 % дохода должно идти на все обязательные и дополнительные нужды, а 20 % — на погашение кредитов и создание резервного капитала.

Эти правила являются базой, на которой вы будете строить систему, исходя из личных граф в таблице, внося корректировки по каждому пункту.

Правило 3–6 месяцев.

На вашем счету или в одном из конвертов всегда должна быть страховка на случай непредвиденных обстоятельств, которая составляет минимальную сумму для нормального проживания в течение трех-шести месяцев. Если вас внезапно уволят или кто-то из членов семьи заболеет, не придется судорожно искать пути выхода и влезать в новые долги, а просто используете резервный капитал.

Методы распределения семейного бюджета на месяц

Рассмотрим 3 способа планирования денег на месяц, а вы уже сами выберите и по необходимости доработаете под себя.

Метод 50/30/20

Суть метода заключается в том, что доходы делятся в такой пропорции:

- 50% — обязательные траты. Продукты, проезд, услуги ЖКХ, оплата кредита, оплата жилья и другие. Те траты, от которых нельзя отказаться.

- 30% — необязательные расходы. Походы в кино и рестораны, поездки на такси, походы на свадьбу и дни рождения и так далее. От них вы можете свободно отказаться. Например такси заменить общественным транспортом. Не сходить на день рождения, ну нету денег на подарок, сидим сегодня дома.

- 20% — это сбережения. Допустим 5 процентов из них оставляем на резервный фонд, а остальные 15 откладываем на цели.

Метод 80/20

Практически тоже самое, что и прошлый способ. Разница лишь в том, что здесь нету необязательных трат.

- Обязательные расходы — 80%

- Сбережения — 20%.

Метод 6 кувшинов

Кувшины в этом способе взяты условно. Использовать можно конверты, шкатулки, банки или сберегательные счета, кому что удобнее. Я пользуюсь сберегательными счетами, телефон всегда под рукой, зашел в приложение банка, перевел деньги на карту с нужного счета и вауля.

Давайте подробнее разберем этот способ деления.

- Обязательные траты — 55%.

- Развлечения — 10%. Не стоит себе полностью отказывать в развлечениях. Мы для этого и живем, чтобы быть счастливыми и довольными.

- Резервный фонд — 10%. С него берем деньги только в случае форс-мажорных ситуаций. Уход близких, тяжелая болезнь, поломка бытовой техники, срочный ремонт авто. Тут вы должны сами определиться, на какие случаи потратить.

- Саморазвитие — 10%. Инвестировать в свое образование в нашем современном мире необходимо постоянно. Для того, чтобы увеличить зарплату после повышения квалификации или сменить профессию.

- Крупные покупки (цели) — 10%. Тратим эти накопленные деньги, только на те вещи, которые не можем себе позволить купить с зарплаты. И копить на них приходиться месяцами или годами. Допустим машина или квартира.

- Подарки и благотворительность — 5%. Чтобы быть готовым к дню рождения и близкий человек не остался без подарка, деньги берем из этого кувшина. Попробуйте заняться благотворительностью, направляйте даже маленькие суммы и вы заметите, что добро возвращается.

С категориями расходов определиться нужно самим. Проще сделать это в приложении вашего банка. Посмотрите последние 2 — 4 месяца на какие категории тратили деньги. В Сбербанке этот раздел называется «анализ финансов», а в Левобережном «статистика».

Не забывайте менять категории, если переводите деньги за покупку. Допустим, вам купили продукты, а вы переводом отдали на карту. Банк пометит это как перевод. Зайдите в приложение банка и измените категорию допустим на “супермаркет”.

Если вы приверженец наличных денег, то нужно по записывать доходы и расходы в течении 2 — 3 месяцев. Чтобы понять на какие категории и какие суммы уходят.

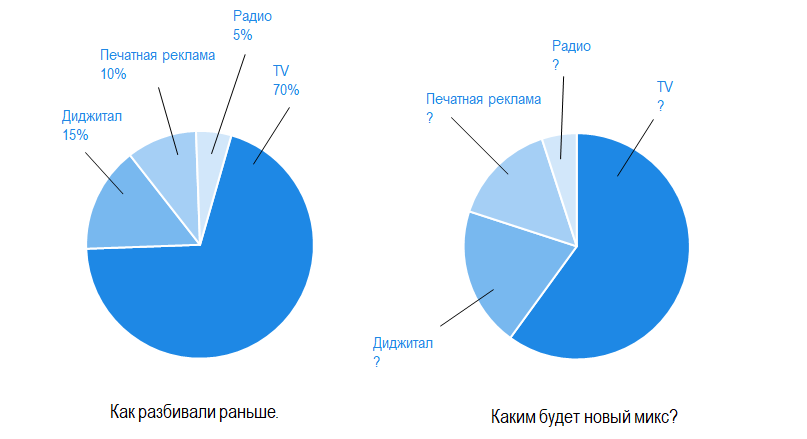

Калькулятор оптимального бюджета на примере телеком-оператора

Маркетологам телеком-оператора поставили задачу получить максимальное количество посещений в офлайн-магазинах. Бюджет фиксирован, но его нужно было правильно распределить по медиаканалам.

Замеряем пульс российского диджитал-консалтинга

Какие консалтинговые услуги востребованы на российском рынке, и как они меняют бизнес-процессы? Представляете компанию-заказчика диджитал-услуг?

Примите участие в исследовании Convergent, Ruward и Cossa!

У оператора были данные за три года:

-

суммы на рекламные кампании по неделям;

-

сводки по медиаканалам — радио, интернет, наружная реклама по всей стране;

-

число клиентов, которые приходили в магазин оператора каждую неделю.

Нам необходимо было определить бюджеты на медиаканалы и факторы, которые влияют на каналы продвижения.

Задача 1: определить бюджеты на медиаканалы

Задача состояла из трёх частей.

-

Найти зависимость между посещениями магазинов и затратами по каждому каналу продвижения. Например, люди начинали массово посещать магазины через неделю-две после запуска рекламы на телевидении и продолжали даже после её завершения.

-

Оптимально распределить фиксированный бюджет по медиаканалам. Например, 100 долларов нужно распределить на диджитал-каналы, печатную рекламу, радио и телевидение.

-

Определить, какой канал лучше подходит для привлечения людей в зависимости от задачи. Например, если нужно добиться длительного притока людей или быстро привлечь максимальное количество посетителей.

Задача 2: определить факторы медиаканалов

Мы предположили, что каждый медиаканал имеет три ключевых фактора, которые влияют на посещение магазина.

-

Непосредственное влияние медиаканала: запустили рекламу — получили приток посетителей.

-

Задержка влияния медиаканала: запустили рекламу, а приток посетителей получили через некоторое время.

-

Затухание влияния медиаканала: рекламный период закончился, и количество посетителей постепенно снижается.

Дополнительно работает постоянный фактор: люди ходят в магазины и без рекламы. На это влияет, в первую очередь, узнаваемость бренда, а также сезонность, праздники, модные тренды.

Когда несколько медиаканалов работают одновременно, возникает эффект наложения, который тоже нужно учитывать при распределении бюджета.

Виды бюджета в семье

В зависимости от сложившихся в семье отношений, а также уровня дохода каждого члена, выбирается подходящий вид СБ. Кстати, всего их четыре.

Общий

Самый популярный способ ведения семейного бюджета. Основное отличие от других в том, что при проведении расчётов учитываются доходы и расходы каждого.

Плюсы общего семейного бюджета вполне очевидны: супруги меньше ссорятся, решения принимаются вместе, ну а тот, кто получает меньше денег, не чувствует себя ущемлённым.

Конечно, не стоит забывать и о минусах. Например, не каждый психологически готов к тому, чтобы разделить свои деньги с кем-то другим. Особенно остро это может проявляться у молодоженов. Однако, со временем такая проблема сходит на нет.

Раздельный

Этот вариант подходит для тех семей, у которых один из супругов зарабатывает значительно больше, чем другой. При раздельном ведении бюджета каждый имеет собственные деньги и не просит другого помочь.

Есть и сложности. Например, если потребуется крупная покупка, необходимо заранее договариваться о том, кто сколько сможет отложить на её приобретение. Вариант не плохой если семья не будет считать это поводом для конфликта и знает, как грамотно управлять личными финансами.

Смешанный

В случае смешанного ведения бюджета члены семьи предварительно договариваются о том, кто сколько денег сможет внести в общую «копилку». Это может быть конкретная сумма или определённый процент от заработной платы.

Смешанный вариант ведения СБ даёт возможность каждому иметь собственные средства, но в то же время участвовать в общем ведении домашнего хозяйства и планировании трат.

Для одного человека

Единоличное ведение СБ подразумевает, что деньгами распоряжается только один член семьи. Именно он решает, что купить и куда поехать отдыхать. Такое возможно только при полном доверии или если человек живет один (например студент, переехавший в другой город).

Вам может быть интересно — «Как заработать в интернете новичку и не попасться при этом на развод?».

Советы

Если хотите успешно вести семейный бюджет, прочитайте и

постепенно применяйте в жизни следующие рекомендации:

- Не покупайте постоянно на кассе пакеты, лучше приобретите шоппер — тканевую сумку для покупок. Так сэкономите за год кругленькую сумму и не будете засорять планету.

- Сделайте генеральную уборку, чтобы найти старые вещи на продажу. Дома станет просторно, чисто, а вещи принесут прибыль. Старая гитара, обувь в хорошем состоянии, ненужная мебель, ковры, ненужная техника – все это можно и нужно продать.

- Старайтесь избегать покупок в инстаграм-шоурумах. Большинство из них закупаются на Алиэкспресс и делают накрутку в 5-10 раз. Лучше зайдите на Алиэкспресс самостоятельно и закажите, что понравится.

- Свидания – это замечательно, но для романтической обстановки не обязательно идти в дорогой ресторан. Можете устроить ужин при свечах дома или пойти на пикник. Включите фантазию и проводите время интересно, без банальных и непомерно дорогих мест.

- Ежемесячно анализируйте расходы и корректируйте финансовый план. Обсуждайте вместе потребности, желания и цели друг друга, чтобы помочь их воплотить.