Какие банки чаще всего одобряют ипотеку

Содержание:

- Важные детали

- Процентная ставка

- Обращение в финансовое учреждение

- Взять ипотеку без взноса

- Что это за ипотека по двум документам?

- Суть ипотечных кредитов

- Как проходит оформление ипотеки

- Ключевые моменты при выборе банка

- Как взять ипотеку на квартиру

- Ипотечные программы топ-5 банков

- Как работает ипотека?

- Виды ипотечных кредитов

- Ак Барс

- 10 место. Уралсиб

- История ипотеки

- Что потребуется при оформлении ипотеки

- Полезные советы

- На каких условиях можно получить ипотеку?

- В каком банке самая выгодная ипотека на 2021 год

- Заключение

Важные детали

Ежемесячный платеж по ипотечному кредиту не должен превышать 40% официального дохода заемщика. В противном случае банк, скорее всего, откажет в займе. В связи с этим нужно учитывать и право заемщика на налоговый вычет (уменьшение подоходного налога на сумму платежей по ипотечному кредиту).

Ежемесячный платеж по ипотечному кредиту не должен превышать 40% официального дохода заемщика. В противном случае банк, скорее всего, откажет в займе. В связи с этим нужно учитывать и право заемщика на налоговый вычет (уменьшение подоходного налога на сумму платежей по ипотечному кредиту).

Для тех, кто не может официально подтвердить свои доходы, многие банки предлагают ипотечные программы «заем по двум документам». Их особенность – существенный первоначальный взнос (около 50% стоимости объекта недвижимости) и увеличенная на 1-2 процентных пункта ставка. Конкретные условия таких кредитов оговариваются индивидуально. Ипотеку по двум документам предоставляют: «Россельхозбанк», «Сбербанк», «ВТБ 24» и «Банк Москвы».

Процентная ставка

Процентная ставка — очень важный параметр при рассчете ипотеки. Измеряется в процентах годовых. Этот параметр показывает сколько процентов начисляется на ваш долг в год. Для наглядности возьмем конкретное значение процентной ставки — 12%. Это значит, что в год к вашему долгу прибавляется ещё 12% от суммы долга, НО: при ипотечном кредитовании банк начисляет вам проценты не раз в год, а ежедневно на оставшуюся сумму долга. Не трудно посчитать сколько процентов начисляется каждый день: 12% / 12 месяцев / 30 дней = 0.033%.

Если вы уже воспользовались нашим ипотечным калькулятором и сделали расчет, вы, наверное заметили, что ежемесячный платеж состоит из двух частей: основной долг и проценты. Поскольку с каждым месяцем ваш долг уменьшается, то и процентов начисляется меньше. Именно поэтому первая часть платежа (основной долг) растет, а вторая (проценты) уменьшается, а общий размер платежа остается неизменным на протяжении все срока.

Разные банки предлагают разные процентные ставки, они зависят от различных условий, например, от размера первоначального взноса, от типа приобретаемого жилья и т.п. Очевидно, что нужно искать вариант с наименьшей ставкой, ведь даже разница в пол процента отразиться на сумме ежемесячного платежа и на общей переплате по кредиту:

| Сумма кредита (руб.) | 2 000 000 | 2 000 000 | 2 000 000 |

| Срок кредита | 10 лет | 10 лет | 10 лет |

| Процентная ставка | 12% | 12,5% | 13% |

| Ежемесячный платеж (руб.) | 28 694 | 29 275 | 29 862 |

| Переплата по кредиту (руб.) | 1 443 303 | 1 513 028 | 1 583 458 |

Таблица 1. Демонстрация влияния процентной ставки на параметры кредита.

Фиксированная и плавающая процентная ставка

Фиксированная процентная ставка — это ставка по кредиту, которая устанавливается на весь срок кредита. Она прописана в кредитном договоре и не может быть изменена.

Плавающая процентная ставка — это ставка по кредиту, которая не является постоянной величиной, а рассчитывается по формуле, которая определена в договоре. Размер ставки состоит из двух частей: Первая составляющая — плавающая, привязана к какому либо рыночному индикатору (например Mosprime3m или ставка рефинансирования ЦБ) и изменяется с периодичностью, определенной в кредитном договоре (например, ежемесячно, ежеквартально или раз в полгода). Вторая составляющая, фиксированная — это процент, который берет себе банк. Эта часть остается всегда постоянной.

Обращение в финансовое учреждение

Количество обращений в текущем году возросло. Дело в том, что ставка рефинансирования была несколько понижена по сравнению с предыдущим годом. Ипотечное кредитование, как и другой любой займ, подешевело. Тем более что правительство активно реализует ряд государственных программ для поддержки различных слоев населения.

Одновременно с этим требования банков к потенциальным заемщикам несколько возросло. И теперь при возникновении вопроса, а где лучше брать ипотеку, стоит опираться и на эти критерии. В кризисное время часто кредиторы не осуществляли платежи на ежемесячной основе, что привело к уменьшению кредитного портфеля. Поэтому теперь можно получить ипотечное кредитование только в рублях.

Другое дело, что нужно ещё знать, в каком банке лучше брать ипотеку. Дело в том, что многие банки теперь просят предоставить только официальное подтверждение получения заработной платы, что для многих несколько усложняет процесс займа денег.

Поэтому, помимо вышеописанных моментов, стоит также знать, какие банки дают ипотеку без официального подтверждения дохода. Из таковых можно выделить:

- ВТБ 24;

- Совкомбанк;

- Почта России;

- МТС банк.

Следует отметить, что где выгоднее взять ипотеку из представленных банков — это тоже немаловажный нюанс. Самым оптимальным решением становится обращение в ВТБ 24, так как именно это учреждение имеет надежную репутацию и государственную поддержку в виде софинансирования.

Какая ипотека самая выгодная по процентам из представленных банков? Самой выгодной считается ипотечное кредитование от Совкомбанка. Процентная ставка варьируется от 12–16% годовых, когда у ВТБ 24 она начинается с отметки 13,5%.

Взять ипотеку без взноса

Ипотека без первоначального взноса — не такая уж и фантастика. Получить ссуду подобного плана в банке реально в том случае, если стоимость приобретаемого жилья составляет не более 90% от максимально возможной суммы кредитования. При этом оценку жилой недвижимости будут проводить независимые эксперты. Подобный вариант подойдет вам в том случае, если вы приобретаете недвижимость класса эконом на вторичном рынке. Получить ипотеку без первоначального взноса также можно в том случае, когда объектом залога выступает не только приобретаемая квартира, но и другие принадлежащие вам или созаёмщикам по кредиту объекты недвижимости.

Взять ипотеку в банке: основные преимущества данного вида кредитования

Для многих граждан нашей страны ипотека — практически единственный способ не только быстро стать собственником жилья, но и сразу переехать в новые апартаменты. Не приходится годами копить необходимую сумму средств для одного из главных финансовых вложений в жизни. Ипотека выгодна, если:

Вы снимаете жилье. Кредит на недвижимость также требует ответственной ежемесячной выплаты средств. Однако, в отличии от аренды, вы будете вкладываться уже в собственное жилье, а не просто оплачивать стоимость проживания владельцу квартиры.

Ипотека дает возможность заемщику привлекать к оплате кредита других членов своей семьи в качестве созаёмщиков. При этом банк, определяя сумму кредита, будет учитывать доходы каждого участника сделки.

По возможности вы сможете досрочно погасить ипотеку или ее часть, сэкономив на выплате процентов банку.

Что это за ипотека по двум документам?

Если собирать документы на обычную ипотеку – слишком долго и сложно, заемщик может выбрать другой кредитный продукт. Несколько банков, в том числе крупнейшие (Сбербанк, ВТБ, Россельхозбанк и другие) предлагают упрощенный вариант – так называемую ипотеку по двум документам.

Суть программы в том, что заемщик может не подтверждать доходы, а ограничиться всего двумя документами:

- паспорт;

- любой из документов, удостоверяющих личность, например: водительское удостоверение, военный билет, загранпаспорт, СНИЛС и т.д.

Подтверждать доходы не нужно – банк либо проверит их самостоятельно, либо доверится информации из бюро кредитных историй.

Кстати, Сбербанк даже готов выдавать такие кредиты по одному только паспорту – если заемщик получает зарплату на карту Сбербанка.

При этом заполнять заявку на кредит нужно точно так же, как и по обычной ипотеке, да и документы на недвижимость тоже будут нужны.

Такая ипотека оформляется по отдельным программам. Например, в Сбербанке по ним установлены процентные ставки на 0,6% годовых выше, чем по стандартной ипотеке. В ВТБ это отдельная программа, и по ней ставки начинаются от 7,4-8,2% годовых в зависимости от категории клиента и размера первоначального взноса. Материнский капитал по такой программе в ВТБ использовать нельзя:

Отметим, что завышенная процентная ставка – не самая большая проблема, ведь при желании через 1-2 года можно будет рефинансировать эту ипотеку, и если к ней заранее собрать все документы о доходах, после рефинансирования ставка будет не выше рыночной.

Суть ипотечных кредитов

Ипотечный кредит – это предоставление помощи гражданам при покупке нового жилья или других дорогостоящих товаров. На сегодняшний день ипотека является самым выгодным предложением в сфере приобретения недвижимости, если у клиента недостаточно средств для покупки. В зависимости от типа жилья необходимо иметь 50-15% от стоимости недвижимости, чтобы получить в собственность новую квартиру или дом.

Для многих граждан ипотечный кредит – единственная возможность получить собственное жилье, ведь для получения такой помощи необходимо совсем немного:

- Иметь постоянный доход;

- Иметь сумму для первоначального взноса;

- Подходить по требованиям банка.

Этот способ кредитования удобен как для заемщика, так как предлагает выгодные условия, так и для кредитора, так как снижает риск невыплаты кредита до минимума.

Как проходит оформление ипотеки

В первую очередь клиенту необходимо определиться с банком и подать заявку на получение ипотечного кредита. Оформление заявки возможно как при личном посещении банковского офиса, так и в онлайн-режиме. Для этого клиенту понадобится паспорт, документы, подтверждающие доход и трудоустройство. Если заявка оформляется через сайт, то после получения предварительного одобрения указанные документы необходимо передать в кредитующее подразделение банка.

Дальнейший порядок действий заемщика выглядит следующим образом:

Подбор объекта недвижимости и его оценка. На эту процедуру отводится от 60 до 90 дней после одобрения первичной заявки. Обычно банк-кредитор предоставляет список и координаты оценочных компаний, с которыми он работает. Услуги оценщика оплачиваются клиентом отдельно.

Передача имущества в залог банку и оформление страхового полиса

Обратите внимание, что обязательно страхуется предмет залога, то есть квартира или дом. Остальные виды страхования (личное, титульное) являются добровольными и оформляются по желанию клиента

Согласие на страхование жизни и здоровья позволяет снизить ставку по ипотеке на 0,5-1,5 процентных пункта.

Подписание кредитной документации, оформление сделки купли-продажи и перевод денег собственнику жилья.

Государственная регистрация права собственности.

Так как приобретаемое имущество передается в залог, то на него накладывается обременение. После того как ипотека полностью выплачивается, обременение снимается и клиент становится полноправным владельцем собственного жилья.

Ключевые моменты при выборе банка

В Российской Федерации проблема обеспечения граждан доступным жильем остается острой до сих пор. Всего каких-то 20 лет назад мы только начали разрабатывать механизмы ее решения. Тогда не банки были основными игроками на рынке, а администрации областей и городов. Именно по их инициативе начали разрабатываться ипотечные региональные программы. И только спустя несколько лет к процессу подключились банки и практически полностью захватили рынок ипотечного кредитования.

Сегодня от выгодных банковских предложений рябит в глазах, но и страшилок бывалых заемщиков тоже хватает. Как выбрать наиболее выгодные условия, чтобы ощутить радость от собственного жилья и не познать на ближайшие 10 – 20 лет все тяготы нищенского существования? Только путем серьезного анализа предложений по ипотеке. Этим мы и займемся.

На какие параметры при выборе банка и ипотечной программы стоит обратить особое внимание:

1. Надежность банка

Для оценки надежности можно посмотреть финансовый рейтинг на портале Банки.ру. Он строится по данным отчетности организации, которая публикуется на сайте Банка России. За выбранный временной интервал наглядно видны темпы развития или падения. Например, за год серьезно просел в рейтинге банк “ФК Открытие” из первой десятки. Его активы снизились на 35 %.

Еще один способ убрать из списка на получение ипотеки не внушающие доверие банки – это система страхования вкладов. На сайте “Агентства по страхованию вкладов” есть списки банков, которые находятся на оздоровлении или в процессе ликвидации. Ипотеку берут не на 1 год, поэтому стоит все-таки выбирать надежный банк.

2. Вид приобретаемого жилья

Банки предлагают разные условия по строящемуся жилью, новостройкам (первичный рынок), вторичному рынку, загородным домам.

3. Процентная ставка по займу

Она может быть:

- фиксированной – не меняться до окончания срока действия договора;

- переменной – зависеть от экономической ситуации и регулярно пересматриваться.

Кроме того, платежи по ипотеке могут быть:

- аннуитетными – одинаковая сумма весь срок действия договора;

- дифференцированными – в начале срока платеж больше и с каждым месяцем уменьшается.

4. Первоначальный взнос

Чем больше вы заплатите банку вначале, тем меньше будет переплата и ежемесячный платеж по ипотеке. Это понятно. Но не у всех есть даже 10 % от стоимости будущей квартиры. Допустим, если она стоит 2 млн. руб., то взнос составит минимум 200 тыс. руб. Сумма немаленькая. Для таких заемщиков некоторые банки готовы предложить ипотеку без первоначального взноса. Но имейте в виду, что и процент по займу будет выше.

5. Срок кредитования

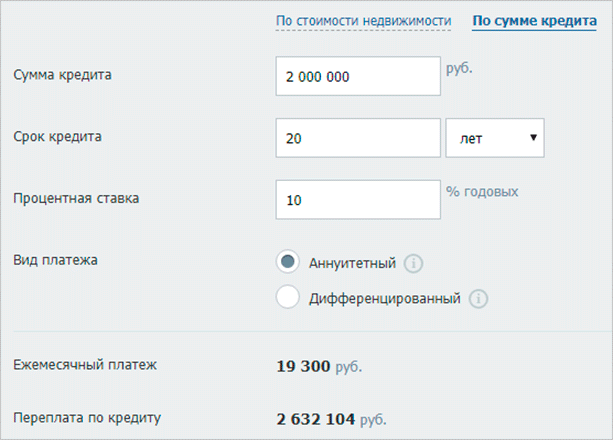

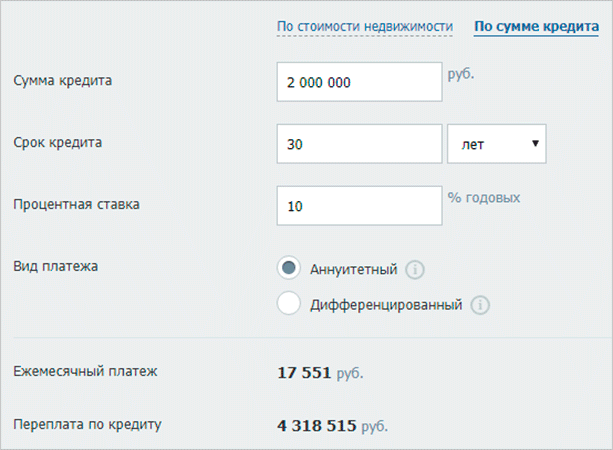

Он составляет сегодня до 30 лет. Кажется, что чем больше срок кредитования, тем меньше платеж по ипотеке. Это верно, но только отчасти. В этом случае вы проигрываете по общей сумме переплаты. Давайте посмотрим на конкретном примере.

В первом случае я взяла кредит в 2 млн. руб. под 10 % годовых на 20 лет. Воспользовалась онлайн-калькулятором и получила такие результаты.

Во втором случае возьму кредит 2 млн. руб.под 10 % годовых, но на 30 лет.

Во втором случае платеж стал меньше всего на 1 749 руб. А переплата возросла на 1 686 411 руб.

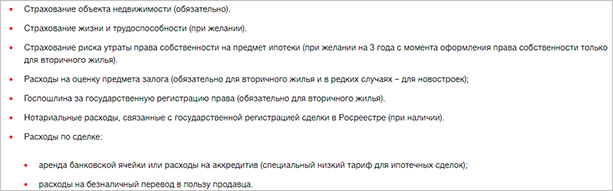

6. Страхование

Ипотека – это кредитование, по которому государство обязывает заемщика застраховать объект залога, т. е. приобретаемое жилье. Все остальные виды страхования (здоровья, потери работы и др.) являются необязательными. Вы можете отказаться от них до подписания договора или после в течение 14 дней.

В случае отказа от добровольной страховки в большинстве случаев ставка по ипотеке будет повышена. Об этом банки предупреждают заранее.

7. Льготы и особые условия

В первую очередь при выборе ипотечной программы вы должны изучить тарифы и условия в вашем зарплатном банке. Они могут быть выгоднее других предложений. Кроме того, изучите имеющиеся на сегодняшний день государственные программы по поддержке отдельных категорий граждан:

- молодые семьи,

- семьи с 2 и более детьми,

- бюджетники,

- военнослужащие,

- многодетные,

- матери-одиночки.

Если вы попадаете в одну из указанных категорий, есть смысл внимательнее познакомиться с ипотечными программами. Не все банки их предлагают, но выбор из нескольких точно будет.

8. Дополнительные комиссии и расходы

При оформлении ипотеки без них, к сожалению, не обойтись. Вот примерный перечень расходов.

9. Отзывы

Я поставила этот пункт на последнее место, потому что ориентироваться на него надо с большой осторожностью и серьезно настроенным внутренним фильтром. Часто люди из-за своей невнимательности или безграмотности подписывают договоры с жесткими условиями кредитования, а потом ищут виноватых и забрасывают сайты негативными отзывами

Но и полезной информации почерпнуть можно немало.

Как взять ипотеку на квартиру

После того, как банк примет решение о выдаче вам ипотечного кредита, необходимо будет в указанный банком срок (от 1 до 3 месяцев) подобрать квартиру для покупки. Жилье должно соответствовать требованиям банка

Это особенно важно, если квартиру вы покупаете на вторичном рынке. В банк предоставляются все документы на квартиру, которые проверяются специалистами

Сделку по покупке недвижимости можно будет заключить в течение пяти дней после того, как вы получите соответствующее разрешение. Для этого необходимо будет на заранее определенный банком расчетный счет перечислить сумму первоначального взноса, подписать с банком договор ипотечного кредитования. После всех этих процедур вы сможете оформить договор купли-продажи, зарегистрировать право собственности на жилье.

Для многих граждан нашей страны ипотека — практически единственный способ не только быстро стать собственником жилья, но и сразу переехать в новые апартаменты. Не приходится годами копить необходимую сумму средств для одного из главных финансовых вложений в жизни.

Ипотечные программы топ-5 банков

Сбербанк

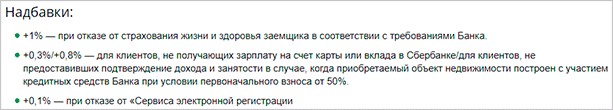

В банке действует целый ряд корректирующих коэффициентов к процентной ставке.

Электронная регистрация, отказ от которой приводит к увеличению ставки на 0,1 % – услуга не бесплатная. Ее стоимость варьируется от 5 550 до 10 250 руб. Зависит от типа жилья и региона.

В Сбербанке есть специальные программы для молодых семей, а также по соглашению с субъектами РФ. Кроме того, банк является партнером компании ДОМ.РФ, которая реализует государственные инициативы в сфере жилищного строительства. В частности, сейчас действует программа для семей, в которых родился 2-й или 3-й ребенок. Ставка для них составляет от 6 %.

ВТБ

Условия кредитования:

- Для работников некоторых отраслей, например, образования, здравоохранения, таможни и ряда других, ставка ниже на 0,4 %.

- В случае отказа от страхования жизни и здоровья ставка повышается на 1 %.

- Если хотите оформить ипотеку по 2 документам (паспорт и СНИЛС или ИНН), т. е. без подтверждения дохода, то приготовьтесь выплачивать кредит по ставке выше на 0,7 %.

При приобретении квартиры площадью от 65 кв. м действует пониженная процентная ставка (на 0,7 %). Чтобы воспользоваться акцией, необходимо оформить комплексное страхование.

Россельхозбанк

Особенностью ипотеки в Россельхозбанке является возможность выбрать способ погашения кредита:

- аннуитетные платежи, т. е. одинаковые в течение всего срока кредитования;

- дифференцированные, которые уменьшаются с каждым месяцем.

Условия кредитования:

- В случае отказа от страхования жизни и здоровья ставка увеличивается на 1 %.

- Для работников бюджетной сферы ставка снижается на 0,4 %.

- Созаемщики – максимум 3 человека.

Для граждан, получающих доход от ведения личного подсобного хозяйства, – более лояльные условия.

Газпромбанк

Предлагает 2 схемы погашения кредита: аннуитетную или дифференцированную. Минимальная ставка в 9,2 % действует при оформлении личного страхования.

До 1 октября 2018 года в банке акции:

- 8,7 % при сумме кредита от 12 млн. руб. в Москве и области, Санкт-Петербурге и ЛО;

- 8,7 % при приобретении квартир в других регионах РФ и сумме кредита от 4 млн. руб.;

- 9 % для всех заемщиков, но по квартирам, приобретенным у партнеров банка.

Акции действительны только при условии комплексного страхования.

ДельтаКредит

Банк, который специализируется на выдаче ипотечных кредитов. Условия кредитования:

- Процентная ставка от 8,5 %.

- Срок – до 25 лет.

- Первоначальный взнос – от 15 %.

- При отказе от личного страхования – плюс 1 % к ставке.

- Созаемщики – максимум 3 человека.

- Кредит выдается наемным работникам, ИП и владельцам собственного бизнеса.

Есть возможность использовать вместо базовой ставки:

- Оптима – минус 0,5 % (стоит эта услуга 1 % от суммы займа);

- Медиа – минус 1 % (стоит эта услуга 2,5 % от суммы займа);

- Ультра – минус 1,5 % (стоит эта услуга 4 % от суммы займа).

Банк предоставляет услугу “Ипотечные каникулы”. В первые 1 – 2 года вы можете выплачивать только 50 % от ежемесячного взноса. Естественно, что недоплаченная сумма прибавляется к суммам дальнейших платежей по истечении льготного периода.

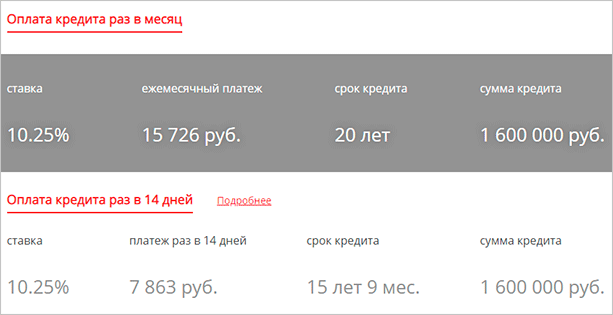

При оплате кредита один раз в 14 дней (платеж разбивается на 2 части) вы сокращаете срок кредитования и снижаете сумму процентных выплат. Покажу на примере, как это работает. Я взяла кредит в сумме 1,6 млн. руб. на 20 лет, первоначальный взнос составил 20 % или 400 тыс. руб.

При погашении 1 раз в месяц и 2 раза в месяц картина получается следующая.

Таким образом, более чем на 4 года сокращается срок кредитования при одинаковой сумме ежемесячного платежа.

Как работает ипотека?

Ипотека в России появилась относительно недавно, поэтому этот вид бизнеса еще не раскрыл все свои возможности. Работает он в несколько этапов:

- Клиент обращается в банк за помощью для оплаты дорогостоящей покупки (жилья);

- Банк заключает с клиентом ипотечный договор, где указывается, что станет залогом – приобретаемая недвижимость или старая квартира заемщика;

- Клиент вносит первоначальный взнос, а банк доплачивает остаток, необходимый для покупки.

Дальнейшие взаимодействия либо приводят к тому, что клиент благополучно выплачивает ипотеку. При этом заемщик оплачивает не только ту сумму, которую внес банк, но и проценты за ее использование. После последнего платежа взаимоотношения между банком и плательщиком оканчиваются.

При неудачном раскладе банк забирает собственность заемщика, которая была указана в договоре в качестве залога. За счет продажи этого имущества банк должен покрыть сумму, затраченную на его покупку и проценты за пользование этими средствами. Процедура отказа от ипотеки проводится в несколько этапов. Очень часто банк пытается помочь клиенту, который из-за материальных трудностей не может вносить очередные платежи. Здесь допустимо рефинансирование ипотеки или замораживание выплат.

В случае, если поощрительные меры не принесли плодов или клиент добровольно решил расторгнуть договор ипотеки, банк выставляет залог на аукцион. В народе считается, что банк забирает залог, однако кредитные организации не имеют целью получение прав собственности. Основная задача – продажа залога и погашение долга за счет вырученных средств.

Виды ипотечных кредитов

В мировой практике выделяется 3 вида ипотечных договоров:

- По соглашению сторон;

- По закону;

- По судебному решению.

К ипотеке по согласию сторон относятся любые договоры между физическими лицами, которые оговаривают возможность отчуждения имущества в случае невыполнения обязательств. Предметом сделки может выступать не только денежная ссуда, но и другие условия.

Ипотека по закону включает кредитование частных лиц банковскими организациями. Хотя в этом случае обе стороны также изначально договариваются о предмете залога. Эта разновидность в целом очень похожа на судебную ипотеку. Однако последняя является следствием невыполнения обязательств, которые не подразумевали наличие залога. К примеру, банк кредитует гражданина в беззалоговой форме, однако заемщик не выплачивает средства. Банк может обратиться в суд, по решению которого в пользу банка будет отчуждена квартира неплательщика.

В России под видами ипотечного кредитования могут пониматься и предложения от банков:

- Покупка жилья от застройщика;

- Покупка жилья на вторичном рынке;

- Ипотека на строительство жилого дома;

- Ипотека с господдержкой;

- Военная ипотека.

Эти виды кредитования отличаются условиями, на которые может влиять сама банковская организация.

Ак Барс

Ипотечные программы банка Ак Барс отличаются гибкостью и большим перечнем льгот для кредитования. Одним из популярных предложений является ипотека на приобретение земельного участка, жилого дома, таунхауса под залог объекта недвижимости. В программе предусмотрена процентная ставка от 8.5 процентов и использование материнского капитала для полной или частичной оплаты первоначального взноса.

Для оформления ипотечной сделки без очереди, стоит заполнить анкету и дождаться предварительного одобрения суммы. После этого сотрудник банка направит приглашение в офис для подписания документов и выдачи денежных средств. Кредитная организация позволяет погашать ипотеку в любое время без ограничений по сумме и обложения процентами.

На сайте компании можно подробно изучить условия получения ипотеки, ознакомиться с пакетом документов и скачать необходимые бланки для заполнения. Вносить платежи без комиссии можно в интернет-банке, мобильном приложении, банкомате, через операциониста в отделении. Клиенты хвалят банк Ак Барс за широкий перечень программ и лояльное отношение к заемщикам.

10 место. Уралсиб

Рекомендовано для вас

Какая процентная ставка у ипотечного кредита?

ЦБ предложил разрешить приостанавливать выплаты по ипотеке

Главные моменты, на которые я обращал внимание:

- Процентная ставка в год

- Максимальная сумма и срок ипотечного кредита

- Размер первоначального взноса

- Скорость рассмотрения заявки

- Участие в государственных программах

Также меня интересовали требования к заемщику:

- Необходимые документы

- Трудоустройство и стаж на последнем месте работы

- Возраст

В этой таблице отдельно собраны основные условия по ипотечным кредитам в рейтинге:

| Банк | Сумма кредита | Срок погашения | Процентная ставка | Первоначальный взнос |

| Открытие | До 50 000 000 рублей | От 3 до 30 лет | От 7,5% годовых | От 10% |

| Альфа-Банк | До 50 000 000 рублей | От 3 до 30 лет | От 5,99% годовых | От 10% |

| Росбанк | До 120 000 000 рублей | От 1 до 25 лет | От 6,09% годовых | От 20% |

| Газпромбанк | До 60 000 000 рублей | От 1 до 30 лет | От 7,5% годовых | От 10% |

| До 37 500 000 рублей | От 1 до 30 лет, | От 4,7% годовых | От 30% | |

| Банк Дом.РФ | До 50 000 000 рублей | От 3 до 30 лет | От 4,7% годовых | От 15% |

| ВТБ | До 60 000 000 рублей | От 1 до 30 лет | От 7,4% годовых | От 10% |

| Райффайзенбанк | До 26 000 000 рублей | От 1 до 30 лет | От 7,77% годовых | От 15% |

| Сбербанк | До 100 000 000 рублей | От 1 до 30 лет | От 7,3% годовых | От 10% |

| Уралсиб | До 50 000 000 рублей | От 3 до 30 лет | От 5,5% годовых | От 15% |

Выбрать ипотеку с наиболее выгодными условиями из большого числа предложений проблематично

Нужно обратить внимание на большое количество условий — сумму, сроки, проценты, первоначальные взносы, требования к заемщикам и другие. Также важны доступные виды жилья, на которые можно оформить ипотеку, и наличие программ господдержки

Одни из самых выгодных условий ипотечного кредитования — у банка Открытие. Он предлагает кредит на крупную сумму с низкой процентной ставкой, небольшим первоначальным взносом и быстрым оформлением по минимальному пакету документов. Ее можно оформить для квартиры в новостройке или на вторичном рынке. Доступны программы кредитования для военнослужащих и с привлечением материнского капитала.

Экспертное мнение

Популярность ипотеки в России продолжает расти. Ипотечные программы становятся все выгоднее и доступнее разным категориям граждан — от молодых семей до пенсионеров. Однако, заемщику, желающему оформить ипотечный кредит, следует внимательно изучать ипотечные программы — выгодное на первый взгляд предложение может легко обернуться большими проблемами.

Для заемщиков часто действуют различные акции, а для некоторых категорий — например, для молодых семей — предусмотрены льготы. У многих предложений отсутствуют комиссии и навязанные страховки, они позволяют выбрать любое интересующее жилье и не вносить первоначальный взнос. Банки могут позволять не подтверждать доход, использовать уже имеющееся жилье как залог или привлечь материнский капитал.

Но часто, чем интереснее предложение для заемщика, тем больше переплата по кредиту. В нее входят не только проценты, но и различные комиссии – за рассмотрение заявки, за услуги оценщиков и за другие операции. Часто для оформления ипотеки необходимы крупный первый взнос и страхование — без них заявку отклонят. Кроме того, банк может выдвинуть дополнительные требования к заемщику, при несоблюдении которых клиент рискует обзавестись дополнительными долгами

Поэтому перед тем, как подписать договор, обратите внимание на все его условия

Мария Терская

ВГТРК, Радиостанция МАЯК

История ипотеки

Само слово «ипотека» впервые было использовано еще в VI в до н.э в Древней Греции, хотя значение оно имело совершенно другое. Ипотекой называли жердь или столб, которые устанавливались на земле человека, который не выплатил свой долг. На столбе вывешивалась надпись о том, что этот земельный участок будет передан в собственность кредитора. Со временем процедура вбивания столба в землю заемщика упразднилась, а понятие осталось и переросло в понятие кредитования под залог. Хотя впервые термин «Ипотека» был использован в Древнем Египте, сама процедура передачи земли в залог при получении кредита проводилась также в Древнем Египте.

История термина «ипотека» имеет очень глубокие корни, однако в России такая практика появилась относительно недавно. На законодательном уровне такая возможность появилась у граждан только в конце 90-х годов прошлого века. Стоит отметить, что практика ипотечного кредитования в России быстро прижилась, а вот в других странах СНГ ипотечное кредитование действует с попеременным успехом или не получает широкого распространения.

Что потребуется при оформлении ипотеки

Чтобы оформить кредит на жильё, заемщик должен соответствовать требованиям банка и собрать внушительный пакет документов. Условия выдачи отличаются в зависимости от выбранного банка. Например, одни выдают денежные средства только при наличии российского гражданства, а в других взять ипотеку могут и иностранные граждане.

В целом перечень требований к заемщику сводится к следующим характеристикам:

-

Возраст клиента – от 21 года до 75 лет на момент погашения. Некоторые банки могут снизить нижнюю границу до 18 лет.

-

Наличие постоянной регистрации на территории РФ. При этом приобретаемый объект может находиться в другом регионе.

-

Платежеспособность. Обязательно наличие официального дохода в достаточном размере для погашения ипотеки и других обязательств клиента. Платежеспособность подтверждается справкой по форме 2-НДФЛ или выпиской по счету, если вы получаете заработную плату на карту того банка, где оформляется ипотека. Общая сумма ежемесячных платежей не должна превышать 40% от дохода. При необходимости повышения уровня платежеспособности можно привлечь созаемщиков.

-

Трудовой стаж. Как правило, чтобы получить кредит на жильё, заемщик должен отработать на текущем месте не менее 6 месяцев и иметь общий стаж не менее 1 года за последние 5 лет. Срок занятости подтверждается копией трудовой книжки, заверенной работодателем. Если клиент получает заработную плату на карту банка-кредитора, то в этом случае достаточно 3-х зачислений, то есть нужно отработать всего 3 полных месяца (подтверждающие документы не потребуются).

-

Кредитная история. Клиенты с положительной репутацией могут рассчитывать на одобрение заявки под сниженные процентные ставки. Если кредитная история испорчена, то вам придется столкнуться с отказом банка. В этом случае помощь в получении ипотеки могут оказать ипотечные брокеры, которые подберут кредитора с максимально лояльными условиями.

-

Наличие первоначального взноса. С учетом выбранной ипотечной программы он может составлять от 10 до 50% от стоимости жилья.

Если в сделке участвуют созаемщики, то к каждому из них предъявляются аналогичные требования. Супруги выступают созаемщиками в обязательном порядке даже при отсутствии дохода и постоянного места работы.

Для получения ипотеки определенные требования касаются и приобретаемого имущества. Жилье оценивается с точки зрения материалов, при помощи которых выполнялось его строительство, наличия инфраструктуры, коммуникаций, подъездных путей, территориального расположения. На основании всех этих факторов определяется степень ликвидности объекта недвижимости и возможность передачи его в залог. Также оформление ипотечного кредита потребует предоставления документов на приобретаемую недвижимость, а именно:

-

проект договора купли-продажи;

-

кадастровый паспорт;

-

документы, подтверждающие право собственности на готовое жилье;

-

отчет об оценке.

Если приобретается недвижимость на этапе строительства, то необходимо собрать пакет разрешительных документов от застройщика.

Полезные советы

Прежде чем оформить жилищный кредит, трезво оцените свои финансовые возможности. Если сомневаетесь, лучше увеличьте срок кредитования. Это позволит сократить размер ежемесячного платежа, но при желании вы сможете вносить больше и погасить ипотеку досрочно.

При оформлении ипотечного договора внимательно изучите все его пункты, уделив особое внимание штрафным санкциям за просроченные платежи и способам их погашения. Желательно, чтобы оплата кредита осуществлялась без комиссии с помощью удаленных каналов

В случае отказа воспользуйтесь следующими рекомендациями:

-

Подайте заявку сразу в несколько банков. Это можно сделать самостоятельно или с помощью кредитных брокеров.

-

Пересмотрите выбранное жилье, если банк отказал в выдаче денежных средств именно по этой причине.

-

Исправьте кредитную историю. Для этого необходимо обратиться в бюро кредитных историй и сообщить о том, что сведения о вашей репутации недостоверны. Если ранее вы действительно допускали просрочки, возьмите небольшой кредит. При своевременном погашении задолженности ваше досье изменится в лучшую сторону.

-

Привлеките надежных созаемщиков и поручителей.

-

Обратитесь к кредитному брокеру. Это посредник, который оказывает профессиональную помощь в получении ипотеки.

На каких условиях можно получить ипотеку?

В 2018 году купить жилье можно под залог приобретаемой или имеющейся недвижимости. Объект залога нужно застраховать на весь срок ипотеки по рискам утраты или повреждения. Страхование жизни оформляется по желанию, но при отказе от него процентная ставка будет выше на 1%.

Ставка по ипотеке в Росбанке – от 8,25%, а в Сбербанке и Промсвязьбанке – от 8,6%. В Сбербанке можно оформить ипотеку на квартиры в строящихся домах под ставку от 7,1% на срок до 7 лет.

Максимальная сумма кредита в Тинькофф Банке – 100 млн р., в Газпромбанке и Россельхозбанке – 60 млн р., в Альфа-Банке – 50 млн р., в Промсвязьбанке – 30 млн р., в Райффайзенбанке – 26 млн р., а в Сбербанке и Росбанке ограничений нет. Первый взнос по ипотеке в большинстве банков обязателен, но Промсвязьбанк и некоторые другие допускают оформление ипотеки без него.

В каком банке самая выгодная ипотека на 2021 год

1. Самая выгодная ипотека с господдержкой в «Тинькофф банке». Клиентам предлагают до 100 млн. рублей, сроком на 30 лет по ставке 10,5%. Первоначальный взнос – 15%.

1. Самая выгодная ипотека с господдержкой в «Тинькофф банке». Клиентам предлагают до 100 млн. рублей, сроком на 30 лет по ставке 10,5%. Первоначальный взнос – 15%.

2

Если вы размышляете о том, какой банк лучше для военной ипотеки, то стоит обратить внимание на программы «Сбербанка». Людям в погонах деньги дадут на 15 лет под 12,5% в сумме до 2 млн

рублей. Потребуется внести из личных средств 20% стоимости приобретаемой недвижимости.

3. Удачно рефинансировать уже существующий ипотечный кредит можно в банке «Открытие». Клиентам предоставляется до 15 млн. рублей по ставке 13,5% сроком на 30 лет.

4. Покупку квартиры на первичном или вторичном рынке на общих основаниях выгодно прокредитует «Юникредит Банк» по ставке 13,5%. Реально получить до 8 млн. рублей на 25 лет. Первоначальный взнос – 20%.

5. Заем на покупку загородной недвижимости охотно выдаст «Сбербанк». Стоить такой кредит будет 14% годовых, деньги дадут на 30 лет, потребовав внести как первоначальный взнос 25% стоимости покупки.

Заключение

Чтобы определить для себя, где взять ипотеку под низкий процент, придерживайтесь советов:

- Выбирайте «свой» зарплатный банк;

- Ищите разные акции и льготные программы;

- Готовьте максимум документов, чтобы предстать перед кредитором платежеспособным заемщиком.

- И не бойтесь подавать заявки онлайн сразу в несколько банков – это удобно и здорово экономит время.

А с какой именно организацией заключить договор, каждый заемщик решает сам, исходя из своих потребностей и ожиданий.

2017 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.