Возврат процентов по ипотечному кредиту

Содержание:

- Необходимые документы для получения процентов по возврату

- В какое время заявляется вычет

- Возврат и распределение подоходного налога созаемщику при покупке недвижимости

- Перечень требуемых документов

- Как получить деньги?

- Имущественный вычет: правила и особенности

- Как вернуть проценты за несколько лет?

- Распределение процентного вычета при приобретении квартиры супругами

- Получить вычеты за квартиру и за проценты по ипотеке одновременно

- Всем ли заемщикам вернут проценты?

- Возврат подоходного налога

- Можно ли получить вычет по процентам

- Общая информация

- При досрочном погашении

Необходимые документы для получения процентов по возврату

![]() необходимо один раз в год представлять следующие документы:

необходимо один раз в год представлять следующие документы:

- свидетельство о праве собственности — оригинал для представления и ксерокопия;

- договор купли-продажи квартиры или дома — оригинал для сверки и ксерокопия;

- платёжные документы, подтверждающие оплату процентов по займу — оригиналы и ксерокопии;

- график платежей — должен выписать сотрудник банка;

- справка о заработной плате или заполненная декларация о доходах — оригиналы;

- кредитное соглашение — оригинал для сверки и ксерокопия;

- документ об удостоверении личности — ксерокопия всех страниц.

Важно! Оригиналы документов обязательно должны быть на руках у заёмщика, так как специалист ИФНС может потребовать их на сверку и заверение. Представлять эти справки и бумаги государственного образца необходимо в налоговую инспекцию по месту регистрации, где и следует уточнить список необходимой документации

Расчёт ипотечного вычета будет производиться после того, как специалисты ИФНС рассмотрят все документы и предоставят положительный ответ по делу

Представлять эти справки и бумаги государственного образца необходимо в налоговую инспекцию по месту регистрации, где и следует уточнить список необходимой документации. Расчёт ипотечного вычета будет производиться после того, как специалисты ИФНС рассмотрят все документы и предоставят положительный ответ по делу.

Если во время уплаты ипотечного кредитора происходит смена кредитора, тогда в налоговую инспекцию нужно представить сведения о переуступке кредитного портфеля другому банковскому учреждению. Если кредит был оформлен в иностранной валюте, тогда понадобится перерасчёт в рубли по курсу Цетробанка на дату погашения. Этот перерасчёт можно произвести в офисе банка, а его сотрудники представят справку с данными сведениями.

В какое время заявляется вычет

Поздравляем – у вас на руках свидетельство о том, что вы получили в собственность дом или квартиру. Как только окончится текущий год (календарный), вы можете смело обращаться в свой налоговый орган с 3-НДФЛ и подать декларацию. К примеру, если вы получили свидетельство о собственности в 2015 году, то проценты вам начнут возвращать уже в 2016.

Выплаты по процентам начнут возвращать со следующего года

Торопиться необязательно – всего вам доступно три года, за которые можно оформить соответствующие НВ.

Давайте разберем пример.

Виталий приобрел квартиру в 2011 году, но подготовил документы только к 2016. Получается, что он получит возврат только за годы с 2013 по 2015 (включительно).

Такой вычет, касающийся ИК, можно внести позднее, чем основной вычет.

Крайне важно запомнить еще одну вещь – процентный вычет может касаться не только договора об ипотеке – это может быть любой кредитный договор или займ, однако одна существенная деталь – он обязан быть целевым. То есть средства из займа должны быть предназначены именно на покупку жилья в РФ

Вычет по процентам может касаться и целевых займов

Так, НВ включает исключительно оплаченные проценты (т. е. с первого произведенного по кредиту платежа). Даже если вы оформили ипотеку раньше, чем получили бумаги о том, что жилье находится в вашей собственности.

Вычет можно получить только с трех миллионов рублейВычет можно получить только с трех миллионов рублей

Возврат и распределение подоходного налога созаемщику при покупке недвижимости

Согласно письму ФНС России от 23.05.2016 №БС-3-11/2315 и Министерства Финансов России №03-04-05/63812 от 11.12.2014 года, если жильё приобреталось в ипотеку с созаёмщиком, то:

- Вы и созаёмщик имеете право на получение вычета от стоимости доли квартиры

- Собственники имеют право распределить вычет на проценты между собой в любой пропорции при подтверждении факта уплаты денежных средств в погашение процентов

Пример

Романов И.А. в 2017 году с помощью ипотечного кредита приобрёл квартиру, общей стоимостью 2 333 000 руб. В качестве созаёмщика по кредиту выступила супруга — Романова В.А.

- Размер кредита составил 1 889 000 руб.

- Каждый внёс по 222 000 руб., итого 444 000 руб

- Срок кредита 5 лет, ставка 14%

К 2018 году Романовы уплатят процентов банку на сумму 146 000 руб.

Они обратились в налоговую инспекцию за возвратом 13% НДФЛ от стоимости квартиры, т.к. доходов за последние 3 года у Романова И.А. было больше, то они с супругой написали заявление на распределение вычета по ипотечным процентам 80% Романову И.А. и 20% Романовой В.А.

В итоге супруги могут вернуть:

- От стоимости квартиры по 2 333 000 × 0,5 × 13% = 151 645 руб.

- Романов И.А от выплаченных процентов 146 000 × 0,8 × 13% = 15 184 руб.

- Романова В.А. от выплаченных процентов 146 000 × 0,2 × 13% = 3 796 руб.

Если по ипотеке платежи вносились только от имени одного заёмщика, а фактически оплачивались и созаёмщиком тоже, то согласно письму ФНС от 17.05.2012 №ЕД-4-3/8135 в качестве документов, подтверждающих оплату, в налоговую созаёмщик может предоставить доверенность на передачу средств банку в счёт оплаты ипотеки. В ней указывается что созаёмщик передал средства в таком-то размере, например, основному заёмщику для оплаты ипотеки.

Такая доверенность пишется в свободной форме и не требует нотариального заверения.

Пример

Голубев К.Т. в 2014 г. приобрёл квартиру с отцом в долевую собственность. Основной заёмщик был отец. К 2017 году сумма погашенных ипотечных процентов составила 424 000 руб., всё это время отец переводил со своего счёта платежи для оплаты кредита. Чтобы сын тоже смог получить вычет, он написал на отца доверенность от руки, в которой указал, что денежные средства на погашение кредита, в т.ч. 212 000 руб. были им переданы отцу для погашения ипотечных процентов, эту доверенность при оформлении вычета он приложил в качестве подтверждения своих расходов и получил возврат НДФЛ.

Перечень требуемых документов

Имеется удобная возможность возврата выплат по ИК в соответствии с выплатами процентов банку. А в том случае, если заемщику больше по душе вариант, когда деньги приходят регулярно, раз в год потребуется предоставить такие бумаги:

- документы о праве на собственность (свид-во) – нужен оригинал и ксерокс;

- договорные документы на куплю-продажу недвижимого имущества – также оригинальный документ и его ксерокопия;

- бумаги, которые подтверждают выплату процентов по ИК – в том же порядке, оригинал и ксерокопия;

- запрошенный в банке график платежей;

- оригиналы выписки о зарплате;

- соглашение о кредите – ксерокопия и подлинник;

- паспорт РФ – копии каждой страницы.

Чтобы возврат происходил регулярно, нужно ежегодно предоставлять определенные документы

Необходимо обязательно учитывать, что все подлинники документов должны присутствовать у заемщика, поскольку они могут потребоваться для проведения заверения и сверок.

Для выполнения действий нужно предоставить весь данный перечень в налоговую инспекцию, закрепленную за местом регистрации заемщика.

Расчет выполняется, как только сотрудники налоговой рассмотрят дело и предоставят положительный вердикт.

Документы предоставляются в налоговую инспекцию

В том случае, когда имеет место быть смена кредитора по ипотеке, нужно обязательно добавить к данному списку документ о том, что произошла переуступка в другой банк. Если ипотека выплачивается в иной валюте, производится перерасчет в рубли. Его обычно делают непосредственно в отделении банка-кредитора, справку получаете у сотрудника.

Данный пакет бумаг есть возможность подавать ежегодно, до тех пор, пока не закончится вся соответствующая указанная сумма.

Помните, что подача 3-НДФЛ выполняется в срок не позднее тридцатого апреля следующего года (после отчетного). Это правила касается всех, за исключением тех, кто собирается получать только налоговый вычет.

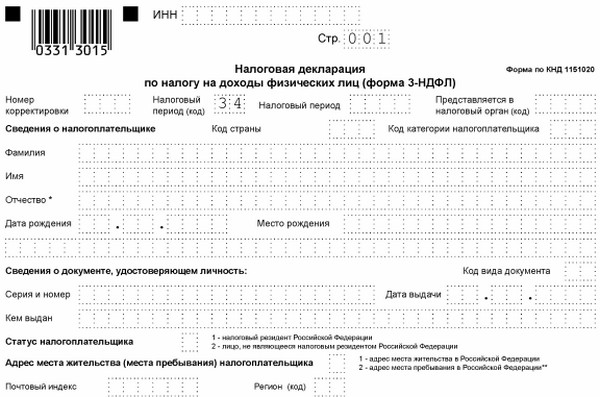

Декларация 3-НДФЛ

3-НДФЛ и все остальные документы проверят в срок не более трех месяцев, начиная с того дня, когда они были поданы. Затем, если произошло одобрение, будет месяц на возврат налога.

Как получить деньги?

Для возврата денег нужно заполнить декларацию и подать заявление. Сделать это можно не только лично, но и по почте или через интернет. В заявлении нужно будет указать, почему вы имеете право на вычет, а также размер требуемой суммы.

Для получения вычета необходимо:

- Заполнить налоговую декларацию по форме 3-НДФЛ и заявление на получение вычета.

- Собрать пакет документов (сделать копии, получить справку с работы и пр.).

- Подать документы в налоговую или по месту работы.

- Скачать бланк заявления на получение вычета

- Скачать образец заявления на получение вычета

Если подавать документы по месту работы, то не нужно ожидать окончания года и заполнять бланк налоговой декларации. Деньги на счет, указанный в заявлении, возвращают не сразу, а только после проверки всех данных 3-НДФЛ и других документов. Как правило, сроки выплат составляют 3-5 месяцев после обращения.

Куда обратиться?

Подавать документы нужно в налоговую по месту жительства либо по своему официальному месту работы. При обращении за вычетом к работодателю нужно предварительно уведомить об этом налоговую.

Пишется специальное заявление на получение уведомления о праве на имущественный вычет с приложением копий документов. Спустя месяц нужно получить уведомление о праве на имущественный вычет и передать его в бухгалтерию.

- Скачать бланк заявления на получение уведомления о праве на имущественный вычет

- Скачать образец заявления на получение уведомления о праве на имущественный вычет

Подать документы на вычет можно и дистанционно – на сайте ФНС РФ.

Для этого заполняется электронная форма декларации и заявления, прилагаются сканы документов. Сроки подачи заявления не привязаны к декларационной компании, которая длится до 3 мая (в 2018 году). Обратиться за вычетом можно сразу после того как возникло такое право у покупателя недвижимости и одновременно заемщика банка.

Какие нужны документы?

Для получения вычета придется собрать внушительный пакет документов. Прежде всего потребуется копия кредитного договора и справка из банка об уже уплаченных процентах. Желательно также приложить копии квитанций о внесенных платежах в соответствии с договором.

Документы для получения основного вычета:

- копия паспорта;

- 3-НДФЛ, заявление на вычет;

- договор купли-продажи, акт приема-передачи недвижимости;

- копия ДДУ (если покупалась квартира на первичном рынке);

- выписка из ЕГРН;

- справка с работы о доходах (стандартная форма 2-НДФЛ);

- подтверждение оплаты квартиры (квитанции, чеки и пр.).

Документы для процентного вычета:

- кредитный договор, график погашения кредита;

- правоустанавливающие документы на квартиру;

- справка об общей сумме уплаченных процентов;

- квитанции об оплате кредита, процентов;

- справка с работы о заработной плате и уплаченных налогах.

Если налоговый вычет оформлялся на квартиру, купленную детям, то нужно будет подтвердить степень родства (предъявить копию свидетельства о рождении). Покупателям долевой недвижимости (например, супругам) нужно будет показать копию свидетельства о браке, а также написать заявление о распределении суммы вычета в определенных долях при необходимости.

- Скачать бланк заявления о распределении суммы расходов для имущественного вычета

- Скачать образец заявления о распределении суммы расходов для имущественного вычета

Все документы, кроме декларации и заявления, подаются в виде копий (простых, без нотариального заверения). Но при личной подаче документов в налоговую желательно иметь при себе оригиналы. Документы можно загрузить в виде сканов, если заявление и декларация подаются через Интернет.

Налоговый вычет за Проценты по Ипотеке. Нюансы

Декларация 3-НДФЛ

При получении вычета нужно будет заполнить бланк налоговой декларации. В этом году вступила в силу новая форма декларации 3-НДФЛ. Бланк можно взять бесплатно в любой налоговой или на сайте ФНС.

При заполнении декларации нужно указать сведения о плательщике (паспортные данные, адрес, контакты), а также раздел о суммах налога, который должен быть уплачен (№1).

Потребуется рассчитать налоговую базу и задекларировать полученные доходы. Только после этого в Листе Д2 нужно будет рассчитать сумму налоговых вычетов.

- Скачать бланк декларации 3-НДФЛ

- Скачать образец декларации 3-НДФЛ

Имущественный вычет: правила и особенности

Не обязательно сразу же после подписания ипотечного договора спешить и быстро собирать документы для произведения расчета возврата процентов. Клиент, оформивший ипотеку, имеет право подать необходимый пакет документов в течение трех лет с момента подписания договора. При этом расчет будет произведен именно с момента оформления сделки.

Не забывайте, что в обязательный список документов входят квитанции об уплате кредита, которые подтверждают соответствие отчислений сделанным платежам.

Имущественный вычет

Клиентов, которые планируют оформлять жилье в ипотеку, интересует вопрос, как производится расчет по возврату процентов и на какую конкретно сумму можно рассчитывать?

Согласно 220 статье НК РФ, каждый гражданин, оплачиваемый налоги имеет право на налоговый вычет:

- в сумму фактически произведенных расходов на приобретение жилья не более 2 млн. рублей;

- в сумме расходов на уплату процентов по ипотеке не более 3 млн. рублей).

Максимальная сумма для расчета процентного имущественного вычета по ипотеке равна 3 миллиона рублей. Теперь нехитрым математическим способом производим расчет 13% от 3 миллионов рублей и получаем 390 тысяч рублей. Но, если сумма подоходного налога, который оплачивает гражданин государству из-за низкой заработной платы, гораздо меньше, тогда ему будет возвращена только часть суммы.

Это пункт очень важен для тех граждан, кто получает так называемую «серую» зарплату. То есть официально работодатель начисляет минимальную зарплату, а в конверте доплачивает работнику уже всю остальную сумму в соответствие с его квалификацией и функциональными обязанностями.

Предельно максимальной суммой стоимости недвижимости, с которого будет произведен расчет, является 2 миллиона рублей. Если дом или квартира стоит больше, то государство может вернуть только 260 тысяч рублей (13% от 2 миллионов рублей).

Еще одним очень важным моментом является подсчет общего НДФЛ, оплаченного гражданином за отчетный год, в котором приобреталась недвижимость.

Возврат процентов — льгота от государства

Обратите внимание, что 260 тысяч рублей – это максимальная сумма, которую вернет государство, при этом если заработная плата не большая и, соответственно, сумма ежегодного дохода будет меньше 260 тысяч рублей, то государство вернет именно сумму оплаченных за год налогов. Разница между 260 тысяч рублей и суммой вычета перейдет на последующие годы, до тех пор, пока не будет полностью погашен долг

Как вернуть проценты за несколько лет?

На этот пункт стоит обратить внимание тем людям, кто впервые слышит о возможности частичного возврата денег, уплаченных за ипотеку, оформленную несколько лет назад

Расчет процентов

Это не означает, что время упущено, и теперь можно рассчитывать только на возврат денег с текущего момента.

Получателем этих денег, как говорилось выше, может стать только гражданин, имеющий официальное трудоустройство. Если на момент заключения сделки у клиента уже была официальная заработная плата с отчислением НДФЛ, то он может рассчитывать на возврат процентов по ипотеке.

Для этого достаточно заполнить декларацию (НДФЛ-3) и сформировать налоговый отчет, который укажет, на какую именно сумму может быть уменьшена сумма средств, затраченных на оплату ипотечного кредита.

Вполне очевидно, что чем выше зарплата и соответственно оплата НДФЛ (это 13% от дохода), тем выше будет сумма вычета. Максимальной суммой ипотеки, от которой будет рассчитывать вычет, является 3 миллиона рублей. Если стоимость недвижимости превышает эту границу, тогда можно рассчитывать на фиксированную сумму возврата – 390 тысяч.

Если же, наоборот, стоимость жилья ниже двух миллионов рублей, то по ипотеке можно добрать данную сумму (390 тысяч рублей) со следующих покупок недвижимости.

Вычет не могут превышать сумму удержанного подоходного налога. То есть гражданин может рассчитывать на возврат не более 13% от начисленной заработной платы. Ограничений по количеству лет выплаты не существует.

Экономия процентов

Давайте подсчитаем на примере:

Гражданин Н. получает официальную зарплату в размере 10 тысяч рублей каждый месяц.

Подоходный налог за месяц составляет 1300 руб. (10 000*13%). За год – 15600 рублей (1300*12 месяцев).

За ипотеку он уплатил за 2016 год процентов на 105 тысяч рублей.

В этом случае гражданин Н. может рассчитывать на все 13 000 рублей, так как его годовые отчисления государству превышают сумму оплаченных процентов.

Важно понимать, что срока давности по возврату процентов с ипотечного кредитования нет, поэтому можно предъявить данные по уже оплаченному кредиту

Заключение

Конечно, ипотечный кредит – это тяжелая финансовая и временная ноша, на которую решается не каждый человек. Но сегодня можно рассчитывать на частичный возврат суммы, потраченной на ипотеку в виде возврата процентов.

Возврат процентов по ипотеке

При наличии всех необходимых документов и официального трудоустройства, можно вернуть до 13% от общей стоимости жилья.

Не забывайте, что финансовая грамотность и знание законов позволяет не только платить меньше налогов при продаже, но и получать от государства солидные денежные компенсации при оформлении ипотеки.

Распределение процентного вычета при приобретении квартиры супругами

Согласно Семейному кодексу РФ имущество, приобретенное в официальном браке, является общей собственностью мужа и жены. Что касается процентов по ипотеке, то ипотечные проценты являются совместной тратой супругов, независимо от того, кто из них является плательщиком по договору целевого займа. Соответственно, на возврат подоходного налога с процентов по ипотеке могут претендовать оба супруга.

Вычет по ипотечным процентам может быть предоставлен в любой пропорции, которую можно менять ежегодно по заявлению супругов. Семья может сама решать, как распределить вычет и как вернуть проценты по ипотеке через налоговую. Это правило действует в любом случае: является ли имущество общей собственностью супругов или квартира оформлена только на мужа или жену. В случае оформления долевой собственности также можно использовать возможность распределения вычета на усмотрение супругов.

Конечно, получение своей части вычета любым из супругов оканчивается по достижении каждым предельной суммы вычета в три миллиона рублей. Другими словами, муж и жена в общей сложности смогут рассчитывать на возврат налога по ипотеке в размере 780 тысяч рублей (по 390 тысяч рублей каждый) при условии, что общая сумма процентов по ипотечному договору 6 миллионов рублей или больше.

Пример 5. Молодая семья Скворцовых в 2015 году купила квартиру за 2,5 миллиона рублей. Деньги на покупку Дмитрий Скворцов взял в банке, подписав ипотечный договор сроком на 10 лет под 11 % годовых. Основной вычет по стоимости квартиры разделили с женой. В заявлении, которое сдали в налоговую, указали сумму вычета для Дмитрия два миллиона рублей, а для его жены Екатерины пятьсот тысяч рублей.

Екатерина получила сумму возмещения уплаченного НДФЛ по итогам 2015 года в конце мая 2016 года. На карточку Екатерине поступило из налоговой инспекции 65 тысяч рублей (13 % от пятисот тысяч вычета). Дмитрию, чтобы возместить свой уплаченный подоходный налог, понадобилось 2 года. В общей сложности за эти два года Дмитрию вернули 260 тысяч рублей, то есть Дмитрий свой основной вычет исчерпал полностью.

Теперь настало время начать возмещение процентов по ипотеке при покупке квартиры. Дмитрий и Екатерина решили, что возврат уплаченных процентов по ипотеке будет получать Дмитрий.

В рассматриваемой ситуации делить вычет по процентам между супругами нецелесообразно, так как проценты в сумме за весь период действия договора составят меньше трех миллионов рублей, предусмотренных законом. После разделения вычета оба супруга утратили бы право получить возврат денег по ипотеке. Это вызвано тем, что предоставление процентного вычета по закону предусмотрено только один раз и только по одному объекту, независимо, полностью ли использована максимальная сумма вычета в три миллиона рублей.

Не следует забывать, что отдать свой вычет супругу, если другой супруг не имеет официального дохода нельзя. Свой вычет можно будет использовать, если такой доход появится в дальнейшем. Рассмотрим, как рассчитать возврат процентов по ипотеке в таком случае.

Пример 6. Вернемся к семье Скворцовых. Дмитрий на работе получил повышение, и, продав свою комнату в коммуналке, досрочно расплатился с банком по ипотеке. Семья решилась на покупку небольшого загородного дома. Оформили в банке ипотеку на 4 миллиона рублей на 15 лет под 10 % годовых. Собственность на дом оформили в начале 2018 года. Вычеты по стоимости дома и по процентам сможет получить только Екатерина, потому что Дмитрий положенные вычеты уже использовал.

С учетом использованной части вычета при покупке квартиры 500 тысяч рублей, Екатерина сможет получить от государства 13 % от остатка основного вычета, то есть 195 тысяч рублей (1 500 000 руб. * 13%) и возврат по ипотеке 390 000 рублей.

В скором времени Скворцовы ожидают прибавления, в декабре Екатерина уходит в декретный отпуск. Екатерина сможет получить вычет за 2018 год в сумме удержанного за год НДФЛ. А потом сможет возобновить получение вычетов после выхода из декретного отпуска.

Все вышесказанное действует в отношении льгот по покупке собственности в период с начала 2014 года и по настоящее время. До 2014 года действовала другая редакция Налогового кодекса РФ, и правила предоставления имущественных вычетов отличались от нынешних.

Возврат уплаченных процентов по ипотеке можно было заявить только соответственно пропорции распределения основного вычета, и изменить эту пропорцию было нельзя. Основной вычет при покупке жилья составлял суммарно два миллиона на обоих супругов, зато проценты по ипотеке можно было возместить в полном размере, их сумма не была ограничена законом.

Получить вычеты за квартиру и за проценты по ипотеке одновременно

Подобная ситуация встречается довольно редко. Например, если был пропущен срок подачи декларации. Или покупался объект долевого строительства и собственность возникла несколько позже ипотеки. А также доход налогоплательщика в этом случае должен быть достаточно большим. Чтобы сумма удержанного НДФЛ за предшествующие покупке 3 года перекрывала стандартный имущественный вычет за покупку жилья (260 000 рублей) и ещё оставалось на вычет по процентам ипотеки. Обычно сначала возвращают подоходный налог за покупку жилья, а потом за проценты по ипотеке.

Итак, квартира куплена за 2 млн. рублей по ипотеке в 2018 году, собственность зарегистрирована сразу. Оформлен ипотечный кредит на 1 000 000 рублей на 10 лет за 11% годовых. Размер ежемесячного аннуитетного платежа при этом равен 13 775 рублей. 9 166 рублей из ежемесячного платежа составляют проценты. С каждым платежом эта сумма постепенно уменьшается, а выплаты в счёт тела кредита (основного долга) соответственно увеличиваются. За весь период кредитования проценты по кредиту составят 653 000,14 рублей. При зарплате 50 000 рублей в месяц (600 000 в год), за год можно вернуть до 78 000. Предположим что зарплата постоянна — не менялась в последние три года и останется постоянной на протяжении всего срока ипотеки. Сначала получают стандартный имущественный вычет. Подаётся три декларации, за три года предшествовавшие покупке недвижимости.

По декларациям 2015, 2016, 2017 годов возвращаем НДФЛ — 78 000*3=234 000 в 2018 году. Оставшиеся 26 000 рублей к возврату НДФЛ за покупку недвижимости декларируем в следующем 2019 году. Эта сумма прибавляется к вычету за выплаченные проценты по ипотеке. Далее ежегодно возмещаем оставшееся до окончания срока кредитования.

| Год | % за год | 13,00% | Факт.возврат |

| 2019 | 107124 | 13926 | 39926 |

| 2020 | 100393 | 13051 | 13051 |

| 2021 | 92882 | 12074 | 12074 |

| 2022 | 84501 | 10985 | 10985 |

| 2023 | 75152 | 9769 | 9769 |

| 2024 | 64720 | 8413 | 8413 |

| 2025 | 53081 | 6900 | 6900 |

| 2026 | 40095 | 5212 | 5212 |

| 2027 | 25606 | 3328 | 3328 |

| 2028 | 9441 | 1227 | 1227 |

| Итого | 653000 | 84890 | 110890 |

Таким образом, при данных условиях, в течение всего срока действия кредита можно вернуть в общей сложности: 260 000 + 84 890 = 344 890 рублей. Если, конечно, кредит будет оплачиваться весь запланированный срок, а не будет погашен досрочно. В таком случае, сумма процентов за пользование кредитом может быть существенно уменьшена. И что будет выгоднее — решать нужно в каждом конкретном случае.

Всем ли заемщикам вернут проценты?

С недавних пор важность и значимость официального трудоустройства была утрачена. Многие частные компании-работодатели, предпочитая экономить на налоговых выплатах, предлагают своим сотрудникам неофициальный вариант трудоустройства и зарплату, пусть даже хорошую, но в конверте

Другим вариантом заработка стал фриланс в разных сферах.

Такие граждане могут иметь вполне хороший доход, но подтвердить факт уплаты налогов и вообще получение прибылей документально не могут. Им, кстати сказать, банки предлагают ипотеку под большой процент, но без подтверждения доходов. Согласно законодательству, данная категория заемщиков право на получение возврата 13% утрачивает. Думаем, пояснять причины такого правила нет смысла. Таким образом, правом получения компенсации процентов обладают только трудоустроенные граждане.

Из серии вопрос-ответ

Нередко встречаются такие вопросы со стороны тех, кто приобрел квартиру в ипотеку, как:

Я выплатил кредит по ипотеке, о возможности получения компенсации по процентам не знал, но сегодня я нигде не работаю, могу ли я получить возврат по ипотеке?

Ответ на сей вопрос заключается в следующем: если в период кредитования заемщик официально работал и платил НДФЛ, то возмещение ему полагается.

Я почти выплатил ипотеку, до конца срока кредитования осталось 1,5 года, но я получил инвалидность 2 группы, и с работы пришлось уйти, весь оставшийся срок кредитования я не работал, ипотеку погасил страховкой и имеющимися сбережениями, могу ли я оформить возврат?

Не имеют права на возврат процентов по ипотеке:

- Пенсионеры, если они не работают.

- Частные предприниматели, пользующиеся специальными программами налогообложения.

- Женщины в декретном отпуске или по уходу за ребенком.

Возврат подоходного налога

Для начала нужно коротко сказать о том, что после покупки жилья, покупатель имеет право вернуть 13% от его стоимости. Есть только небольшое ограничение, вычет осуществляется с суммы не более 2 млн рублей, то есть, например, если жилплощадь стоит 3,5 млн рублей, то вычет все равно будет только с 2 из них. Простыми словами, максимальная сумма возмещения составит 260 тысяч рублей (2000000×13%=260000).

У заемщиков есть вторая возможность, а именно вернуть 13% подоходного налога с процентов, уплаченных банку за пользование жилищным займом. Максимальная сумма, с которой осуществляется вычет составляет 3 млн рублей. Соответственно, максимум, на что может рассчитывать налогоплательщик – это 390000 рублей (3000000×13%=390000).

Обратите внимание, что данную выплату можно получить только в том случае, если размер процентов составит более 3 млн рублей, если сумма процента меньше то вычет исчисляется от нее. К тому же к заемщику есть ряд требований:

К тому же к заемщику есть ряд требований:

- жилье находится на территории нашей страны;

- гражданин осуществляет трудовую деятельность в России;

- заемщик отчисляет подоходный налог;

Итак, вернуть подоходный налог с процентов по ипотеке вы можете только в том случае, если вы официально трудоустроены и переводите сродства в налоговую инспекцию. Вернуть налог можно только в том случае, если сумма уплаченных вами налогов не менее той суммы, которую вы ранее уплатили.

Например, вы купили квартиру и хотите вернуть подоходный налог. Ваша заработная плата 30 тысяч рублей, из них за год вы оплатили 3900×12=46800 рублей. Вам полагается выплата 260000 тысяч рублей, но за прошедший год вы не можете получить больше 46800, потому что больше вы не уплатили.

Выплаты по процентам по ипотечному займу будут выглядеть несколько иным образом. Рассмотрим, как происходит порядок выплат, а заодно и ответ на главный вопрос, сколько можно вернуть с процентов по ипотеке.

Можно ли получить вычет по процентам

При покупке квартиры и иного жилья в ипотеку заемщик сталкивается с необходимостью ежемесячно вносить средства на кредитный счет, и порою, платежи составляют почти половину дохода

В такой ситуации важно как можно быстрее избавиться от долговых обязательств и выплатить ипотеку досрочно. Одним из источников финансирования является согласование налогового вычета для возврата сумм, уплаченных ранее по процентам

Необязательно направлять деньги на погашение кредита – заемщик вправе расходовать их по собственному усмотрению — на ремонт, закупку техники, неотложные нужды.

Налоговый вычет – это средства, которые налогоплательщик уплачивал в качестве подоходного налога за предыдущий отчетный период, и затем возвращал через обращение в местное отделение ФНС.

Для кого действует возврат налога по ипотеке

Не все собственники ипотечного жилья имеют возможность возвратить средства. Так как вычет формируется из отчислений НДФЛ, то право им воспользоваться принадлежит только тем, делал подобные перечисления в бюджет.

На возврат налога по ипотеке могут претендовать:

- граждане, достигшие 18-летия;

- трудоустроенные наемные работники, предприятие которых отчисляет НДФЛ.

Таким образом, получить вычет, не имея официальной работы и справки 2-НДФЛ, невозможно. В отношении лиц, ведущих предпринимательскую деятельность, также установлены ограничения: вернуть деньги, уплаченные по подоходному налогу, могут ИП, отчисляющие 13% от дохода. Так как большинство предпринимателей работает на иных режимах налогообложения, правом на вычет пользуются немногие.

Есть и другие особенности проведения процедуры, о которых многие налогоплательщики не знают:

- Право на налоговый вычет есть и у собственников долей.

- Если имущество куплено на детей, получить вычет могут родители, если они отвечают требованиям для оформления возврата налога за ипотеку. Необязательно, чтобы квартира или дом покупалась на совершеннолетних.

Общая информация

Возврат налога заемщикам доступен, если:

- они заключили договор ипотечного кредитования на покупку или строительство жилой недвижимости;

- они приобрели в ипотеку земельный участок под строительство личной жилой недвижимости;

- рефинансировали ипотечный кредит, оформленный для покупки или строительства жилой недвижимости или для покупки земельного участка под ИЖС.

Оформление налогового вычета по ипотеке производится в строгой очередности. Сперва предоставляют вычет по основному кредиту. Если в один налоговый период его не уложить, остаток переносят на следующий год. После окончательного расчета по основному кредиту оформляют возврат налога по процентам по ипотеке.

Возврат средств по ипотеке можно оформить и через несколько лет после завершения выплаты всего долга. Только в таком случае для вычета будут учитывать подоходный налог, внесенный за три предыдущих года, а не за период, когда заемщик расплачивался с кредитором.

Если же вычет оформляется сразу после возникновения права на него, то учитывают предыдущий налоговый период. Если суммы подоходного налога для возврата 13% по нему недостаточно, остаток переносят на следующий год. Можно получить вычет сразу за несколько лет. Например, ипотечный кредит оформлен в 2017 году, а часть НДФЛ заемщик решит вернуть в 2020 году. Это возможно, расчет произведут за три предшествующих года: с 2017 по 2019 гг. включительно. Такой вариант удобней, т.к. позволяет сразу вернуть весь налоговый вычет, а не переносить остаток на следующий год. Ведь за один налоговый период мало у кого набирается вся нужная сумма подоходного налога.

Важно учесть, что вычет предоставляют конкретному человеку, а не за каждую сделку по договору ипотечного кредитования. Он полагается один на всю жизнь

Поэтому если вся сумма была израсходована ранее при покупке другой недвижимости, новый вычет не положен. Но если часть суммы с прошлого вычета осталась, ее можно перенести на текущую сделку. Вычет переносят только при условии, что недвижимость приобретена, начиная с 2014 года. Если квартиру купили в 2013 году, сумму по вычету израсходовали не полностью, перенести остаток не получится.

При досрочном погашении

Прежде чем принять решение о досрочном возврате кредита, следует просчитать выгоду от этого шага.

Рассмотрим это на следующем примере:

- Допустим, вы взяли ипотеку на 1 000 000 рублей сроком на 10 лет под 10% годовых.

- Сумма начисленных процентов составляет 585733 рублей.

- Ежемесячно вы должны погашать 0,83% от взятой суммы.

- График погашения долга выглядит таким образом:

Но здесь могут быть некоторые неприятные нюансы. Некоторые коммерческие банки предусматривают штраф за досрочную выплату кредита, а другие, например, ВТБ 24, предусмотрели возможные невыгодные для них операции и добавили некоторые поправки в условия договора. В приведенной ниже части ипотечного договора, согласно п. 4.5.7., однозначно говорится о невозможности возврата процентов.