Через какого брокера лучше торговать на бирже форекс начинающему? топ 4 проверенных, валютных дилера

Содержание:

- Сравнение брокеров

- Доступность опционов, фьючерсов и прочих производных финансовых инструментов

- Сужаем круг брокеров для анализа

- АТОН

- Как выбрать брокера?

- Как брокеры-«кухни» легально забирают деньги успешных клиентов

- Брокерский счет и ИИС: наглядное сравнение

- Лучшие брокеры для инвестирования и торговли

- Тарифы и комиссионные сборы: преимущества и недостатки

- Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

- Как стать клиентом брокера

- Тинькофф Инвестиции

Сравнение брокеров

Подведем итоги и сравним оба брокера по сильным и слабым чертам.

Брокер Сбербанк

Плюсы:

- это стабильность и надежность, крупнейший банк страны;

- множество отделений и банкоматов по всей России;

- есть возможность открыть ИИС;

- наличие мобильного приложения Сбербанк Инвестор;

- низкие комиссии, особенно на тарифе Самостоятельный;

- купоны и дивиденды с ИИС можно отправлять на обычный счет, а затем снова пополнять ИИС или тратить на свои нужды.

Минусы:

- приложение Сбербанк Инвестор неудобное;

- необходимость отправлять смс и терять время покупки/продажи;

- приложение часто зависает;

- очень ограниченная функциональность;

- нет возможности покупать акции зарубежных компаний, нет выхода на Санкт-Петербургскую биржу;

- частые сомнительные предложения не рекомендуются новичкам: доверительное управление, инвестиционные облигации, инвестиционное страхование жизни;

- нет стакана внутри приложения, нет свечных графиков;

- неоперативная поддержка, в чате часто отвечают очень долго или не отвечают вообще.

Брокер Тинькофф Инвестиции

Плюсы:

- инновационный подход и удобство;

- можно покупать иностранные ценные бумаги, есть выход на Санкт-Петербургскую биржу;

- очень удобное приложение Тинькофф Инвестиции, понятный интерфейс;

- легко открыть счет, легко пополнить, легко вывести;

- есть информация по поводу отдельных эмитентов

- агрегация по поводу экономических ситуаций, различные статьи, подкасты;

- много информации для новичков и обучения, отличный вариант погрузиться в мир инвестиций;

- оперативная и вежливая служба поддержки;

- есть возможность купить валюту неполными лотами.

Минусы:

- высокие комиссии, обусловленные высоким сервисом;

- привязка к карте Тинькофф, нельзя пополнить со стороннего счета.

Все данные обобщены в сравнительной таблице:

В статье рассмотрели моменты, которые помогут определиться с вопросом, где лучше открыть брокерский счет в Сбербанке или Тинькофф. Каждый должен определиться с целями инвестирования, степенью риска, желаемым уровнем комфорта, выбрав брокера по душе.

Доступность опционов, фьючерсов и прочих производных финансовых инструментов

Не случайно следующим отсеивающим лишних брокеров пункт я выбрала именно этот. И 95% новичков, приходящих на биржу, считают, что торговля фьючерсами очень сложная и замудренная. И при выборе брокера не рассматривают торговлю фьючерсами или опционами вообще.

Мысль заключается в том, что только инвестируя куда-то и что-то можно зарабатывать хорошие деньги. Так что брокер хочет, чтобы вы, дорогие клиенты, свой взор направляли именно на инвестирование.

Вот такого рода плакатов вы найдете на сайте любого брокера. будто бы инвестиции могут обогатить человека.

А ведь инвестиции-это очень серьезная работа, которая дает хорошие деньги на таких же больших хороших деньгах. А у обычного человека, приходящего на биржу, обычно наберется от 100 000 до 1 000 000 рублей. Этого очень мало для нормального выхлопа с инвестирования.

Плакат об инвестициях на сайте брокера БКС

Кстати, я в своей школе для ребят, кто решил торговать фьючерсами даю конкретный пример, показывающий такую большую разницу по комиссиям и не только. И преимущества торговли фьючерсами настолько очевидны даже в том, что за месяц можно из 20 торговых дней торговать только 5 дней и получать больше, чем в инвестировании.

Поэтому считаю, что таблица брокеров, дающих возможность торговать фьючерсами и другими производными активами, очень даже уместна для отсева узких брокеров.

Из нашего списка, поредевшего в предыдущем анализе, остались следующие брокеры, которые дают возможность торговать фьючерсами:

- ФГС БКС

- Открытие

- Финам

- ООО “Алор+”

- Кит Финанс

- ООО “Атон”

Сужаем круг брокеров для анализа

Если вы увидели рекламу какого-то брокера, вы должны понимать, что этот брокер не единственный. Их сейчас так много, что месяца не хватит на подробное изучение каждого.

Поэтому я пошла на сайт Московской биржи и решила начать поиски группы брокеров для моего анализа исходя из вопроса, который первый мне пришел в голову:

Это первый вопрос, который мне пришел в голову, чтоб провести анализ. Именно активных клиентов, ведь клиенты могут открыть брокерский счет, но не торговать по разным причинам.

Соответственно, интересно даже посмотреть и тот и тот список. Я думаю, что уже глядя на эти цифры можно сделать какой-то примитивненький вывод по выбору брокера.

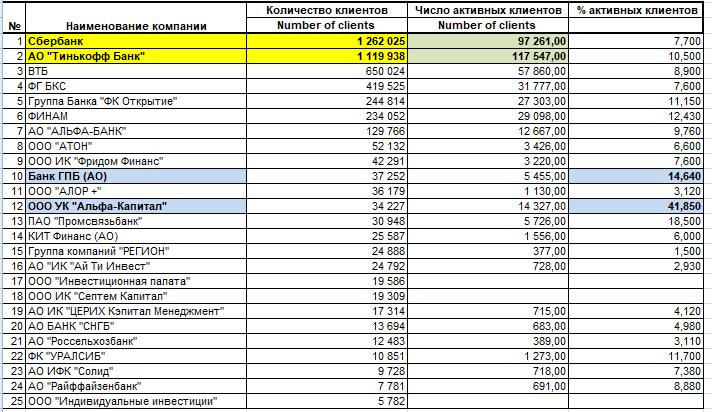

В таблице №1 я из данных, имеющихся на Московской бирже в свободном доступе, я собрала в одну таблицу цифр по общему количеству привлеченных клиентов и активных клиентов.

Таблица №1. Данные с сайта Московской биржи за декабрь 2019 года

Активные клиенты-это те люди, которые сделали хотя бы одну сделку. И несложно посчитать процент активных клиентов от общего количества клиентов по каждому брокеру.

С ним все понятно, почему так много клиентов. Чему там удивляться, Сбербанк-государственный банк. Все бюджетные зарплаты проходят через этот банк. И ассоциируется он у людей с какой-то надежностью.

Вряд ли со Сбербанком будет такая ситуация, как периодично проходит на федеральных каналах о банкротстве мелких банков.

Меня больше впечатлил Тинькофф! И по таблице №1 видно, что процент активных клиентов у него выше, чем у Сбера:

- % активных пользователей от общего количества у Сбераравен 7,7

- % активных пользователей от общего количества у Тинькоффа равен 10,5

Ну и на 10 и 12 позициях просто неизвестные мне гиганты по проценту активных клиентов. Цифры просто рядом даже не стоят со Сбербанком и Тинькоффом.

- % активных пользователей от общего количества у банка ГПБ равен 14,640

- % активных пользователей от общего количества у Альфа-Капитала равен 41,850

Еще я в борьбу за звание лучшего брокера взяла бы и брокера Кит-Финанс. Все-таки % активных клиентов у него 6,0 %. И дальше из списка я хочу выкинуть все банки по совместительству являющиеся и брокерами. А значит Кит-Финанс автоматически попадает в десятку лидеров.

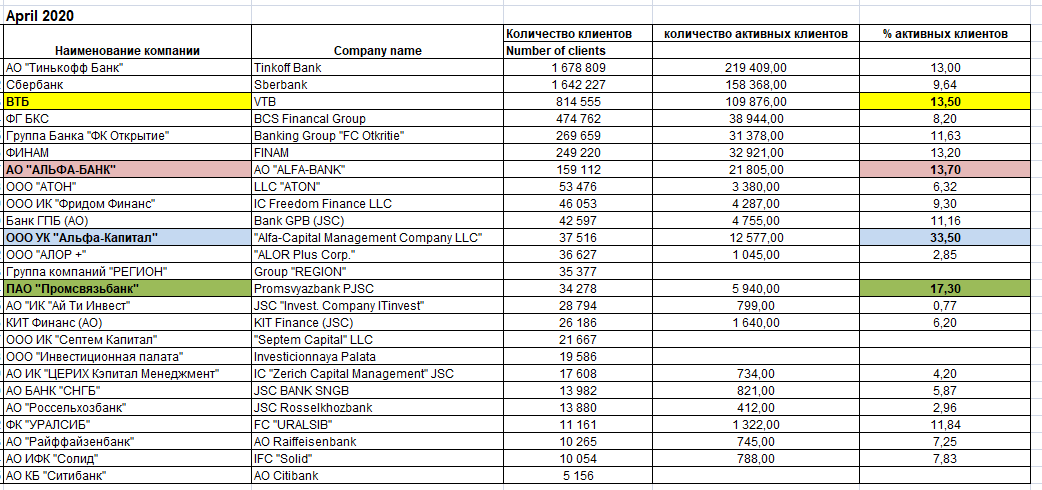

Выше я смотрела данные на декабрь 2019 года, но и по данным на 1 мая 2020 года лидеры не особо поменялись.

Таблица №2. Данные с сайта Московской биржи за апрель 2020 года

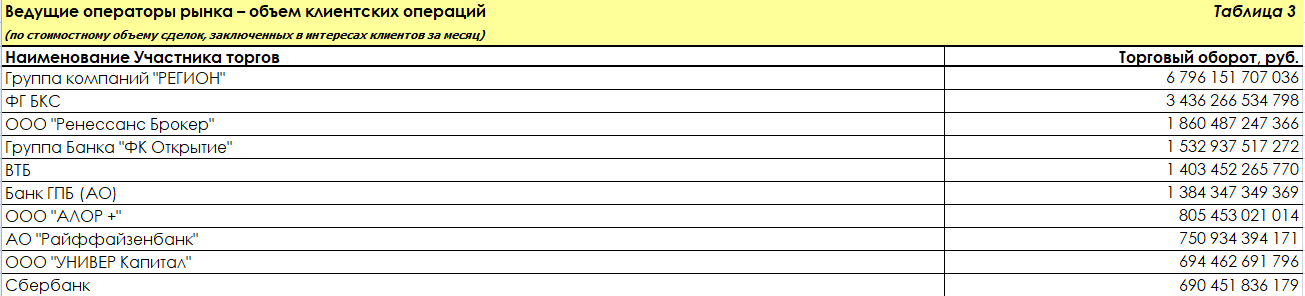

Но этого мало для выбора брокера. Давайте проанализируем торговые обороты у брокеров. Из данных на сайте Московской биржи за апрель 2020 года торговые обороты следующие:

Таблица №3. Сравнение брокеров по торговым оборотам по данным Московской биржи

По таблице №3 сразу бросается в глаза, что Сбербанк по денежным оборотам клиентов находится на 10 месте.

Тройка супер лидеров по стоимостному объему сделок занимают:

- Группа компаний Регион

- ФГ БКС

- ООО Ренессанс Брокер

Вот теперь можно определиться с топ-10 брокеров, которые лидируют либо по стоимостному объему сделок клиентов, либо по привлеченным клиентам на биржу, либо активным клиентам.

И кстати, стараемся выбирать тех брокеров, которые именно специализируются на этом. Как показала практика, у банков намного хуже клиентский сервис.

И даже возможно надо отдельную статью написать, где можно разобрать именно брокеров, которые осуществляют эту деятельность не как основную. А основная-банковская сфера.

АТОН

Самая старая брокерская компания нового времени из списка ведущих. Брокер работает с 1991 года. Атон строит свою работу под корпоративных клиентов и состоятельных инвесторов с размером торгового депозита от 1 млн. руб. Количество активных клиентов небольшое. Атон любит богатых. Стоит ли открывать счет новым и с малым опытом клиентам с небольшим капиталом — сомневаюсь.

Плюсы:

- надежный брокер с давней историей на рынке;

- активно работает на внебиржевом рынке.

Минусы:

- не самый дружелюбный брокер для новичков. Особенно с небольшим размером депозита;

- нет программ обучения;

- сайт откровенно скучный и не самый информативный. Сходу новичку найти ответы на популярные вопросы сложно;

- только одна версия торгового терминала Quik на десктоп и Андроид;

- по умолчанию не предоставляется доступ к акциям иностранным эмитентов, включая Санкт-Петербургскую биржу. Необходимо личное обращение и отдельное соглашение с брокером. Неудобно.

Два популярных тарифа брокера для работы в основной (фондовой) секции Мосбиржи:

- Стартовый. Включается по умолчанию новым клиентам.

- Универсальный.

Как выбрать брокера?

В первую очередь удостоверьтесь что у брокера есть лицензия. Также у любого серьезного брокера должен быть качественный сайт и представительство в виде офиса, куда вы можете обратиться. Важный показатель -количество клиентов компании-брокера. Изучите отзывы о компании на специализированных сайтах и форумах, условия работы с брокером (размеры комиссий, способы пополнения счета, вывода денежных средств, наличие условия минимального депозита и прочие).

Необходимо убедиться, что брокер является участником той торговой площадки, на которой планируется работать. Большинство из них предоставляют доступ к торгам на ММВБ и РТС, но некоторые предлагают также совершать операции на международных биржах и рынке Forex. Не все брокеры предоставляют доступ на иностранные площадки.

Основные критерии при выборе брокера:

- наличие лицензии

- надежность;

- невысокая стоимость обслуживания, выгодные комиссии Основные комиссии брокера — комиссия за сделку и комиссия за обслуживание счета. Следует учитывать, что процент от операций на рынке взимается в любом случае, независимо от успешности сделки. Поэтому комиссия должна быть минимальной. Помимо брокеров, определенную комиссию назначают биржи и депозитарии. В некоторых компаниях эти дополнительные платежи входят в комиссию брокера. Кроме того, необходимо уточнить стоимость ввода и вывода средств на рынок.

- предоставляемые возможности, удобство работы. Лучше всего выбирать универсальных брокеров, у которых есть предложения по торговым и инвестиционным инструментом для разного риск-профиля. То есть одни инструменты — долгосрочные с минимальным риском, другие — среднесрочные, ликвидные, со средним риском и большей доходностью. Третьи — рисковые, с повышенной доходностью, но высоким риском.

- понятное исполнение приказов на покупку/продажу;

- минимальное время зачисления/вывода денег;

- удобная торговая система для доступа к котировкам и заключению сделок, наличие мобильных приложений

- наличие большой клиентской базы и преобладающее количество положительных отзывов

- предоставление услуги по «плечевому» кредитованию в процессе торгов То есть клиент может купить ценные бумаги на большую сумму, чем у него есть средств в наличии, а также открыть короткую позицию, когда берутся в долг активы и продаются, для того чтобы впоследствии купить их обратно и вернуть.

- предоставление помощи инвестиционных консультантов, наличие учебных программ для начинающих инвесторов (при необходимости)

Как открыть счет у брокера?

Чаще всего, брокерский счет можно открыть через интернет не выходя из дома, но у некоторых компаний можно подписать договор только в офисе. Вам нужно зайти на сайт интересующего вас брокера и оставить заявку. С вами свяжется менеджер и расскажет о дальнейших действиях.Чаще всего, если вы выбрали брокера, который одновременно является банком, то вам нужно получить дебетовую или кредитную карту выбранного банка. В список обязательных документов для открытия брокерского счета входит паспорт и ИНН.

ВИДЕО

Инвестиции. Покупка американских акций в приложении ВТБОвчаренко Юрий. Путь инвестора

Как брокеры-«кухни» легально забирают деньги успешных клиентов

Следует понимать, что кухонный брокер, особенно работающий на рынке не первый год, заранее просчитывает вероятность появления трейдеров, которые тем или иным образом смогут выйти на постоянный доход и принимает меры. Самый простой способ обезопасить себя от излишне удачливых клиентов – вставить несколько маленьких и внешне безобидных пунктов в клиентское соглашение. Это может быть ограничение сделки по времени (что критично для скальперов), ограничение по максимальной прибыли в сделке либо по максимальной сумме вывода средств. Если же трейдер даже случайно зафиксирует большую прибыль, чем предусмотрено в соглашении, его формально можно признать нарушителем и отказать в дальнейшем обслуживании, заморозив счета (то есть забрав оставшиеся на депозите деньги).

Бывают решения еще проще – внести в оферту пункт, предусматривающий право брокера отказать клиенту в оказании дальнейших услуг в любой момент без объяснения причин. Как ни смешно, но трейдер, принимающий подобные условия, закрепляет за брокером право просто забрать его депозит, не дав совершить ни одной сделки.

Конечно, существует еще и фактор репутации, и в большинстве случаев он даже серьезнее, чем легальность действий брокера (они в большинстве своем все равно имеют оффшорную регистрацию). Крупная компания не станет в наглую воровать деньги клиентов – ведь это грозит куда большими потерями из-за того, что новички предпочтут конкурентов с лучшей репутацией.

Именно поэтому перед выбором брокера необходимо не только внимательно (по пунктам) читать клиентское соглашение со всеми дополнениями, но и изучать отзывы об этой компании в интернете. Причем зачастую увидеть реальную картину бывает не просто из-за, с одной стороны, большого количества заказных проплаченных отзывов от самого ДЦ, а с другой – от черного пиара конкурентов и просто обиженных неудачников, которые легко очернят и честную компанию, лишь бы не признавать собственные ошибки.

Брокерский счет и ИИС: наглядное сравнение

Необязательно открывать только ИИС или только брокерский счет — ими можно пользоваться одновременно. Например, держать брокерский счет для краткосрочных инвестиций, а ИИС для накоплений. Возможности обоих счетов — в сравнительной таблице:

| Брокерский счет | ИИС | |

| Количество счетов | Сколько угодно | Только один |

| Количество денег | Неограниченно | Не более 1 млн рублей за календарный год |

| Налоги на доход | 13% с дохода по итогу каждого календарного года, либо при закрытии счета | 13% с налоговым вычетом (тип А) или освобождение от уплаты налога (тип Б) |

| Налоги на дивиденды | Есть | Есть, на них не распространяются вычеты |

| Валюта пополнения | Рубли, доллары или евро | Только рубли. Для покупки иностранных акций нужно купить валюту на бирже |

| Вывод прибыли | В любой момент | Только через три года. Иначе ИИС будет закрыт и пропадет право на налоговый вычет |

| Срок действия | Не ограничен | Не ограничен, но не менее 3 лет |

| Статус квалифицированного инвестора | Подходит любой способ | Подходит любой способ |

В приложении Газпромбанк Инвестициях тарифы на обслуживание брокерского счета и ИИС одинаковые. Перед тем как приступать к реальному инвестированию, можно потренироваться бесплатно на демосчете — на нем уже есть виртуальная сумма, которую можно потратить на покупку ценных бумаг. Соберите первый портфель, торгуйте финансовыми инструментами и смотрите, как меняется цена. В мобильной и веб-версии приложения нужно выбрать вкладку «Портфель» и «Демосчет». Сделки не имеют юридической силы, а деньги на демосчете виртуальные — их нельзя вывести, но и риска — ноль.

Чтобы понять, какой реальный счет открыть, пройдите мини-тест из двух шагов.

Какой бы счет вы ни выбрали, нужно помнить базовые правила инвестирования — регулярно пополнять портфель, смотреть на финансовые показатели компаний, отслеживать новости и аналитику рынка и диверсифицировать инвестиционный портфель.

Лучшие брокеры для инвестирования и торговли

Ниже перечислю лучшие компании и дам краткие рекомендации для каждой из них:

Just2Trade. Компания идеально подходит для рынка США (под него можно открыть отдельный счет) и инвестирования в ETF фонды. Брокер поддерживает работу на фондовом рынке, с криптовалютами, на Форексе, через него можно торговать фьючерсами и опционами. Из приятных дополнений отмечу возможность выходить на IPO перспективных компаний.

Открыть счёт в Just2trade

United Traders. Компания выделяется сравнительно небольшим требованием к стартовому депозиту – всего $300 и небольшими комиссиями. Также отмечу обилие торговых платформ и то, что Аврору дают бесплатно на младшем тарифе. Можно просто пополнить счет и начать торговать. Основная особенность – возможность инвестирования в IPO. Все проекты хорошо анализируются и в итоге прибыли приносит более 70%. Также через UT удобно работать с криптовалютами. Брокер универсальный, подойдет и профи, и тем, кто только ищет где лучше открыть физ лицу счет.

Открыть счёт в United Traders

БКС – брокер обладает лицензией российского центробанка. Дает выход на все крупные площадки мира, но я бы рекомендовал его в первую очередь для работы с акциями и облигациями российских эмитентов. Здесь можно открыть ИИС и получать дополнительную выгоду. Новичкам рекомендую пройти ликбез чем отличается акция от облигации и ознакомиться с другими материалами на сайте. Их достаточно, чтобы узнать все о фондовом рынке

Открыть счёт в БКС

Открыть счёт Тинькофф инвестиции

Опираясь на собственный опыт, могу сказать, что любой из перечисленных брокеров подходит для работы. К новичкам более дружелюбны Just2Trade и United Traders (они же подходят для IPO), Тинькофф идеален для пассивного инвестирования, а БКС можно рассматривать как универсальную компанию с акцентом на российский рынок.

Что касается того, можно ли открыть два брокерских счета, то у одной компании множественная регистрация запрещена. Но никто не мешает открыть аккаунты у разных брокеров. Например, у Тинькофф для пассивного инвестирования и у UT для вложений в IPO. Для удобства условия перечисленных брокеров сведу в таблицу.

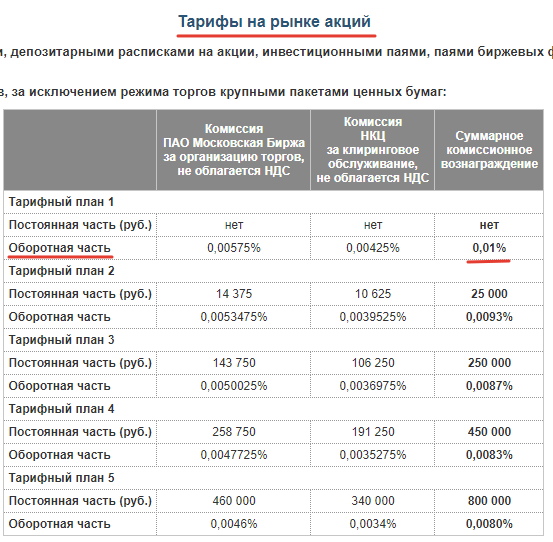

Тарифы и комиссионные сборы: преимущества и недостатки

Брокерские комиссионные сборы – это крайне важное обстоятельство, на которое обязательно обращают внимание все долгосрочные вкладчики. Допустим, ежегодный комиссионный сбор, составляющий 1%, за 10 лет уменьшит прибыльность ваших депозитов аж на 10%. Как правило, клиенты могут выбрать один из нескольких предложенных тарифных планов

Все они имеют разные условия, на которые влияют следующие моменты:

Как правило, клиенты могут выбрать один из нескольких предложенных тарифных планов. Все они имеют разные условия, на которые влияют следующие моменты:

- Каков объем проводимых сделок?

- В каком стиле проводятся торги?

- Какое направление показывает биржевой сектор?

В некоторых случаях комиссионный сбор – это строго зафиксированная сумма, в других – процент от объема операции. И чем больше этот объем, тем меньше комиссии вам придется заплатить.

При выборе брокера смотрите на следующие моменты:

- Все комиссионные сборы за обслуживание (Сколько вам придется потратить на депозитарий? Будет ли абонплата ежемесячной или ежегодной? Каков показатель ставки на пользование заемными денежными средствами,то есть, кредитное плечо? Каков комиссионный сбор при покупке либо реализации акций?).

- Величина минимального депозита.

- Условия посредника для того, чтобы вводить и выводить денежные средства со счета (сколькими способами можно пополнять счет, каковы комиссионные начисления; каков процент при банковском переводе; каковы временные рамки зачисления; потребуется ли оплачивать налог с акционной продажи, каким образом будут направляться клиентские сведения в налоговый орган).

Чтобы вам было удобно представить себе это визуально, посмотрите на следующее изображение. На нем вы увидите пример комиссионных сборов известной компании «Финам».

Таким образом, любая комиссия зависит от выбранных клиентом критериев. У каждой компании она своя.

Минимальная сумма денег у клиента на брокерском счете и комиссии в виде абонентских плат

Минимальный порог входа и абонентские комиссии

Как видим из таблицы ниже, почти все брокеры отказались от минимального порога входа в торговлю на бирже. Под минимальным порогом подразумевается минимальная сумма денег, заводимая вами на брокерский счет для торговли.

Раньше она была у брокеров от 30 000 до 100 000 рублей. Но конкуренция заставляет делать более гибкие условия для клиентов, иначе клиент уйдет к конкуренту, а это уже катастрофа для любого брокера.)

| брокер | минимальный порог | комиссия |

| ФГ БКС | нет порога | на тарифе Трейдер Про (самый подходящий для обычных людей) есть абонентская плата при наличии операций 299 рублей в месяц |

| Открытие | нет порога | на тарифе Инвестор(самый подходящий для обычных людей) при сумме меньше 50 000 рублей на счете минимальное вознаграждение в месяц 295 рублей |

| Финам | нет порога | |

| Кит Финанс | нет порога | на всех тарифах взымается плата ежемесячная 200 рублей, если комиссия брокера за месяц оказалась меньше этой суммы |

| ООО Алор + | нет порога | на Срочном рынке взымается плата 250 рублей при наличии открытых позиций и вознаграждение брокера за месяц не менее 5 000 рублей и выше |

Тем не менее, видно из таблицы «Минимальный порог для входа и абонентские комиссии» , что брокеры пытаются тем или иным способом взять под любым предлогом какую-то абонентскую плату со своих клиентов.

Одни брокеры берут плату, если в результате торгов, торговые комиссии за объем не превышают минимальный порог.

Другие взимают плату только, если в течение месяца была совершена хотя бы одна сделка. При отсутствии сделок — комиссия не берется.

Давайте разберем еще другие источники дохода брокера. Думаю, очевидно, что и в этом разделе никого выбросить из списка мы не сможем. Все брокеры берут под разными предлогами ежемесячную дань от нас, своих клиентов.

Комиссии за сделки

Вы должны понимать, что торгуя разными активами на рынке и на разных площадках, разные и методы расчета брокерской комиссии.

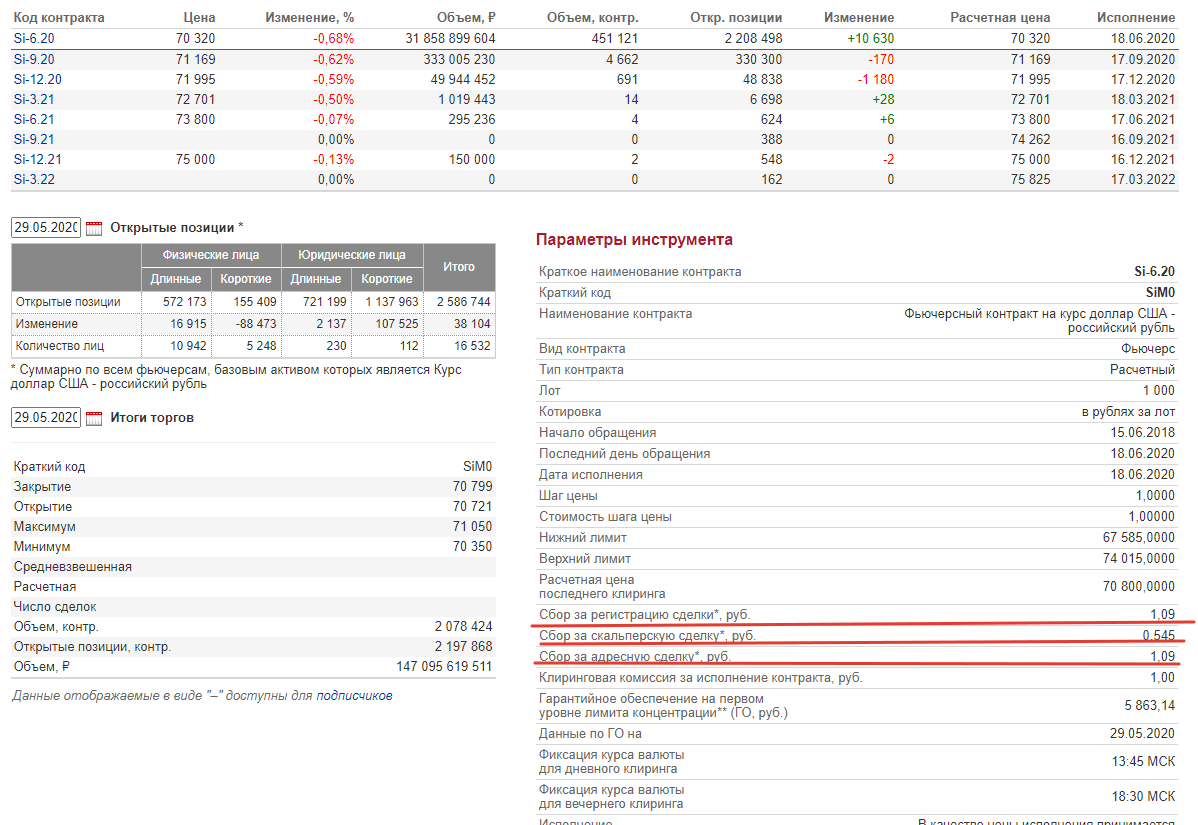

Выписка комиссии биржи с клиентов при торговле (с сайта Московской биржи)

При торговле фьючерсами самая точная и правильная цифра о комиссии биржи будет в паспорте на сам фьючерс.

Выписка из паспорта фьючерсного контракта доллар/рубль

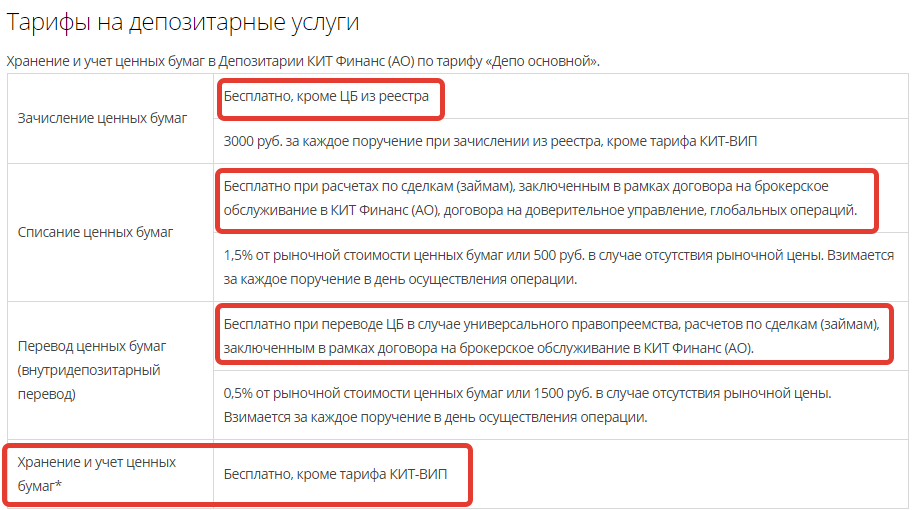

Плата за депозитарий

Эта плата может отсутствовать, или браться в процентах от капитала или взиматься ежемесячно. Очень часто в рекламных материалах того или иного тарифа о ней ничего не говорится. Но это совсем не значит, что ее нет. Просто-это маркетинговый ход для первого знакомства клиента с брокером.

В этом плане мне понравился брокер Кит-Финанс. Как раз у них на сайте довольно простая и понятная навигация.

Выписка с официального сайта брокера Кит-Финанс

Открываем информацию по депозитарию и видим, что все четко и понятно написано.

По другим брокерам вы можете также при анализе посмотреть эту информацию. Очень сложно написать по каждому, потому что в одних тарифах она идет отдельной цифрой, в других тарифах она уже заложена в абонентской плате.

Здесь все индивидуально надо обсчитывать. Примерную схему, как делать анализ по тарифам я даю в конце статьи. Вы можете это взять, как шаблон.

Как стать клиентом брокера

Шаг 1. Регистрация

Всё можно сделать онлайн. Не надо никуда ехать. При регистрации потребуется загрузить сканы следующих документов: паспорт, ИНН (для автоматической выплаты налога на прибыль), СНИЛС. Поэтому желательно заранее их подготовить.

Шаг 2. Открытие брокерского счета

Выбираете тип счета:

Предложено несколько видов счётов. Как правило выбирают либо ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). По ИИС есть возможность получать налоговые льготы от суммы взносов (тип-А) или освободить от налога на прибыль (тип-Б).

Более подробно про ИИС читайте:

Шаг 3. Пополнение

Пополнить свой счёт можно без комиссии. Есть два варианта: либо прийти в банк брокера и положить средства напрямую, либо же воспользоваться межбанковским переводом.

После поступления средств, можно приступать к торговле.

Итоги

Для российского гражданина не составляет труда выйти на фондовую биржу. Для этого достаточно лишь желание. Всё остальные действия можно сделать через интернет. Торговля доступна даже через смартфоны, что делает рынок ценных бумаг ещё доступнее.

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по