Какие бывают виды стоимости у облигаций и по какой цене их действительно покупают?

Содержание:

- Что такое облигация

- Займы

- Доходность облигаций федерального займа

- Как рассчитать актуальную цену облигации

- 10 облигаций с доходностью выше вклада

- Облигации по виду обеспечения

- Критерии выбора

- Облигации по виду эмитента

- Виды облигаций

- «Чистая» и «грязная» цена

- Как устроены облигации

- Облигации по сроку существования

- Что такое облигации

- От чего зависят рыночная цена и доходность ОФЗ

- Для чего их выпускает государство?

Что такое облигация

Это ценная бумага, по которой начисляются проценты. Покупая бумагу, вы даёте в долг государству, региону или компании. За это организация, выпустившая бумагу (эмитент), делает вам выплату (её называют «купон» или «купонный доход»). Облигации выпускаются на определённый срок, в течение которого выплачиваются купоны. Как только срок заканчивается — владельцу облигации возвращают её номинальную стоимость. Это аналог вклада, но у него есть много особенностей:

-

Купить облигацию можно на бирже (редко в банке).

-

Стоимость облигации может быть выше или ниже номинала (например, облигация номиналом в 1000 ₽ может стоить 1080 ₽ или 950 ₽).

-

За покупку облигаций с вас возьмут комиссии (брокер, биржа и место, где хранятся облигации — депозитарий). Например, если купить облигаций на 300 тысяч ₽, то комиссии могут составить 150–300 ₽ в зависимости от брокера.

-

Доход по облигации не гарантирован — организация, выпустившая её, может обанкротиться и не вернуть деньги. Вкладывать в облигации рискованно. Однако и государство выпускает облигации (ОФЗ) — потерять деньги от их покупки менее рискованно. О надёжности говорит кредитный рейтинг организации — чем он выше, тем безопаснее вложения. Есть закономерность: чем выше доходность, тем выше риск потерять деньги.

-

С дохода от облигаций нужно заплатить налог по ставке 13%. Брокер сделает это автоматически. Деньги от купонов вам придут уже за вычетом налогов. Налог с разницы между покупкой и продажей брокер удержит при выводе денег с брокерского счёта.

Займы

Государственные займы могут быть внутренние, внешние и отдельно можно выделить валютные. Согласно законодательству РФ, внутренними государственными заимствованиями называют такие займы, которые привлекают средства в валюте РФ как от физических и юридичеслих лиц, так и от международных финансовых организаций и иностранных государств. Облигации — это как раз инструмент для получения займов государством.

Валютный внутренний

Важно помнить, что валютные государственные облигации не идентичны друг другу. Различают облигации, которые номинированы в зарубежной валюте (долларах США) и те, что индексировали на валютный курс (номинированные в гривне)

Также отличается срок их обращения – он может быть от 1 года до 3 лет.

Доход облигаций, предлагаемых МинФином в том или ином банке может различаться на несколько десятых процента.

Свежие выпуски облигаций Минфин публикует на аукционах пару раз в месяц, о графике размещений можно узнать на сайте министерства.

Внешний

Внешний заем для развивающихся стран предоставляется по «официальному алгоритму помощи развитию». Предусмотрены такие льготы:

- срок до 50 лет;

- ставка по проценту от 0,5 до 2 % годовых.

Внешний заем на 1-2 года выдается обычно частными компаниями (фирменная ссуда) и депозитными финансовым структурами, а ещё банками краткосрочного кредитования. Заем на срок больше 5 лет предоставляется финансовыми организациями, специализирующимися на долгосрочном кредитовании (к примеру, страховыми фирмами, банкирскими домами, международными инвесторами).

В США и Японии крупные внешние ссуды предоставляют экспортно-импортные банковские учреждения.

Правовое регулирование

Проведение государственных и муниципальных займов проводится в форме выпуска разных ценных бумаг, среди которых широко распространены облигации внутреннего гос. займа, которые удостоверяют долговое обязательство государства и дают право ее держателю по истечении указанного срока получить всю сумму долга и проценты по ней обратно.

Правовая основа выпуска и размещения долговых ценных бумаг описана в Федеральных законах: «О рынке ценных бумаг» от 11 апреля 1996 г. и «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 17 июля 1998 г.

По сроку действия займы разделяют на краткосрочные (до 1 года), займы среднего срока (от 1 года до 5 лет).

Доходность облигаций федерального займа

Кредитование государства с целью получения дохода – неплохая идея для заработка. Его инструментом служат облигации федерального займа.

Важно!

Не только Международный Валютный Фонд, но и физические лица могут одолжить России деньги под проценты и, что важно, вернуть их в любой день. Даже во время кризиса текущая доходность ОФЗ составляет 9-10%.. Ещё один аргумент в пользу этих ценных бумаг – это максимальная независимость от любых неблагоприятных факторов

Ещё один аргумент в пользу этих ценных бумаг – это максимальная независимость от любых неблагоприятных факторов.

Ставка определена заранее и не меняется. Нет и проблемы, существующей для банковских вкладов, – риск отзыва лицензии. В 2015 г. закрыто более 100 банков России.

Основные преимущества рынка облигаций федерального займа:

- Доступность – минимальный лот в 1 000 рублей может купить любой инвестор.

- Гарантированный купонный доход – в отличие от владельца акций, чья прибыль нестабильна, держатель ОФЗ регулярно получает купон (его размер и срок выплаты оговорены заранее). Купонная доходность может быть реинвестирована.

- Ликвидность. Возможность вернуть вложенные средства в любой день (в отличие от банковского депозита). Бумагу можно продать до срока её погашения.

- Продавая ОФЗ до выплаты очередного купона, владелец получает накопленный купонный доход.

- Стоимость ценных бумаг изменяется. Поэтому доходность облигаций федерального займа может быть увеличена путём перепродажи по выгодной цене.

- Отсутствие налогообложения доходов по купону.

Разумеется, существуют риски владения ОФЗ — это риск дефолта. В фатальной экономической ситуации, когда государство не сможет обслуживать свой долг, эмитент – Министерство финансов – может пойти на реструктуризацию: доход по ОФЗ будет выплачен Вам новыми облигациями.

Какова текущая доходность?

Рассчитаем доход на примере ставок по облигациям, существующим в 2016 г. Например, номинал ОФЗ равен 1000 руб. Цена – 100% от номинала.

Рассчитаем на примере из жизни, какова будет реальная доходность, если вложить деньги в облигации федерального займа.

Для примера берём торгуемую в 2016 г. ОФЗ 26207. Номинал стандартный – 1 000 руб.

Дата погашения – 03.02.2027

Цена на 21.01.2016 равна 84,3% от номинала, то есть 843 рубля. Минимальная цена в тот день была 82,85%.

Совет!

Купон равен 40,64 руб. (4,064%). Периодичность выплат купона – 2 раза в год.

Подсчитаем: Сумма, получаемая держателем ОФЗ в год, составит 81,28 руб. (купон 40,64 выплачивается дважды в год 40,64*2=81,28).

К номиналу данная доходность составит 8,128% годовых (81,28/1000*100%). В расчётах не учтён один важный момент. По факту ОФЗ куплена не по номиналу в 1000 рублей, а по 843 рублей.

Реальную доходность надо считать иначе: 81,28/843*100%=9,64%. Учитывая, что инвестор купит не одну ценную бумагу, разница будет существенной.

ОФЗ 26207 куплена за 843 руб. (84,3% от номинала). (В тот же день некоторые инвесторы купили её по 82,85%). А правительство РФ, если мы додержим бумагу до 03.02.2027г., погасит нам ее, но 1000 руб. (1000-843)/1000*100%=15,7% к основной доходности. К сожалению, этот доход мы получим только через 11 лет.

Рассчитаем вышеуказанную доходность относительно одного года. В 2016 году до погашения ОФЗ ещё 11 лет. 15%/11=1,43% годовых.

Соответственно, годовая доходность нашей облигации федерального займа составила 9,64%+1,43%=11,07% годовых.

К концу мая 2016 года та же облигация торгуется ближе к цене 100%. 17.05.2016 клиенты ITinvest продавали ОФЗ 26207 по 96,85% (максимальная стоимость в тот день 97,46%).

Внимание!

Соответственно, на каждой облигации, купленной в начале года, они заработали 125,5 руб. Это 14,89% за четыре месяца без учёта купонной доходности.. Ставки ОФЗ позволяют этим бумагам быть хорошим инструментов для долгосрочных денежных вложений

Ликвидность и начисляемый ежедневно купонных доход делают возможным торговлю

Ставки ОФЗ позволяют этим бумагам быть хорошим инструментов для долгосрочных денежных вложений. Ликвидность и начисляемый ежедневно купонных доход делают возможным торговлю.

Отслеживать стоимость облигаций федерального займа онлайн можно в бесплатной программе SmartX. Здесь же показано количество сделок, котировки за предыдущие периоды, срок погашения и др.

Как рассчитать актуальную цену облигации

Таким образом, актуальная цена облигации складывается за счет следующих составляющих:

- чистая цена;

- накопленный купонный доход;

- комиссия брокера.

По такой несложной формуле цену облигации можно установить самостоятельно. Если хочется еще сильнее упростить расчеты, то достаточно взять за основу чистую цену и прибавить к ней НКД.

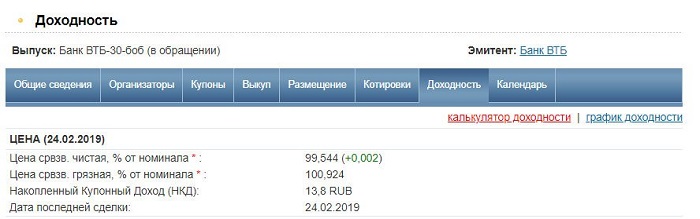

Посмотреть размер НКД можно с помощью разных сервисов. Самый простой вариант – заглянуть на карточку облигации на http://www.rusbonds.ru. Вся нужная вам информация находится на вкладке «Доходность» на строке «Цена».

Останется только взять цену из терминала Quik, прибавить к ней НКД и комиссию брокера из тарифной сетки. Например, инвестор решил купить облигацию Банк ВТБ-30-боб. Пусть чистая цена у брокера соответствует средневзвешенной и составляет 995,44 рубля. НКД равен 13,8 рубля, а брокер берет комиссию в 0,04% от суммы сделки. Покупка одной бумаги обойдется в 995,44*1,0004 + 13,8 = 1009,63р. У инвестора 100 000 рублей. На эти деньги он сможет купить лишь 99 облигаций. Если бы он за расчет брал только чистую стоимость бонда без учета НКД и комиссий, то ошибся бы ровно на 1 облигацию.

Таким образом, при работе на фондовом рынке инвестору нужно учитывать реальную стоимость облигаций. Формула проста: чистая цена + НКД + комиссия. Если покупатель рассчитывает держать бонд до погашения, то ему нужно знать номинальную стоимость бумаги – именно эту сумму выплатит эмитент. Если облигация стоит дешевле номинала, то это может оказаться выгодной покупкой. Например, ОФЗ в 2018 году подешевели из-за санкций, но при этом не утратили своей инвестиционной привлекательности.

Всем профита!

06.04.2019

10 облигаций с доходностью выше вклада

|

№ |

Название облигации (чем занимается компания) |

Доходность |

Стоимость облигации |

Дата погашения |

|

1 |

ДФФ 1Р-01 (дочерняя компания аэропорта Домодедово, обеспечивает топливом авиатранспорт) |

8,23% |

1012 ₽ |

20 декабря 2022 года |

|

2 |

ГИДРОМАШСЕРВИС АО БО-02 (один из крупнейших производителей насосов для нефтегазового сектора) |

7,53% |

1027 ₽ |

11 июля 2023 года |

|

3 |

РЕСО-Лизинг ООО БО-П-06 (дочерняя компания страховщика Ресо) |

7,39% |

1050 ₽ |

1 августа 2023 года |

|

4 |

Тинькофф Банк БО 001Р-03R (финансовые услуги) |

6,79% |

1063 ₽ |

21 сентября 2022 года |

|

5 |

РУСАЛ Братск БО-002P-01 (производство и переработка алюминия) |

6,73% |

1010 ₽ |

6 июня 2023 года |

|

6 |

МЕТАЛЛОИНВЕСТ БО-04 (крупнейший производитель железной руды) |

6,43% |

1013 ₽ |

8 февраля 2023 года |

|

7 |

РОСНАНО АО БО-002P-03 (инвестиции в нанотехнологии) |

5,89% |

1064 ₽ |

20 октября 2022 года |

|

8 |

Мордовия 34003 обл. (правительство республики) |

5,81% |

740 ₽ |

3 сентября 2021 года |

|

9 |

ВЭБ.РФ ПБО-001Р-21 (госкорпорация, развивающая инфраструктуру, промышленность и соцсферу) |

5,75% |

1004 ₽ |

21 июля 2023 года |

|

10 |

Мобильные ТелеСистемы 001P-08 (оператор связи) |

5,68% |

1066 ₽ |

17 октября 2022 года |

Как искали: доходность погашения в течение трёх лет, кредитный рейтинг не меньше ВВ (выше среднего), высокая ликвидность (возможность быстро купить или продать по рыночной цене), источник поиска: калькулятор УК «Доход». Цена акций указана на 14 августа 2020 года. Она может измениться в любой момент.

Облигации по виду обеспечения

Существует два основных вида облигаций:

1. классические (необеспеченные) облигации. Это облигации, дающие право владельцу облигации получать доход, который устанавливается при размещении облигации и на возврат вложенной инвестируемой суммы.

Такие облигации являются необеспеченными облигациями, так как не имеют какого-либо имущественного обеспечения. Гарантией выплат по таким облигациям выступает высокий кредитный рейтинг эмитента и его имидж как компании, в полном объеме выполняющей свои обязательства по облигациям.

2. обеспеченные облигации – это облигации, которые дают такие же права владельцам-инвесторам, что и классические облигации, а также право на получение части собственности эмитента, которую эмитент предлагает в качестве обеспечения по облигациям.

То есть, обеспеченные облигации – это облигации, исполнение обязательств по которым полностью или частично обеспечивается залогом (облигации с залоговым обеспечением), поручительством, банковской гарантией, государственной или муниципальной гарантией. В случае невыполнения эмитентом своих долговых обязательств залог продается на рынке, а вырученные средства идут на погашение долгов перед кредиторами, т. е. владельцами данного вида облигаций.

Критерии выбора

Облигация – это долговая ценная бумага. Она приобретается инвестором на определенный срок, по истечению которого тот получает проценты. Эмитентами могут выступать государство, отдельные регионы России или коммерческие компании.

Облигации – не самый простой инструмент для получения дохода, но именно его часто рекомендуют новичкам, только делающим первые шаги на фондовом рынке

Для начала нужно определиться, на какие именно особенности облигаций стоит обратить внимание:

Доходность. Сверхвысокая доходность – не лучший показатель, как бы ни хотелось вам заработать. Слишком большой процент говорит о том, что у компании-эмитента серьезные проблемы, существует высокий риск дефолта. Надежный размер доходности по облигациям составляет в районе 8%-10%, ценные бумаги с чуть большим риском заявляют 11%-14%

Свыше 15% — это уже высокорискованные сделки, выбирать такие облигации нужно крайне осторожно и только при наличии опыта игры на бирже. Срок погашения

Выбирать долгосрочные облигации рискованно, потому как предсказать цену на них невозможно. Да и компания может обанкротиться. Оптимальный срок погашения – до 3 лет.

Ликвидность, то есть насколько быстро можно продавать и покупать эти облигации. Надежные ценные бумаги ценятся на фондовом рынке, поэтому проблем с их реализацией в дальнейшем не возникнет. Чтобы понять, насколько они ликвидны, стоит оценить оборот их сделок в день. Традиционно самыми востребованными являются государственные долговые бумаги и бумаги «голубых фишек» (то есть самых надежных компаний). И только половина облигаций на бирже являются ликвидными, по остальными оборот сделок в день равен нулю.

Опираясь на приведенные выше критерии, рассмотрим ТОП самых привлекательных облигаций 2020 года. Примеры высокорискованных активов мы также приведем, хотя их заявленная высокая доходность совершенно не гарантирована. Итак, в какие долговые бумаги можно инвестировать?

Облигации по виду эмитента

По виду эмитента облигации делятся на государственные и корпоративные.

Государственные облигации размещаются государством или от его лица, а корпоративные облигации выпускаются коммерческими организациями различных видов.

Государственные облигации – это форма существования государственного долга. Выпуск в обращение государственных облигаций может использоваться для решения следующих основных задач:

-

финансирование дефицита государственного бюджета;

-

финансирование целевых государственных программ в области жилищного строительства, инфраструктуры, социального обеспечения и т.п.;

-

регулирование экономической активности: денежной массы в обращении, воздействие на цены, инфляцию, на расходы и направления инвестирования, экономический рост, платежный баланс и т.д.

Виды облигаций

По эмитенту

-

Облигации федерального займа (ОФЗ) – государственные бумаги, выпускаются Министерством финансов РФ. Ставка купона зависит от

ключевой ставки ЦБ

на момент выпуска. Цель выпуска – привлечение финансирования в бюджет за счет займов. - Муниципальные облигации – бумаги российских регионов. Купон по ним немного выше, чем по ОФЗ.

- Корпоративные облигации – это бумаги, выпускаемые компаниями. Ставки по купону зависят от кредитного качества эмитентов и варьируются в очень широком диапазоне.

- Еврооблигации – это как государственные, так и корпоративные бумаги, номинированные в иностранной валюте. Чаще всего в долларах США. Выпускаются для привлечения финансирования в валюте.

По типу купона

- Дисконтные (бескупонные) облигации. Вообще не имеют купона. Изначально размещаются ниже номинальной стоимости, доход инвестора заключается в разнице между покупкой и продажей.

- Облигации с фиксированным купоном. На протяжении всего срока обращения имеют фиксированный размер купона.

- Облигации с переменным купоном. Размер купона фиксируется до даты оферты. Затем эмитент устанавливает новый размер купона исходя из конъюнктуры рынка.

- Облигации с плавающим купоном. Ставка купона привязана к какому-либо другому показателю, например, к ключевой ставке ЦБ, к индексу потребительских цен, к ставке RUONIA, и прочее.

«Чистая» и «грязная» цена

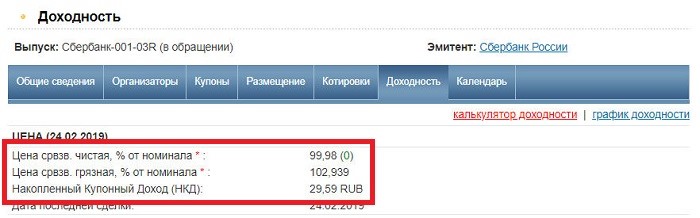

Если посмотреть анкету выпуска, то видно, что в графе ЦЕНА указываются две позиции: «грязная», которая несколько выше, и «чистая», которая ниже. Например, по выпуску Сбербанк-001-03R указана грязная цена 102,939%, а чистая – 99,98%. Что это значит?

Чистая – это рыночная стоимость самой облигации. Но по этой цене она реализована не будет, так как по бонду платится купон. Продавец имеет право на получение купонного дохода за те дни, когда он являлся обладателем бумаги. Эта сумма, которая накоплена на облигации, но не выплачена, называется «накопленный купонный доход». В приведенном примере НКД составляет 29,59 рублей, или 2,959% от номинала.

Покупатель должен будет возместить продавцу НКД. Поэтому он приобретет облигацию не по чистой, а по грязной цене. Формула расчета проста:

грязная цена = чистая цена (рыночная) + НКД.

Так, чистая цена облигации Сбербанк-001-03R 999,8 рублей, НКД – 29,59, следовательно, покупателю она обойдется в 1029,39 рублей. Учитывать грязную цену необходимо, так как именно ее потребуется уплатить. При больших объемах разница между рыночной и фактической стоимостью облигации может оказаться очень крупной. В некоторых случаях имеет смысл дождаться погашения купона, чтобы приобрести на эти же деньги большее количество облигаций.

Как устроены облигации

У всех облигаций есть эмитент, номинал, купон и срок погашения.

Эмитент — это тот, кто выпустил облигацию. Эмитентом облигации может стать государство, федеральные субъекты, например, Москва или Самарская область, а также государственные или частные компании.

Облигации субъектов федерации в обращении на март 2021 год. Их можно найти в приложении Газпромбанк Инвестиции по фильтру «Тип бумаги», выбрав «Муниципальные». На иллюстрации бумаги упорядочены по доходности.

Номинал — стоимость облигации, установленная эмитентом при ее выпуске. У каждой облигации есть своя номинальная цена. Как правило, на российском рынке она составляет 1000 рублей. Иногда компании выпускают облигации в долларах или в евро, такие облигации называются еврооблигациями и помогают компаниям привлечь деньги в иностранной валюте.

Купон — это проценты от номинала облигации, которые получают владельцы облигаций. Чаще всего их платят один или несколько раз в год. Частоту и размер выплат определяет эмитент облигации.

Если владелец автомоек оценит стоимость своего проекта и поймет, что сможет обеспечить возврат инвесторам в размере 6,24% годовых к дате погашения, это значит, что в конце срока обращения облигации каждый инвестор вернет себе полную стоимость облигаций и 6,24% годовых.

Срок погашения — это время, на которое компания или государство берет деньги в долг. Для краткосрочных облигаций этот показатель составляет 1-3 года, для среднесрочных — 3-7 лет, долгосрочных — 7-30, для бессрочных — более 30 лет. Срок погашения влияет и на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации. Это связано с тем, что на длительном промежутке времени у компаний-эмитентов больше рисков. Поэтому в доходность бумаги закладывается еще и премия за срок владения бумагой.

В приложении Газпромбанк Инвестиции можно отсортировать облигации по нескольким параметрам, например, по сроку погашения облигации.

Рыночная цена облигации — это цена, по которой облигация торгуется на вторичном рынке, то есть на бирже. Если те, кто купит облигации сети автомоек, решат продать их на бирже другим инвесторам, то они сформируют уже не номинальную, а рыночную цену на облигации.

Эта цена может быть как выше номинальной, так и ниже. Например, облигация номиналом в 1000 рублей может стоить на рынке 970 или 1150 рублей. Она подвержена множеству факторов: заинтересованности других инвесторов во владении этой бумагой, финансовому состоянию эмитента, экономической ситуации в стране и так далее.

Накопленный купонный доход или НКД — сумма, которая накопилась после выплаты предыдущего купона или с момента выпуска облигации. Когда инвестор продает облигации, он получает часть купона, накопленного на момент продажи. Таким образом, даже продержав ценную бумагу всего пару дней, он зарабатывает часть купона. НКД автоматически рассчитывается брокером и добавляется к сумме покупке или продажи.

Например, инвестор решил продать облигацию номиналом 1000 рублей с купоном 80 рублей в год. С даты выплаты купона на момент продажи прошло 90 дней. Следующий купон инвестор уже не получит, но за 90 дней ему доплатит покупатель, рассчитав НКД по формуле: НКД = 80 * 90 / 365 = 19,7 рубля.

Сумму накопленного купонного дохода можно посмотреть в приложении Газпромбанк Инвестиции или на веб-версии сервиса.

Облигации по сроку существования

Виды облигации по сроку существования делятся на срочные облигации и бессрочные облигации.

Срочные облигации выпускаются на какой-то заранее оговоренный срок, измеряемый годами, по окончании которого номинальная стоимость облигации возвращается к последнему владельцу облигации.

Бессрочные облигации – это облигации, которые не имеют определенной даты погашения, но которые могут быть выкуплены обратно эмитентом этих облигаций на определенных оговоренных условиях. Такие условия могут, например, заключаться в праве (опционе) эмитента определять момент выкупа облигаций или в праве (опционе) владельца облигации (инвестора) определять этот момент. Возможны и иные комбинации подобных прав (опционов).

Что такое облигации

Облигации — это долговые ценные бумаги. Их выпускают коммерческие компании и государственные структуры, чтобы занять деньги на рынке. Инвесторы покупают эти облигации и тем самым дают в долг этим компаниям.

Покупка облигации похожа на банковский депозит с выплатой процентов по вкладу: инвестор покупает облигацию, владеет ей и получает фиксированные или плавающие выплаты, а в конце срока вложения получает возврат всей суммы. При этом заранее известно, когда и сколько эмитент — организация, выпустившая облигацию, — будет платить держателю ценной бумаги. Банковские вклады застрахованы государством. Если вложить до 1,4 миллиона рублей, то в случае банкротства банка эти деньги вернут. Вложения в облигации не застрахованы и поэтому более рискованные.

Когда вы покупаете облигацию — вы даете в долг государству или крупной компании

Первые облигации появились еще в средневековой Франции, а Нидерланды с их помощью финансировали экспедиции в Новый Свет. Это помогло им стать одним из сильнейших морских государств в 17 веке.

В России с помощью облигаций развивают крупные государственные проекты. Например, за счет выпуска облигаций был построен участок платной автодороги Москва — Минск. Объем эмиссии тогда составил 35,3 млрд рублей. Облигации за номером №4-03-12755-A были выпущены 09.09.2010 года сроком на 18 лет.

Компании тоже выпускают облигации и используют их для финансирования крупных и долгосрочных проектов. Например, если владелец сети автомоек захочет расшириться и охватить все спальные районы Москвы, а еще построить рядом с мойками круглосуточные шиномонтажи, то он может пойти на биржу и выпустить облигации под свой проект. Инвесторы дадут ему денег, бизнесмен будет выплачивать проценты по долгу, а в конце срока вернет инвесторам всю сумму займа.

Для бизнеса облигации часто оказываются дешевле и удобнее кредитов в банке, потому что эмитент сам определяет процентную ставку, срок займа и время, на которое он берет деньги в долг у инвесторов.

От чего зависят рыночная цена и доходность ОФЗ

Новичка может ввести в ступор большое количество ОФЗ на бирже. Как выбрать из такого многообразия? Во-первых, вы должны определиться со сроком инвестирования. Можно подобрать облигации, погашение которых придется на тот год и месяц, когда вам понадобятся деньги

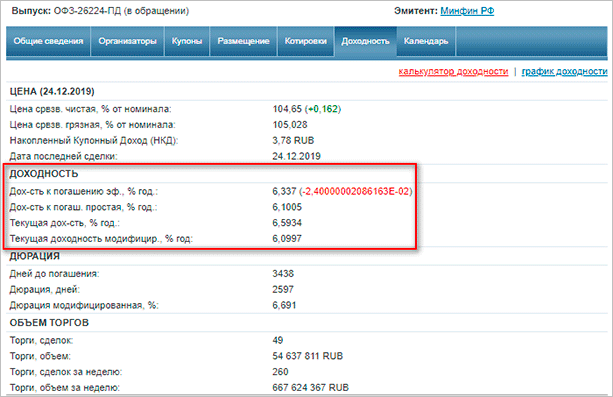

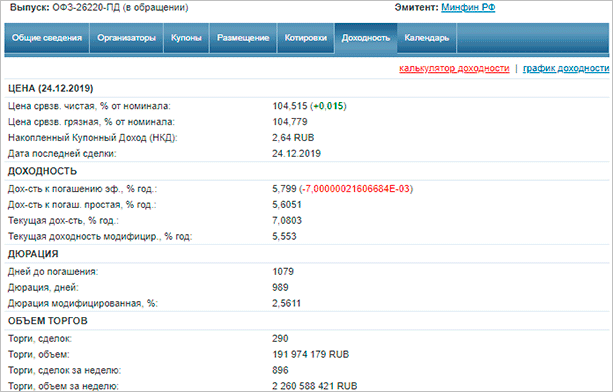

Во-вторых, обратите внимание на доходность. Она бывает разная:

- текущая – доходность за текущий купонный период;

- текущая модифицированная – доходность с учетом купона и разницы в цене на момент покупки облигации;

- простая к погашению – сумма текущей доходности от купона и от разницы в цене, не учитывает реинвестирование купонов;

- эффективная к погашению – среднегодовая доходность с учетом всех выплат инвестору, погашения номинала и реинвестирования купонов.

Если вы не предполагаете реинвестировать купоны, то при выборе смотрите на простую доходность

Если будете реинвестировать, обращайте внимание на эффективную к погашению

Рыночная цена облигации может быть выше или ниже номинала. От чего это зависит? От ключевой ставки ЦБ, рисков, срока до погашения, спроса и предложения на рынке. Первые два фактора наиболее существенно влияют на цену.

Например, Центробанк поднял ключевую ставку. Значит, давать в долг экономике России станет выгоднее. Новые выпуски ОФЗ будут с повышенной доходностью. На них вырастет спрос, и цена повысится. А старые выпуски инвесторы начнут продавать, чтобы вложить деньги в более доходные новые. Растет предложение, цена падает. И так до тех пор, пока цены на новые и старые выпуски не выровняются.

Доходность облигации пропорциональна цене. Чем выше цена, тем ниже доходность и наоборот. Такие качели характерны в большей степени для долгосрочных облигаций, у бумаг с коротким сроком погашения волатильность проявляется слабее. Чем больше сроки погашения и выше риски, тем доходнее ОФЗ.

Доходность гособлигации можно увеличить с помощью ИИС. Рассмотрим на примере, как это сделать:

- Открываем ИИС по типу “А” и вносим в течение 3 лет по 400 тыс. рублей каждый год.

- Ежегодно покупаем ОФЗ. Два раза в год получаем купоны. В начале года, следующего за отчетным, подаем документы на возврат подоходного налога в размере 13 % от инвестируемой суммы. И снова их вкладываем в покупку ОФЗ.

- Идеально – подобрать бумагу со сроком погашения через 3 года, когда можно будет закрыть ИИС. Например, ОФЗ-26220-ПД. Ставка купона – 7,4 %. Погашение – 7.12.2022.

То есть доходность складывается из доходности к погашению (5,6 %, если без реинвестирования, и 5,799 %, если реинвестируете купоны) и возврата 13 % от государства.

Налогообложение купонного дохода по всем видам ОФЗ, в том числе и народных, отсутствует. А вот с положительной разницы между ценой продажи и покупки придется заплатить 13 % НДФЛ. Но это произойдет только в случае продажи ценной бумаги до срока погашения.

Для чего их выпускает государство?

-

Для покрытия дефицита гос. бюджета.

Нехватка финансовых средств наблюдается ежегодно, поэтому для его компенсации государство выпускает облигации среднего и длительного срока. - Для устранения временного дефицита бюджета, который возникает, когда государство потратило часть бюджета, а налоги или какие-либо другие доходы еще не поступили в казну (ещё это называют «кассовый разрыв»). Время от времени наблюдается дефицит бюджета (как правило, в конце/начале квартала), и для его нейтрализации выпускают облигации короткого срока действия.

- Для финансирования гос. проектов.

К примеру, целевые облигации, которые выпускаются для реализации конкретных проектов. Федеральная трасса, развитие какого-то сектора экономики и так далее. - Привлечение средств для выплаты задолженности по другим ценным бумагам. Иначе это называется рефинансирование.

- В особых случаях государства выпускают облигации для того, чтобы рассчитаться ими за работы по гос. заказу.

Облигации – это ценные бумаги, выпускаемые органом, уполномоченным на то государством. Его эмиссия ставит цель – привлечение денежных средств, необходимых в бюджете. В истории РФ за прошлый век до перехода к демократическому обществу выпускались только государственные облигации (однако уже тогда они имели разновидности). Эти долговые бумаги играют важную роль в экономике любой страны. Их доля, обычно, составляет около половины от всей массы облигаций.