Как покупать и продавать валюту выгодно: плюсы и минусы доступных способов

Содержание:

- Введение: как вообще сегодня купить или продать валюту

- Как купить валюту на бирже

- Чек-лист для инвестора, планирующего инвестировать в валюте

- С чего начать торговлю на Московской бирже и важные тонкости работы

- А в чем проблема?

- Что нужно для того,чтобы начать торговать физ. лицу на Московской бирже

- Выгодна ли покупка на бирже?

- Порядок покупки

- Правила валютной переоценки

- Шаг 2 — покупка или продажа валюты

- Шаг 1 — выбор брокера

- Как заполнить декларацию

- Почему я решила торговать на бирже?

- Покупку валюту через онлайн-банкинг тоже можно оптимизировать

- Самый выгодный курс на бирже (но этот вариант подойдет не всем)

- Когда возникает налог?

- Последствия инвестиций в один актив

- Покупка неполных лотов — список брокеров

- При нерегулярных операциях выгоднее пользоваться банками

- В чем преимущества и недостатки покупки на Мосбирже

- Как сэкономить на налогах

- Как зарегистрироваться и открыть счет на MOEX физическому лицу

- Как вложить в валюту на Московской бирже

- ETF и БПИФы в валюте

- О какие нюансах следует помнить

- Зарубежные акции

- Какие есть комиссии за покупку валюты на бирже и вывод денег

- Заключение

Введение: как вообще сегодня купить или продать валюту

В настоящий момент есть несколько доступных всем способов купить и продать валюту:

1. Покупка за наличные

Самый традиционный способ, к которому многие годы прибегали жители России – особенно в моменты курсовых колебаний. В интернете есть множество картинок очередей из желающих купить валюту таким способом. И стояли они обычно в очереди на посещение:

-

банковской кассы

-

пункта обмена валют

2. Покупка через онлайн-банкинг

С развитием онлайн-банкинга все большую популярность приобрел этот способ. Действительно, зачем идти в кассу в офлайне, с большой вероятностью стоять в очереди, и носить с собой наличные, если можно все сделать онлайн. И здесь существует два способа:

3. Совершение операций на валютном биржевом рынке

Наиболее «свежий» вариант, который набирает популярность в последние годы. Все больше людей, интересующихся финансами, осваивают биржевую торговлю. И покупать на бирже можно не только акции, но и проводить операции по покупке или продажи валюты.

Со способами покупки и продажи валюты разобрались. Теперь самое время понять, о чем нужно помнить при использовании каждого из них и как добиться максимальной выгоды транзакций.

Как купить валюту на бирже

Вот инструкция, которая поможет купить валюту на бирже:

1. Открыть брокерский счёт — в офисе брокера или онлайн.

2. Пополнить брокерский счёт — перевести на него рубли (или другую валюту, которую планируете продавать).

3. Открыть валютный счёт в банке — чтобы выводить туда купленную на бирже валюту.

4. Установить на смартфон приложение своего брокера — в нём будут совершаться сделки. Также для этого можно пользоваться онлайн-кабинетом на сайте брокера.

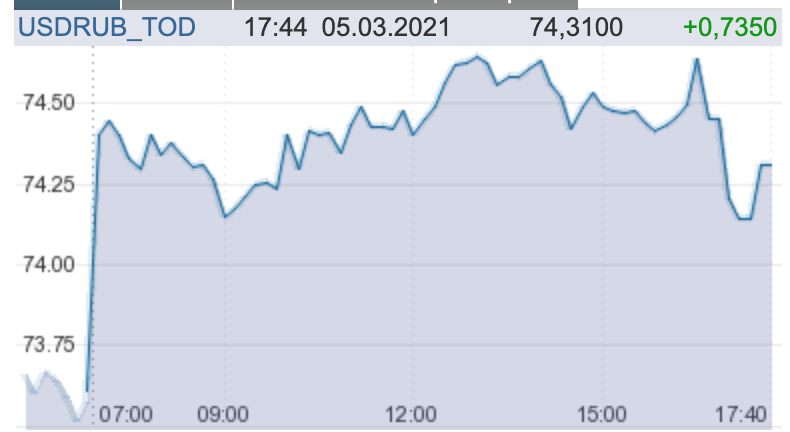

5. В приложении выбрать валютную пару для сделки. Если нужно купить до $1000 или до €1000 на Московской бирже, то нужны кодовые обозначения (тикеры) USDRUB_TMS или EURRUB_ TMS соответственно.

Для покупки больших сумм — от 1000 долларов или евро — у биржи другие обозначения.

Например, если нужно обменять на Мосбирже рубли на доллары и получить валюту на счёт сегодня же, следует выбрать тикер USDRUB_TOD, если евро — EURRUB_TOD. Обозначение TOD (от англ. today — сегодня) означает, что купленную валюту зачислят на брокерский счёт вечером в день покупки.

Есть также тикеры USDRUB_TOM и EURRUB_TOM. TOM (от англ. tomorrow — завтра) означает, что валюта будет зачислена на счёт на следующий день после покупки.

6. Купить валюту можно сразу же по текущему биржевому курсу. Другой вариант — указать желаемую цену и подождать: когда курс дойдёт до этого значения, сделка состоится автоматически.

7. После сделки валюта будет храниться на брокерском счёте. Её можно там и оставить — например, чтобы потом на бирже продать — или вывести на валютный банковский счёт. После этого доллары или евро можно обналичить в банкомате или оплачивать картой покупки в валюте.

Чек-лист для инвестора, планирующего инвестировать в валюте

Итак, инвестору, планирующему инвестировать в валюте, рекомендуется запомнить несколько важных моментов:

- Диверсификация портфеля, путем приобретения активов в валюте, как правило, считается отличной идей, не стоит отказываться от нее, но финансовые инструменты необходимо подбирать «с умом».

- На Мосбирже невозможно приобрести акции иностранных компаний, но есть другие иностранные активы, например ETF и биржевые ПИФы.

- В ближайшее время Мосбиржа планирует запустить продажу иностранных акций, но торговаться они будут за рубли.

Также не стоит забывать и о валютной переоценке. От образовавшейся курсовой разницы придется уплатить налог в размере 13%.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

С чего начать торговлю на Московской бирже и важные тонкости работы

1. Самое первое, что нужно-это компьютер.

Причем даже самый слабенький компьютер хорошо вывозит терминал QUIK.К тому же в самих настройках терминала можно отключить часть потока информации, который вы не будете использовать в работе.

2. Нужен Интернет.

Желательно чтоб был еще и резервный канал.У меня резервный обычно с телефона. Я просто раздаю интернет с телефона на компьютер.

3.Нужен капитал.

40 000-50 000 рублей вполне достаточно чтоб начать.Разумеется здесь об огромных заработках речи нет. Но на шоколадку вы заработаете.

4.Не пытаться все и сразу изучить.

Выберите интуитивно что-то. Разберитесь в трейдинге,соберите статистику, а потом можно и другое что-то попробовать.

А в чем проблема?

Когда только начинаешь инвестировать в иностранные активы, как-то не задумываешься о возможном подвохе.

А именно, полученной прибыли может не хватить на покупку новых бумаг.

И возникает такая парадоксальная ситуация. Прибыль в виде дивов получаешь регулярно. А вот пристроить ее некуда.

С еврооблигациям все намного печальнее. Стоимость одной бумаги раз в 10 выше (от 1 000 долларов). Купоны платятся в среднем 2 раза в год. Купонная доходность — 3-6% годовых.

Получается, что с одной облигации имеем по $15-30 каждые полгода. На покупку новой бумаги денег точно не хватит. Нужно иметь в портфеле штук 30-50 (или 30-50 тысяч долларов) Чтобы с каждого полученного дохода, сразу покупать еще хотя бы одну еврооблигацию.

Если таких денег нет, то снова получаем замороженную валютную прибыль. Которую использовать в инвестициях проблематично.

Что делать в таком случае?

Что нужно для того,чтобы начать торговать физ. лицу на Московской бирже

Сама биржа-это просто организатор торгов.Здесь встречаются продавцы и покупатели.Но почему покупатели и продавцы не могут встретиться без посредников? Что им мешает?

Да, все просто.Чтобы было еще понятней, для чего нам нужна биржа если мы хотим торговать, не боясь, что нас обманут с активами:Каждый из вас согласится, что безопаснее купить в централизованном магазине молочные продукты, чем с машины на улице.

Здесь тоже самое.Процедура отбора участников торгов очень сложная.Здесь не будет такого, что ты купил акции, а компания на следующий день исчезла с лица Земли.Это конечно, такой себе пример. Но ярко показывает суть.У Московской биржи есть особые требования к участникам.

Вот вам выжимка требований:

К Юридическим лицам

- Высокий рейтинг долгосрочной кредитоспособности

- Соблюдение обязательных нормативов Банка России или компетентного органа государства учреждения Банка-нерезидента

- Лицензия на осуществление банковских операций (срок действия)

- Лицензия профессионального Участника

Это самый минимум требований.

Что касается физических лиц, собственно и сама статья об этом, то здесь все гораздо проще.Физические лица могут участвовать на рынках Московской биржи в качестве клиентов участников торгов. А значит, ни мне ни вам не надо выполнять требования для осуществления допуска к участию в торгах.

- Достаточно найти одного из участников торгов и заключить с ним договор брокерского обслуживания.

- Подключиться к бирже с помощью соответствующих программ

- Внести денежные средства

- Научиться торговать

- Потихоньку зарабатывать или не потихоньку)))

Выгодна ли покупка на бирже?

Выгода получается сомнительная. Выигрыш от покупки на бирже дает экономию в среднем 10-40 копеек с каждого доллара.

Соответственно, если немного поискать лучшие предложения по банкам, можно легко снизить до нижней планки — 10-15 копеек.

Но зато обменять валюту можно сразу же. Без открытия брокерского счета, потери времени и прочих заморочек. Дополнительный минус — покупка/продажа валюты на бирже лотами. По 1000 у.е.

Одно но….это касается крупных городов. Где количество банков на одного жителя зашкаливает. И высокая конкуренция заставляет не сильно повышать курсы.

В маленьких населенных пунктах, где на весь город один Сбербанк и пара-тройка региональных банков — курс обмена может очень и очень сильно отличаться от биржевого. Буквально на 2-3%. Тогда есть смысл задуматься о покупке или продажи валюты через биржу.

Второй момент — это период повышенного спроса среди населения или сильного роста курса на бирже. В таком случае, наблюдается сильное расхождения между ценами в банках и биржевым курсом. Здесь уже разница может достигать несколько процентов (3-5%).

Порядок покупки

Чтобы купить валюту на Московской бирже, можно воспользоваться торговым терминалом или мобильным приложением.

В качестве примера я взял приложение Сбербанк Инвестор, на котором и продемонстрирую алгоритм действий:

- Открываем приложение и переходим в раздел «Валюта».

- Выбираем валюту и тип сделки – «с расчетом сегодня», «с расчетом завтра».

- Нажимаем «Купить».

- Указываем количество лотов.

- Пишем желаемую цену (с шагом в 0,0025 рублей) или ставим галочку «По рынку».

- Снова ждем «Купить» и подтверждаем операцию вводом одноразового кода, который брокер вышлет в смс.

Чтобы вывести средства, нужно перейти в мобильном приложении в раздел «Прочие».

Приобретенную валюту можно и не выводить, а хранить на брокерском счете. Но такой вариант имеет некоторые недостатки:

- Если брокер объявит себя банкротом, Ваши доллары пропадут, поскольку они не застрахованы.

- Просто находясь на счете, валюта не генерирует прибыль. Доход можно выручить только в том случае, если курс вырастет.

По этим причинам инвесторы предпочитают приобретать не валюту, а ценные бумаги, привязанные к ней. К примеру, еврооблигации или ETF FXTB.

Правила валютной переоценки

Инвестору, планирующему инвестировать в валюте, рекомендуется познакомиться с основными правилами переоценки. Эта информация не нужна, если россиянин вкладывается исключительно в рублевые финансовые инструменты. В таком случае он уплачивает стандартный подоходный налог, который напрямую зависит от прибыли и составляет 13% от дохода.

Но если инвестор совершает сделки в иностранной валюте, то в целях налогообложения ее сумму необходимо перевести в рубли. Чтобы максимально корректно пересчитать стоимость операции, применяют ставку Центробанка. В результате перевода иностранной валюты в рубли происходит переоценка. А размер самого налога напрямую зависит от динамики курса и его разницы.

Пример валютной переоценки

Для лучшего понимания механизма валютной переоценки рассмотрим пример, на основе следующей информации:

Теперь рассчитаем НДФЛ. Для этого необходимо вычислить затраты на приобретение активов и доход от их продажи в рублях.

100 * 50 * 68 = 340 тыс. руб.;

100 * 55 * 73 = 401500 руб.

Теперь определим курсовую разницу:

401500 – 340000 = 61500 руб.

После того, как курсовая разница найдена, с этой суммы считаем НДФЛ:

61500 * 13% = 7995 руб.

Если бы подоходный налог определялся без применения валютной переоценки, то размер налога был бы ниже.

Но, несмотря на то, что практически всю работу, связанную с определением курсовых разниц и подоходного налога берет на себя брокер, инвестору все равно рекомендуется знать механизм переоценки.

Надо отметить одну важную деталь. Инвестор сможет защитить свой капитал от валютной переоценки. Для этого достаточно иметь не простой брокерский счет, а ИИС и применять налоговый вычета типа «Б». Тогда инвестор полностью освобождается от обязанности вносить НДФЛ.

Шаг 2 — покупка или продажа валюты

Деньги зачислены. Пора приступать к покупке валюты.

Есть 2 варианта: простой и сложный.

Сложный. При открытии счета, брокер дает доступ к специальному торговому терминалу, через который можно совершать сделки на бирже. Покупать, продавать доллары и евро.

Главная проблема — нужно потратить время на установку, настройки и обучение работы с программой. Для тех, кому нужно просто обменять валюту — в этом нет никакого смысла.

Простой. Голосовые поручения на совершения сделок. Просто звоните на горячую линию брокера. Проходите идентификацию — называете номер счета и кодовое слово.

И даете поручение брокеру. Например, хочу купить 10 000 долларов. Или мне нужно продать 5 тысяч евро.

И все. Брокер все сделает за вас. И на счет поступает купленная валюта.

Продажа происходит аналогичным образом. Звонок — голосовое поручение — сделка.

Шаг 1 — выбор брокера

Доступ на биржу для покупки валюты физическому лицу, можно получить только через специального посредника — брокера.

С ним нужно заключить договор на брокерское обслуживание. Это не сложнее открытия счета в банке.

В статье покажем на примере брокера Открытие.

Принцип у всех остальных одинаковый.

Нам нужно открыть брокерский счет. Есть 2 варианта:

- Взять документы (паспорт, ИНН, СНИЛС) и придти в офис брокера.

- Открыть счет онлайн на сайте. Нужна подтвержденная запись Госуслуги.

Процедура открытия счета с момента обращения займет 2-3 дня.

Вам придет уведомления (на электронную почту или СМС) об открытие.

После этого, переводим необходимую сумму на брокерский счет. С карты или банковским переводом. Реквизиты получите при заключения договора.

Срок зачисления средств зависит от брокера. Обычно деньги поступают на ваш на счет в течение нескольких часов.

Если поручение на перевод было сформировано во второй половине дня — есть вероятность поступления средств только на следующий день.

Как заполнить декларацию

Здесь нужно учитывать несколько моментов. Когда используется персональный кабинет, на определенном шаге нужно выбрать плашку “Доходы от источников РФ”. Если заполняете через программу декларация, требуется раздел “Доходы РФ”, в двух случаях нужно указать брокера, через которого работали валютой. Далее вводятся дополнительные данные ИНН, коды, налоговую ставку. В разделе “Сведения о доходе” будет графа вид дохода, потребуется ввести код операции (дохода). Существует два варианта:

- 2900, но для этого отсутствует шанс применения вычета, поэтому там в сумме дохода будет отображаться итоговый финансовый результат. Если вы используете вычет, или валюта продана с убытком этот вариант не подходит;

- 1520 — доходы от продажи имущества (кроме жилого, дач, земельных участков и т.д.) К нему реально задействовать имущественный вычет до 250 тыс. рублей;

- 903 — для уменьшения суммы на расходы, тогда к графе сумма вычета потребуется вписать сумму расходов.

Далее подается декларация для оплаты налогов. Требуется ли платить налог? Это вопрос философский, но помните что мы граждане, у нас есть права и обязанности, одно невозможно без другого.

Почему я решила торговать на бирже?

Всем привет! Давно уже хотела написать конкретную информацию о том, как торговать на Московской бирже физическому лицу. Но мне почему-то казалось, что эти сведения доступны всем. А оказалось, люди именно на этом шаге спотыкаются и лишают себя отличного заработка в интернете без вложений.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Да что там говорить, я сама споткнулась на этом важном этапе в своей карьере трейдера. Можно было начать раньше, намного раньше

Ведь увидеть возможность для заработка — это еще не значит начать зарабатывать.

Еще по РБК я видела эти таблички котировок, монотонные диалоги с умным видом дядек за 50, которые часами предсказывали направление рынка. И информация казалась такой, блин, сложной, что даже у меня не возникало желания совать туда нос.

А я, на минуточку — получила два высших образования, оба с красными дипломами. А в итоге все оказалось намного проще, ведь даже в любом болоте есть отличная тропинка по которой можно пройти все легко и быстро.

Поэтому, друзья, предлагаю вам узнать путь по тропинке, а двигаться по ней или пройти мимо-это уже решать вам

Но важно не напортачить в самом начале

Ведь кто знает, может это ваш единственный шанс изменить свою жизнь? Тем более, в наше время, высшее образование уже теряет свою силу.

Согласны? Тогда начнем. Но начнем все-таки с того, как я там оказалась. Ответ вам покажется банальным:

- Та же самая жажда к деньгам.

- Тошнотный рефлекс к наемной работе

Если по первой причине все предельно ясно. То по второй точно стоит пояснить.Так получилось, что вокруг меня не было продвинутого окружения. Кто мог предвидеть какие-то времена, возможности или разглядеть во мне задатки какого-то таланта, чему точно можно было посвятить свою жизнь.

И в итоге, мне пришлось идти учиться в класс при железнодорожном университете только потому, что мои близкие свято верили в благополучие этой затеи. Да и больше негде было учиться в маленьком провинциальном городке в Сибири.

Скажем так, сейчас оглядываясь назад, возможности были. Я могла поступить в любой другой университет. Но влияние мнения моего окружения, которое по каким-то причинам решило, что оно лучше знает куда мне держать путь, обрезало все эти возможности на корню.Итог : мне пришлось трудиться на нелюбимой работе.

И единственным верным решением убежать оттуда и сделать передышку-стало решение уйти в декрет. А затем и во второй декрет. И первый раз о Московской бирже я услышала именно в декрете. Мне очень понравилась эта идея, потому что можно было работать, не выходя из дома. И наконец-то бросить нелюбимую работу, хоть она и приносила мне неплохие деньги.

Покупку валюту через онлайн-банкинг тоже можно оптимизировать

Еще один способ получить лучшие условия по сделкам с валютой – завести валютные карты в банке и покупать и продавать валюту через онлайн-банкинг

При этом важно понимать, что оптимизировать расходы можно и при этом варианте. Так, лучше всего покупать валюту днем, примерно с 11:00 до 17:00 – в это время идут биржевые торги на валютном рынке.

Хуже всего покупать валюту через онлайн-банкинг вечером, ночью, в выходные и праздничные дни. Когда торги близки к завершению или биржа вообще не работает, для финансовых организаций это повод поднять курс, чтобы минимизировать свои риски при дальнейшем открытии рынка.

Плюсы такого способа:

-

Никуда не надо идти, все операции происходят в приложении банка.

-

Существуют банки курс которых выгоднее, чем у других.

Но не обходится и без минусов:

Нужно четко отслеживать время совершения транзакции, чтобы «поймать» курс лучше.

Важно понимать, что не всегда курс, по которому вы хотели обменять, действительно будет использован – у некоторых банков транзакции занимают несколько часов и могут прийтись на «неудачное» время, тогда курс станет менее выгодным.

Самый выгодный курс на бирже (но этот вариант подойдет не всем)

Гарантированно самый выгодный курс для покупки и продажи валюты можно получить на валютном рынке Московской биржи. Так получается потому что ЦБ РФ устанавливает курс рубля, исходя из биржевой цены. В итоге курс валюты – это курс биржи плюс 1-4% комиссии.

При покупке и продажи валюты на бирже главные плюсы:

-

Нужно заплатить лишь комиссию брокера (от 0,02% до 0,5% в зависимости от тарифа). Все это может приносить ощутимую выгоду.

-

Все операции можно совершать онлайн с помощью биржевого терминала.

-

Валюта всегда есть в наличии – в обменниках или банковской кассе может не оказаться нужной вам суммы.

-

На бирже есть свои аналоги валютным вкладам в банке – к примеру, инвесторы могут использовать еврооблигации, в том числе российских компаний для получения процентного дохода. Доходность по облигациям иностранных компаний (Apple, Google и т.п.) достигает 6%.

Но у этого способа есть и свои недостатки:

Вам нужно будет открыть брокерский счет – если задача заключается в совершении разовой операции или покупать/продавать валюту нужно нечасто, это неудобно.

За вывод денег с брокерского счета часто нужно заплатить комиссию.

Операции на бирже, если они приводят к получению прибыли, облагаются налогами – это важно понимать.

Когда возникает налог?

Купить валюту быстро можно, но при продаже есть моменты, о которых нужно знать, поскольку они вызывают налоговые обязательства. Минфин считает валюту имуществом, и если вы валюту продали, то у вас возникает необходимость заплатить налог. Если купили валюту и оставили лежать на брокерском счете — налог отсутствует. Если на эту валюту купили на брокерском счете приобрели иностранные акции и прочие активы, не будет налога, до момента пока вы не продадите. Если купили валюту на брокерском счете ее продали, налог будет.

Сразу отметим, что если через брокерскую компанию куплена валюта, на которые приобрели акции за доллары, затем продали и акции и валюту, возникает две налоговые базы — фондовый рынок и валютном. Смотрите, если вы делаете это через отечественную брокерскую компанию, она выступает по акциям налоговым агентом, вам с налоговой не требуется связываться, но предстоит отчитаться о продаже валюты. Если работаете через иностранную организацию, здесь нужно отчитываться по фондовой и валютной отрасли самостоятельно.

Для отчета перед налоговой потребуется документ от брокера, за период который включает в себя куплю и продажу валюты. Существует несколько сценариев развития событий. Когда валюта была в собственности свыше трех лет, в таком случае начисляется льгота на долгосрочное владение и платить 13% при продаже не требуется. Если приобрели доллары, евро менее 3 лет назад, в теории возникает налог. Запомните, что декларацию потребуется подавать, даже в случае, если валюта была продана вами убыток, присутствует потеря на разнице курса много денег.

Срок подачи документов — до 30 апреля года, который следует за годом когда была совершена сделка по продаже. Платить НДФЛ до 15 июня 2021 года.В процессе расчете налога, каждый может сэкономить, если воспользуется существующими вычетами.

Последствия инвестиций в один актив

Любой инвестор, даже начинающий, знает о том, что инвестировать в один актив не выгодно, а иногда и опасно. Это правило касается даже самых низкорискованных и высокоприбыльных финансовых инструментов. Все дело в том, что ситуация на фондовом рынке нестабильна. Довольно часто случаются коррекции и падения. А если говорить о валюте, то она подвержена волатильности, наверное, всех сильнее.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Однако не стоит инвестировать только в рублях. Рекомендуется приобретать активы и в другой валюте. Это поможет снизить уровень убытков, а может и заработать. Правило касается не только российских инвесторов, но и зарубежных. Если человек вкладывает деньги только валюте, то в любой момент его инвестиции могут оказаться под угрозой. То же самое ждет и российских инвесторов, которые предпочитают инвестировать только в рублях.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Покупка неполных лотов — список брокеров

Сразу скажу, про всех у меня нет точной информации.

Расскажу с какими брокерами сам работаю по такой схеме.

Тинькофф инвестиции. Перешел к нему несколько лет назад, именно из-за этой возможности. В принципе покупаю через него только иностранные активы.

ВТБ брокер. Узнал о возможности буквально недавно. При подключении свежего выгодного тарифа «Мой онлайн».

На примере мобильного приложения «Мои инвестиции».

Во вкладке «Валюта» — выбираем USDRUB_1$. И совершаем операцию.

Курс менее выгодный. Отличается от биржевого на ЦЕЛЫХ 2 КОПЕЙКИ.

Как видите ниже, система разрешает операции от 1 доллара.

Открытие брокер. Наценка к биржевой цене в среднем 1.5 — 3 копейки с 1 УЕ. Найти в QUIK (или WebQuik) можно в разделе «Валютные торги OTC». Или обмен можно совершить по звонку брокеру — звонишь, говоришь хочу обменять 100 (200, 300 баксов) по текущему курсу. Брокер сам все сделает.

При нерегулярных операциях выгоднее пользоваться банками

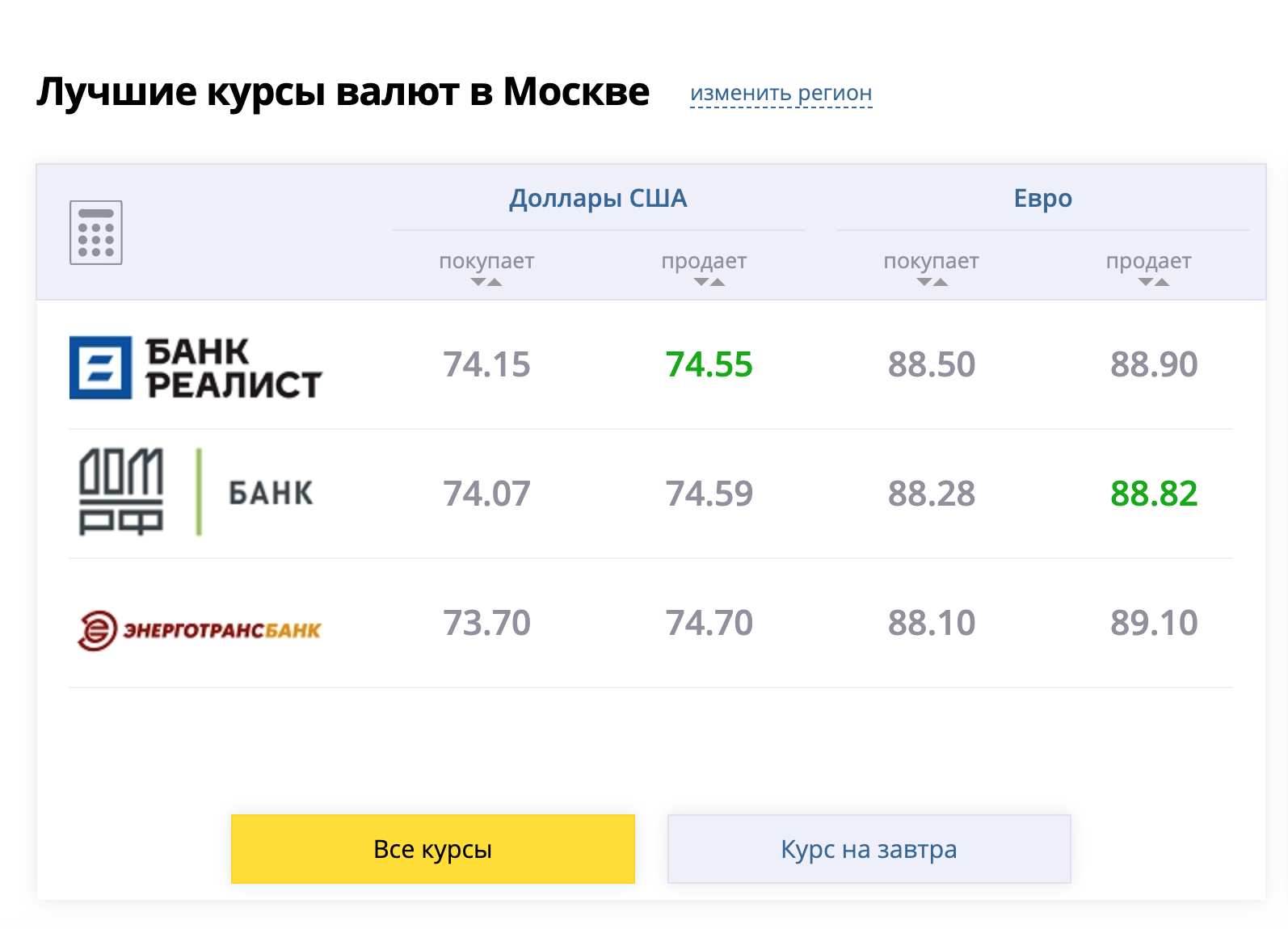

В том случае, когда вы не инвестор и не планируете заниматься биржевыми спекуляциями с валютой, куда проще совершать операции через банк. При этом, конечно, идти в первый попавшийся банк не стоит.

Курсы в отделениях разных финансовых организаций могут серьезно отличаться. Поэтому хорошая идея здесь – сравнить их. Сделать это можно с помощью сайтов-агрегаторов вроде 1000bankov.ru, где представлены лучшие курсы в конкретном городе:

Плюсы такого способа понятны:

-

Не нужно открывать никаких счетов.

-

Не возникает налоговых последствий.

Среди минусов:

-

Нужно идти в банк в офлайне — это не всегда удобно.

-

После совершения транзакции нужно что-то делать с наличными.

В чем преимущества и недостатки покупки на Мосбирже

Главная причина, по которой валюту выгоднее покупать на бирже — это минимальные спреды. Деньги разных стран здесь можно купить дешевле, чем в банке, и продать дороже.

Банковский курс, как правило, также отстает от рыночного, а значит быстро заработать на колебаниях котировок в обменном пункте не получится.

Несмотря на такое весомое преимущество, покупка валюты на бирже имеет некоторые недостатки:

- Комиссия брокера. Например, Сбербанк берет 0,2 % от суммы сделки, ВТБ – 0,05 %, Тинькофф — от 0,025 до 0,3 % в зависимости от выбранного тарифного плана.

- Комиссия биржи. Размер сбора на Московской бирже равен 0,0015 %, но не меньше 25 рублей при условии, что объем сделки менее 50 лотов.

- Комиссия за вывод средств. Как правило, ее величина составляет 0,1-0,2 % от перечисляемой суммы, либо фиксированный размер в 10-15 долларов. Но если Вы хотите вывести деньги на карту, выпущенную тем банком, который входит в группу брокера, то комиссия в таких случаях обычно отсутствует.

За рубли на Московской бирже можно приобрести 10 валют. Но каждый брокер может вносить свои ограничения.

Как сэкономить на налогах

По валюте есть два варианта вычета:

- расходы на покупку. Из суммы которую вам начислил брокер при продаже валюты, можно вычесть сумму которую вы потратили при ее покупке, и разницу умножить на 13% и получаем налоговую задолженность;

- имущественный вычет — особенно полезен, если нет документов, подтверждающих расходы на покупку. Тогда можно уменьшить доход на вычет, это лимит в 250 тыс. рублей в год. Сумма налога рассчитывается как сумма дохода минус сумма вычета умноженная на 13%. Если на протяжении года вы получили с продажи валюты меньше 250 тыс. рублей, и не было вычета по другим видам имущества, налог можно не платить вообще. Если на протяжении года вы не продавали имущество, выгодно заявит на второй тип налогообложения.

Каждый выбирает для себя наиболее выгодный способ вычета.

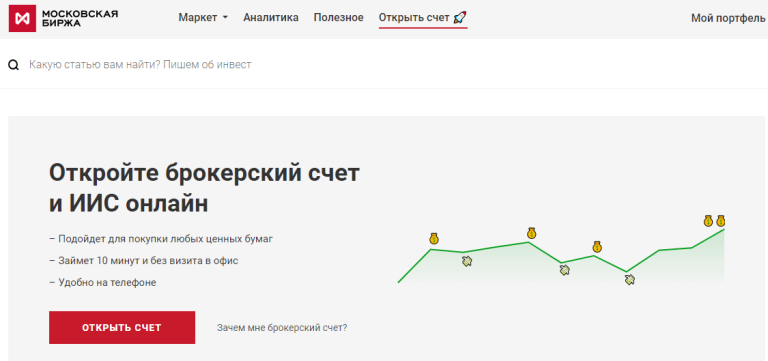

Как зарегистрироваться и открыть счет на MOEX физическому лицу

1. Для этого вам нужно найти компанию или банк, которые являются участниками торгов на бирже.

Список участников смотрите здесь. Не поленитесь посмотреть, чтобы вас не обманули какие-нибудь компании-однодневки.У них еще должна быть брокерская лицензия Банка России.

2.Приходите к ним в офис или через их официальную страничку в интернете (обычно сайт) заключаете договор брокерского обслуживания, тем самым открывая брокерский счет.

3.После этого сгенерируете логин и пароль, под которым будете заходить в систему брокера для совершения сделок, либо в торговый терминал.

Официальная страница открытия счета на бирже

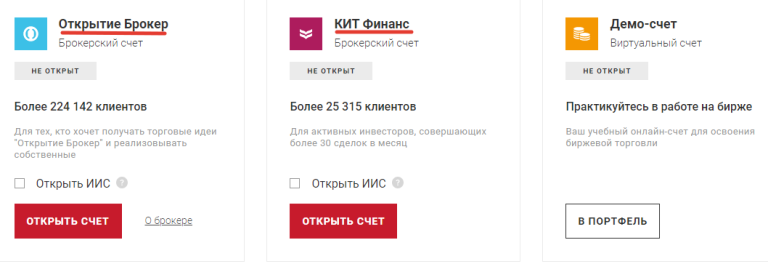

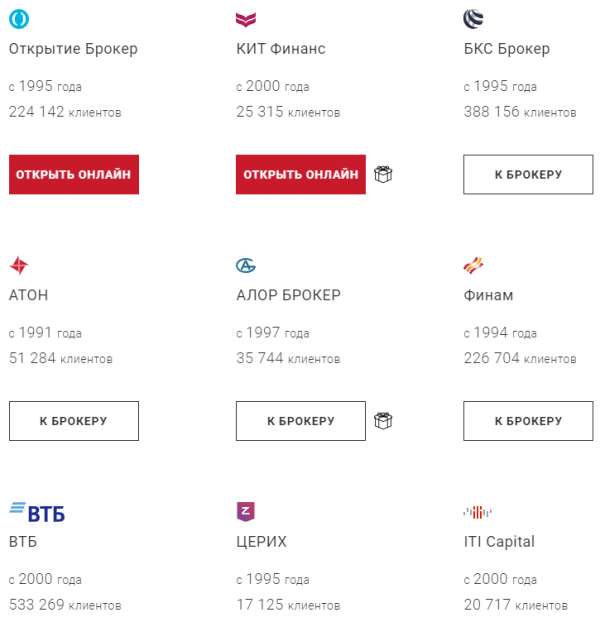

При нажатии на кнопочку «Открыть счет» и регистрацией через Google аккаунт мне предложили только двух брокеров.

По умолчанию биржа предлагает брокеров:Открытие и КИТ Финанс

А если я выбираю сама брокера на этой же страничке сайта Московской биржи, то выбор очень большой.Надо нажать на кнопку «Выбрать брокера.»

Через эту форму открываем список брокеров

Сами посмотрите. И это только часть брокеров. И есть поинтересней брокеры, чем брокеры: «Открытие» и «Кит Финанс» по показателям.

Список брокеров на Московской бирже(это только часть)

Как вложить в валюту на Московской бирже

Чтобы вложить в валюту на Московской фондовой бирже, вполне логично, что инвестору необходимо иметь активный брокерский счет. Для его открытия понадобиться выбрать посредника, заключить договор на обслуживание, а затем произвести внесение денежных средств.

Только после того, как на счету появятся средства, инвестор сможет приступить к приобретению финансовых инструментов в валюте. Инвестировать в иностранной валюте на Мосбирже можно при помощи приобретения следующих активов:

- ETF;

- БПИФы;

- еврооблигации;

- зарубежные акции.

Чтобы понять, в какие финансовые инструменты инвестировать выгоднее всего, рекомендуется провести тщательный анализ, а в первую очередь познакомиться с каждым из активов, хотя бы на теоретическом уровне.

ETF и БПИФы в валюте

ETF – это финансовые инструменты, которые объединяют в себе активы разных компаний. Причем, в состав могут входить, как акции и облигации, так и другие бумаги совершенно разных эмитентов.

Таким образом, фонд, занимающийся ETF, диверсифицирует свой портфель. В подборе финансовых инструментов задействована целая команда профессионалов, которая постоянно следить за динамикой рынка, и выносит предположения, на основании которых строится стратегия.

Как правило, фонды предоставляют возможность инвесторам приобрести их отдельные активы. Купив ETF, по сути человек вложился в финансовые инструменты совершенно всех компаний, входящих в индекс.

БПИФы – это то же самое, что и ETF, но отличается тем, что фонд организовывается исключительно по российским нормам.

Виды

На Московской фондовой бирже инвестору доступны для приобретения 21 ETF и БПИФов в валюте.

| ETF и БПИФ | Состав | Пример компаний, входящих в состав |

| AKNX | Компании из США, в основном, занимающиеся технологиями, которых насчитывается около 100 единиц. | Эмитенты, являющиеся частью индекса NASDAQ 100. |

| VTBU | Облигации российских компаний в валюте | |

| AKSP, VTBA, SBSP | Бумаги эмитентов из США, всего в состав входит около 500 компаний | Эмитенты индекса S&P 500 |

| VTBH | Облигации американских эмитентов | |

| FXCN | Китайские ценные бумаги | Наиболее известными представителями являются Tencent, Alibaba и др. |

| VTBG, FXGD | Инвестиции в драгоценные металлы в валюте | |

| VTBE, FXWO | Бумаги компаний, находящихся на этапе развития из разных стран | В состав входят акции Индии, Бразилии, Китая и т.д. |

| FXIT | ЦБ американских технологических организаций | Ярким примером является Microsoft и Apple |

| TUSD | Разные финансовые инструменты США, в том числе государственные | Облигации, акции, золото |

| FXRL | Бумаги российских компаний в валюте, всего насчитывается более 40 эмитентов | Газпром, Лукойл, Сбербанк |

| SCIP | Американские и Канадские бумаги | Эмитенты, входящие в индекс S&P North American Expanded Technology Software |

| FXRU | Облигации в валюте | РЖД, Газпром, ВЭБ, Лукойл |

| SBCB, RUSB | Облигации в валюте крупнейших российских компаний | В их число включают долговые ценные бумаги Минфина РФ |

| FXTB | Государственные американские векселя | |

| RUSE | Бумаги российских эмитентов с уплатой дивидендов | Эмитенты индекса РТС |

| FXUS | Бумаги американских эмитентов |

Надо отметить, что не каждый российский брокер дает возможность приобретать иностранные финансовые инструменты. Поэтому, прежде чем заняться инвестициями в валюте, внимательно прочтите условия договора.

Поэтому, принципиально не важно, в какой валюте совершать сделки в отношении них, хоть в рублях, хоть в долларах

О какие нюансах следует помнить

Расскажу о некоторых моментах, которые нужно учитывать при покупке валюты на бирже:

- Прибыль, полученная на валютной секции, подлежит налогообложению. Причем брокер не выступает налоговым агентом по таким типам сделок, а это значит, что налог придется оплачивать самостоятельно. Плюс биржи в том, что Вы в любой момент можете запросить брокерский отчет, чтобы подтвердить расходы и дату сделки. Так, если Вам в банковской кассе выдали квитанцию, а Вы ее потеряли, восстановить ее для ФНС не получится.

- Если купленную валюту Вы планируете вывести на карточный счет, то при выборе типа контракта следует учитывать, насколько срочно Вам нужны деньги. При выборе лота под тикером TOD средства поступят на счет уже в этот же день, после 17.45 по московскому времени. Если выберете режим TOM, то деньги зачислят лишь через сутки. Следует учитывать еще и то, что срок вывода зависит от конкретного брокера.

- Вывести деньги можно только на валютную карту. Рублевый счет для этой цели не подходит.

Зарубежные акции

Акция представляет собой ценную бумагу, по которой инвестор, купивший ее, становится владельцем части бизнеса. Инвестировать в акции очень рискованно. Все дело в том, что они находятся в постоянной динамике. Ведь основной заработок инвестора на долевых бумагах состоит в разнице, образуемой от перепродажи активов.

Однако акции могут, как вырасти в стоимости, так и упасть. Спрогнозировать котировки практически невозможно. Их динамика напрямую зависит от поведения рынка. Если инвесторы массово продают акции, то они начинают дешеветь, если, наоборот, скупают – то они дорожают.

Как правило, на Мосбирже приобрести иностранные акции нельзя. Сделать это возможно на СПБ фондовой бирже. Представители Московской биржи еще 2018 году планировали запустить реализацию акций 50 акций иностранных активов. Но этого не случилось. Сейчас Мосбиржа планирует допустить к торгам бумаги 70 зарубежных эмитентов.

Какие есть комиссии за покупку валюты на бирже и вывод денег

Когда человек покупает доллары в банке, комиссии за обмен уже заложены в курс валюты (поэтому он менее выгодный, чем на бирже). При покупке на бирже все сборы платит сам покупатель.

Вот какие расходы нужно учитывать при покупке валюты на бирже:

1. Комиссия Московской биржи: при покупке до 1000 евро или долларов она составляет 0,075%, минимум 1 ₽.

Скриншот с сайта Московской биржи

2. Комиссия брокера: её устанавливает сам брокер, причём у одного брокера может быть несколько тарифов с разной комиссией. Кроме того, комиссия может быть ниже при большой сумме сделок — например, от 200 000 ₽ за день. Обычно брокер берёт процент от сделки — несколько десятых или даже сотых. Например, есть тарифы с комиссией 0,3% или 0,05%. Иногда вводится минимальный размер комиссии, например 1 ₽.

3. Комиссия за перевод денег с брокерского счёта на банковский. Некоторые брокеры бесплатно выводят деньги на счёт в банке «своей» экосистемы. Например, из «Тинькофф Инвестиций» валюту можно без комиссий перевести на карту банка «Тинькофф». «Открытие Брокер» бесплатно переводит деньги на карту банка «Открытие», а за перевод на карты других банков взимает комиссию и дополнительное вознаграждение. Оно составит $25 или €25 при переводе долларов и евро соответственно.

Чтобы избежать лишних комиссий, лучше открывать брокерский счёт в своем банке, советует ведущий аналитик по глобальным исследованиям «Открытие Брокер» Андрей Кочетков.

Заключение

Делаем выводы: кому и в каких случаях будет выгодна покупка валюты на бирже?

Этот способ подойдет тем, кто может себе позволить покупку целыми лотами и не спешит с выводом средств на счет. Сделки на валютной секции будут предпочтительнее и тогда, когда Вашей целью является спекуляция на курсах и защита сбережений от девальвации.

Если же Вам нужно срочно получить большую сумму, лучше сделать это через банк. Исключением является случай, когда брокер предоставляет возможность купить дробный лот и не ограничивает клиентов в сроках вывода.

Не забудьте подписаться на обновления блога, ведь впереди много ценной и интересной информации из мира финансов и инвестиций.

До скорого!