Условия открытия и обслуживания брокерского счета в тинькофф банке

Содержание:

- Варианты открытия счета: пошаговая инструкция

- Условия обслуживания

- Как зарабатывать на Тинькофф инвестициях

- Обучение для начинающих в Тинькофф Инвестициях

- Тарифы для пользователей

- Часто задаваемые вопросы

- Тинькофф Инвестиции-что это такое

- Маржинальная торговля

- Необходимые документы и условия

- Программное обеспечение и мобильная торговля

- Тинькофф Инвестиции

- Что такое брокерский счет

- Тонкости регистрации

- Знакомство с Python

- С любого дохода в требуется уплатить налоги

- Продукты брокера

- Ввод и вывод средств с брокерского счета

Варианты открытия счета: пошаговая инструкция

Подать заявку на открытие брокерский счет в “Тинькофф” можно 2 способами:

- на официальном сайте;

- через приложение.

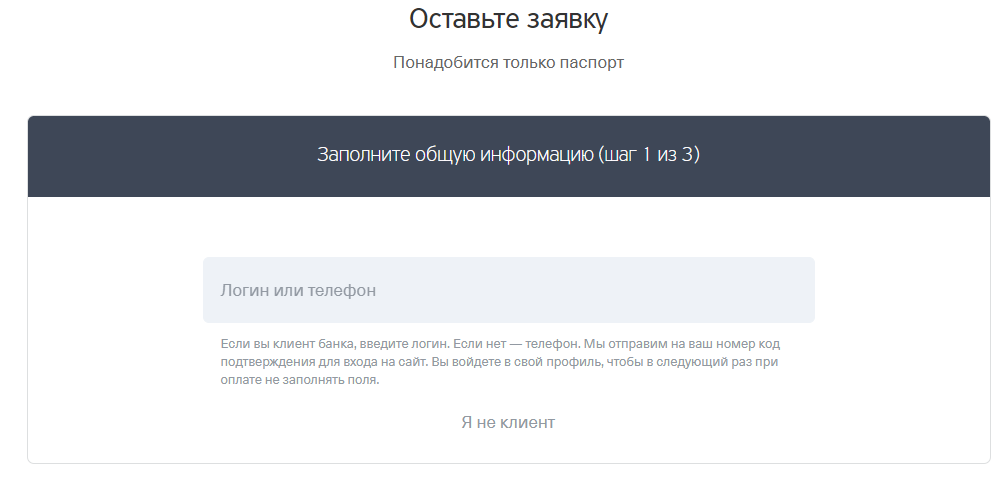

Оставляем заявку на сайте

Для открытия действующего счета инвестора войдите в раздел «Все продукты», найдите там тематический блок. Программа сама откроет форму заявки, вам необходимо заполнить ее.

3. На 2-й странице потребуется указать паспортные данные, адрес регистрации и нажать на кнопку “Далее”.

5. Дождитесь одобрения банка в течение 1 минуты.

6. Назначьте встречу с курьером (выберите удобное место и время) для подписания договора брокерского обслуживания и нажмите на кнопку “Заказать доставку”. Для подтверждения назначенной встречи с вами свяжется по контактному номеру телефона сотрудник “Тинькофф”. Во время встречи при себе необходимо иметь паспорт.

7. Во время встречи курьер запишет данные вашего паспорта, сфотографирует и предоставит пакет документов, включающий в себя Заявление-анкету, договор на брокерское обслуживание, информационные листовки и дебетовую карту Tinkoff Black.

8. Сразу после получения пакета ваш личный кабинет Тинькофф Инвестиции будет активирован.

Если вы являетесь держателем банковской карты Тинькофф, то встреча с курьером не понадобиться. В этом случае для подписания документов простой электронной подписью используется СМС-код.

Изучите предлагаемые условия сотрудничества, согласитесь с ними, подписав заявку. Для подписи используется СМС-код. Время ожидания – около 2 дней. Сотрудники банка проверят поданные сведения и, если все в порядке, откроют счет.

Открытие счета через мобильное приложение

1. Скачайте приложение “Тинькофф Инвестиции” из Google Play или App Store на свой смартфон.

2. Откройте приложение.

3. Введите номер телефона.

4. Подтвердите вход одноразовым СМС-кодом.

5. Приготовьте паспорт для заполнения данных и нажмите на кнопку “Начать”.

6. Поднесите телефон к паспорту, устройство отсканирует его и автоматически заполнит все данные. Проследите за тем, чтобы все заполненные данные попали в сканируемую область (для этого предусмотрена специальная разметка). Если отсканировать документ не получается, то выберите пункт “Ввести вручную”.

7. Введите адрес регистрации.

9. Назначьте место и время для встречи с курьером Тинькофф. Для подтверждения встречи с вами свяжется по телефону представитель банка.

10. Для продолжения регистрации потребуется войти в приложение и указать номер любой банковской карты Тинькофф и введите СМС-код.

11. Задайте логин и пароль.

12. Задайте 4-значный код доступа.

Посмотрите подробную видеоинструкцию:

Что делать, если нет карты Tinkoff?

Можно ли заключить договор на брокерское обслуживание, не имея карты? Наличие банковского счета в Тинькофф является обязательным условием для открытия брокерского счета. Расчетный счет необходим для того, чтобы пополнять баланс в торговом терминале “Тинькофф Инвестиции” и выводить деньги. При необходимости карта Tinkoff Black будет доставлена курьером к вам домой в назначенное вами время.

Условия обслуживания

За возможность получать доход от инвестиционной деятельности нужно платить, при этом одним брокерским компаниям много, другим — поменьше. Банк Тинькофф пошел по пути создания самых лояльных, по отношению к начинающему брокеру, условий обслуживания (профессиональные игроки на фондовых рынках считают их высокими). Здесь нет комиссии:

- за открытие и закрытие БКС;

- получение брокерской карты Тинькофф;

- хранение денежных средств;

- пополнение счета и вывод денег.

Платить нужно только за любые сделки – комиссия начинается от 0,025% (но не менее 99 руб.) и обслуживание счета, но только за те месяцы, когда проводились операции по покупке или продаже активов.

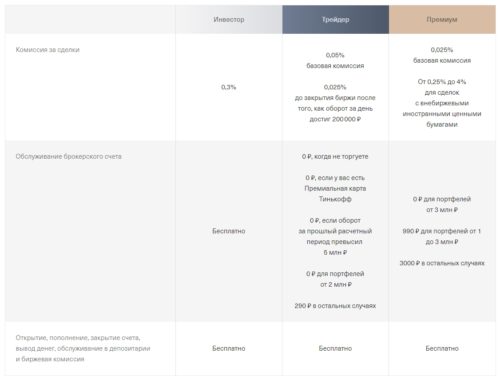

Учитывая, что интенсивность работы на фондовой бирже у владельцев БКС разная, банк разработал три тарифных плана:

- Инвестор – для тех, кто проводит разовые сделки;

- Трейдер – для клиентов с капиталом до 3,0 млн. руб. и средней интенсивностью работы;

- Премиум – для БКС с большими активами.

Инвестор оплачивает:

- сделки – комиссия 0,3%;

- обслуживание БКС – 99 руб. в месяц, когда осуществляет сделки, независимо от суммы и бесплатно в период затишья (операции не проводились).

Трейдер платит:

- за сделки 0,05% при дневном обороте до 200,0 тыс. руб. и 0,025%, если сумма сделок выше 200 000 руб.;

- обслуживание счета производится бесплатно:

- когда нет торгов;

- есть Премиальная карта Тинькофф;

- оборот за месяц достиг 5,0 млн. руб.;

- в портфеле инвестиций находятся активы на сумму более 2,0 млн. руб.

Во всех остальных случаях ставка 290 руб./месяц.

Премиум клиенты обслуживаются на следующих условиях:

- комиссионные за проведенные сделки – 0,025-2,0% (ставка зависит от вида сделок и фондовых бирж);

- обслуживание БКС:

- бесплатно при портфеле инвестиций более 10,0 млн. руб.;

- 1 500 руб. при портфеле 5,0-10,0 млн. руб.;

- 3 000 руб. в остальных случаях.

Важно! Минимизировать расходы на комиссионных можно, если придерживаться двух простых правил:

- сумма сделки не должна быть менее 3,3 тыс. руб.;

- не продавать активы с доходом менее 198 руб.

Как зарабатывать на Тинькофф инвестициях

Часто новички задаются вопросом о том, как зарабатывать в Тинькофф Инвестиции и с чего начать. Владельцы брокерского счета могут получать доход с покупки и продажи ценных бумаг. Деньги можно вложить в следующие виды финансовых инструментов:

Акции – это доля от компании (отечественной или иностранной). После приобретения акции пользователь становится совладельцем выбранной организации и имеет право на получение части прибыли (дивидендов).

Вкладываясь в акции, инвестор имеет возможность заработать на росте их стоимости. К примеру, ценная бумага была куплена за 100 рублей, в дальнейшем ее цена выросла до 170 рублей. Продав такую акцию, доход инвестора составит 70 рублей.

Обратите внимание!

Следует учитывать, что акции являются наиболее рискованным видом вложений. Здесь присутствуют сразу три угрозы: неполучение дивидендов, продажа ценных бумаг в убыток и потеря вложений по причине банкротства компании.. Облигации – это разновидность долговой ценной бумаги

Принцип: государство или частная компания выпускает облигацию для того, чтобы взять деньги в долг. Инвестор приобретает такую ценную бумагу. В дальнейшем вложенные средства ему возвращаются вместе с процентами

Облигации – это разновидность долговой ценной бумаги. Принцип: государство или частная компания выпускает облигацию для того, чтобы взять деньги в долг. Инвестор приобретает такую ценную бумагу. В дальнейшем вложенные средства ему возвращаются вместе с процентами.

Величину заработка на облигациях характеризует такой показатель, как доходность к погашению. Это годовые проценты, которые получит инвестор в случае, если не продаст ценную бумагу раньше срока ее погашения.

ETF – набор активов, которые инвестор может купить или продать на бирже. Как правило, состав такого имущества представлен акциями и облигациями различных компаний.

Ключевые преимущества ETF: возможность вложения в самые разные ценные бумаги при минимальном капитале, инвестору не нужно самостоятельно принимать решение о выборе компаний, благодаря обширной диверсификации риск потери средств минимален.

ИСЖ – расшифровывается, как инвестиционное страхование жизни. При выборе такого варианта пользователь имеет возможность заработать на деньгах, внесенных за страхование.

Средства, перечисленные страхователем, компания вкладывает в ценные бумаги. В дальнейшем возможен один из таких сценариев:

- ценные бумаги подорожали – страхователь в конце срока действия полиса получает его стоимость и дополнительные проценты,

- ценные бумаги подешевели – страхователь получает только деньги, заплаченные за полис.

Как видно из описанной схемы, при вложении свободных финансов в ИСЖ практически отсутствует риск потери инвестиций. Таким образом, для того, чтобы начать зарабатывать на инвестициях, нужно пройти регистрацию в приложении Тинькофф Инвестиции, после чего можно вкладывать деньги. При отсутствии необходимого опыта начинать лучше с небольших сумм.

Следующая статья

Как инвестировать в Сбербанке – с чего начать новичку

Обучение для начинающих в Тинькофф Инвестициях

Рекомендации о порядке формирования портфеля, информацию о защите от рисков, долгосрочных стратегиях можно получить на базовом курсе для инвесторов-новичков. Всего в курсе 10 уроков, каждый длится порядка 10 минут. Завершается обучение тестом, полученные знания впоследствии пригождаются на практике.

Обучение для начинающих в Тинькофф Инвестициях

Обучение для начинающих в Тинькофф Инвестициях

Курс обучения доступен бесплатно в мобильном приложении. Подпишитесь на него, чтобы получать письма со ссылкой на уроки. Особенность курса заключается в отсутствии сложных терминов и получении минимальной базы знаний, чтобы начать инвестировать и получать доходы, поэтому вы:

- Узнаете, как инвестиции помогут сохранить деньги

- Разберетесь в базовых понятиях: акции, облигации, ETF, ОФЗ, дивиденды, ИИС

- Услышите много полезного про стратегии, риски, реальную доходность

- Будете готовы к обвалам цен

Уроки составлены опытными инвесторами вместе с редакторами Т-Ж.

Тарифы для пользователей

В Тинькофф Инвестиции для клиентов предусмотрено три тарифных плана. При выборе того или иного варианта следует опираться на следующие факторы: общий объем денег, которые пользователь намерен инвестировать, наличие/отсутствие премиальной карты Тинькофф, масштаб будущих инвестиций.

Важно знать!

Для инвестиций с платформы Тинькофф необходима банковская карта. Необходимые документы и карту привезет сотрудник банка в назначенное время

После ее получения можно приступать к стандартной процедуре регистрации брокерского счета. Если у вас еще нет карты Тинькофф Банка закажите ее в два клика здесь

Тарифы брокерского обслуживания:

«Инвестор»

Создается по умолчанию для каждого клиента, открывшего брокерский счет. Такой тариф предназначен для лиц, планирующих инвестировать до 116 000 рублей в месяц.

Здесь не берется комиссия за обслуживание счета. При покупке/продаже ценных бумаг (акций, облигаций и т.д.) взимается 0,3% от суммы сделки, а по срочным операциям действует комиссия в размере 10 рублей за один контракт.

«Трейдер»

Подходит клиентам, планирующим ежемесячно инвестировать на более крупные суммы (от 116 000 рублей), на брокерском счете более 2 000 000 рублей или же есть премиальная карта Тинькофф.

При соблюдении ряда условий обслуживание бесплатное (отсутствие сделок в расчетном периоде, наличие премиальной карты и т.д.). В иных случаях за обслуживание взимается 290 рублей в месяц.

Комиссий по сделкам (с начала торгового дня):

- до 200 000 рублей – 0,05% от суммы сделки,

- более 200 000 рублей – 0,025% от суммы сделки.

«Премиум»

Этот тариф предназначен для крупных инвестиций. Здесь стоимость обслуживания зависит от суммы активов, находящихся на брокерском счете клиента:

- от 300 000 рублей – бесплатно,

- от 1 000 000 рублей – 990 рублей,

- прочие случаи – 3000 рублей.

Комиссии по сделкам варьируются в пределах от 0,025% до 4% от суммы сделки.

Часто задаваемые вопросы

Как найти дивидендные акции?

Если вы хотите найти в сервисе какие акции имеют дивиденды — то напрямую сделать это не получится. Нужно заходить в каждую бумагу и смотреть данные о дивидендных выплатах.

Проще всего использовать дивидендный календарь сторонних сайтов.

Например:

- https://dohod.ru/ik/analytics/dividend

- https://bcs-express.ru/dividednyj-kalendar

- https://open-broker.ru/ru/analytics/

Ищем интересные бумаги с высокими выплатами, а потом переходим в Тинькофф. И совершаем сделку.

Выплата дивидендов

Все дивиденды по акциям, находящихся в вашем портфеле зачисляются на счет. Обычно деньги поступают в течение месяца после дивидендной отсечки. Это правило действует не только для Tinkoff, а для всех брокеров. От иностранных акций и еврооблигаций средства зачисляются в долларах.

Деньги можно сразу же использовать: вывести, потратить или инвестировать.

Налоги с акций и других ценных бумаг

Нужно ли платить налог с прибыли, в том числе и поступающих дивидендов? Сколько и как это сделать?

Налогообложению подлежит вся прибыль полученная инвестором в результате торговли по ставке 13%.

Сюда входит получение дивидендов и продажа ценных бумаг с прибылью (купили за 100 000, продали за 150 тысяч рублей). С 50 000 рублей (чистой прибыли) и будет удержан налог 13% или 6 500.

Отдельно про облигации. С ОФЗ налог не платится совсем (с купонных выплат). С других долговых бумаг — налогообложению подлежит превышение купонного дохода на 5 процентных пункта от ключевой ставки ЦБ. То есть если ставка 8%, а доходность облигации 14%, то налог будет удержан только с 1 процента.

Фондовый брокер, с которым у вас заключен договор (в данном случае БКС) является налоговым агентом. Это значит, что он сам удерживает с вашей прибыли все налоги. И на счет уже поступает сумма, очищенная от 13%.

В конце года брокер определяет итоговую величину налогооблагаемой базы (сумму всех убытков и прибыли) и делает перерасчет. Либо дополнительно удержит налог, либо (если были убыточные операции) вернет излишне удержанную сумму.

Можно ли открыть ИИС в Тинькофф инвестиции?

Нет. Индивидуальный инвестиционный счет можно открыть только обратившись к брокеру напрямую.

Уже можно. )))

Какова минимальная сумма инвестиций?

Размер минимальной суммы ограничен только стоимостью ценных бумаг. Например, одна российская облигация стоит 1 000 рублей. Стоимость большинства российских акций находится в пределах 2-5 тысяч рублей. Но не забываем про минимальную комиссию в 99 рублей. Америка просит за свои бумаги 30-100 баксов (в среднем).

Сколько можно заработать?

Этого никто не знает. Если вы покупаете облигации, то ваша прибыль — это величина купонного дохода. Если же объект инвестиций акции, то разброс может быть от -100% до +20 +30 +50% и выше. Здесь все зависит от купленной бумаги и срока вложений. Гарантию, что цена акции будет расти в будущем и вы 100% получите прибыль никто не дает.

Есть только советы аналитиков. Но… 100% доверять им тоже не стоит.

Почему нельзя покупать акции круглосуточно или время работы биржи

Иногда в платформе можно встретить, особенно в выходные, надпись «Биржа закрыта». Что это значит?

Покупка ценных бумаг в сервисе Тинькофф инвестиции зависит от времени работы мировых бирж. Биржа работает — можно совершать сделки. Биржа закрыта — операции невозможны.

График работы Московской Биржи с понедельника по пятницу. Торги начинаются с 10 часов и заканчиваются в 18-45 по московскому времени.

Америка (NYSE, NASDAQ) торгуется с 17-30 до 24-00 (зимнее время) и с 16-30 — до 23-00 (летнее время). Время указано тоже московское.

Великобритания (LSE) — 10-00 — 17-30 летом и 11-30 — 18-30 — зимой.

Какие комиссии при выводе средств?

Вывод средств с брокерского счета бесплатный. Деньги поступают на карту буквально в течение нескольких минут. Но здесь есть небольшие нюансы. Подать заявку нужно до 17-15 по московскому времени. В противном случае деньги получите только на следующий день. То же самое касается выходных и праздничных дней.

Для примера, у многих брокеров вывод средств может занимать от нескольких часов до 2-х суток. С взиманием комиссии за перевод.

Еще один плюсик, для тех кто не в курсе. Торги на фондовом рынке происходят по принципу Т2+. Это значит, что после продажи бумаги (акций) деньги на брокерский счет поступают через 2 дня. В сервисе Тинькофф такого ограничения нет. После продажи, деньги моментально поступают на брокерский счет. И их сразу же можно вывести.

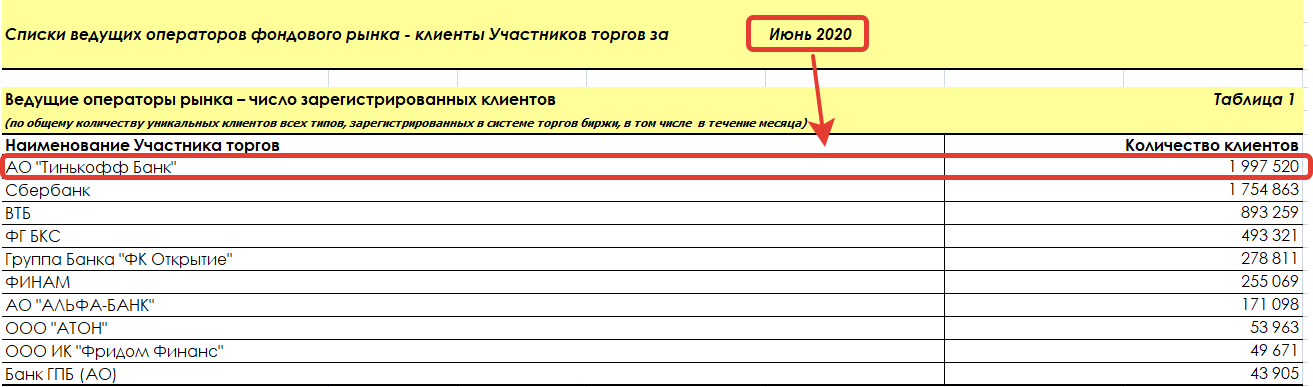

Тинькофф Инвестиции-что это такое

Всем привет, коллеги! Давно уже хотела рассмотреть трейдинг через Тинькофф Инвестиции, как заработать на этом, и чем он так привлекает клиентов. Ведь Тинькофф-лидер по брокерскому обслуживанию на Российском рынке. Имеет очень хорошее приложение для смартфона. Хотя приложения уже есть у всех брокеров, но они все равно далеко позади за Тинькофф.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Стоит только заглянуть в интернет, так обязательно наткнешься на рекламу услуг Тинькоффа, в рекламе электронной почты тоже не обойтись без него.

Не удивительно, что Тинькофф обогнал таких гигантов рынка по брокерским услугам, как Финам и БКС. Да что они, даже Сбербанк, банковская карта которого есть у каждого второго россиянина, и то умудрился обогнать. Можно сказать, что почти на каждом столбе висит реклама «Тинькофф Инвестиции-как заработать легко и быстро».

Но в первую очередь, Тинькофф-это банк. И до 2018 года занимал рынок именно по банковским услугам. И только в 2018 году Тинькофф банк получил лицензию на самостоятельную брокерскую деятельность. В тот же год была запущена своя платформа для осуществления брокерской деятельности и началось массовое привлечение клиентов.

Теперь у каждого владельца смартфона появилась некая возможность заниматься инвестированием через Тинькофф. Остается только разобраться, как в Тинькофф открыть счет?

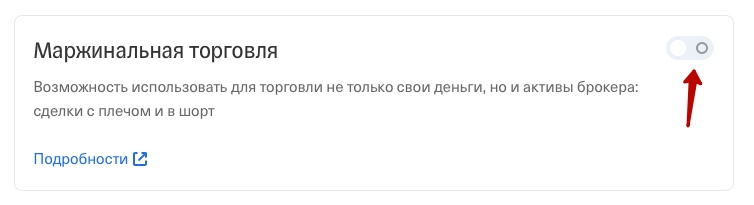

Маржинальная торговля

Маржинальная торговля – это торговля с кредитным плечом. Вам выделяют деньги, и вы на эти деньги можете продавать-покупать активы. Маржинальная торговля доступна для всех тарифов, но если вы не являетесь опытным трейдером, мы крайне не рекомендуем вам пользоваться этой опцией – можно очень быстро попасть в долги.

Один момент – при некоторых условиях за маржинальную торговлю придется платить комиссию. Если у вас на конец для нет непокрытых позиций или сумма непокрытых позиций не превышает 3 000 рублей – маржинальная торговля для вас бесплатна. Если же непокрытые позиции в сумме на конец дня превышают 3 000 рублей – с вас будут брать как минимум 25 рублей за каждый день с такими позициями.

Необходимые документы и условия

Для подачи заявки из документов потребуется только паспорт и ИНН (или СНИЛС).

Если же вы уже являетесь держателем дебетовой карты, то документы не потребуются, так как ваши данные уже есть в базе Тинькофф.

Для открытия счета физическим лицом должны соблюдаться следующие условия:

- достижение совершеннолетия (возраста 18 лет),

- наличие статуса налогового резидента РФ;

- наличие единственного гражданства;

- отсутствие статуса (ПДЛ и ИПДЛ (публично-должностное лицо или его родственник))

А что если нет 18? По информации от службы поддержки Тинькофф, несовершеннолетний гражданин не вправе подать заявку на открытие счета даже в том случае, если готов предоставить письменное согласие родителей.

Иностранные граждане, нерезиденты РФ вправе подать заявку брокеру только в том случае, если проживают на территории страны более 183 дней в году. В этом случае вам придется подтвердить документально, что вы все это время находились на территории страны.

Программное обеспечение и мобильная торговля

После открытия брокерского счета вы сразу получаете доступ к торговой платформе Тинькофф Инвестиции. Отмечу, что интерфейс простой, понятный, никаких проблем с пониманием вызвать не должен.

Чтобы купить или продать какой-либо актив, нужно просто нажать в личном кабинете соответствующую кнопку, подтвердить операцию по смс. Цена купли/продажи при этом фиксируется, даже если за время подтверждения рыночный курс изменится.

Не зря Тинькофф называют «брокером для домохозяек». Вообще это не совсем верно. Но пока остановимся на торговой платформе Тинькофф Инвестиции, которая доступна в виде онлайн-сервиса и мобильного приложения. Функционал обеих версий у брокера абсолютно одинаковый.

При работе с платформой не нужно использовать терминал Quik, это огромный плюс. Все сделки можно проводить, не выходя из браузера или приложения. Клиентам брокера доступен биржевой стакан и возможность выставления рыночных ордеров, отложенных ордеров, стоп-лоссов и тейк-профитов (что это такое, можно прочитать в моей статье). Когда торговая сессия закрыта, заявки все равно можно оставлять.

При работе с брокерским счетом пользователи в реальном времени могут отслеживать динамику движения цены каждого имеющегося актива и всего портфеля. Купоны, дивиденды начисляются автоматически, как и списываются налоги с брокерского счета.

Тинькофф Инвестиции

Оценка на Google Play 4,5 (32,5 тысячи оценок), установок 1 000 000+

Количество клиентов: Тинькофф — безусловный лидер по числу активных клиентов, их больше 138 тысяч. почти 1,3 миллиона.

Доступные площадки: Московская биржа (ММВБ), Санкт-Петербургская биржа (СПБ), и для квалифицированных инвесторов американские биржи — NASDAQ и NYSE — и Лондонская биржа (LSE).

Приложение пытается балансировать между доступностью для начинающих инвесторов и широкими возможностями для трейдеров:

- Биржевой стакан (это таблица, где собраны все заявки на продажу и покупку того или иного актива (акции, облигации и так далее). Трейдеры используют её, чтобы понять, куда двинется рынок в следующий момент, оценить спрос и предложение).

- Маржинальная торговля (ещё один инструмент для трейдинга. Он позволяет взять в долг у брокера средства (или активы), чтобы торговать с большим размахом (так называемое кредитное плечо). Брокер, чтобы подстраховаться, берёт в залог собственные средства (или активы) трейдера и получает определённый процент за использование кредита. Если рынок идёт туда, куда ожидает трейдер, он получает большую прибыль, чем если бы использовал только собственные средства. Если рынок идёт в противоположную сторону, трейдер, соответственно, теряет больше. Маржинальная торговля во всём её многообразии — хороший пример того, почему большая часть трейдеров в конце концов теряют почти все деньги на бирже и почему спекуляция — плохая идея).

- График со «свечами» (инструмент технического анализа для трейдера. Он показывает в виде графика движение цены актива на определённом отрезке времени. «Свечи» (или бары) могут быть красными и зелёными, красные показывают, что цена имеет тенденцию к падению, зелёные — к росту. Особо вовлечённые инвесторы ищут на графике знаки, особые фигуры, соотношения свечей разных цветов и занимаются прочим увлекательным гаданием по случайным цифрам).

Если пользователю некуда спешить, он может насладиться погружением в мир инвестиций: Тинькофф предлагает социальную сеть Пульс, обширную аналитику и торговые идеи, подробную информацию о финансовых показателях эмитентов и дивидендных доходностях акций, график выплаты купонов облигаций и многое другое.

Что можно купить в приложении

Клиент может купить валюту, российские и иностранные акции, корпоративные и государственные облигации (включая евробонды), ETF, БПИФ и структурные ноты. Также, с рядом условий, предоставляется доступ к IPO (первичное размещение акций).

Как открыть счёт

Открыть счёт можно через сайт, оставив заявку. Если у вас есть карта Тинькофф, пользоваться счётом можно сразу. Если нет, вам её привезёт курьер вместе со всеми необходимыми документами.

Какие комиссии

На тарифе комиссия за операции составит 0,3%, но платы за ведение счёта нет. Таким образом, четыре покупки в год обойдутся нашему инвестору в 300 ₽.

Тариф Трейдер снижает комиссию за операции до среднерыночных 0,05%, но появляются расходы на ведение счёта в месяцы совершения сделок — 290 ₽. Соответственно, годовые траты составят 1210 ₽. В обоих случаях в плату уже включена комиссия Московской биржи за сделки в размере 0,01%.

К косвенным расходам можно отнести стоимость обслуживания банковской карты Тинькофф, которая идёт в комплекте с брокерским счётом. Она составляет 99 ₽ в месяц (либо бесплатно при постоянном остатке в 30 000 ₽).

Скачать приложение можно по

Что такое брокерский счет

Механизм работы брокерского счета:

- клиент заводит деньги;

- выбирает активы для покупки;

- дает поручение брокеру купить нужное количество;

- становится владельцем ценных бумаг, валюты, опционов, фьючерсов.

Точно так же проходит процедура продажи активов. Записи о владении ценными бумагами хранятся в специальной организации – депозитарии, поэтому инвестор не перестанет быть владельцем акций или облигаций, если что-то случится с брокером.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Тинькофф Банк имеет лицензии на брокерскую и депозитарную деятельности, поэтому может выступать посредником между клиентом и фондовой биржей. Он предлагает открыть два вида счетов: простой брокерский и ИИС. Все про ИИС у брокера Тинькофф мы писали ранее. Сейчас разберем условия открытия и использования обычного брокерского счета.

Услуги Тинькофф Брокера:

- Заключение договора на брокерское и депозитарное обслуживание.

- Обеспечение доступа на Санкт-Петербургскую и Московскую биржи.

- Учет денежных средств, ценных бумаг инвестора.

- Выполнение поручений на покупку и продажу активов.

- Обеспечение доступа к аналитике и текущей рыночной информации.

- Помощь в формировании портфеля на основе анализа риск-профиля клиента.

- Перечисление налогов в бюджет по результатам сделки в качестве налогового агента.

Тонкости регистрации

Открыть счет можно при выполнении следующих условий:

- Возраст от 18 лет, подающий заявку – гражданин РФ.

- Вы являетесь налоговым резидентом РФ.

- Вы не приходитесь близким родственником должностному лицу и сами соответствующий пост не занимаете (ФЗ №115, Ст. 7.3).

Если собираетесь помимо работы с фондовым рынком вкладывать средства еще и в ИИС, то у других брокеров ИИС счетов быть не должно. Запрещено одновременно открывать более 1-го индивидуального инвестиционного счета.

Что касается самой регистрации, то процесс зависит от того, являетесь ли вы клиентом Тинькоффа:

Те, кто пользуется услугами банка, могут заполнить заявку на сайте tinkoff.ru, подтвердить открытие счета через код из СМС и тут же начать торговать.

Если ранее услугами банка не пользовались, процесс будет чуть дольше. Заявка также подается онлайн, но работать сможете не сразу. Курьер привезет документы, в обязательном порядке вам сделают карту Tinkoff Black, после чего получите доступ к торговле на фондовом рынке.

Рекомендую открывать счет по этой ссылке. Бонусом получите 1000 рублей без дополнительных условий. Сэкономить можно и на обслуживании пластика. Открывайте карту Tinkoff Black и получите 3-месячную скидку.

Закажи дебетовую карту и получи 3-месячную скидку

Еще один приятный бонус – возможность заработать в рамках акции «Приведи друга». Убеждаете зарегистрироваться в Тинькофф знакомых, родственников и зарабатываете по 1000 рублей.

Заполнить онлайн анкету на открытие счета Тинькофф

Видео ниже – развернутый отзыв о работе сервиса.

Знакомство с Python

В качестве более продвинутой среды, ребята с работы посоветовали PyCharm.

С ним дело пошло гораздо продуктивнее, среда автоматически дрессирует писать в соответствии с PEP8 (стандарт оформления кода).

Общие знания по Python я брал из своего любимого справочника: https://www.w3schools.com/

Просто прошерстил все его статьи по питону сверху вниз, и потом периодически обращался за подробностями.

Вообще, чисто субъективно, мне этот язык сразу понравился. Порадовала краткость путей решения задач. Сложилось впечатление, что если просто нужно, чтобы что-то заработало, оно здесь заработает в два счёта, без лишних заморочек. Гуглится всё элементарно, по крайней мере, на моём уровне сложности. Чаще всего, решения находил на https://stackoverflow.com/

С любого дохода в требуется уплатить налоги

Вопрос как платить налоги с продажи акций и дивидендов в Тинькофф Инвестиции, чтобы не иметь проблем с ФНС, волнует всех неопытных инвесторов, только начавших работать с ценными бумагами.

Есть и исключения, когда уплата налога не нужна:

- Человек владел акциями больше 3 лет.

- Доход получен с государственных облигаций.

Налоги списываются в момент перечисления дивидендов на брокерский счет, при выводе средств и в конце года. Если на счету окажется недостаточно денег, Тинькофф не сможет погасить налог. В таком случае инвестору потребуется самостоятельно рассчитываться с ФНС путем передачи декларации.

Продукты брокера

Тинькофф предлагает держателям брокерского счета самостоятельно торговать через собственный интерактивный терминал, или воспользоваться услугами аналитического сопровождения. Для клиентов со статусом Инвестор и Трейдер Робот- советник помогает подобрать оптимальный портфель, руководствуясь рисковым типом клиента.

Клиентов Премиум уровня сопровождают личные консультанты и аналитики Тинькофф, что также способствует максимально возможной выгоде от сделок.

Для клиентов с брокерским счетом банк разработал специальное приложение, в котором в виде новостной ленты отображаются вся свежая информация (в том числе аналитика Форекс) и рекомендации, дивидендный календарь.

Структурные продукты

Расширенный список инвестиций, куда входят большое количество ПИФов и etf, доступен только клиентам, оформившим тариф Премиум. Если начинающие пользователи не знают что это такое, объясняем: ПИФ — паевой инвестиционный фонд, etf — готовые наборы ценных бумаг.

Ipo

Брокерское направление Тинькофф позволяет участвовать в ipo (первые публичные торги) только квалифицированным участникам, которые подключили тарифный план «Премиум».

Другие

В мобильном приложении Тинькофф регулярно публикует идеи от специалистов из крупнейших брокерских домов и финансовых агентств, оперативно обновляет дивидендный календарь и ленту актуальных рыночных новостей.

Ввод и вывод средств с брокерского счета

Как уже говорилось выше, пополнение брокерского счета и снятие с него средств на «Черную» карту банка производится бесплатно. Но перед выполнением этих операций, особенно перед снятием дохода, следует учесть не только материальные, но и временные затраты.

Банк «Тинькофф» допускает операции вывода средств с брокерского аккаунта только один раз в сутки. На перевод денежных средств обычно уходит около двух рабочих дней. Также в сервисе присутствует опция «Срочного вывода». Но воспользоваться ею можно только в том случае, если размер перевода не превышает 75% от общего баланса брокерского счета.

При проведении операций с валютными активами следует учитывать еще один нюанс. Если вы собираетесь вывести на рублевую карту денежные средства в валюте, с вас будет снята комиссия в размере 99 рублей (либо 0,3% от суммы). Не за вывод, а за сопровождающую его операцию конвертации денежных средств.