Эмитент

Содержание:

- Недостатки выпуска акций

- Можно ли купить ценные бумаги напрямую у эмитента

- Особенности процедуры эмиссии

- Обязанности банка-эмитента

- Права и обязанности эмитента ценных бумаг

- Кто выпускает подарочные карты

- Эмитент – кто это

- Права эмитента

- Определение термина

- Эмитенты на рынке ценных бумаг

- Оказание услуг Эмитенту по переводу акций, эмитированных данным Эмитентом, с казначейского лицевого счета, открытого у регистратора, на казначейский счет депо в НРД

- Обязанности эмитентов

- Справочные материалы (скачать)

- Кто может быть эмитентом

- Компания-эмитент

- Сроки эмиссии

- Злоупотребления при эмиссии

- Банк-эквайер и банк-эмитент: отличия

Недостатки выпуска акций

К числу недостатков от выпуска акций с точки зрения эмитента можно отнести НЕВОЗМОЖНОСТЬ влияния эмитента на решение акционера продавать или не продавать принадлежащие ему акции.

Фактически формальный допуск к управлению компанией могут получить и совершенно случайные люди. На практике это не всегда полезно для функционирования компании.

Вторым относительно серьезным минусом является ОБЯЗАННОСТЬ эмитента по выплате дивидендов по привилегированным акциям, когда наличие либо отсутствие прибыли не имеет значения.

В некоторых случаях это может привести к ухудшению финансового положения компании.

Акционирование предприятия и сопутствующий этому процессу выпуск акций сопряжены со значительными материальными затратами (оплата услуг юристов, аудиторов, рекламщиков, расходов по регистрации ценных бумаг и т.п.).

Для Соединенных Штатов, например, эти расходы варьируются в среднем на уровне 500-600 тыс. долл.

Фактически речь идет о ДОПОЛНИТЕЛЬНЫХ расходах, которых можно было бы избежать в случае отказа от идеи акционирования компании.

С учетом приведенных особенностей в тех случаях, когда отказ от единоличного права владения компанией и управления ею представляется нецелесообразным, наиболее предпочтительным способом привлечения дополнительных средств являются все же не акции, а облигации.

Можно ли купить ценные бумаги напрямую у эмитента

- непосредственно у эмитента;

- через посредников на публичных торгах (т. е. на бирже).

Обычно напрямую продажа ценных бумаг производится при предварительной договоренности эмитента и инвестора. Например, было принято решение об увеличении уставного капитала компании, и несколько инвесторов получили взамен взноса дополнительные акции. Или банк решил произвести докапитализацию и распространил облигации среди квалифицированных инвесторов. В любом случае при покупке ценных бумаг напрямую речь идет о крупных суммах – т. е., это форма прямых инвестиций.

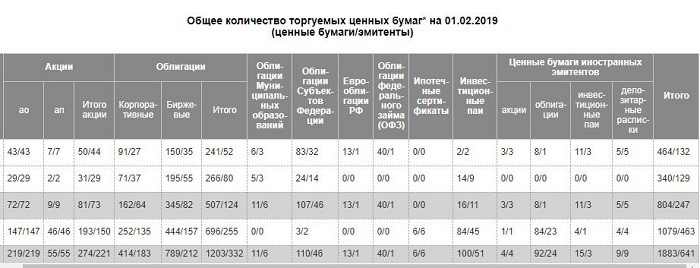

Физическому лицу проще купить ценные бумаги на бирже через посредника – брокера. Например, на Московской бирже представлено 221 эмитентов акций и 332 – корпоративных облигаций. Всего же число эмитентов, включая субъекты, государство и зарубежные компании, – 641.

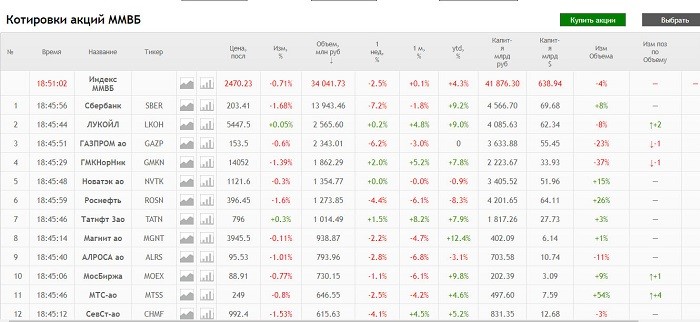

Посмотреть актуальные котировки акций и облигаций можно через своего брокера или же на специализированных сервисах типа ru.investing.com/equities, smart-lab.ru/q или quote.rbc.ru/catalog, а также напрямую на сайте Мосбиржи. Купоны и доходность облигаций удобно отслеживать через сервис rusbonds.ru/quotes.asp.

Особенности процедуры эмиссии

Эмитент ценных бумаг является субъектом экономических отношений и имеет права и обязанности. После эмиссии компания контролирует процесс продажи активов и обеспечивает условия, оговариваемые при приобретении ценных бумаг. У эмитента есть определённые права: компания уполномочена действовать на рынке, получать доход и осуществлять собственную деятельность, соответствующую законодательству.

Эмиссия может быть закрытой, когда акции реализуются определённому кругу лиц, и открытой. При открытой эмиссии акции продаются через фондовые биржи или по открытой подписке, акции могут быть приобретены любым желающим. Доходность акций имеет прямую зависимость от итогов работы компании, обычно на дивиденды направляется 25% дохода предприятия. Эмиссии облигаций используются как средство привлечения займа. Доходность облигаций не имеет зависимость от результатов деятельности эмитента, в качестве вознаграждения выплачивается определённая процентная ставка.

Для того, чтобы коммерческие компании имели возможность реализовывать свои ценные бумаги по выгодной стоимости или размещать их на торговых площадках, они должны соответствовать некоторым требованиям: юридическому статусу, уровню доходности, величине уставного фонда и другим показателям. Компании, реализующие свои активы через солидные фондовые биржи, приобретают дополнительную солидность, что подтверждает их успешную деятельность.

Эмитенты ценных бумаг в России являются крупными компаниями. После эмиссии и появления в открытой продаже, купля/продажа активов осуществляется в соответствии с курсом, формируемым спросом и предложением. Главный критерий, влияющий на курсовую стоимость – финансовое состояние эмитента. Если дела предприятия ведутся успешно, курс стоимости акций и облигаций растёт.

Обязанности банка-эмитента

Помимо прав, в процессе взаимодействия с физическими лицами, банки-эмитенты несут и определенные обязанности. Основная обязанность организации заключается в обеспечении безопасности карточных счетов и неприкосновенности средств, принадлежащих клиентам. Ради сохранности собственных средств клиенты и обращаются в кредитные организации.

Помимо этого, банк обязуется открыть клиенту счет, выдать карту, и обеспечить круглосуточный доступ к собственным средствам без ограничений. Прочие обязанности эмитента:

- Бесплатный перевыпуск банковской карты после завершения срока действия.

- Выплата возмещения в случае потери средств клиентом по вине организации.

- Предоставление клиенту в очном и дистанционном режимах информации по счету и карте.

- Проведение моментальных операций при применении держателем банковской карты.

- Выдача наличных средств через собственные кассы.

- Обеспечение бесперебойной работы карты за границей домашнего региона и за рубежом — если это позволяет платежная система.

- Ведение курса конвертации при использовании банковской карты за границей.

Это лишь часть самых элементарных обязанностей, которые несет каждый банк-эмитент перед своими действующими клиентами. Этот список значительно шире, и с ним любой желающий может ознакомиться в теле договора на банковское обслуживание.

Федеральное законодательство регулирует и обязанности банков-эмитентов. За их деятельностью наблюдает главный регулятор — ЦБ РФ. При выявлении фактов нарушений ведения деятельности или фальсификаций, организация исключается из федерального реестра.

Об авторе

Эта статья полезная? ДаНет

Права и обязанности эмитента ценных бумаг

Эмитент имеет права и обязанности, связанные с выпуском инструментов.

Права:

- Осуществление деятельности на фондовом или банковском рынке, которая не противоречит законодательству.

- Получение прибыли от эмиссии и расходование ее на собственные цели.

Обязанности:

- Выполнение требований законодательства по регистрации выпуска.

- Контролирование процесса размещения активов.

- Предоставление покупателям прав, которые оговорены в эмиссии ценных бумаг или в договорах на банковское обслуживание.

Эмитенты ценных бумаг на фондовом рынке обязаны сделать свою деятельность прозрачной для потенциальных инвесторов. Это значит, что подлежит раскрытию существенная информация: финансовая отчетность, сведения о событиях, которые могут повлиять на стоимость активов (например, смена собственника, собрание акционеров, ликвидация предприятия и пр.).

Кто выпускает подарочные карты

Несмотря на общие функции, подарочные карточки не являются банковскими. Данный тип платежного инструмента представляет собой авансовый платеж, который клиент имеет право израсходовать позже, в установленный промежуток времени.

Маркетинговые соглашения между эмитентами подарочных карт позволяют разным компаниям принимать одни и те же карточки или организовать выпуск универсальных. Последние могут быть использованы для оплаты товаров и услуг в любой компании, ставшей участником договора о выпуске.

Банк-эмитент – это финучреждение, инициирующее выпуск ценных бумаг или платежных средств. Он же оказывает обслуживание и несет обязательства, которые определяются типом предмета эмиссии.

Эмитент – кто это

В экономике термин «эмитент» – это организация, которая от собственного имени выпускает ценные бумаги с целью привлечения финансирования – ч. 7, 79-ФЗ от 14.06.2012 г.

Эмитентом может стать юридическое лицо, органы местного самоуправления или исполнительной власти.

Данный процесс делится на две функции – получение права на выпуск и взятие определенных обязательств, которые накладывают выпущенные ценные бумаги.

Основные группы эмитентов:

- государство;

- центробанк РФ;

- муниципальные власти;

- инвестиционные фонды;

- акционерные общества и другие коммерческие компании.

На рынок выпускают все виды ценных бумаг (ЦБ) – акции, облигации, дорожные чеки, векселя, опцион эмитента (это эмиссионная ценная бумага, регистрируемая на конкретное лицо, позволяющая обменять его на акции).

Обратите внимание!

В современном мире эмитентом называют банковские учреждения, выпускающие платежные пластиковые карточки.

Сами карты являются собственностью финансовой компании, а не клиента, даже если речь идет об эмбоссированных.

Обязательством здесь служат гарантии, что все расчеты, произведенные платежным средством, будут соблюдены.

Простыми словами: карту примут для оплаты в торгово-сервисных сетях, а внесенные через кассу или банкомат деньги будут зачислены на счет.

Отказ эмитента в операции всегда имеет весомое основание – недостаток средств, арест счета и другие.

Что такое банк эмитент, коротко и понятныя языком

Права эмитента

Права банков, которые эмиссия карты, устанавливают федеральные законы. Действия банка не должны противоречить законодательству. В иной ситуации клиент имеет право обратиться в суд. В договоре на эмиссию пластиковой карты перечисляется список прав, которыми обладает банк.

Основные права банковской организации, которая эмитирует карты:

- Проверка счетов на совершение незаконных или подозрительных операций.

- Предоставление информации о счете в службу судебных приставов.

- Одностороннее расторжение заключенного договора.

- Возможность отказа по запросу клиента (например, отказ по онлайн заявке на кредит).

- Предложение дополнительных услуг.

При оформлении кредитной карты список прав эмитента расширяется. Он получает возможность воздействовать на заемщика при неуплате долга в срок. Законные методы воздействия включают телефонные звонки и отправку уведомлений, подачу иска о взыскании задолженности.

Определение термина

Банк-эмитент — это финансовое учреждение, выпускающее в обращение денежные купюры, ценные активы и бумаги, выполняющие платёжную или расчётную функцию. Банковская карта, эмитированная самим банком, классифицируется как его собственность на протяжении всего периода её актуальности. Физическое лицо — владелец, с юридической точки зрения всего лишь её пользователь. Кроме того, такой банк имеет право на открытие аккредитива от лица плательщика и принимает на себя доверительные обязательства выполнить все платёжные операции получателя, либо перенаправить права реализации данных полномочий стороннему финансовому центру. Такие компании ещё называют эмиссионными.

Заведения наделены всеми необходимыми правами и лицензиями на осуществление своей деятельности по указанным направлениям. Эмиссию облигаций могут проводить только коммерческие структуры. Для осуществления платёжной и расчётной функции используются документы строгой отчётности — карты, чеки. Выпускать такие бумаги могут национальные, государственные и коммерческие институты. Все эти активы после их использования или истечения срока годности должны быть возвращены банку

Обратите внимание! Факт собственности пластиковых карт указан на их тыльной стороне

Эмитенты на рынке ценных бумаг

Каждый эмитент уполномочен выпускать бумаги определенного типа. Ценные бумаги – преимущественно акции и облигации – выпускают представители государства (исполнительные органы) и коммерческие организации. Делается это в целях привлечения средств для поддержания и развития бизнеса инициатора эмиссии. Ценные бумаги предназначаются для размещения на фондовых рынках. Юридическое лицо, организовавшее эмиссию, предлагает свои акции или облигации всем, кто сочтет их приобретение выгодным вложением средств. Ценные бумаги эмитируются госпредприятиями, ООО, ЗАО и АО.

Эмитентов различают по:

- форме собственности;

- сфере деятельности;

- хозяйственной отрасли;

- территориальному расположению.

Оказание услуг Эмитенту по переводу акций, эмитированных данным Эмитентом, с казначейского лицевого счета, открытого у регистратора, на казначейский счет депо в НРД

Этапы взаимодействия:

- Заключение/актуализация договора казначейского счета депо, открытие (ведение) казначейского счета депо в рамках заключенного договора;

- НРД открывает у регистратора Эмитента лицевой счет НД/НД ЦД (в случае если такой счет не был открыт ранее) и принимает на депозитарное обслуживание выпуск (-и) акций. Для приема на обслуживание выпусков акций эмитентов, выпущенных в соответствии с требованиями действующего законодательства Российской Федерации, Эмитент должен предоставить в НРД необходимые .

- Эмитент подает передаточное распоряжение регистратору на перевод ценных бумаг с казначейского лицевого счета на лицевой счёт номинального держателя НРД в реестре или распоряжение на проведение операции по лицевому счёту номинального держателя центрального депозитария НРД. Эмитент подаёт поручение (код операции 35) на приём ценных бумаг на хранение/учёт.

- Акции, учитываемые на казначейском счете депо в НРД, могут быть выпущены в обращение Эмитентом как на бирже (в случае наличия листинга), так и вне биржи.

Схема перевода акций с казначейского лицевого счета, открытого у регистратора, на казначейский счет депо в НРД:

- Эмитент подает Регистратору Передаточное распоряжение на списание акций Эмитента с казначейского лицевого счета;

1*.Эмитент подаёт в НРД поручение на приём ценных бумаг на хранение/учёт

В случае лицевого счёта НДЦД — НРД на основании вышеуказанного поручения формирует регистратору Поручение на проведение операции по лицевому счету НДЦД - Регистратор информирует НРД путём направления справки об операции по лицевому счёту НД НРД или направляет запрос сверки на проведение операции по лицевому счёту НДЦД НРД.;

2*. В случае лицевого счёта НДЦД — НРД подтверждает регистратору проведение операции или отказывает в проведении операции.

Выпуск в обращение приобретенных бумаг на бирже:

- Приобретатели подают в Торговой системе заявки на покупку акций Эмитента;

- Обмен информацией между Клиринговой организацией, НРД, Торговой системой (Биржей):

- о количестве акций на счетах;

- об итогах торгов.

- НРД зачисляет акции на счета депо Приобретателей, согласно информации, полученной из Клиринговой организации.

Выпуск в обращение приобретенных бумаг вне биржи:

3*. Эмитент подает поручение на перевод акций с казначейского счета депо на счет депо приобретателя. Приобретатель подает встречное поручение на зачисление акций.

Обязанности эмитентов

Согласно законодательству РФ, эмитент обязан предоставлять корректную информацию о собственной деятельности с момента выпуска ценных бумаг. Это должно происходить на регулярной основе.

Для того, чтобы предоставить держателям акций, или потенциальным покупателям информацию об акциях и динамике их роста, эмитенты обязаны публиковать определенную информацию о себе в средствах массовой информации. На сегодняшний день наиболее актуальна публикация в интернете, так как большая доля держателей акций приходит к компаниям именно отсюда.

Юридические основы деятельности предприятий гарантируют, что деньги, вложенные в ценные бумаги компании, будут работать. Причем, если грамотно вложить их, можно получить многократную прибыль. Хотя поиск развивающихся компаний и анализ степени их перспективности – задача не из легких, потенциальная прибыль с лихвой покрывает затраты времени, сил и средств на выполнение данной задачи.

Эмитент – важный субъект экономики. Зная о его правах и обязанностях можно успешно вкладывать деньги, или оперировать ценными бумагами собственной компании. Это полезные навыки в условиях современной экономики.

Справочные материалы (скачать)

| 1 | Налоговый кодекс РФ. Статья 277 Особенности определения налоговой базы по доходам, получаемым при передаче имущества в уставный (складочный) капитал (фонд, имущество фонда) | 857 КБ |

| 2 | Положение о переводном и простом векселе | 140 КБ |

| 3 | Положение Банка России от 19.12.2019 N 706-П «О стандартах эмиссии ценных бумаг» (Зарегистрировано в Минюсте России 21.04.2020 N 58158) | 2 МБ |

| 4 | Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 27.12.2019) «О рынке Ценных бумаг» | 2 МБ |

| 5 | Бюджетный кодекс РФ | 1 011 КБ |

| 6 | Гражданский кодекс Российской Федерации (часть первая) | 4 МБ |

| 7 | «Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 N 146-ФЗ (ред. от 02.08.2019) | 6 МБ |

| 8 | «Положение о раскрытии информации эмитентами эмиссионных ценных бумаг» (утв. Банком России 30.12.2014 N 454-П) | 3 МБ |

Кто может быть эмитентом

Физические лица или индивидуальные предприниматели ценные бумаги выпускать не могут. Эмитентами подобных активов могут выступать:

| Эмитент | Описание |

| Государство и Министерство финансов | Являются наиболее надёжными эмитентами. Если произойдёт дефолт облигаций федерального займа (ОФЗ), подорвётся доверие к государственной экономике в целом, так как владеют государственными облигациями в основном зарубежные инвесторы. Государство рассчитывается по ОФЗ в любом случае, может эмитировать новый тираж для покрытия старых долгов.

Чаще всего выпускает облигации Министерство финансов. Средства привлекаются на различные цели: покрываются социальные обязательства, запускается крупный проект, сдерживается инфляция. |

| Муниципальные органы власти | Надёжны в такой же степени, как Министерство финансов. Государство не допускает дефолт муниципальных облигаций, так как дорожит престижем и безопасностью. Однако, технический дефолт, когда номинал облигации выплачивается позже срока, допускается. Поэтому такие эмитенты считаются более рисковыми.

Деньги привлекаются муниципалитетами, чтобы выплачивать зарплату бюджетникам, развивать внутреннюю инфраструктуру региона, вложиться в крупный проект. Долги возвращаются из средств налогоплательщиков или субсидий Минфина |

| Корпорации | Средства заимствуются, чтобы покрыть кассовый разрыв, увеличить уставный капитал, обновить оборудование и т. д. Самыми надёжными эмитентами являются крупные компании такие, как Сбербанк, Газпром и пр. Облигации неизвестных компаний, недавно включённых в листинг Московской биржи, являются наиболее рисковыми |

Если рассматривать акции, самыми надёжными эмитентами являются компании, которые находятся в первом котировальном списке Московской биржи и входят в её индекс. Компании с меньшей надёжностью находятся во втором и третьем эшелоне. Самыми ненадёжными считаются компании, которые не вышли на IPO и предлагают свои активы напрямую (к примеру, молодые стартапы).

Эмиссия ценных бумаг может осуществляться только юридическими лицами, имеющими разрешение на это, и могут быть:

- Частными предприятиями;

- Предприятиями, находящимися в государственной собственности;

- Государственными или местными органами самоуправления.

Эмитентами облигаций могут быть все вышеперечисленные юридические лица, а выпускать акции и опционы имеют право только акционерные общества. Эмитенты могут различаться:

- Формой собственности.

- Направлением деятельности.

- Территориальным расположением.

Компания-эмитент

Компания-эмитент вынуждена скрывать часть информации, иначе она не сможет обеспечить улучшение условий реализации ценных бумаг, в частности при выборе оптимального времени для продажи.

Компания-эмитент может выслать акционерные сертификаты по почте, и после получения они могут храниться либо дома, либо в специальном сейфе в банке.

Почему компания-эмитент должна представлять в Комиссию по ценным бумагам и биржам предварительные проспекты эмиссии. Что происходит, когда комиссия принимает эти проспекты.

Данный облигационный займ компания-эмитент страхует в частной страховой компании на случай возникновения каких-либо затруднений в выполнении обязательств по этому займу.

Качественная оценка вероятности того, что компания-эмитент неспособна выполнить обязательства по выпущенным ею облигациям. Независимой оценке подвергается каждый выпуск облигаций — как долгосрочных, так и краткосрочных.

В случае соблюдения клиентом всех вышеперечисленных правил хранения дорожных чеков, компания-эмитент производит возмещение по украденным / потерянным дорожным чекам. Исключение составляет лишь случай, когда дорожные чеки были конфискованы у клиента решением правительства, суда, полиции, таможни. В этом случае возмещение не производится.

Консолидация ( или обратное дробление) — зто операция, посредством которой компания-эмитент уменьшает количество своих ранее выпущенных в обращение акций, обменивая часть номинала новой акции на каждую ранее выпущенную акцию.

Акции, которые не могут быть погашены ранее срока погашения, даже если компания-эмитент может позволить себе это сделать.

КОНСОЛИДАЦИЯ АКЦИЙ — эмиссионная операция, заключающаяся в том, что компания-эмитент обменивает несколько ранее выпущенных акций на одну новую, соблюдая стоимостной паритет их обмена.

Консолидация ( или обратное дробление) ( reverse stocksplit) ( 6) — операция, посредством которой компания-эмитент уменьшает количество своих ранее выпущенных в обращение акций, обменивая часть номинала новой акции за каждую ранее выпущенную акцию.

ОТРАСЛЕВОЙ РИСК — опасность неполучения доходов инвестором в связи с изменением состояния дел в отрасли, в которой функционирует компания-эмитент. Состояние отрасли зависит от направления структурных сдвигов в экономике, состояния спроса на ее продукцию под влиянием изменений в потреблении населения. При инвестировании необходимо учитывать тенденции развития отрасли, а для иностранного инвестора — специфику развития отрасли в данной стране.

Общегосударственный, или общеэкономический, риск связан с политическим и экономическим положением в стране, где осуществляет свою деятельность компания-эмитент. Этот вид риска определяется предпринимательским климатом, созданным в государстве, регионе.

Стоимость, указанная на ценной бумаге эмитентом, в отличие от рыночной стоимости ценной бумаги. Компания-эмитент обязана погасить облигации по номиналу в установленный срок.

В связи с тем, что эти облигации предоставляют такое бесплатное право, ставка купона по ним обычно бывает ниже, чем по обычным облигациям. Следовательно, компания-эмитент имеет возможность приобрести более дешевую форму заимствования и может надеяться на то, что ей никогда не придется погашать заем, который может быть конвертирован в акции, если цена акции достаточно выросла.

Держатели облигаций не имеют права голоса и не могут участвовать в управлении компанией-эмитентом, но в то же время обладают правами, которых не имеют акционеры. В частности, компания-эмитент обязана выплачивать проценты по облигациям, а в отношении акций, даже привилегированных, таких обязательств не существует. Проценты по облигациям должны выплачиваться до рассмотрения вопроса о выплате дивидендов по акциям. При ликвидации корпорации держатели облигаций имеют преимущественные права по сравнению с акционерами.

Сроки эмиссии

На сроки эмиссии ценных бумаг влияют разные факторы:

- как быстро примут решение об эмиссии;

- как скоро найдут посредника и заключат с ним договор;

- сроки государственной регистрации эмиссии.

Сроки регистрации акций в России:

- эмиссия при учреждении акционерного общества – до 20 дней;

- дополнительная эмиссия – до 20 дней;

- эмиссия при реорганизации – до 30 дней;

- отчет об итогах выпуска – до 14 дней.

По российскому законодательству с момента принятия решения об эмиссии до регистрации ценных бумаг должно пройти не более 1-3 месяца.

- не позже 1 месяца нужно зарегистрировать эмиссию при распределении ценных бумаг среди учредителей, при выпуске облигаций или конвертируемых акций;

- до 3 месяцев в остальных случаях.

Злоупотребления при эмиссии

Не допускается эмиссия акций и облигаций без решения уполномоченного органа. В предусмотренных законодательством случаях должна проходить государственная регистрация. Не допускается дополнительная эмиссия обыкновенных акций с целью лишения одного из акционеров блокирующего пакета.

Динамика преступности и привлечения к ответственности за злоупотребления при эмиссии ценных бумаг в 1997—2005 гг.

Известным злоупотреблением на государственном уровне была эмиссия ГКО до августа 1998 года. После этого по запросу Государственной Думы расследованием занималась Прокуратура и МВД.

Банк-эквайер и банк-эмитент: отличия

Банк-эквайер оказывает эквайринговые услуги – прием к оплате пластиковых карточек, выдача наличных, предоставляет данные о состоянии счета.

Простыми словами, банк-эквайер – это владелец терминала оплаты, установленного в торгово-сервисных сетях, или банкомата.

В функции эквайера входит:

- Проверка платежеспособности клиента.

- Обеспечение безопасности расчетов и сохранение персональной информации о клиенте и платежном средстве.

- Техническое и операционное консультирование сотрудников торгово-сервисных сетей.

Одно финансовое учреждение может быть одновременно и банком-эквайером и банком-эмитентом. Например, когда владелец карты Сбербанка пользуется банкоматом Сбербанка.

В том случае, когда техническое устройство принадлежит Альфа-Банку, он же выступает эквайером, а банк-эмитент – Сбербанк.