Условия пользования кредитной картой сбербанка

Содержание:

- Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

- Общие условия по кредитным картам Сбербанка

- Как получить кредитную карту Сбербанка на 50 дней

- Как узнать процент по кредитной карте Сбербанка

- Снятие наличных с кредитной карты Сбербанка

- Всегда вовремя пополняйте счет

- Как пользоваться кредитной картой Сбербанка: основные правила

- Условия пользования кредитными картами Сбербанка

- Как работают кредитные карты на 50 дней

- Как пользоваться картой

- Учимся грамотно пользоваться кредиткой Сбербанка

- Как получить кредитку

- Заключение

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

Льготный период формируется следующим образом:

Первый период, он же расчетный, или отчетный. Начинается со дня, когда вы впервые активировали кредитку. Длится ровно 30 дней;

Второй период, называемый также «платежным». В течение этого времени необходимо полностью погасить задолженность или по крайней мере внести минимальный платеж на карту. Длится этот период 20 дней;

Все траты, которые производятся в течение второго периода, переносятся в плане платежей на следующую дату формирования отчета;

Когда заканчивается второй период, начинается третий — платный. Получается, что он наступает на 51-й день пользования картой или 21-й день второго периода. На карту зачисляются проценты в установленном размере на всю сумму непогашенной задолженности

Обратите внимание: если вы не погасили задолженность в течение льготного периода, проценты начисляются таким образом, как если бы грейс-периода не было бы вовсе. Другими словами, вам их начислят на все 50 дней пользования ссудой;

Четвертый период — самый неприятный

Его называют штрафным. Когда, в соответствии с договором обслуживания, вы не платите по обязательствам слишком много времени — как правило, больше 90 суток — на сумму задолженности дополнительно начисляется пеня. В результате можно задолжать банку в виде процентов и штрафов сумму, равную или даже большую изначальной задолженности.

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

Общие условия по кредитным картам Сбербанка

Сберегательный банк выпускает кредитки Виза и Мастеркард («МИР» и «Маэстро» у него только дебетовые). Сам пластик стандартного вида, без изысков – индивидуальный дизайн не предусмотрен. Действует 3 года, после чего подлежит перевыпуску. Кредитная линия состоит из 8 предложений. Объединяет их лишь одинаковый льготный период в 50 дней.

Нюансы льготного периода по картам Сбербанка и порядок его расчета

Напомним, что во время льготного периода производится кредитование держателей кредиток без взимания комиссионных. Этот период рассчитывается несколькими способами, в связи с чем он может быть: «честным» и «нечестным». Сбербанк выбрал второй вариант – нечестный грейс-период.

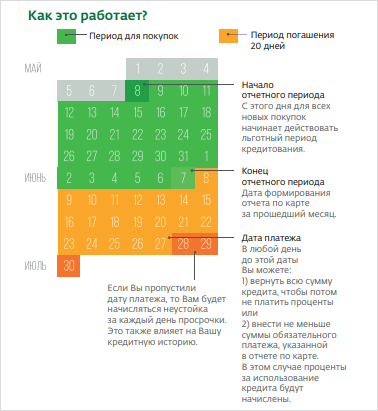

Понять все нюансы льготного периода поможет схема, приведенная ниже.

У грейс-периода есть два срока:

- отчетный, когда можно делать покупки;

- расчетный – гасится задолженность.

Отсчет времени отчетного периода стартует с момента активации карточки. Например, карточка активирована 7 апреля. В период с 7.04 по 6.05 клиент пользуется первым льготным периодом. Независимо от того, когда потрачены деньги, возвратить все до копейки банку необходимо до конца рабочего дня 26.05. Если покупка совершалась 5 мая, то, естественно, ни о каких 50 днях льготного периода речи не идет. Кстати, именно поэтому и называют такой расчет «нечестным».

Второй отчетный период начинается с 7 мая и так далее, что также видно на схеме выше. Одновременно со вторым отчетным периодом стартует первый расчетный. За это время держатель кредитки должен погасить задолженность. Кредитор СМС-сообщением на мобильный телефон вышлет сумму платежа и график погашения. Эти данные можно также посмотреть в личном кабинете.

Порядок начисления процентов по кредитным картам Сбербанка

Всем кредитным карточкам предоставлен грейс-период в 50 дней. Если за это время потраченные с ссудного счета деньги возвращаются банку, никаких начислений на использованные суммы не производится.

Однако следует помнить, что грейс-период прерывается при:

- обналичивании денег;

- игре в казино;

- транзакции кредитных средств на другие лицевые счета или карты, независимо от того, кто их эмитент;

- превышении лимита, который может возникнуть как овердрафт, по техническим причинам.

Процентные ставки оговорены в договоре займа и пересмотру по инициативе любой стороны не подлежат. Могут быть нулевыми, для владельцев карты «Аэрофлот Signature», или максимально возможными – 27,9%.

Как получить кредитную карту Сбербанка на 50 дней

Получить кредитную карту можно только в офисе, но подать заявление удастся дистанционно – в интернет-банкинге или мобильном приложении для клиентов Сбербанка, на официальном сайте компании для остальных граждан. Заявки рассматриваются в течение 3-7 рабочих дней.

Как оформить

Оформить пластик очень просто, прежде чем это сделать необходимо изучить условия пользования картой.

- Подача заявления (онлайн или в офисе).

- Получение пластика в ближайшем офисе (нужно иметь с собой паспорт).

С момента подачи заявления до получения карты на руки пройдет от 3 до 14 дней. Моментальную кредитку можно получить за 10 минут в любом офисе банка – срок маленький, потому что пластик не именной (на нем не написано имя владельца) – не нужно ожидать срок его изготовления.

Как активировать

Гражданин получает пластиковую карту в конверте, который содержит инструкцию по активации. Активация кредитной карты выполняется при помощи фирменного банкомата, обычно осуществляется в момент получения пластика от сотрудника в офисе. Представители банка вызываются помочь в этой процедуре. Нет смысла затягивать активацию, ведь отчетная дата статична и льготный период начинается с дня получения карты, а не с момента её активации или первого снятия средств.

Как узнать процент по кредитной карте Сбербанка

Узнать проценты по кредитной карте можно несколькими способами:

- Пользуясь СМС-сервисом Мобильный банк, вся информация о процентах и комиссионных списаниях поступает на телефон в виде текстовых сообщений;

- Проверить информацию по карте можно в личном кабинете Сбербанка Онлайн. Сформированная выписка по счету предоставит все необходимые процентные данные. Показатели формируются по окончании отчетного периода;

- Уточнить проценты по карте можно, лично посетив филиал финансового учреждения. При себе необходимо иметь активную карту и паспорт. Выписка может быть предоставлена в устной или письменной форме (по желанию клиента).

Ответы на популярные вопросы

Вопрос: какой процент после льготного периода?

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Ответ: процент по кредитной карте после льготного периода может быть разным в зависимости от типа карточного продукта. Процентный диапазон от 25,9 до 33,9% в год. Рассчитывать на меньшие проценты может клиент, имеющий карту с особенной программой лояльности.

Вопрос: можно ли не платить проценты по кредитной карте Сбербанка?

Ответ: можно, пользуясь кредитными средствами только в льготный период, при условии соблюдения всех правил данной услуги.

Вопрос: есть ли у Сбербанка кредитная карта без процентов?

Ответ: нет, Сбербанк России не имеет кредитных карточных продуктов, где вовсе не предусмотрена процентная ставка.

Снятие наличных с кредитной карты Сбербанка

Наличные денежные средства по кредитной карте можно получить:

- В офисе банка (при предъявлении паспорта);

- В любом банкомате с функцией выдача наличных (при условии, что он обслуживает ту платежную систему, по которой оформлена кредитная карта – платежная система указана в нижнем правом углу карты). При запросе выдачи наличных в банкомате необходимо ввести ПИН-код (трижды неверно веденный код накладывает ограничение на совершение некоторых операций, например, совершение операций по ПИН-коду будет доступно только через 2 рабочих дня).

Примечание! При снятии наличных в терминалах сторонних кредитных учреждений комиссия выше, чем при использовании банкоматов Сбербанка.

Всегда вовремя пополняйте счет

Кредитка от Сбербанка позволяет постоянно иметь под рукой свободные средства для оплаты различных товаров и услуг. Помимо этого, держатель пластика может привязать карточку к востребованным электронным кошелькам, подключить услугу «Автоплатеж», пользоваться бонусной программой «Спасибо от Сбербанка», принимать участие в различных акциях и пр.

С заботой о своих клиентах Сбербанк предусмотрел множество способов пополнения кредитных карт. Если вы настроены пользоваться льготным периодом и не уплачивать банку проценты, нужно знать, какие варианты внесения средств на кредитный счет имеются. Ведь только своевременные зачисления могут гарантировать беспроцентное пользование займом.

Чтобы регулярно пополнять карточный счет можно воспользоваться любым из доступных способов:

- через операционную кассу Сбербанка;

- с помощью банкоматов и терминалов самообслуживания;

- совершив безналичный перевод со счета, открытого в стороннем финансово-кредитном учреждении;

- используя популярные электронные кошельки – QIWI, Webmoney;

- воспользовавшись системой дистанционного обслуживания «Сбербанк-онлайн» или приложением для мобильных устройств.

Важно учитывать сроки проведения транзакции при выборе того или иного метода. Так, например, пополнив счет через кассу, можно надеяться на мгновенное зачисление средств, а при выборе безналичных переводов со счетов в сторонних банках ожидать деньги следует в течение двух-трех суток

https://youtube.com/watch?v=f6CcvZUoqbk

Как пользоваться кредитной картой Сбербанка: основные правила

У кредиток значительный диапазон применения. С их помощью можно:

- делать покупки в долг в любом магазине, в том числе и в интернете;

- оплачивать любые услуги (коммунальные, мобильной связи), госпошлины, штрафы и др.;

- обналичивать заемные средства в банкомате;

- перевод на рублевые дебетовые карточки (собственные и посторонних лиц) через интернет-банк.

За переводы и снятие денег в банкомате снимается комиссия в 3%, при этом прекращается действие грейс-периода.

Выбор и активация

Перед оформлением кредитки следует учесть свои требования

и пожелания к продукту, чтобы выбрать подходящий вариант. Банк предлагает

пластики разными по уровню и с различными опциями, использованием бонусов

(мили, Спасибо, кэшбэк). При подписании договора внимательно изучите его,

разберитесь во всех ньюансах, кажущиеся непонятными

Обратите особое внимание

на размер процентов, льготного периода, установленные ограничения и имеющиеся

бонусы

Перед активацией пластика банковские сотрудники

рекомендуют еще раз проверить на его лицевой стороне корректность написания

фамилии и имени, а затем расписаться в специальном поле. Активация кредитки

проводится в автоматическом режиме.

Перед первой платежной операцией нужно

воспользоваться банкоматом или терминалом для проведения следующего действия:

- вставить пластик в картоприемник, ввести ПИН-код;

- сделать запрос по балансу.

После этого можно делать безналичные расчеты.

Карточки с программой мили от Аэрофлот и с возможностью автоматически совершать благотворительность

Правила пользования

кредитными картами Сбербанка

Чтобы получить выгоду от кредитки и не влезть в долги, специалисты советуют придерживаться следующих правил:

- Для комфортного взаимодействия с банком подключите интернет-банкинг и СМС-оповещение. Благодаря этому сервису вы будете своевременно получать напоминание о дате и сумме очередного платежа, а также отслеживать баланс по карточке.

- Контролируйте ежемесячные отчеты банковского учреждения, чтобы быть в курсе финансовой ситуации.

- Погашайте задолженность до окончания льготного периода, не дожидайтесь конечного дня уплаты. Если опоздаете с платежом, банк сразу начислит проценты за использование заемных средств. В этом заключается все «коварство» использования кредитных карт любого банка, и Сбербанка в том числе. Проценты по кредиткам высокие (свыше 20%). Если пропустить дату платежа, придется выплачивать не только долг, но и проценты. Все ваши свободные средства будут уходить на уплату процентов, а сам долг будет расти. В этом случае кредитка становится финансовой «обузой» для картодержателя.

- Если у вас в Сбербанке открыта зарплатная карточка, перечисляйте с нее деньги для погашения долга. Возьмите за правило после зачисления зарплаты сразу выплачивать задолженность.

- Старайтесь пополнять кредитку суммами крупнее минимального платежа. Это обязательная сумма, позволяющая дальше пользоваться пластиком. Чем дольше вы возвращаете долг, тем дороже он вам обойдется.

Золотые кредитные продуты банка с условиями выпуска

Если возникают любые спорные вопросы по применению

карточку, нужно обращаться в колл-центр банка для их своевременного решения.

Как пополнять

Своевременное пополнение кредитной карты Сбербанка – залог ее

успешного использования. Зачисление

средств на счет можно осуществить несколькими способами:

- В личном кабинете Сбербанк Онлайн. В разделе «Карты» выбрать обозначение кредитки, в меню операций кликнуть на «Пополнить». Из списка выбрать зарплатную карточку для списания и перечислить нужную сумму.

- В мобильном приложении интернет-банка. Операция по перечислению производиться аналогичным способом, как и в веб-версии.

- Отправить СМС на номер 900. Для отправки СМС-сообщения создайте текст типа «ПЕРЕВОД XXXX YYYY ZZZZ», где XXXX – последние 4 цифры зарплатной карточки, YYYY – последние цифры номера кредитки, ZZZZ – сумма в рублях.

- В банкомате. В меню на экране выбирается раздел «Платежи и переводы», затем – «Пополнить» и дальше действовать согласно подсказкам на экране.

Чтобы осуществлять платежи вовремя, нужно точно знать дату и сумму погашения. Узнать эту информацию можно:

- В отчетах по карточке, которые приходят ежемесячно на электронную почту картодержателя.

- В Сбербанк Онлайн во вкладке «Информация по карте».

- В мобильном приложении, открыв страницу карточки с информацией по ней.

Вам может быть интересно:

Сбербанк страхование путешественников

Условия пользования кредитными картами Сбербанка

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

Тарифы

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

Льготный период по кредитной карте Сбербанка

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

Как работают кредитные карты на 50 дней

В каждой финансовой организации, оформляющей гражданам кредитки – свои условия пользования пластиком. Сбербанк ввел одинаковые условия для всех своих кредитных карт, что очень удобно. Если гражданин ранее не пользовался картами банка с льготным периодом в 50 дней, условия нужно обязательно изучить.

Не все клиенты внимательно читают договор на приобретение финансового продукта, поэтому иногда возникает недопонимание такого рода: 50 дней ещё не прошло, а Сбербанк уже присылает уведомления, что долг нужно срочно погасить. В некоторых случаях держатели карт из-за собственной невнимательности обвиняют банк в нарушении условий договора. Чтобы предотвратить возможные проблемы в виде финансовых потерь, каждому клиенту организации нужно разобраться в том, что из себя представляет льготный период, прежде чем начинать пользоваться кредитным продуктом.

Льготный период по карте

Льготный период – это временной отрезок, в течение которого можно свободно пользоваться заемными средствами – комиссия при этом взиматься не будет

Важно вернуть деньги в установленный срок, иначе будет допущена просрочка и придется заплатить 36% от невыплаченной суммы + полный размер невыплаченной суммы. Все карты имеют льготный период – 50 дней – это означает, что заемными деньгами в этот срок можно пользоваться без финансовых убытков (какую сумму клиент у банка занял, такую и должен вернуть)

Отсчет 50-ти дней льготного периода начинаются не с момента использования заемных средств, как это реализовано в некоторых других банках, а с конкретной даты – она называется датой отчета.

Отчетная дата у каждого клиента своя, её можно найти на конверте, который выдают при получении пластика на руки. День получения кредитки – это и есть отчетный день (например, карта получена 21 января, значит 21 число каждого месяца будет отчетным днем). Начиная с отчетного дня держатель карты может пользоваться заемными средствами банка 30 дней, с 31 по 50 день клиент должен погасить долг по кредитке. Таким образом все кредитки Сбербанка имеют 30 дней отчетного и 20 дней платежного периода. Чтобы не запутаться в расчетах, нужно следить за информацией в интернет-банкинге или мобильном приложении – там отображается сумма задолженности и дата её погашения. Также в любой момент времени можно узнать нужные сведения отправив на номер 900 СМС с текстом ДОЛГ.

Кредитный лимит по карте

Если клиент Сбербанка ранее не пользовался кредитными продуктами банка, скорей всего ему предложат оформить Классическую кредитную карту с денежным лимитом до 300 тысяч рублей на стандартных условиях. Активно пользуясь картой какое-то время, гражданин может дать понять финансовой организации, что ему нужно увеличить лимит. Тогда клиенту придет соответствующее уведомление (в личном кабинете интернет-банкинга и в СМС сообщении).

Увеличение лимита до максимального (у Классической карты это 600 тысяч рублей) происходит по факту, то есть согласие клиента не нужно, но он может отказаться от этой привилегии, направив заявление в банк. Пользуясь картой с персональным (максимальным) лимитом довольно активно, клиент может получить предложение оформить Платиновую карту с лимитом до 3 миллионов рублей. Однако каждый гражданин может проявить инициативу и не ждать предложения от Сбербанка, а подать заявление на получение карты с большим лимитом.

Как пользоваться картой

Правильно пользуясь кредитной картой Виза, клиент может существенно снизить переплату или даже свести ее к нулю и получить дополнительную выгоду.

Льготный период 50 дней и правила погашения

Льготный период предоставляет клиенту возможность оплачивать с помощью кредитной карты Виза от Сбербанка любые покупки и не платить проценты по кредиту при погашении долга до его окончания. Максимальная продолжительность грейс-периода – 50 дней. Он формируется из 30 дней отчетного периода для совершения покупок и 20 дней – платежного периода для внесения оплаты.

Подробнее о льготном периоде читайте по этой ссылке.

На что можно тратить деньги

Условия пользования кредитной картой Виза от Сбера предусматривают возможность тратить деньги на покупки или получать за счет доступного лимита наличные. Основное назначение кредитки – это все же оплата в обычных и онлайн-магазинах, именно на эти операции будет действовать льготный период. При снятии наличных с классической кредитной карты Виза Сбербанка или любой другой кредитки этого финансового учреждения будет взята также доп. комиссия.

Список запрещенных операций

Сбербанк не разрешает использовать свои карты для пополнения счетов в онлайн-казино, тотализаторах и т. д. Хотя по правилам системы Виза они возможны, но по действующему законодательству РФ они незаконны. С кредитных карт Виза Сбербанка нельзя отправлять переводы на другие карточки, счет, в т. ч. принадлежащие другим лицам в интернет-банке. При использовании сторонних сервисов для совершения переводов они приравнивается к снятию наличных в стороннем устройстве и за него списывается соответствующая комиссия.

Лимит и условия снятия наличных с карты

Лимиты на снятия зависят от категории пластика:

- кредитная карточка Виза Классик Сбербанка и позволяет снять до 150 тыс. р. в сутки наличными;

- по золотой кредитке Виза всех видов можно за 1 день снять уже до 300 тыс. р.;

- по премиальным кредитным картам Виза (в т. ч. Signature) суточный лимит на получение наличных – 500 тыс. р.

При получении налички через кассы и банкоматы Сбера комиссия составит 3% (мин. 390 р.). В устройствах самообслуживания и пунктах выдачи наличных сторонних банков плата за операцию взимается по повышенному тарифу – 4% (мин. 390 р.). Льготный период для этого типа операций не действует, но процентная ставка по кредитному договору не увеличивается.

Бонусная программа

Кредитные карты Виза, кроме пластика Аэрофлот, принимают участие в бонусной программе Спасибо. По ним можно получать до 30% бонусов от партнеров, а также до 0,5% (до 10% — по категориям) – от банка при выполнении определенных условий. Дополнительно по карточкам «Подари жизнь» Сбербанк отчисляет 0,3% от каждой покупки и половину стоимости первого года обслуживания в благотворительный фонд. Бонусы Спасибо можно менять на скидку до 99% от партнеров или потратить на специальных сайтах проекта.

По кобрендинговым карточкам Виза Аэрофлот баллы Спасибо не начисляются. Вместо них владелец такого пластика может присоединиться к программе Аэрофлот-Бонус и получать 1-2 мили за каждые 60 р., потраченные на покупки.

Работает ли карта в Крыму и за границей

Кредитная карта Виза Классик от Сбербанка, как и другие карточные продукты крупнейшего банка РФ, в настоящее время работают в Республике Крым и г. Севастополь без проблем.

Единственное, что необходимо учитывать держателю кредитной карты от Сбербанка Классик или любой другой при поездках в Крым – отсутствие на территории полуострова отделений и банкоматов Сбера. Подробнее про снятие наличных и использование карт Сбера в Крыму можно почитать в отдельной статье: «Как снять наличные деньги в Крыму с карты Сбербанка в 2021 и можно ли ею расплачиваться».

Условия пользования кредитной картой Сбербанка позволяют использовать ее для оплаты товаров и получения наличных не только в РФ, но и в других странах. Платежная система Виза обеспечивает возможность расчетов почти во всех государствах Земного шара.

Учимся грамотно пользоваться кредиткой Сбербанка

Как активировать и как пополнить карту

Вы получаете пластиковую карту с бумажным конвертом, в котором содержится ваш индивидуальный ПИН-код. Он необходим для идентификации при совершении операций через платежные терминалы в торговой сети или банкоматах.

Проверьте информацию на лицевой стороне карты

Особенно обратите внимание на написание фамилии и имени. На обратной стороне в специальном поле поставьте подпись шариковой ручкой

Специальных действий для активации кредитки не требуется. Это произойдет автоматически на следующий день после ее получения.

Сбербанк разрешает 3 способа внесения денег в счет погашения задолженности по кредитке:

- Перевод с зарплатной карты.

- Внесение наличных через банкоматы или работника в отделении банка.

- Банковским переводом по реквизитам карты.

По первым двум способам комиссия не начисляется.

Льготные условия кредитования на 50 дней

По кредитке установлен период времени, в течение которого вы можете пользоваться заемными деньгами без процентов. По классическим картам Visa и MasterCard – это 50 дней.

Как правильно пользоваться льготным периодом? Вы должны погасить полную сумму задолженности до даты платежа, которая указана в отчете по счету. Только в этом случае банк не начислит проценты. Если вы вносите только часть суммы в погашение долга, то платите за это рассчитанный для вас процент.

Расчет льготного периода лучше всего представлен в наглядной форме:

Льготный период действует не на все операции. Например, его не будет в следующих случаях:

- снятие наличных,

- операции в казино,

- безналичные переводы.

По этим видам операций проценты начисляются сразу.

Схема использования кредитных средств:

- Вы оплачиваете кредиткой покупки товаров и услуг или снимаете наличными. Лимит уменьшается на потраченную сумму.

- Вы вносите сумму в погашение долга целиком или по частям (но не менее минимального платежа). Доступный денежный лимит увеличивается, и вы снова можете им пользоваться.

На сайте Сбербанка действует удобный калькулятор, который наглядно показывает принцип действия карты со льготным периодом. Вы можете завести все свои покупки и посмотреть, сколько экономите на уплате процентов. Более подробно мы разбирались с калькулятором в статье о кредитных картах.

Разбираем понятие “обязательный платеж”

Будете вы погашать всю сумму долга целиком или по частям, решать только вам. Одно вы должны запомнить очень хорошо – сумма не должна быть меньше минимального обязательного платежа. Да, вы заплатите проценты, потому что не погасили весь долг, но:

- вы не попадете под санкции банка;

- сохраните чистой свою кредитную историю;

- возобновите в полном объеме кредитную линию, которую одобрил вам Сбербанк.

Итак, обязательный минимальный платеж – это:

- 5 % от суммы долга, но не менее 150 руб.

- Сумма превышения кредитного лимита.

- Проценты по кредиту, если вы не воспользовались льготным периодом.

- Комиссии, неустойки.

Увеличение кредитного лимита: стоит ли обращаться в банк

Банк для каждого клиента в индивидуальном порядке рассчитывает лимит денежных средств, которыми он может пользоваться. Эта сумма возобновляется каждый раз после погашения долга целиком или частично. В этом главное преимущество и отличие кредитной карточки от потребительского кредита.

На основе анализа вашей анкеты и собственных источников информации банк самостоятельно определяет ту границу, за которую вы не сможете переступить. Максимальная сумма по классическим картам Visa и MasterCard – 600 000 руб. Но часто она значительно меньше.

Как увеличить кредитный лимит? Это делает только банк по совокупности факторов, характеризующих вас как надежного плательщика. К сожалению, заявки от граждан на увеличение лимита банк не рассматривает.

Как закрыть кредитную карту

Процедура закрытия кредитной карточки простая. Необходимо:

- Подать в отделение банка, где получали кредитку, заявление на отказ от дальнейшего ее использования.

- Погасить имеющиеся задолженности.

- Вернуть по требованию банка карту, т. к. она является его собственностью.

Закрытие счета происходит по истечении 30 дней после возврата карточки.

Как получить кредитку

Карта Виза Классик поддерживает два варианта оформления:

- По предварительно одобренному предложению.

- После подачи заявки в банк.

Самым простым и надежным считается первый вариант. Получение карточки в этом случае заявителю будет гарантировано. Так, если клиент держит в банке вклад, имеет зарплатную карту или выплачивает кредит без просрочек, то существует большая вероятность того, что Сбербанк предложит ему оформить кредитку на специальных условиях.

- Документы, подтверждающие получение дохода (справка 2-НДФЛ или справка по форме банка, выписка о размере пенсии).

- Документы, подтверждающие официальное трудоустройство заемщика (заверенная копия всех страниц трудовой книжки, копия трудового договора или контракта).

- Свидетельство о собственности на недвижимое имущество, принадлежащее заявителю, или ПТС.

Если критической потребности в заемных средствах нет, лучше не торопиться с подачей заявления и подождать предложения по инициативе банка. Предложение с высокой вероятностью поступит тем, у кого:

- есть дебетовая карта учреждения;

- оформлен вклад;

- успешно выплачивается кредит;

- открыта зарплатная или пенсионная карточка в Сбербанке.

Заключение

По моему мнению, Сбербанк на сегодняшний день не проводит активную политику по привлечению новых клиентов или по повышению заинтересованности старых в своих банковских продуктах. Это происходит по той простой причине – банк в них (т. е. новых клиентах) не особо и нуждается.

В это время более мелкие игроки не слезают с экранов телевизора, пытаясь привлечь наше внимание новыми предложениями. А Сбербанк стабильно, из года в год, занимает свое 1-е место на рынке

К чему я веду? Да к тому, что ожидать от него каких-то супервыгодных условий, наверное, не стоит. Но многих банк привлекает своей стабильностью, государственной гарантией и именем.

А что нужно вам?