Кредитные карты банка “открытие”: условия пользования и отзывы заемщиков

Содержание:

- Варианты кэшбека

- Как оформить карту «Все что надо» от банка «Открытие»

- Кэшбэк-программа

- Условия кредитной карты «Все что надо»

- Ответы на популярные вопросы

- Как оформить карту банка Открытие?

- Программа лояльности по кредитной карте Opencard

- Как работает льготный период

- Подача онлайн-заявки на карту «Opencard»

- Виды кредитных карт и условия

- Описание кредитных карт с условиями и ставками

- Виды кредитных карт

- Как закрыть кредитную карточку?

- О банке

- Льготный период

- Кредитная карта Opencard банка Открытие — основные условия

- Подводные камни карт по отзывам заемщиков

- Онлайн-заявка на кредитную карту

Варианты кэшбека

Как говорилось ранее, главной особенностью рассматриваемой кредитной карты является кэшбек. Пользователь может всячески настраивать его, подстраивая под свои нужды. Рассмотрим доступные варианты более подробно.

До 11% в категории

Первый вариант подразумевает выбор любимой категории. Каждый месяц вы можете менять ее в случае необходимости. На сегодняшний день поддерживаются следующие категории:

- все, что связано с транспортом;

- кафе и рестораны;

- путешествия и отели;

- красота и здоровье.

Важные особенности:

- по всем покупкам в выбранной категории вам будет возвращаться 11% от суммы затраченных средств;

- максимальный кэшбек начисляется только при выполнении условий, описанных в следующем разделе статьи;

- управлять кэшбеком можно как в мобильном приложении, так и в интернет-банкинге на официальном сайте.

До 3% на все покупки

В этом случае вы не выбираете конкретную категорию, а получаете кэшбек за любые покупки. В таком случае его фиксированный размер составит 3%. Но действуют следующие условия и особенности:

- Как и в предыдущем случае, каждый месяц вы можете менять параметры кэшбека в случае необходимости.

- Кэшбек начисляется в виде бонусных рублей. Каждый такой рубль эквивалентен настоящему.

- В течение первых 30 дней пользования картой кэшбек в любом случае будет составлять 3%. Далее — только при выполнении условий из следующего раздела статьи.

- Пример:

Как оформить карту «Все что надо» от банка «Открытие»

Если вас заинтересовало рассматриваемое предложение, подать заявку на получение «Все что надо» можно на главном веб-ресурсе компании в интернете. Для этого рекомендуется придерживаться следующего алгоритма:

- Перейдите по веб-адресу: https://www.open.ru/credit_cards/vse.

- Пролистайте страницу до блока «Заполните анкету и получите карту».

- На первом этапе заполняются следующие поля:

- ФИО;

- пол;

- контактный телефон.

- Закончив с этим, нажмите «Продолжить», чтобы перейти к подтверждению номера телефона.

- В появившемся поле укажите код, который получите от банка посредством сообщения на смартфон.

- Далее указываются паспортные данные: серия и номер, кем выдан, а также регистрация и дополнительная информация, связанная с этим. Заполнив поля, кликните «Подтвердить».

- Следующий шаг — сведения о доходности и вид документа, которым вы можете подтвердить это. А также статус пенсионера, образование и город проживания. Теперь задействуйте меню «Продолжить».

- Шаг 4 из 6:

- планируемый размер кредитного лимита;

- тип работы;

- юридическое название вашей компании;

- правовая форма организации;

- ИНН;

- сфера деятельности;

- количество сотрудников;

- точный месяц, когда вы трудоустроились;

- точный год, когда вы трудоустроились;

- должность;

- общий стаж;

- фактический адрес работы;

- контактный номер непосредственного начальства или отдела кадров.

- Кликните «Продолжить», как показано на скриншоте ниже.

- Шаг 5 из 6:

- отделение банка;

- имя и фамилия, которые будут напечатаны на карте латиницей;

- кодовое слово для подтверждения транзакций в банке;

- электронная почта;

- семейное положение;

- количество иждивенцев;

- дополнительная информация о семье.

- На заключительном этапе остается указать информацию, связанную с запасным контактным лицом. К нему банк сможет обратиться в случае возникновения форс-мажорных ситуаций. Закончив с этим, кликните «Получить карту».

Если данные введены верно, то в течение рабочего дня с вами свяжется сотрудник компании и поможет закончить оформление кредитной карты «Все что надо» от ФК «Открытие».

Кэшбэк-программа

За оплату товаров и услуг кредиткой «Всё что надо» банк начисляет бонусные рубли. Есть 2 варианта начисления кэшбэка: до 3% на всё или до 11% на покупки в категории плюс 1% на всё. Клиент может подключить только одну бонусную опцию. По умолчанию после оформления карты будет действовать программа «МАКСимум на всё» (кэшбэк до 3% на все покупки).

Условия получения максимального вознаграждения рассмотрены в таблице ниже.

| Вид бонусной опции | При оплате товаров и услуг через онлайн-сервисы банка на любую сумму не менее 1 раза в месяц | При совершении покупок по карте «Всё что надо» |

| «МАКСимум на всё» | +2% на все покупки | +1% на все покупки |

| «МАКСимум от красоты и здоровья», «МАКСимум от транспорта и АЗС», «МАКСимум от путешествий», «МАКСимум от кафе и ресторанов» | +5% на покупки в выбранной категории и +1% на все покупки | +5% на покупки в выбранной категории |

Накопленными бонусами можно распорядиться следующим образом:

- Компенсировать любую покупку стоимостью от 1 500 рублей. Транзакция должна быть совершена в течение последних 30 дней. Бонусами можно компенсировать только 100% от стоимости покупки. Операции, которые подходят для компенсации, будут отражены в личном кабинете. Обмен осуществляется по курсу 1 бонус = 1 рубль.

- Использовать для оплаты авиа и ж/д билетов или бронирования отелей на портале travel.open.ru с 20%-ой скидкой.

- Компенсировать проценты по действующему кредиту, выплаченные за последние 12 месяцев.

- Получить надбавку в размере 1% к процентной ставке по накопительному счёту «Моя копилка». Стоимость подключения данной опции на 1 месяц составляет 300 бонусных рублей, на 3 месяца — 900 бонусных рублей.

Лимит кэшбэка в месяц — 7 000 бонусов.

Условия кредитной карты «Все что надо»

Теперь рассмотрим условия обозреваемой кредитной карты более подробно. Для этого приведем наглядную таблицу ниже.

| Параметр | Условие |

|---|---|

| Используемый платежный сервис | ВИЗА Signature PayWave |

| Валюта кредитного счета | Российские рубли |

| Срок действия пластикового носителя | 48 месяцев |

| Стоимость обслуживания |

|

| Стоимость услуги «SMS-банкинг» | Бесплатно |

| Максимальный лимит | Определяется для каждого заемщика по отдельности, но не может быть выше 1,5 миллиона рублей |

| Процентная ставка по истечении льготного периода | От 13,9% до 29,9% |

| Продолжительность беспроцентного срока | 4 месяца |

| Сколько нужно вносить средств каждый месяц для погашения задолженности | 3% от суммы текущего долга, но не менее 500 рублей |

| Получение денежных средств в банкоматах | Без комиссии |

| Максимальная сумма, допускаемая к получению в терминалах |

|

| Пополнение карты наличными через банкомат | Без комиссии в любых терминалах |

| Платежи за ЖКХ, штрафы, телефонию, телевидение, интернет и так далее | Без комиссии |

| Перевод средств с одного счета на другой, выпущенный банком «Открытие» | 3,9% от всей суммы + 390 рублей фиксированной комиссии |

Ответы на популярные вопросы

Как работает бонусная программа OpenCard?

OpenCard предлагает два варианта начисления бонусных баллов:

- До 11% за покупки в избранных категориях – «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты» или «Аптеки и салоны красоты». 5% возвращается при погашении задолженности на сумму более 1 000 рублей, еще 5% — при сумме платежей в интернет-банке от 1 000 рублей, 1% — при сумме покупок от 5 000 рублей в месяц.

- До 6% за все покупки. 2% возвращается при погашении задолженности на сумму более 1 000 рублей, еще 2% — при сумме платежей в интернет-банке от 1 000 рублей, 2% — при сумме покупок от 5 000 рублей в месяц.

Менять схему начисления бонусов можно каждый месяц. Накопленными баллами можно компенсировать любые покупки на сумму от 3 000 рублей.

Можно ли оплатить рублевой картой покупку в иностранной валюте?

С помощью карты с рублевым счетом можно оплачивать покупки в любой иностранной валюте – например, в долларах США или евро. В процессе оплаты банк автоматически обменяет валюту по своему курсу.

Как можно пополнить кредитную карту Открытия?

Пополнить кредитку, оформленную в банке Открытие, можно несколькими способами:

- Наличными в банкоматах и кассах банка

- Переводом с другой карты

- Банковским переводом по реквизитам

От выбранного способа зависят скорость перечисления денег и размер комиссии.

Можно ли снимать наличные с кредитки Открытия?

Снимать наличные с карты нежелательно. За эту операцию банк взимает комиссию 3,9% плюс 390 рублей. Кроме того, она останавливает действие льготного периода.

Какие санкции предусмотрены для тех, кто не погасил задолженность в срок?

Если вы пропустите платеж по кредиту, то банк будет начислять неустойку в размере 18,25% годовых каждый день, пока просрочка не будет устранена.

Как оформить карту банка Открытие?

Подать заявку на карту можно как в отделении банка, так и онлайн через интернет.

При личном обращении сперва достаточно только паспорта и второго документа, например, СНИЛС или водительского удостоверения. Подтверждение дохода можно принести позже.

При оформлении заявки удаленно потребуется указать:

- персональные сведения — фамилию, имя, отчество и дату рождения;

- контактные сведения — номер телефона и адрес электронной почты;

- паспортные данные — если документ менялся, то информация о предыдущем также необходима;

- сведения о занятости — трудовой стаж и наименования организации-нанимателя.

После ввода данных решение приходит практически моментально — оно становится известно в течение часа.

Если ответ банка положительный, то карта отправляется на выпуск. Получить ее и кредитный договор можно как лично в отделении, так и через курьера с доставкой на дом или на работу. Сейчас такая возможность есть в 36 регионах, в ближайших планах банка сделать удаленную выдачу карты доступной по всей стране.

Программа лояльности по кредитной карте Opencard

Чтобы получать кэшбэк, нужно расплачиваться кредитке Opencard за покупки и услуги. Размер бонусов зависит от выбранной бонусной категории (опции), выполнения клиентом условий:

- Сумма оплаты по основной или дополнительным карточкам в течение месяца достигает 5 000 ₽.

- Сумма по платежам, оплате услуг, выполняемых посредством мобильного, интернет-банка составляет 1 000 ₽ либо превышает ее.

- Каждый месяц долг заемщик погашал на 1 000 ₽ больше, чем размер минимального платежа; остаток собственных денег на Opencard ≥ 100 ₽.

Теперь пройдемся по бонусным опциям карты:

Теперь пройдемся по бонусным опциям карты:

- «Друг все вернет» — 0-3% за все покупки. Независимо от вида выполняемого условия, «Открытие» возвращает 1%. Таким образом, выполнив оба условия, вы получите 2% на счет, а при соблюдении 3-х условий — 3% cashback соответственно;

- «Друг подарит заботу». Кэшбэк колеблется в диапазоне 0-11%. За выполнение первого условия дают 1%, 2-го – 5% и столько же за соблюдение 3-го. В данном случае бонусы возвращают за покупки в аптеках, оплату массажа в специальных салонах, услуг парикмахера и салонов красоты;

- «Друг поможет в пути». За оплату всех покупок кредитной картой человеку возвращают 1%, по категории АЗС и транспорт – 5 %. Всего начисляют до 11%. К категории АЗС и транспорт относятся: Пассажирские перевозки, Автобусные линии, СТО, Нефть и нефтепродукты, Прокат авто, Лимузины и такси, Топливо и др.;

- «Друг всегда угостит». Подключив эту опцию, при оплате обедов и напитков в кафе и ресторанах, барах, местах общественного питания, ночных клубах, фастфудах, банк возвратит бонусами от 0-11%. Cashback за все товары – 1%, когда выполняется 1-ое условие, и по 5% полагается за 2-ое и 3-е;

- «Друг откроет весь мир». Сюда включают отели и билеты, а начисляют 1, 5 и 5%, в зависимости от выполняемых условий.

По любой из категорий максимальный размер вознаграждений – 3 тыс. руб. За все покупки удается получить в течение расчетного периода не более 15 тыс. руб.

Управление кэшбэком по кредитной карте Opencard банка Открытие

Рассчитать примерное количество бонусов вы можете на сайте банка с помощью специального калькулятора. Выбор бонусной опции и управление кэшбэком осуществляются в интернет-банкинге или мобильном приложении, которое доступно для скачивания на той же странице. Вы можете менять категории один раз в месяц. По умолчанию устанавливается «Друг все вернет» — до 3%.

Кэшбэк предназначен для возмещения 100% от цены любой покупки, которая отражается в списке мобильного приложения или интернет-банка. Только ее необходимо совершать посредством основной кредитной карты. 1 бонусный рубль = 1 руб. Бонусы обнуляются, если их не использовать и не совершать никаких операций по кредитной карте Opencard.

Учтите, вознаграждения не будет, если допустить просрочки. Более подробно о программе лояльности читайте в разделе «Вопросы и ответы» на странице кредитки банка «Открытие».

Порядок оформления кредитной карты банка Открытие Opencard

Есть 3 способа для оформления Opencard:

- онлайн-заявка на сайте банка Открытие;

- звонок в колл-центр по номеру 8 800 444 44 00;

- визит в отделение.

Получить кредитную карту Opencard могут россияне возрастом 21—68 лет, зарегистрированные на территории присутствия отделения, отработавшие на одном месте не менее 3 мес. Кредитные карты открывают исключительно физлицам, которые зарабатывают от 15 тыс. руб. Opencard с лимитом до 100 тыс. руб. оформляют по 2 документам: паспорту и загранпаспорту/СТС/ПТС. Если вы нуждаетесь в большей сумме кредита, следует подготовить справку о доходах. После оповещения о вердикте с документами придется прийти в офис, т.к. доставка кредитной карты не предусмотрена.

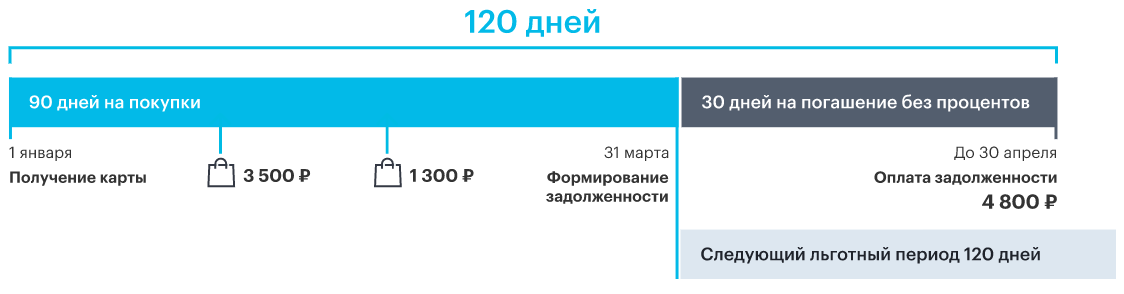

Как работает льготный период

В последнее время все больше банков создает кредитные карты с льготным периодом. Он подразумевает возможность воспользоваться заемными средствами и успеть вернуть их в срок без оплаты процентной ставки. В случаем с рассматриваемой услугой этот период составляет 120 дней.

Например, вы совершили покупку 1 января. В течение 120 дней вы можете возвращать деньги без процентов

Однако важно учитывать, что существует минимальный ежемесячный платеж от 500 рублей. Также отдельно оплачивается само обслуживание карты

Если вы совершите новую покупку до истечения льготного периода, то на эти деньги начнется новый отсчет. А старый продолжится своим ходом.

Подача онлайн-заявки на карту «Opencard»

Когда нужна выгодная кредитка, банк Открытие готов предложить лучший продукт среди конкурентов. Условия пользования картой существенно отличаются от карт иных банков, предлагая больше возможностей и бонусов.

Кредитная карта банка Открытие — это лимит в полмиллиона рублей, доходный кэшбэк, доступная кредитная ставка. Создание такого кредитного продукта было продумано до мелочей, оно сопровождалось внедрением современной системы безопасности и сохранности персональных данных, которая не ограничилась наличием стандартного пин-кода.

Чтобы подать заявку на получение кредитки, достаточно заполнить заявку на сайте компании. Сделать это можно не только с персонального компьютера, но и со смартфона. Также существует возможность создания анкеты в отделениях банка или через колл-центр. Рассмотрение документов осуществляется в максимально сжатые сроки, чтобы ускорить процесс выдачи и использования кредитки заемщикам.

Пошаговая инструкция оформления

Кредитка банка Открытие имеет хорошие отзывы от клиентов. Потребители, которые регулярно используют этот платежный инструмент, по достоинству оценили все преимущества Opencard, среди которых выгодный кэшбэк и бесплатное обслуживание.

Заказать кредитную карту Опенкард проще всего на сайте банка. Для оформления необходимо выбрать раздел «Кредитные карты», после этого нажать на продукт «Opencard кредитная». Нажав на кнопку «Оформить карту», клиент получает на мониторе электронную анкету. Туда необходимо внести свои личные данные (фамилию, имя, отчество), пол, контакты, а также дать согласие на обработку персональных данных.

После этого нужно дождаться одобрения по кредиту, предоставить документы и получить карточку. Пользование кредитными средствами предусматривает не только безналичный расчет, но и снятие денег в банкомате. Лимит на обналичивание составляет 100 тысяч рублей в месяц, снятие денег в сторонних АТМ предусматривает комиссию — 3,9% + 390 рублей.

Оформите Opencard и получайте выгодный кэшбэк — до 11% за покупки в определенной категории или 6% за все товары. Банк начисляет бонусный балл за каждую проведенную оплату, главное — определиться с форматом кэшбэка.

Срок рассмотрения заявки

Рассмотрение заявки осуществляется в максимально сжатые сроки. Чаще всего ответ приходит в течение дня. Компания заинтересована, чтобы клиент получил карту как можно быстрее. Поэтому длительное принятие решения исключено.

Если заинтересовала кредитная карта Открытие, условия получения можно прочитать на сайте или узнать по телефону. Получив кредитку, можно отслеживать информацию по карте, зайдя в личный кабинет. Баланс, начисленные проценты, бонусы — за всем этим легко следить с помощью интернет-банкинга.

Процентные начисления возможны лишь в том случае, если долг по карте не выплачен в течение грейс-периода. Когда же все средства возвращены в срок, пользование деньгами не несет за собой никаких финансовых потерь.

Как повысить шансы на одобрение заявки

Кредитные карты банка Открытие — эффективный платежный инструмент, который позволяет делать покупки и оплачивать услуги удобно и выгодно. Это может быть как онлайн-шопинг через интернет, так и безналичный расчет в ближайшем магазине у дома. Оформить кредитку Visa или Mastercard могут совершеннолетние россияне, которые имеют официальное место работы и регулярную заработную плату.

Чтобы увеличить шансы на одобрение, можно указать дополнительный доход. Это могут быть премии, средства от сдачи в аренду жилья, депозитные начисления.

Большую роль в принятии решения банком играет кредитная история клиента. Лица с низким кредитным рейтингом, непогашенными кредитами, судебными спорами, просрочками могут получить отказ. Реабилитировать КИ можно с помощью микрокредитов, потребительских займов, депозита с минимальной суммой. Открыв депозитный счет, заемщик автоматически повышает в глазах банка свою платежеспособность и благонадежность.

Как узнать решение банка

Отправив заявку на оформление Opencard с льготным периодом, соискателю нужно дождаться решения банка. Чаще всего оно приходит в тот же день. Это может быть звонок от менеджера банка, смс-сообщение, письмо на электронную почту.

После одобрения заявки необходимо предоставить банку документы (паспорт, дополнительное удостоверение, справку о доходах) и получить кредитку. Все условия, ставки, просчет льготного периода оговариваются при оформлении карточки. На премиум условия могут рассчитывать постоянные клиенты банка. Платежная система кредитки Opencard — Visa Gold или Mastercard World. Это позволяет выгодно расплачиваться картой даже за пределами России.

Виды кредитных карт и условия

| Наименование и заказ карты | Макс. кредитный лимит | Процентная ставка | Льготный период | Комиссия за снятие наличных | Плата за обслуживание, руб. в год |

| 120 дней кредитная | 500 000 руб. | 13,9 – 29,9% | 120 дней | 0 р. | 0 – 1200* |

| Opencard кредитная | 500 000 руб. | 13,9 – 29,9% | 55 дней | 3,9% + 390 р. | Бесплатно, 500 р. за выпуск |

| Travel кредитная | 500 000 руб. | 19,9 – 32,9% | 990 | ||

| Travel золотая | 18,9 – 31,9% | 2990 | |||

| Travel премиум | 1 000 000 руб. | 17,9 – 30,9% | 5990 | ||

| Лукойл кредитная | 500 000 руб. | 19,9 – 32,9% | 990 | ||

| Лукойл золотая | 500 000 руб. | 18,9 – 31,9% | 2990 | ||

| Лукойл премиум | 1 000 000 руб. | 17,9 – 30,9% | 5990 |

Конкретную процентную ставку банк Открытие определяет при подписании договора. Отметим, что беспроцентный период не действует для снятия наличных, денежных переводов, оплаты услуг брокеров и казино. В этих случаях проценты начисляются с первого дня.

Все карточки, кроме «120 дней», дают дополнительные преимущества в виде кэшбэка и бонусов.

| Наименование и заказ карты | Тариф | Описание выгод | Размер кэшбэка |

| Opencard кредитная | — | Кэшбэк на все покупки, либо за платежи в одной из категорий на выбор: АЗС и транспорт (включая общественный); рестораны; путешествия: отели, билеты, прокат авто; аптеки, барбершопы, салоны красоты | До 3% на все До 11% в категории |

| Travel | Базовый | Бонусы за покупки, можно потратить на оплату отелей и авиабилетов | 2% бонусами, плюс приветственные 200 р. |

| Золотой | 3% бонусами, плюс приветственные 300 р. | ||

| Премиум | 4% бонусами, плюс приветственные 600 р. | ||

| Лукойл | Базовый | Баллы лукойл за покупки | 100 баллов за каждые 100 р. 20 000 баллов при оформлении |

| Золотой | 100 баллов за каждые 75 р. 30 000 баллов при оформлении | ||

| Премиум | 100 баллов за каждые 60 р. 60 000 баллов при оформлении |

При выборе кредитной карты постарайтесь выявить для себя оптимальный баланс условий кредитования и бонусов. Приведем несколько советов, которые упростят выбор:

- Если приходится часто снимать наличные или нужен максимальный льготный период, кредитка «120 дней» будет лучшим вариантом.

- Интересует большой кэшбэк – выбирайте Опенкарту.

- Для частых путешествий и деловых поездок можно взять Travel.

- Карта Лукойл пригодится тем, кто много ездит на авто.

Описание кредитных карт с условиями и ставками

Банк предлагает 5 программ, помогающих выгодно пользоваться заемными средствами.

«120 дней без процентов»

Предложение характеризуется самым длительным льготным периодом. Он работает так:

- Отсчет начинается в день получения карты. Грейс-период состоит из 3 расчетных и 1 платежной частей. В течение 90 дней пользуются заемными средствами. Внесение минимальных ежемесячных платежей не требуется. Последующий месяц предназначен для оплаты всей суммы долга.

- Новый льготный период начинается после возврата используемого кредита.

По карте действуют такие условия:

- лимит достигает 500 тыс. руб.;

- процентная ставка равна 13,9-32% годовых;

- плата за годовое обслуживание составляет 1200 руб. (комиссия входит в первую выписку по займу);

- в банкоматах «Открытия» можно снимать наличие бесплатно, однако на такие операции начисляются проценты по кредиту;

- допускается снятие наличных в сумме до 200 тыс. руб. в год, до 1 млн руб. в месяц.

Кредитная карта «120 дней без процентов» имеет самый длительный льготный период.

Opencard кредитная

Главной особенностью данной карты считается возможность подключения программы лояльности. Можно выбирать 1 из 2 видов кэшбэка:

- До 11% в выбранной категории. Такое количество баллов поступает на счет при соблюдении некоторых требований. Доступны категории: общественное питание, транспорт, красота и здоровье, путешествия. За прочие покупки начисляется 1%.

- До 3% на все операции.

Накапливаемые баллы используются для полной оплаты покупок. К общим условиям кредитной программы относятся:

- период без процентов: до 55 дней;

- сумма займа: до 500 тыс. руб.;

- минимальный взнос: 5% суммы долга;

- процентные ставки: от 13 до 32%;

- плата за выпуск платежного инструмента;

- комиссия за обслуживание: отсутствует;

- плата за обналичивание: 3,9% годовых;

- лимиты на снятие наличных: 1 млн в месяц, 200 тыс. в сутки.

.jpg) Opencard кредитная позволяет клиенту подключиться к программе лояльности.

Opencard кредитная позволяет клиенту подключиться к программе лояльности.

«Opencard для путешествий»

По этой карте предлагается 3 тарифных плана:

| Программа | Классическая | Золотая | Премиум |

| Максимальная сумма займа, руб. | 500 тыс. | 700 тыс. | 1 млн |

| Беспроцентный период, дней | 55 | 55 | 55 |

| Плата за пользование займом, % годовых | 17,9-30 | 18-31,9 | 19-32,9 |

| Стоимость годового обслуживания | 990 | 2990 | 5990 |

| Величина приветственного бонуса | 200 | 300 | 600 |

| Кэшбэк за потраченные 100 руб., баллов | 2 | 3 | 4 |

Opencard для путешествий имеет три тарифных плана.

Opencard для путешествий имеет три тарифных плана.

«Лукойл»

Условия обслуживания кредитного счета в этом случае сходны с таковыми у предыдущего продукта. Однако баллы расходуются не на покупку билетов, а на оплату топлива. Как и в предыдущем случае, предлагается 3 тарифных плана.

.jpg) Карта «Лукойл» также имеет три тарифных плана для обслуживания.

Карта «Лукойл» также имеет три тарифных плана для обслуживания.

Рефинансирование кредитки

ФК «Открытие» дает возможность рефинансирования до 6 карточных кредитов одновременно. Услуга помогает снизить финансовую нагрузку, улучшить условия обслуживания.

Виды кредитных карт

В линейке банковских продуктов «Открытие» представлено 7 видов кредиток:

- Opencard. Годовое обслуживание карты бесплатное, однако придется заплатить 500 рублей за выпуск. Предельный лимит денег на пластике – 500 тысяч рублей. Ставка – от 19,9% до 29,9%. В первый месяц владелец карты получает кешбэк 3% от всех покупок, в дальнейшем система начисления меняется, и не в лучшую сторону. Для возврата денег потребуется выполнить определенные условия банка. Накопленные бонусы разрешено потратить только от 3 000 ед., достичь такого остатка можно за полгода активного пользования картой;

- Travel. Доступна в трех вариантах: Золотая, Премиальная и Стандартная. Основное преимущество карт Travel – начисление повышенного кешбэка на покупки, их можно использовать для оплаты путешествий;

- Смарт Карта стоит 590 рублей в год, а процентная ставка по ней – от 19,9% до 32,9%. Владельцы кредитки получают кешбэк 1-1,5% от всех покупки. Кредитный лимит – до 500 тысяч рублей;

- Карта ЛУКОЙЛ выпускается в формате Стандартная, Золотая и Премиальная. Как можно догадаться по названию, она дает владельцу преимущество при заправке на одноименных АЗС – за каждые потраченные 50 рублей клиент получает 1 балл. Впоследствии накопленные бонусы можно потратить на приобретение топлива;

- Карточка РЖД также представлена в трех вариантах. По ней клиенты получают от 1 до 2 бонусов за каждые 50 рублей в чеке. Впоследствии накоплениями можно оплатить проезд по железной дороге;

- Автокарта пригодится владельцам автомобилей. По ней возвращаются 3% от расходов, связанных с машиной (АЗС, мойки, платные парковки и пр.). Кредитный процент начинается от 18,9%. Предусмотренный лимит – до 500 тысяч рублей. Действует страховка для путешествий за рубежом;

- UTair позволяет владельцам карточки накапливать бонусные мили для покупки авиабилетов или повышения класса обслуживания в аэропортах. Стоимость пластика выше, чем по остальным кредиткам. Стандартная кредитная карта обойдется в 1490 рублей в год, Золотая – 3990 рублей, Премиальная – 9990 рублей.

Условия обслуживания с разделением на Стандартные, Золотые и Премиальные карты одинаковы почти для всех тарифных планов:

- Стандартная кредитка. Годовая стоимость – 990 рублей, лимит – до 500 тысяч рублей, процентная ставка – от 19,9%;

- Золотая карточка стоит дороже – 2990 рублей, но ставка по ней ниже – от 18,9%. Предельный лимит тот же, что и по Стандартной кредитке;

- Премиальная карта самая затратная, она обойдется в 5990 рублей в год. Банк предлагает процентную ставку от 17,9%, но точную цифру можно будет узнать только после одобрения.

В стоимость Золотых и Премиальных кредитных карт входит программа страхования путешественников с покрытием 35 тысяч и 100 тысяч евро соответственно. Это полезная дополнительная опция, безусловно, выделяет банк «Открытие» среди остальных.

Внимательно ознакомьтесь с подробными условиями тарифного плана, прежде чем оформить заявку. Например, для получения повышенного кэшбэка банк требует ежемесячно выполнять определенные условия, совершать покупки на конкретную сумму или расплачиваться через интернет-сервисы.

Как закрыть кредитную карточку?

Сделать это можно в банке, оформив специальное заявление, самое главное условие – отсутствие долгов по кредиту. Если по карте более 2-х лет не было никаких операций, то банк сам может закрыть ее автоматически.

Порядок закрытия пластика включает несколько этапов:

- Клиент смотрит, есть ли у него долги, и погашает их.

- Затем обращается в банк с заявлением на закрытие карточки.

- Банк закроет карточку в течение месяца, после чего рекомендуется еще раз обратиться в офис, где получить справку об отсутствии задолженности.

Желательно до закрытия карты заблокировать счет, однако перед этим вы сможете перевести бонусные рубли на карту и уменьшить долг.

О банке

Открытие – крупный универсальный банк. Основан в 1992 году, с 2007 года работал под названием Номос-Банк. С 2012 по 2014 годы банк вошел в состав финансовой корпорации Открытие. В 2017 году из-за резкого снижения стабильности Открытие было передано на санацию Фонду консолидации банковского сектора. В 2019 году к Открытию был присоединен Бинбанк.

После завершения санации все акции Открытие перешли под управление Центробанка. Из-за пандемии регулятор перенес планы по продаже банка на 2022 год. Головной офис банка расположен в Москве. Сеть отделений насчитывает более 600 офисов (включая бывшие отделения Бинбанка) по всей стране. Банк действует на основании лицензии №, выданной Центробанком 24 ноября 2014 года.

Всего в Открытии обслуживается более 3,8 миллионов физических и 180 000 юридических лиц. Банк предлагает им все основные финансовые услуги. Частным лицам доступны вклады, кредиты, банковские карты, денежные переводы и инвестиционные продукты. Предпринимателям – РКО, кредиты и депозиты, эквайринг, гарантии, лизинг и другие услуги.

Льготный период

По кредитке предусмотрен льготный период длительностью до 120 дней. Началом первого грейса считается дата получения карты. 3 месяца даётся клиенту для совершения покупок и ещё 1 месяц — для полного погашения задолженности (расчётный период). Все операции, совершённые в течение расчётного периода, войдут уже в следующий грейс.

Например, если клиент оформил карту 5 марта, то за все покупки, оплаченные с момента получения кредитки до 4 июня, придётся рассчитаться до 4 июля. При этом покупки с 4 июня попадут уже во второй льготный период.

Ежемесячно на карту необходимо вносить обязательный платёж в размере 3% от суммы основного долга (минимум 500 рублей). Действие беспроцентного периода по кредитной карте «Всё что надо» не распространяется на следующие виды расходных операций:

- снятие наличных;

- денежные переводы;

- пополнение электронных кошельков;

- брокерские операции;

- оплата сделок;

- казино, азартные игры.

Кредитная карта Opencard банка Открытие — основные условия

Максимальный лимит по кредитке составляет 500000 рублей, но его одобряют далеко не каждому заемщику. За долг клиент должен платить ежегодно от 13,90% до 29,90%. За обслуживание комиссию банк не берет, зато минимальный платеж формируется из 5% от суммы задолженности + процентов, которые «Открытие» начисляет на величину основного долга за расчетный период.

Если человек пропустит платеж, придется отдать 0,05% от невозвращенной в установленный срок суммы обязательств. Неустойка «набегает» за каждый день просрочки. Единоразово банк Открытие взимает комиссию за выпуск кредитной карты Opencard. Она равна 500 руб. Ее списывают при совершении первой операции по счету. Когда сумма по покупкам с карты достигнет 10 тыс. руб., 500 руб. вернут в виде бонусов.

За услугу смс-информирования кредитно-финансовому учреждению тоже полагаются комиссионные – 59 ₽. Грейс-период не превышает 55 дней. При обналичивании кредитной карты заемщик лишается 3,90% + 390 ₽. В ПВХ или банкоматах за день «Открытие» позволяет снимать до 200 000 ₽, за месяц – до 1000000 ₽. Пополнение карточки через устройства самообслуживания кредитора или Альфа-Банка происходит бесплатно.

За совершение той же операции только через кассу владелец Opencard платит 300 ₽ (внесение до 30 тыс. ₽). Если наличными пополнять кредитную карту на сумму свыше 30 тыс. ₽, комиссионного сбора не будет. Переводы с кредитки в любом случае, за исключением оплаты налогов, сопровождаются комиссией 3,90% и дополнительно 390 ₽. Кредитная карта Opencard действует 4 года.

| Лимит | Годовая ставка | Грейс-период | Кэшбэк | Мин. платеж | Комиссия за выпуск | Стоимость обслуживания |

| до 55 ₽ | 13,90—29,90% | до 55 дней | 11% по выбранной категории или 3% за все покупки | 5% от размера долга + %, начисленные на сумму основного долга | 500 ₽ | бесплатно |

Подводные камни карт по отзывам заемщиков

Мне нравится название отдела банка “Открытие”, который работает с отзывами заемщиков на портале Банки.ру. Он называется “Отдел по сохранению клиентов”. Пока получается не очень – место в народном рейтинге только 26-е. Посмотрим, над чем банку стоит поработать:

- Невнимательные заемщики будут оплачивать услуги страхования. Согласие на это они дают при подписании не глядя договора на обслуживание банковской карты. Если вы не хотите иметь страховой полис, уберите галочку в документе и сообщите об этом сотруднику банка. Рекомендую после оформления позвонить на горячую линию и еще раз уточнить, что страховка не подключена к вашей кредитке.

- В нескольких отзывах отмечалось, что банк ошибочно начинает списывать 59 руб. за СМС-обслуживание при условии, что клиент не подключал эту услугу. Хорошо, если внимательный заемщик это заметит. А если нет?

- У банка явные проблемы с передачей информации в бюро кредитных историй. Клиенты обнаруживают там активные карты, которые давно закрыты, погашенные просрочки и пр. Рекомендую проверять свою кредитную историю как минимум 2 раза в год, если пользуетесь услугами “Открытия”.

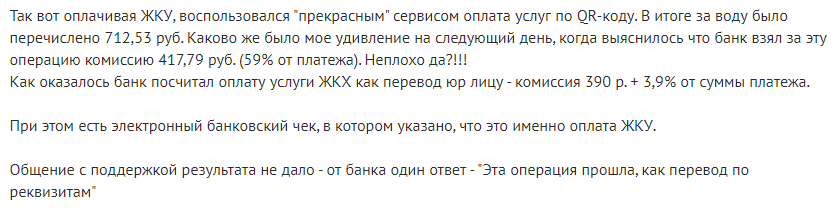

- Еще один подводный камень скрывается при оплате услуг ЖКХ. Если у банка “Открытие” не заключен договор с конкретным поставщиком услуг, то перевод клиента будет расценен как перевод юридическому лицу с комиссией 3,9 % плюс 390 ₽. Фрагмент отзыва на скрине ниже:

Онлайн-заявка на кредитную карту

Для подачи онлайн-заявки на кредитную карту заполняются анкетные данные на сайте банка Открытие.

Линейка кредитных карт

Заполняется запрашиваемый лимит, Ф. И. О., пол, дата рождения, название города для получения карты, адрес электронной почты и стаж трудовой деятельности у нынешнего работодателя.

После заполнения полей откроется следующая страница для ввода паспортных данных, заполнение в строгом соответствии с документом, удостоверяющим личность. При наличии на 19-й странице штампа с реквизитами прежнего паспорта, эти данные заполняются тоже. Заполняется адрес регистрации и дата прописки. Указывается место жительства, если проживание не по прописке. Заполнение номера СНИЛС позволит ускорить рассмотрение заявки. Указывается сотовый телефон, на который банк вышлет сообщение с кодом подтверждения. После ввода кода в течение 2 минут обрабатывается онлайн-заявка.

По указанному номеру мобильного телефона сотрудник банка свяжется, чтобы задать уточняющие вопросы по заявке. При предварительном одобрении на телефон поступит сообщение, содержащее ссылку для продолжения оформления заявки на сайте.

- стаж на текущем месте и в общем;

- наименование работодателя;

- контактный телефон и адрес;

- занимаемая должность;

- количество сотрудников;

- к какой сфере относится предприятие.

В разделе «финансы» заполняется информация об источниках дохода: зарплата и иные доходы, в качестве которых банк принимает:

- доходы на рабочем месте по совместительству;

- пенсию;

- регулярные пособия;

- алименты;

- доходы от сдачи жилья в аренду.

В графе «расходы» указываются платежи по действующим кредитам, арендные платежи за съёмное жильё (при наличии), уплачиваемые алименты.

При наличии права собственности на недвижимость, указывается вид имущества (комната, дом, дача, коттедж, гараж, нежилое, коммерческое помещение, земельный участок, квартира). Также отмечается автомобиль в собственности.

По итогам заполнения при предварительном одобрении банковский сотрудник свяжется с клиентом, документы нужно донести в выбранное отделение, после их рассмотрения принимается окончательное решение о кредитовании.

Бесплатная доставка карты лично на дом доступна в тридцати шести крупных городах РФ.