Финансовая пирамида: топ признаков, что это такое, виды, и история

Содержание:

- Самая известная финансовая пирамида Чарльза Понци

- Пирамиды из 90-х

- Виды пирамид

- Понятие и причины возникновения

- Как распознать финансовую пирамиду

- Виды финансовых пирамид

- Сетевой маркетинг

- Признаки финансовой пирамиды

- 1. Выплаты не связаны с объёмом продаж

- 2. Вам обещают лёгкий и нереальный доход

- 3. От вас требуют достаточно денег, но при этом следить за движением средств невозможно

- 4. Руководители компании думают только о пиаре

- 5. В разговоре с организаторами звучат непонятные термины

- 6. Организаторы сохраняют анонимность, а у компании много тайн

- Финансовые пирамиды 90-х гг. в России

- Признаки финансовых пирамид: сохраните себе эту памятку

- Финансовая пирамида: теория

- Финансовая пирамида Чарльза Понци

- Финансовые пирамиды сегодня

- Признаки финансовой пирамиды

- Падение финансовой пирамиды

- Что такое финансовая пирамида

Самая известная финансовая пирамида Чарльза Понци

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльз Понци – основатель одной из первых в мире финансовых пирамид

Чарльзом Понци

- Достаточно было запустить слух в СМИ о том, что эта разница позволяет заработать огромные деньги всего за 3 месяца, чтобы начать заработок на доверчивых инвесторах. Вкладчики, желающие приумножить свой капитал в послевоенные годы, слепо доверяли организатору одной из первых финансовых пирамид.

- Люди верили в эту , пока один из друзей Чарльза, занявший ему 200 долларов для старта дела, не заявил о праве доли в созданной организации. И после этого начался суд, в ходе которого Понци стал обвиняемым.

- О том, что начато судебное разбирательство, быстро узнали вкладчики, пожелавшие вернуть свои деньги. И тут-то обман вскрылся. Вернуть удалось только 8 миллионов долларов, хотя инвесторы пожелали забрать 10. Остальное, видимо, было потрачено. По итогу создателю крупнейшей финансовой пирамиды присудили 5 лет тюрьмы. Умер Чарльз Понци в конце 40-х годов прошлого столетия.

Пирамиды из 90-х

«Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

Основатели финансовой пирамиды «Европейский королевский клуб»

- Для участия в клубе предлагалось купить письмо, которое стоит расценивать как акцию. Стоимость – 1 400 франков. Заработок после получения ценной бумаги – 200 франков каждый месяц. То есть всего через год первоначальный взнос практически умножался в 2 раза.

- Одной из первых финансовых пирамид 90-х годов удалось привлечь более 94 тысяч вкладчиков, которые «пожертвовали» организации около полутора миллиардов франков.

- Но позже организаторы перестали платить, а потом ими заинтересовались в компетентных органах. В результате организатора известной финансовой пирамиды отправили в тюрьму на 8 лет, а подельников – на 4,5 года.

«Властилина»

Валентина Соловьева – основательница «Властилины»

Валентина Соловьева – основательница «Властилины»

- Первыми вкладчиками стали сотрудники компании, которые были приняты на работу в организацию. Им пришлось вложить около 4 миллионов деноминированных рублей, чтобы уже через неделю получить новый «Москвич». И обещание было выполнено.

- В итоге организатору одной из первых финансовых пирамид 90-х годов поверило около 16,5 тысяч человек, которые суммарно инвестировали порядка 535 миллиардов деноминированных рублей. Сама Соловьева заявила, что установленная следствием сумма отличается от реальной в сотни раз.

- Это не самая известная финансовая пирамида, так как ее размах далек от того же «МММ», но организатор отправился в тюрьму на 7 лет, а все имущество было конфисковано в пользу пострадавших.

«Хопер-Инвест»

Один из филиалов пирамиды Хопер-Инвест

Один из филиалов пирамиды Хопер-Инвест

- Когда срок договора заканчивался, участник отказывался от своей доли, получая полную сумму вклада, а также процент, который достигал 270% годовых. Из-за того, что это лишь крупнейшая финансовая пирамида, а не инвестиционный фонд, достаточно скоро участники перестали получать свои деньги.

- За все время руководителями одной из первых финансовых пирамид удалось заработать около 500 миллионов долларов. Вкладчикам вернули только 8 миллионов неденоминированных рублей.

- Организатор отправился в тюрьму на 8 лет, подельникам же удалось избежать наказания.

«Муравьиные фермы» Ван Фэна

Самая известная китайская финансовая пирамида

Самая известная китайская финансовая пирамида

- Так, обманутым вкладчикам продавались муравьиные фермы, каждая из которых стоила 1,5 тысячи долларов. Инвестору оставалось только кормить новых «домашних питомцев» и обеспечивать им должный уход.

- Каждые три месяца организаторы одной из первых финансовых пирамид 90-х годов забирали муравьев и привозили новых. По легенде «готовые» насекомые вырабатывали полезные вещества, которые можно применить для очень дорогих лекарственных средств.

- Если вкладчик справлялся с поставленной задачей, то уже через 14 месяцев он получал первоначальные инвестиции и 30% сверху. Это достаточно солидная плата за подобные услуги.

- Но вот когда одна из самых известных финансовых пирамид стала терять обороты, а полезность насекомых была признана выдуманной, организатора арестовали, а все его имущество было распродано на аукционе.

- За махинации в особо крупном размере Ван Фэна казнили, но перед этим он заработал около 2 миллиардов долларов.

Виды пирамид

Человечество развивается не только в сфере технологий, но и в умении получать выгоду. Это спровоцировало возникновение нескольких разновидностей пирамид.

Одноуровневые

Простая и популярная разновидность. Приглашать новых вкладчиков необязательно, потому что организаторы первое время производят выплаты из собственного кармана. Когда компания приобретает популярность благодаря созданию иллюзии надежности, касса наполняется деньгами. Одноуровневые финансовые пирамиды не требуют стимуляции вкладчиков. Они приходят в проект сами. Такая схема самая живучая.

Многоуровневые

Требует обязательного приглашения новых инвесторов. Без этого деятельность проекта будет невозможной. Такие пирамиды включают до 15 уровней. Однако полностью заполненные ступени равны количеству человек в стране, что просто невозможно.

Матричные

Это многоуровневые усложненные структуры. Обычно такие фирмы реализуют товар. Многие верят, что это новый способ инвестирования. Примеры: Амвей, Qnet, Гербалайф.

Пошаговая схема построения:

- Участник вносит первоначальный взнос и ждет, пока заполнится весь уровень.

- Когда нижняя ступень закрывается, матрица раздваивается и вкладчик поднимается на один разряд выше.

- Становится необходимым привлечение участников для заполнения нижнего уровня.

- Опять происходит деление матрицы, и первые вкладчики поднимаются все выше.

- После достижения первого уровня выплачивается вознаграждение. Это могут быть деньги, золото или реализуемый товар, который в последующем можно продать этой же компании.

Нижние участники «сбрасываются» на вознаграждение верхних. Такие пирамиды действуют достаточно долго, но крах рано или поздно все равно наступает.

Понятие и причины возникновения

О том, что конец неизбежен, сомневаться не приходится по одной простой причине – количество людей на планете Земля конечно. Однажды наступит такой момент, когда просто некого будет заманить в систему. Учитывая, что рост членов происходит в геометрической прогрессии, срок жизни любой пирамиды колеблется от нескольких недель до 2 – 3 лет. Хотя были в истории и исключения.

Например, самой долгоживущей оказалась схема, разработанная американцем Мейдоффом. Его инвестиционный фонд просуществовал 13 лет.

А история первой пирамиды уходит в начало 18-го века, когда экономист Джон Ло организовал сбор денег во Франции на освоение Миссисипи. На самом деле никакого освоения не происходило. Рост цен на акции поддерживался искусственным путем, широко рекламировались несметные богатства Миссисипи и готовность туземцев отдавать их за сувениры из Франции. Все это оказалось мифом. Стоимость акций рухнула.

Именно термином “финансовая пирамида” стали называть систему, созданную Чарльзом Понци в начале 20-го века в США. Она отличалась удивительной простотой. На 1-м этапе сам организатор выплачивал первым вкладчикам доход на их вложения. Быстро распространялись слухи об аттракционе невиданной щедрости. Приходили все новые и новые участники. Им доход уже выплачивали за счет пришедших ранее и т. д.

До сих пор многие современные пирамиды берут за основу систему Понци. Например, хорошо известная в России МММ Сергея Мавроди построена была на этом принципе. И Мейдофф тоже работал по этой схеме.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Причины возникновения:

- Финансовая безграмотность населения.

- Старые как мир человеческие пороки: жадность, желание заработать, не работая.

- Развитие рыночной экономики в целом и рынка акций в частности. Но при этом пробелы в законодательстве по регулированию финансовой деятельности.

- Рост доходов населения. Многие могут скопить денежные средства, но не многие представляют себе, куда их вложить для сохранения и приумножения.

- Потеря доверия населения к государству и рекомендуемым им инвестиционным инструментам (депозитам, ПИФам, ИИС и др.)

Почти все причины устранимы, кроме второй, поэтому мошеннические схемы легкого заработка были, есть и будут, пока существуют перечисленные пороки.

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.

Виды финансовых пирамид

Сравним три вида финансовых пирамид в таблице:

| Сравнительный признак | Одноуровневая финансовая пирамида | Многоуровневая финансовая пирамида | Матричная финансовая пирамида |

| Структура | Центральное лицо — создатель пирамиды. Именно он получает вклады и распределяет положенные вознаграждения. То есть ведает всеми финансовыми потоками. Конечно, не исключено привлечение помощников, если пирамида достаточно велика | Участников несколько. Сам организатор пирамиды будет взаимодействовать исключительно с первым кругом, первыми участниками, которые часто являются его знакомыми или партнерами. С остальными привлеченными участниками общаются и взаимодействуют члены второго и так далее кругов. Однако организатор все равно принимает участие в курировании всем процессом | Несколько участников становятся центральным, самым активным звеном. Они интересуются новичками, пока те помогают привлекать все новых вкладчиков |

| Источник прибыли | Благотворительные, инвестиционные проекты | Взносы новых участников. И все. зачастую финансовую пирамиду маскируют под продажу какого-то товара. Но на самом деле, в отличие от сетевого маркетинга, ничего не реализуется, прибыль от продаж никак не зависит | Тоже только взносы вкладчиков. В этом случае тоже часто используется маскировка под сложную схему продаж какого-то товара |

| Срок действия | Зависит от харизмы, умения убеждать организатора. То есть вся пирамида, собственно, держится на одном человека, его талантах и умении привлекать новых участников | Данный вид пирамиды всегда растет быстрыми темпами, ведь кругов участников много и все они занимаются привлечением новичков. Поэтому и крах наступает быстрее | Сложно предугадать, когда будут заполнены все матрицы, когда перестанут приходить новые участники. Поэтому такая пирамида может существовать достаточно длительное время |

В целом, матричные пирамиды сегодня являются наиболее долгосрочными, многие просто не могут разобраться в их структуре и думают, что участвуют в инвестировании. И распознать их сложнее, но ниже мы расскажем, как это сделать.

Не забывайте, что сегодня финансовые пирамиды очень часто переходят на онлайн деятельность. В частности, сегодня в сети можно встретить так называемые «волшебные кошельки» и хайпы. Все это разновидности финансовых пирамид, обещающие большой доход, но на деле нацеленные на привлечение новых участников с их деньгами. Так что будьте осторожны, потерять можно не только реальные деньги, но и средства с электронных кошельков. Что не менее неприятно.

Сетевой маркетинг

Многие аналитики автоматически причисляют компании, использующие в своей работе принципы сетевого маркетинга, к финансовым пирамидам.

Ключевое отличие мошеннических структур, скрывающихся под маской солидной сетевой компании, от добропорядочных компаний – в отсутствии реального продукта, обладающего добавленной стоимостью, способной обеспечить обещанную доходность.

Классическая сетевая компания заинтересована в привлечении новых дистрибьюторов ради стабильного расширения сети. Фонд бонусных выплат формируется из прибыли от продажи рекламируемой продукции, а не за счет взносов новых членов команды.

Фото 8. Рекламный буклет компании Amway

В Соединенных Штатах и Европе начиная с 1970-х гг. прошел ряд судебных процессов в отношении сетевых компаний, подозревавшихся в маскировке пирамидальных схем (наиболее известный – в отношении компании Amway, благополучно здравствующей и поныне).

Большинству компаний удалось отвести от себя подозрения и доказать отсутствие незаконных схем начисления и выплаты вознаграждений своим сотрудникам.

Финансовые аналитики и представители правоохранительных органов, однако, предупреждают о значительном присутствии в данном секторе откровенно мошеннических проектов, злоупотребляющих рекламой и вводящих клиентов в заблуждение о целях своей деятельности.

Верный отличительный знак таких компаний – возможность получения вознаграждения исключительно за сам факт привлечения в структуру нового участника.

Деятельность значительного числа раскрученных проектов периодически подвергается критике ввиду недостаточно прозрачности финансовой отчетности.

Время от времени подозрения в причастности к «серым» схемам выдвигаются к таким «грандам», онлайн-торговли, как Emgoldex (вложения в драгметаллы), Talk Fusion (развитие систем видеомаркетинга) и многим другим.

Признаки финансовой пирамиды

1. Выплаты не связаны с объёмом продаж

Если говорят, что вы получите, например, 5% с каждого проданного вами и вашим соседом шампуня, скорее всего, это сетевой маркетинг.

Если никто не говорит, что количество проданных акций, ваучеров или товаров повлияет на выплаты, то это похоже на мошенническую схему, где доход идёт со взносов новых вкладчиков.

2. Вам обещают лёгкий и нереальный доход

В рекламе финансовых пирамид звучат цифры доходности выше среднего по рынку. Упоминается отсутствие рисков, быстрое обогащение, называется конкретное число денег, которое вы получите. Например, «Получай гарантированно +100% доходности каждую неделю без специальных знаний и навыков».

Такая процентная выплата не рациональна. Она превышает предложения любых финансовых институтов. Российские банки дают ставку по вкладу 7-8% в год. Кроме того, на рынке ценных бумаг запрещено законом гарантировать доходность и нужно предупреждать инвестора о риске потери денег.

3. От вас требуют достаточно денег, но при этом следить за движением средств невозможно

Обычно стартовый взнос в пирамидах большой, но доступный для людей. Так можно охватить максимум инвесторов, которые смирятся с потерей средств в случае краха.

При этом деньги постоянно «путешествуют»: вам говорят, что страхование сделок фонда идёт в одной стране, а покупка-продажа акций – в другой.

4. Руководители компании думают только о пиаре

Если во время презентации, на сайте или в буклетах постоянно рассказывают, как пайщикам повезло, но при этом не дают точной информации (годовых балансов, финансовых отчётов, списка активов), которую можно проверить в независимых источниках, это пирамида.

Для таких схем характерна агрессивная реклама в СМИ (например, «Компанию Южных Морей» Роберта Харли за деньги поддерживали писатели Дэфо и Свифт).

5. В разговоре с организаторами звучат непонятные термины

Организаторы финансовых пирамид постоянно используют «умные слова»: трейдинг, фьючерс, форекс, опционы. Такая лексика должна отпугнуть, но на практике она интригует и привлекает новых инвесторов.

6. Организаторы сохраняют анонимность, а у компании много тайн

Если у организации нет офиса, точного определения деятельности и устава, а главное – лицензии ФКЦБ/ФСФР России или Банка России, лучше с ней не связываться.

Кроме того, у таких компаний обычно нет собственных основных средств и других капитальных активов. Вам могут говорить, что секреты работы не раскрывают специально, ведь это конфиденциальная и стратегически важная информация.

Финансовые пирамиды 90-х гг. в России

МММ

Сергей Мавроди основал крупнейшую пирамиду XX века, число участников в которой превысило 15 миллионов. АООТ «МММ» с 1992 года принимала денежные вклады в обмен на свои акции. Обещали доход под 200% в месяц. В 1994 году из-за налогового конфликта курс бумаг упал, компания обанкротилась. Сумма задолженности составила 5 млрд рублей.

Властилина

В 1992 в Московской области появилось предприятие «Властилина». Его основала Валентина Соловьёва, которая принимала вклады под большие проценты и занималась продажей машин и квартир по низким ценам.

Соловьёва сделала новым сотрудником компании предложение. Она попросила сдать ей по 3 млн 900 тысяч рублей и взамен пообещала автомобиль «Москвич», который тогда стоил 8 млн рублей. Валентина выполнила договорённости, а слава о «Властилине» разлетелась по всей стране. Туда вкладывались даже известные личности: Алла Пугачёва, Филипп Киркоров, Александр Розенбаум, Юрий Лоза, Лолита и другие.

Перебои с выплатами начались в 1994, а приговор Соловьёвой вынесли в 1999. Сумма ущерба составила 537 млрд неденоминированных рублей и $2,5 млн.

Русский дом Селенга

В 1992 году в Волгограде появилась компания «Русский дом Селенга», открывшая за год 70 филиалов по всей стране. Деньги возвращались в виде выплат по вкладам, были привлечены на открытие сети супермаркетов и туристических фирм.

В 1996 году создатели пирамиды – Сергей Грузин и Александр Саломадин – были арестованы. Они получили от вкладчиков почти 3 триллиона рублей, растратили треть на содержание компании, и обманули 2,5 миллиона человек.

Признаки финансовых пирамид: сохраните себе эту памятку

- Вам предлагают вложить деньги под нереально высокий процент. Если компания может зарабатывать десятки или сотни процентов годовых для своих вкладчиков, что им мешает взять кредит в обычном банке под 15%? Им будет выгоднее взять средства под эти проценты, чем платить сверхприбыль клиентам. Если же банк не дает кредит, значит, в этом бизнесе не все чисто.

- Как правило, финансовые пирамиды гарантируют получение сверхвысокого дохода. Вас всячески убеждают в надежности организации и в том, что все вложения безопасны. В реальной жизни действует правило: чем выше процент – тем выше риски и меньше гарантий.

- Вам предлагают вложить средства знакомые, друзья, коллеги по работе. Они вдруг делятся с вами «интересной схемой инвестиций». Реальные финансовые организации обычно не пользуются «сарафанным радио», как методом продвижения.

- Вам презентуют красивый личный кабинет, ставят приложение на смартфон, говоря, что это указывает на легальность компании. На самом деле – наличие приложения ни о чем не говорит.

- Вам предлагают не только вложить деньги, но и привлекать в организацию друзей, знакомых, родственников и получать за это вознаграждение. Это – один из важных признаков финансовой пирамиды.

- Вас эмоционально накачивают. Рисуют перед вами грандиозные перспективы – вы купите новую квартиру, автомобиль, будете шикарно жить. Это все делается для того, чтобы отключить ваш разум и поймать в финансовую пирамиду.

- Компания, в которую вам предлагают вложить деньги, не ведет реальной деятельности. Не понятно, на чем она зарабатывает. Если вы задаете прямой вопрос, как организация получает столь высокие проценты, вам говорят про секретный способ, гениальную финансовую схему, уникальные операции на фондовом рынке или сделки с недвижимостью, сыплют непонятными терминами. Если вы начнете копать глубже и разбираться, что делает компания, то поймете: она привлекает вкладчиков и ничем больше не занимается.

- Финансовые пирамиды имеют запутанную структуру. Их могут регистрировать за границей. В России у них может вообще не быть никакого юридического лица. В некоторых случаях вам могут предложить отдать деньги вообще без договора и каких-либо документов. Либо перевести их на кошелек с криптовалютой или карту, принадлежащие частному лицу. Все это – признаки финансовой пирамиды.

- Компания активно пиарит успехи якобы своих вкладчиков. Вам рассказывают, кто купил машину, кто – квартиру, кто – сделал ремонт на средства, полученные от пирамиды.

- У компании отсутствует лицензия Банка России.

- Компания, которая привлекает средства, не имеет какой-либо собственности или капитала. Это можно проверить по открытым базам в интернете. Отсутствует доступ к отчетности.

-

Некоторые пирамиды могут прямо говорить, что являются пирамидами, но вы можете вложиться, так как пока идут выплаты и все довольны. Не стоит этого делать! Вам могут что-то заплатить, чтобы потом вы вложились максимально. И тогда уже назад вы ничего не получите. А могут и сразу обмануть.

Если вас начинают убеждать вложить деньги под высокие проценты в непонятную компанию без реальной истории – будьте крайне осторожны. Скорее всего, перед вами – финансовая пирамида, и свои инвестиции вы уже никогда не увидите. Не берите кредиты, чтобы вложить деньги под более высокие проценты. Все эти игры могут плохо кончиться.

- 12 вакансий-лохотронов, про которые нужно всем знать

- Как экономить семейный бюджет? 41 реальный совет

- 10 финансовых привычек, от которых лучше избавиться

- 5 способов потерять все деньги на фондовом рынке

Рекомендуем

5 признаков заказчика, который хочет вас «кинуть»

5 признаков заказчика, который хочет вас «кинуть»

В практике многих фрилансеров встречались клиенты, которые не оплачивали работу. В этой статье я расскажу про признаки таких заказчиков. Если вы …

Как разводят опытных фрилансеров? 13 манипуляций, про которые нужно знать

Как разводят опытных фрилансеров? 13 манипуляций, про которые нужно знать

Кажется, с опытом приходит мудрость, и обмануть бывалого фрилансера сложно. Как бы не так! И на опытного специалиста находятся «хитрые» заказчики …

Финансовая пирамида: теория

С точки зрения экономики, финансовая пирамида является схемой, которая направлена на получение прибыли ее членами. При этом, источником прибыли являются средства, поступающие от новых членов этой схемы.

Простыми словами, финансовая пирамида – это когда те, кто вступил в нее сегодня, приносят «прибыль» своими вкладами тем, кто вступил в нее вчера и позавчера.

Ошибочным является мнение, что финансовая пирамида – изначально мошенническая схема. В принципе, любая компания, ведущая традиционный бизнес, может превратиться в финансовую пирамиду. Для этого достаточно, чтобы руководство компании неверно оценило ее доходность. В результате, прибыль компания не получает, соответственно, не может вернуть кредиты, займы или взносы инвесторов. Чтобы погасить задолженности, компания берет новые займы. В конечном итоге, сумма выплат все равно превысит сумму привлекаемых средств, и финансовая пирамида разваливается – компания объявляет себя банкротом.

В сфере финансов принято выделять два основных вида пирамид:

- МЛМ – многоуровневая пирамида (MLM, multilevel marketing);

- пирамида, построенная по схеме Понци.

Давайте рассмотрим каждый вид более подробно.

Финансовая пирамида Чарльза Понци

Честь учреждения первой американской финансовой пирамиды принадлежат итальянскому перебежчику Чарльзу Понци (в разных источниках – Понти, Понзи).

Отправной точкой создания нового бизнеса стало получение им в 1919 г. по почте из Испании письма с международным ответным купоном (IRC, от англ. International Reply Coupon), использовавшимся для оплаты почтовых марок.

Из-за резкой разницы обменных курсов европейских валют по отношению к американскому доллару продажа таких купонов на территории США могла оказаться весьма прибыльным занятием.

Имея в кармане всего 150 долларов, Понци активно взялся за создание компании The Securities and Exchange Company (SXC). Природный предпринимательский дар позволил ему быстро заручиться поддержкой влиятельных инвесторов.

Фото 3. Чарльз Понци после задержания и ареста

Схема, сулившая баснословную прибыль, сводилась к приобретению простого векселя, гарантировавшего прибыль от вложений в размере 50 % в течение полутора месяцев и 100 % — в течение трех месяцев.

Никакие другие ценные бумаги того периода обеспечивать столь высокую доходность не могли. Алчность и продуманная рекламная кампания сделали свое дело: спустя всего полгода ежедневная выручка от продажи векселей достигла четверти миллионов долларов.

Эта схема маскировалась под вполне легальную деятельность по приобретению международных ответных купонов в странах Европы и их перепродаже на территории США по более выгодной цене.

На самом деле продать такие купоны в США было просто невозможно. Их можно было только обменять на энное количество почтовых марок. Это обстоятельство никак не афишировалось, хотя любой вкладчик при желании мог легко выяснить его в ближайшем почтовом отделении…

Публичные заявления руководства созданной Понци структуры о ее финансовом положении привлекли внимание финансовых аналитиков. Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

Расследование авторитетного издания Post Magazine привело к неутешительным выводам: для обеспечения обязательств компании SXC требовалось свыше 160 млн купонов, тогда как в действительности их было выпущено в 6 тысяч раз меньше…

В августе 1920 г. деятельность SXC была пресечена ФБР, установившим полное отсутствие инвестиционной деятельности компании.

Анализ финансовой отчетности позволил разоблачить мошенническую схему финансирования новых выпусков ценных бумаг исключительно за счет денежных средств, вырученных от продажи старых.

Финансовые пирамиды сегодня

В настоящее время финансовые пирамиды маскируются под различные инвестиционные проекты и сетевой маркетинг. При этом они могут быть зарегистрированы как коммерческие организации. В случаях с инвестиционными проектами они собирают деньги якобы для финансирования какого-либо иного проекта. Причём такой проект может и действительно существовать, вот только финансировать в него никто ничего не будет.

В случаях с сетевым маркетингом очень трудно отличить реальную компанию от финансовой пирамиды. Но, если требуются деньги для вхождения в проект, то это однозначно пирамида. В остальных случаях нужно руководствоваться пунктами признаков пирамиды.

Подавляющее большинство пирамид сегодня ушли в Интернет. В интернете они также маскируются под инвестиционные проекты и МЛМ бизнес. Если вам предлагают инвестировать деньги в какую-нибудь «собственную» криптовалюту, то, скорей всего, это финансовая пирамида.

Кроме того, в Интернете пирамиды маскируются под различные хайп-проекты, брокерские биржи, различные системы взаимопомощи.

Также финансовые пирамиды ведут свою деятельность под видом различных игр с выводом денег. Пример такой игры — Goldenbirds. Да, там бесплатная регистрация. Но потом, почему-то, возникнет необходимость вкладывать деньги в различные фишки и привлекать новых участников. Одна моя знакомая деньги из игры вывести не смогла. Подробней об этом читайте в статье «Экономические онлайн игры с выводом денег«.

В любом случае основной особенностью пирамиды будет являться необходимость привлечения в проект большого числа новых участников.

Признаки финансовой пирамиды

Есть немало критериев, по которым можно узнать такой «эксклюзивный» инвестиционный проект:

- Высокие процентные выплаты, достигающие 50 –100%.

- Финансовую пирамиду характеризует грамотная реклама, апеллирование специфическими терминами, непонятными простым обывателям.

- Отсутствие конкретной информации, которую можно было бы подтвердить, основываясь на независимых источниках.

- Особенностью финансовой пирамиды является и перемещение денежных средств за границу.

- Отсутствие данных об организаторах и координаторах.

- Несуществующий офис и устав. Отсутствие документов, подтверждающих официальную регистрацию.

- Страхование сделок компании в другом государстве.

Падение финансовой пирамиды

Первое время все идет нормально. Василий Петрович берет деньги у одних, возвращает с процентами другим, а на разницу живет в свое удовольствие. Фактически он должен уже более ста миллионов рублей тысяче человек. Но возвращать их только через полгода. А за полгода он надеется привлечь в свою пирамиду еще тысячу человек, у которых и «перезаймется».

Но тут выясняется, что на районе Василия Петровича кончились люди. То есть, тупо некого больше привлекать в пирамиду, и негде брать новые деньги. Тут и сказочке конец. Василий Петрович уже не сможет вернуть свои долги. Поэтому он просто пакует чемоданы и уезжает в какую-нибудь страну, где нет международной выдачи преступников (и куда заранее перевел все собранные с людей деньги).

Эта классическая схема финансовой пирамиды была уже много раз описана в художественной и специальной литературе. Но судя по тому, как часто появляются новые подобные пирамиды – люди ничему учиться не хотят.

Что такое финансовая пирамида

Определение «финансовая пирамида» очень простое. Это схема получения денег с помощью привлечения других денег. То есть «новички» обеспечивают «старичков», а иногда и одного организатора. Что это? Мошенничество? Какое слово точно характеризует такой заработок?

Не спешите делать выводы. Почему? Как показывает практика, даже классическая модель ведения бизнеса может стать той же финансовой пирамидой. Это происходит, когда предприятие становится убыточным, а долги и кредиты возвращать нужно. Чтобы хоть как-то продержаться, владельцы бизнеса берут кредиты и покрывают ими старые долги.

Мошенники научились использовать эту лазейку и зарабатывать деньги на якобы бизнесе. А что? Все легально и при этом никакой ответственности. Прибыль от бизнеса небольшая, зато стабильная, но основной доход — это новые вкладчики. Сегодня их называют крутым словом «инвесторы». Вот и запущена новая волна финансовых пирамид.

Как работает финансовая пирамида

В чем заключается принцип работы финансовой пирамиды? Если не вдаваться в детали, такой вид заработка — это бизнес. Разница лишь в получении дохода. Если классический бизнес — это производство товаров или услуг и их продажа, то схема дохода финансовой пирамиды — это вложения новичков. Действительно, зачем что-то производить и продавать, если и за «воздух» хорошо платят?

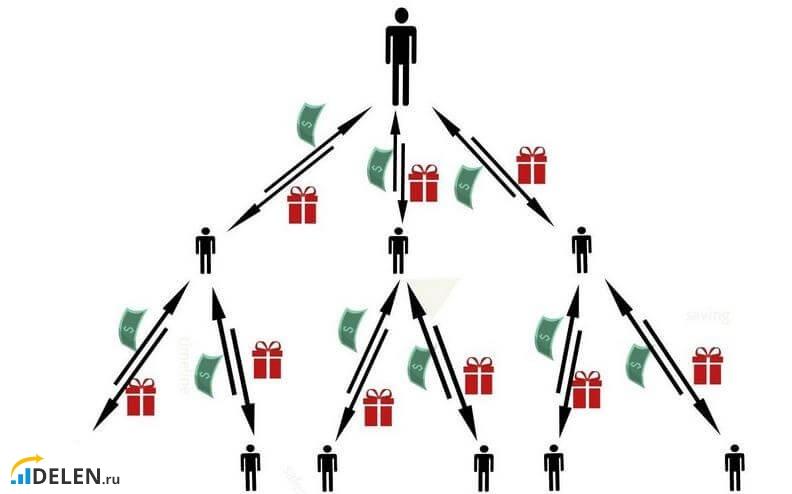

На этой картинке отображена вся суть финансовой пирамиды. Но мы все равно попробуем объяснить вам, как она устроена.

Есть организатор, есть подельники. Подельники вложили деньги в бизнес. Теперь, чтобы их получить назад, да еще и с прибылью, они привлекают новых людей. Те платят взнос и также занимаются поиском новых «членов команды». Просто порочный круг какой-то. Но и он не вечен.

Признаки финансовой пирамиды

Что является признаком финансовой пирамиды? Давайте разберемся.

- Вам говорят, что ваш доход зависит от количества человек, которых вы же и должны привлечь в этот бизнес.

- Отсутствие лицензий, которые разрешают компании вести деятельность по привлечению финансов.

- Вам обещают баснословные суммы, в несколько раз превышающие среднерыночные.

- Вам дают «железные гарантии» доходности, чего априори не может быть с ценными бумагами (да и вообще такие обещания запрещены законом).

- Отсутствие информации о финансовом положении организации.

- Отсутствие собственных средств и активов.

- Вам не могут объяснить, чем вообще занимается компания.

- Работающие по схеме сетевого маркетинга проекты, не скрывающие, что являются пирамидами.

- Заявление, что организация является альтернативой потребительским кредитам и государственным ипотекам.

Как распознать недобросовестный бизнес среди такого количества фирм и предприятий? Что не является признаком финансовых пирамид?