Понятие и типы акций: их характеристика, плюсы и минусы

Содержание:

- Привилегированные акции

- Как стать трейдером

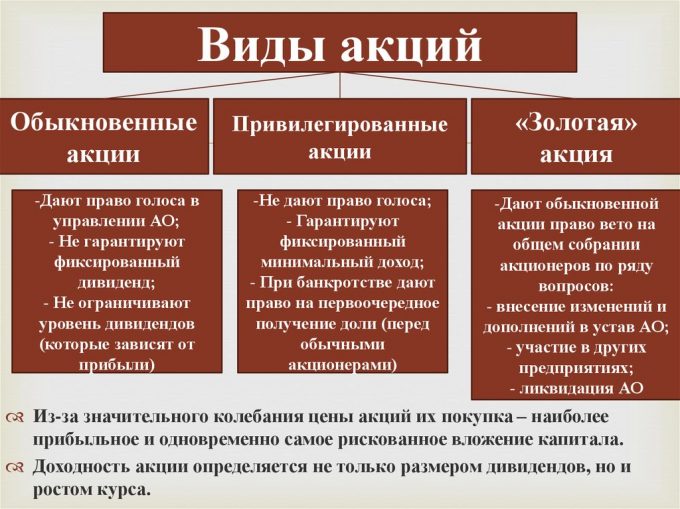

- Виды акций

- Свойства и область применения акций

- Навыки, нужные для трейдинга

- Зачем компании выпускают акции

- Рекомендации по созданию портфеля акций

- Основные виды акций

- Сущность

- Виды и особенности обыкновенных акций на бирже

- Разновидности трейдинга

- Как начать инвестировать в акции

- Акции для увеличения среднего чека

- Как заработать на акциях

- Виды акций

Привилегированные акции

Привилегированные акции, предоставляют некоторую степень владения компанией, но, как правило, не дают тех же прав голоса (это может варьироваться в зависимости от правил прописанных в уставе акционерного общества). С привилегированных акций, инвестору, как правило, гарантируется фиксированный дивиденд. В этом еще одно их отличие от обыкновенных акций, с которых дивиденды не гарантированы. Еще одним преимуществом является то, что при ликвидации компании, держатели привилегированных акций получат свою долю вперед держателей обыкновенных акций (но все еще после держателей долговых обязательств). Привилегированные акции, кроме того, могут быть отозваны, это означает, что компания может иметь опцион на приобретение акций у акционеров в любое время по любой причине.

Дивиденд, в том числе и по данному типу акций, может быть выплачен только с прибыли. Поэтому, отсутствие оной чревато отсутствием дивидендных выплат вообще (по всем типам акций). Компенсировать этот недостаток помогут, так называемые, кумулятивные привилегированные акции. По ним невыплаченные дивиденды просто накапливаются и будут погашены компанией вместе с выплатами в следующие прибыльные периоды.

Если по какой-либо причине компания не выплатит дивиденды по привилегированным акциям, то они автоматически начинают давать право голоса на собрании акционеров. После этого их цена, как правило, возрастает.

Есть ещё ряд случаев, когда такой тип акций даёт своему владельцу право голоса. Так происходит в ситуациях, когда на кону стоят вопросы глобального для компании характера. Например, по ним можно голосовать по вопросам связанным с реорганизацией или ликвидацией компании-эмитента.

Вообще, существуют следующие типы привилегированных акций:

- Кумулятивные (о них мы уже говорили выше);

- С долей участия в прибыли компании. Такие акции позволяют претендовать на выплату дивидендов в повышенном размере, в тех случаях, когда компания завершает очередной период с хорошими показателями прибыли и дивиденды по обыкновенным акциям назначаются выше чем по акциям привилегированным;

- Отзывные (о них мы тоже уже говорили, это как раз тот тип акций, которые компания может потребовать к выкупу в любое время, в рамках опциона);

- С приложенным опционом на продажу. Этот тип акций, тоже предполагает опцион, но только в данном случае, право продать акции по заранее оговоренной цене, предоставляется акционеру. А в роли покупателя выступает компания-эмитент;

- Гарантированные привилегированные акции имеют под собой гарантию по выплате дивидендов не только от компании их эмитента, но и от какой-либо третьей стороны (например от солидного банка);

- Конвертиуемые префы****, позволяют обменивать их на обыкновенные акции той же компании. В этом случае, в условиях их выпуска заранее прописывается курс обмена и тот срок, в течении которого этот обмен можно будет осуществить;

- С фиксированной или переменной ставкой дивидендов. Фиксированная ставка представляет собой либо процент от номинала акции, либо фиксированный процент от прибыли компании, либо какую-то другую, строго определённную цифру, прописанную в уставе акционерного общества. Ну а переменная ставка может пересматриваться на очередном собрании акционеров.

Многие частные инвесторы выбирают привилегированные акции по той причине, что стабильные фиксированные дивиденды для них важнее, чем возможность участия в управлении компанией. А вот, например, для институциональных инвесторов (или для инвесторов стратегических) куда важнее именно право голоса, поэтому они предпочитают обыкновенные акции.

**** Префы – жаргонное название привилегированных акций в среде трейдеров и инвесторов.

Как стать трейдером

Чтобы стать трейдером формально, достаточно открыть счет у любого российского брокера, иностранного брокера или форекс-дилера (если вы хотите только спекулировать, без долгосрочных вложений). Затем нужно выбрать актив, на котором вы будете торговать, и открыть свою первую сделку.

Регистрация

основано

2007

депозит

от $100

инвестиции

Акции, ПАММ, IPO, ДУ

кредитное плечо

до 1:500

bonus

до 2000$

demo

mobile

регулятор

CySEC, ESMA

9,9

Обзор Отзывы

Регистрация

основано

2009

депозит

$10

инвестиции

Copy FX, RAMM

кредитное плечо

до 1:2000

bonus

до 120%

demo

mobile

регулятор

ISFC, CySEC

9,8

Обзор Отзывы

Регистрация

основано

1998

депозит

от $1

инвестиции

ПАММ, Fix Contracts

кредитное плечо

до 1:3000

bonus

15-30%

demo

mobile

регулятор

FSA, TFC

9,6

Обзор Отзывы

4

Регистрация

основано

2007

депозит

от $100

инвестиции

RAMM

кредитное плечо

до 1:1000

bonus

25%

demo

mobile

регулятор

FSA, TFC

9,4

Обзор Отзывы

5

Регистрация

основано

2007

депозит

от 1$

инвестиции

ПАММ, RAMM, БО

кредитное плечо

до 1:1000

bonus

до 100%

demo

mobile

регулятор

BVI FSC

9,3

Обзор Отзывы

Однако, чтобы стать профессиональным трейдером, придется много времени уделить учебе и выработке собственной стратегии. Возможно, даже придется не раз потерять капитал.

Чтобы сделать путь к трейдерству проще, рекомендуется:

- изучить пару-тройку книг по техническому и фундаментальному анализу;

- пройти онлайн-обучение работе в терминале (чтобы научиться техническим аспектам работы);

- открыть демо-счет и проторговать на нем хотя бы несколько недель;

- открыть реальный счет и торговать на небольшую сумму (не более 10% от капитала, который вы хотите использовать в будущем).

Эта минимальная база даст необходимые навыки для понимания специфики работы. Возможно, вы поймете, что профессия трейдера не для вас, или напротив, удостоверитесь, что вы способны торговать на рынке. В последнем случае вам предстоит длинный и интересный путь к вершинам трейдерского мастерства.

Виды акций

Обыкновенные акции

Основные виды акций, которые существуют на практике – это обыкновенные и привилегированные.

Акционерное общество вправе размещать несколько типов акций.

Как мы видим понятие акции разветвляется, тем самым приобретая определенные разновидности акций.

Обыкновенные акции предоставляют акционеру, как мы уже указывали, основные права участия в управлении, получение дивидендов и получение части имущества юридического лица при ликвидации.

Номинальная стоимость всех обыкновенных акций должна быть одинаковой, то есть одна акция по стоимости не может быть дороже чем другая.

Существует требование закона о том, что доля обыкновенных акций в уставном капитале должна составлять не менее 75% от общей его стоимости.

Например, уставный капитал ПАО «Нагай» составляет 67 млрд. рублей, 96% его общего номинального размера приходится на долю обыкновенных акций, номинальной стоимостью 2,5 рублей каждая.

Также еще одной особенностью обыкновенных акций является то, что они не могут быть конвертированы в иной вид ценных бумаг.

Привилегированная акция

В отличие от обыкновенных акций привилегированная акция не дает акционеру права голоса в управлении компании.

Из этого правила могут быть исключения, которые устанавливаются законом.

К таким исключениям относятся решение следующих вопросов:

- реорганизация общества,

- ликвидация общества,

- обращение в Центральный Банк РФ с заявлением об освобождении от обязанности осуществлять раскрытие информации в соответствии с требованиями законодательства,

- внесение в устав изменений, которые ограничивают права акционеров.

Привилегированная акция предоставляет акционерам право на получение фиксированного дивиденда вне зависимости от полученных прибылей, а также части ликвидационной стоимости компании. Порядок этих выплат определяется уставом общества.

Привилегированные акции могут отличаться от типа, то есть один тип привилегированных акций может отличаться наличием тех или иных прав. Внутри типа привилегированных акций все акции являются равными. Размер выплат определяется либо в твердой валюте, либо в процентах к номинальной стоимости таких акций.

В отличие от обыкновенных акций привилегированные акции могут быть конвертированы в обыкновенные акции или в иные типы привилегированных акций. Но такие акции не могут быть конвертированы в облигации.

Также существует подвид привилегированных акций, которые называются кумулятивной привилегированной акцией. Порядок выплат по таким акциям имеет специфику аккумуляции, накапливания дивидендов. Выплаты по накопленным дивидендам осуществляются в соответствии с установлениями устава общества.

Дробные акции

В соответствии со ст.25 Федерального закона от 26.12.1995 №208-ФЗ «Об акционерных обществах», если при осуществлении преимущественного права на приобретение акций, продаваемых акционером непубличного общества, при осуществлении преимущественного права на приобретение дополнительных акций, а также при консолидации акций приобретение акционером целого числа акций невозможно, образуются части акций.

Говоря простым языком, данный тип акций возникает в случае, когда приобретение акционером целой акции невозможно.

Дробная акция включает в себя ту часть от целой акции, которая она представляет.

Дробные акции могут суммироваться и в результате становиться целыми.

Дробная акция предоставляет своему владельцу права в объеме, соответствующем лишь части той целой акции, которую она составляет.

Такие акции могут наравне обращаться с целыми акциями.

Свойства и область применения акций

Прежде чем рассматривать вопрос, как торговать акциями, необходимо определиться с их свойствами. На основании этих характеристик, рассматриваемый тип документов отличается от других, что выпускают юридические лица. Свойства акции как ценной бумаги включают в себя следующее:

- Наличие ценности. Акции можно при необходимости продать, выручив за них определенную сумму. Ими торгуют на открытых площадках (биржах) или продают иным способом (распределяют между акционерами и так далее). Наличие такой характеристики отличает акцию от других бумаг юридического лица

- Изменение стоимости. Акции обладают таким свойством, как волатильность. То есть, стоимость этой ценной бумаги не является фиксированной величиной.

- Отсутствие обязательств у владельца перед эмитентом акций. Например, в случае ликвидации организации акционер не будет оплачивать кредиты компании.

Принципиальное отличие акций от других документов заключается в том, что работа с ними (купля/продажа, эмиссия и другое) регламентируется соответствующими законами.

Ценные бумаги являются объектом для инвестирования. Акции и облигации привлекают людей, которые вкладывают в них с целью получить определенную прибыль. Доход владельца ценной бумаги складывается из:

- выплаты по акции, исчисляемые в виде процента от общей прибыли организации;

- продажи.

Кроме того, вложить в акции определенной компании решаются лица, стремящиеся приобрести определенное влияние на организацию-эмитента. Нередко такие бумаги применяются в качестве средства для закрепления сделок, совершаемых между предпринимателями.

Навыки, нужные для трейдинга

Опытные трейдеры называют в числе необходимых навыков следующие:

- компьютерная грамотность – нужно уметь пользоваться терминалами, чтобы не допускать «технических» ошибок;

- знание английского языка (хотя бы на минимальном уровне) – оно нужно, как минимум, для работы с терминалом, как максимум – для чтения иностранной литературы по трейдингу;

- самодисциплина и самоконтроль – нельзя давать волю эмоциям, сделки нужно открывать с трезвой головой;

- усидчивость и терпение (оно нужно даже скальперам);

- желание постоянно учиться новому;

- логичность, системность и в то же время гибкость мышления;

- умение адаптироваться к изменению ситуации;

- стрессоустойчивость.

Кроме того, трейдеру необходимо уметь управлять своим временем. Трейдинг – это образ жизни, в котором работа совмещается с отдыхом и учебой. Нужно уметь расставлять приоритеты, чтобы успевать всё задуманное.

Зачем компании выпускают акции

Любое крупное предприятие на определенных этапах своего развития нуждается в инвестициях. Есть два способа их привлечь:

- взять банковский кредит (одолжить деньги под проценты);

- выпустить акции (продать часть компании).

Каждый из вариантов обладает своими достоинствами и недостатками. В первом случае число акционеров остается прежним, а взятые у банка в долг деньги придется возвращать с процентами (долговое финансирование).

Во втором случае компания осуществляет выпуск акций. Полученные за них средства не нужно возвращать; о процентах за использование речь тоже не идет. Однако количество собственников увеличивается, и все они надеются на приличные дивиденды, а также на то, что инвестиции оправдают ожидания (долевое финансирование).

Если эмиссия акций происходит впервые, продажа их ведется самим акционерным обществом и называется IPO – первое публичное размещение.

Рекомендации по созданию портфеля акций

Портфель акций нужно создавать с учетом определенных факторов. Желательно, чтобы к моменту формирования портфеля у трейдера уже было определенное представление об акциях и он мог подбирать в портфель ценные бумаги на основе собственных критериев.

Как создать портфель с акциями:

Как создать портфель с акциями:

- Определиться со сроками инвестиций – акции спешки не любят и в краткосрочной перспективе ведут себя непредсказуемо (сезонность, мелкие колебания), поэтому желательно выбирать период от 1 года.

- Определиться с целями вложений и предполагаемой прибыльностью – можно сохранить капитал, а можно его заработать и приумножить. В первом случае выбирают акции с минимальным риском и такой же прибылью, во втором – с большими доходами/рисками.

- Определить для себя оптимальный риск – для кого-то 10% это много, для других 20% мало. Лучше вкладывать в акции с разным уровнем риска – от меньшего до большего.

- Проработать структуру портфеля – диверсифицировать активы по уровню риска, классам, странам, валютам. То есть, включают акции развивающихся и развитых рынков, выбирают разные классы и сферы (текстильная промышленность и нефть, к примеру).

- Выбор момента для входа – это повысит эффективность портфеля. Акции желательно покупать на временном спаде, чтобы потом они в полной мере шли вверх и приносили доход.

- Протестировать портфель на исторических данных – прошлая доходность будущей не гарантирует, но дает полезную информацию с высокой долей вероятности.

Портфель нужно контролировать, периодически добавлять новые акции, избавляться от убыточных, фиксировать уровень прибыльности, анализировать все.

Основные виды акций

Существует несколько различных видов акций, но их намного меньше, чем облигаций, поэтому классификация в целом не представляет трудностей. Далее мы кратко расскажем, что такое обыкновенные акции, что такое привилегированные акции.

В зависимости от прав инвестора акции бывают:

- обыкновенные классические;

- обыкновенные с отложенными платежами — по ним дивиденды не выплачиваются до тех пор, пока общество не будет работать с определенным уровнем прибыли;

- привилегированные — предполагают повышенный уровень доходов, но их владельцы лишены возможности участвовать в управлении компанией:

- дивиденды гарантируются в определенном объеме в виде процента от рыночной стоимости акции или от доли прибыли (источником выплаты дивидендов может быть не только прибыль);

- дивиденды выплачиваются в первую очередь держателям привилегированных акций;

- им же прежде всех распределяется и доля имущества.

Если рассматривать, что такое простые акции с точки зрения инвестора, то следует отметить их большую рискованность по сравнению с привилегированными акциями. Привилегированные бумаги занимают промежуточную ступень между простыми акциями и облигациями. Их количество ограничивается 25 % от размера капитала предприятия.

Простые акции, хоть и предоставляют владельцам возможность участия в бизнесе, но не гарантируют выплату дивидендов, поскольку в первую очередь доход распределяется владельцам привилегированных акций.

Держатели привилегированных акций имеют возможность получать больший доход, но в принятии решений относительно компании они не участвуют. Исключение составляют только вопросы ликвидации и реорганизации предприятия. Проценты выплат по простым и привилегированным акциям прописываются в уставе акционерного общества.

Кроме того, с ростом количества ценных бумаг у их держателя возрастают и его привилегии:

- 1 % акций – владелец может ознакомиться со списком прочих акционеров.

- 2 % акций – можно участвовать в формировании повестки общего собрания акционеров и выдвигать кандидатов в совет директоров и ревизионную комиссию.

- 10 % акций – такой пакет позволяет инициировать созыв внеочередного собрания акционеров и проведение аудиторской проверки.

- 25 % + 1 акция — блокирующий пакет. Владелец имеет возможность заблокировать на общем собрании принятие решений, для которых требуется не менее 75 % голосов. К таким вопросам относятся изменения в уставе, ликвидация и реорганизация предприятия, эмиссия и порядок выкупа акций.

- 50 % + 1 акция — контрольный пакет позволяет держателю единолично принимать решения, касающиеся деятельности предприятия по обсуждаемым на общем собрании акционеров вопросам, для которых достаточно простого большинства голосов.

- 75 % + 1 акция — держатель может единолично принимать решения абсолютно по всем вопросам относительно акционерного общества.

Сущность

Простыми словами, акция — это ценная бумага, подтверждающая ваше право на долю бизнеса. Именно поэтому она называется долевой в отличие от любых других (например, долговых). Происходит от латинского actio — право. О каких же правах идет речь?

- право на долю текущей прибыли в виде дивидендных платежей;

- возможность получить в собственность часть имущества фирмы при ее ликвидации;

- возможность принять участие в управлении организацией — «право голоса».

Из-за последней особенности акция является ценной бумагой, уникальной в своем роде. Никакие другие финансовые инструменты права голоса не дают. Следует оговориться, что право на участие в управлении напрямую зависит от размера доли:

- так, инвестор, купивший 1–2%, может рассчитывать максимум на формирование повестки собраний и выдвижение кандидатов в органы управления;

- а акционер, владеющий половиной бизнеса (50% + 1 акция), обладает почти неограниченными правами в области управленческих решений.

Очевидно, что, поскольку акция подтверждает ваше право собственности, она является бессрочной ценной бумагой

Это — еще одно важное отличие от других финансовых инструментов. Практически, время существования ценной бумаги ограничено только сроком «жизни» самого предприятия, в течение которого владелец имеет право свободно распоряжаться своими акциями без ограничений: продать, подарить, оставить в наследство и т

д.

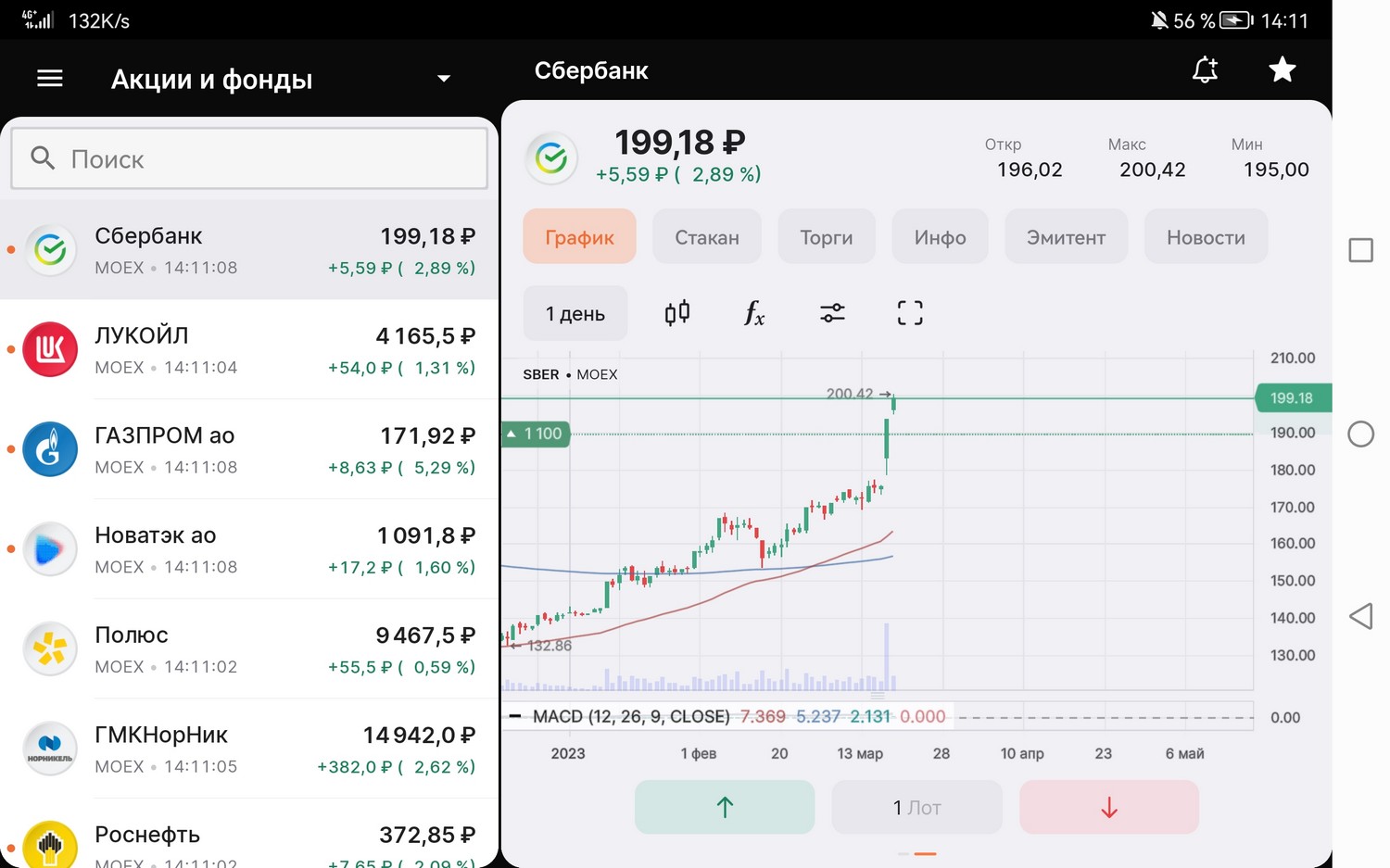

Акция Сбербанка

Наконец, акция является эмиссионной ценной бумагой в том смысле, что:

- Решение о проведении эмиссии принимается только общим собранием учредителей или акционеров.

- Процедура эмиссии должна соответствовать законодательным нормам и проходить по строгим правилам: принятие решения, подготовка и регистрация проспекта эмиссии, раскрытие информации, государственная регистрация выпуска, размещение, подготовка и регистрация отчета об итогах выпуска, внесение изменений в устав.

Первичная эмиссия происходит либо в момент учреждения общества, либо в момент выпуска нового вида бумаг (например, привилегированных). Размещение происходит по закрытой или открытой подписке, а также путем конвертации (обмена) на ранее выпущенные ценные бумаги (например, облигации). Любая вторичная эмиссия дарует существующим владельцам бизнеса еще одно право:

Право преимущественного выкупа бумаг новых эмиссий пропорционально своей доле (в противном случае возникала бы незаконная возможность лишения акционера своей доли путем размытия его пакета).

Виды и особенности обыкновенных акций на бирже

У каждого эмитента есть ряд своих особенностей, в связи с чем цены на их финансовые инструменты зависят и меняются под действием ряда параметров. Чтобы облегчить выбор, на бирже выделяют несколько их типов:

- «Голубые фишки». Такие бумаги выпускаются компаниями с долгой и успешной историей. Они отличаются высокой стоимостью, стабильностью выплат дивидендов. Эмитенты обычно лидируют в своих отраслях и показывают стабильную прибыль.

- «Доходные». Это бумаги, по которым заявляются более высокие дивиденды. Эмитенты таких бумаг – обычно сравнительно молодые фирмы, которые успешно работают и показывают прибыль.

- «Акции роста». Это бумаги, цена которых в скором будущем обещает вырасти (недооцененные). Они отличаются высоким соотношением «цена – прибыль», но вот дивидендов по ним не всегда можно дождаться.

- «Стоимости». У бумаг такого типа соотношение «цена – прибыль» низкое, причиной этому могут служить любые форс-мажорные ситуации. Если вы готовы подождать пару лет и рискнуть, то можно приобрести такие бумаги – цена может со временем существенно подняться.

- «Циклические». Цена этого инструмента зависит от изменений в экономике, она то поднимается, то снижается. Ярким примером эмитентов такого типа служат представители строительной индустрии и автопроизводители.

- «Защитные». Это бумаги компаний, которые практически нечувствительны к изменениям экономики (спады или подъемы). В качестве примера могу привести фармацевтическую отрасль и пищевое производство.

- «Спекулятивные». У них самый значительный потенциал роста цены и самый высокий инвестиционный риск.

Разновидности трейдинга

Существует несколько основных разновидностей трейдинга:

1. Скальпинг, или краткосрочные спекуляции

Трейдер открывает сделки буквально на несколько минут (а то и секунд), стремясь заработать на самых небольших движениях цены. О полноценном анализе здесь речи вообще не идет: трейдер оценивает исключительно свечной график и иногда подключает какие-либо индикаторы. Как правило, большинство скальпинговых стратегий полностью автоматизированы, так как вручную открывать и закрывать десятки сделок в течение минуты физически невозможно.

Такой вид торговли может приносить практически неограниченную прибыль, если трейдеру удастся найти свой подход. Но это также самый рисковый вид трейдинга, поскольку потерять свой капитал можно за считанные минуты. В среднем доходность скальпинга составляет 60-70% в месяц, но трейдеру придется терпеть просадки до 50-60% от капитала.

Как правило, скальпер работает только с одним видом актива у брокера с минимальными комиссиями или с фиксированной комиссией за месяц (поскольку за открытие каждой сделки нужно платить) на 1- или 5-минутном таймфрейме.

2. Внутридневная торговля (или интрадей)

Трейдер держит позиции в течение одной торговой сессии. Это самый популярный вид торговли – почти 90% всех операций (не считая скальпинга) совершаются внутри дня.

Стратегий внутридневного трейдинга множество. Как правило, участники рынка опираются на анализ графика и технические индикаторы (мувинги, волны, уровни, стохастики, RSI, MACD и прочие осцилляторы) для принятия решения о входе в сделку.

Фундаментальный анализ обычно не используется. Нередко трейдеры торгуют на новостях, когда движение актива можно предугадать.

Внутридневная торговля относительно спокойная (по сравнению со скальпингом). Трейдер может держать несколько сделок разом и принимать по каждой взвешенное решение. Кроме того, часто практикуется добор позиции, если трейдер смог уловить тренд (одна из поговорок участников рынка: Trend is your friend, т.е. «Тренд – твой друг»).

Торговля обычно ведется на 5- и 30-минутных таймфреймах, изредка – на 1-часовых.

Доходность такой стратегии обычно составляет 10-25% в месяц при достаточно умеренных рисках.

3. Междудневная торговля (среднесрочная торговля)

Трейдер может удерживать позицию несколько дней и даже недель. При этом обычно позиция увеличивается при правильном угадывании тренда.

В среднесрочной торговле применяется множество стратегий, основанных как на фундаментальном и техническом анализе, так и на их смеси. Например, трейдер, изучив бизнес Газпрома, приходит к выводу, что акции имеют потенциал роста, но в данный момент по всем техническим показателям они перепроданы – следовательно, имеет смысл открыть длинную позицию. Или, напротив, трейдер понимает, что бизнес какой-то компании плох, но акция перекуплена – и он открывает короткую позицию, ожидая падения котировок.

При среднесрочной торговле трейдер может открывать одновременно множество сделок на самых разных инструментах, в т.ч. проводя хеджирование позиций. Например, он покупает акцию Газпрома, но при этом хеджирует позицию путем продажи фьючерса.

Доходность среднесрочных стратегий обычно 10-15% в месяц при сравнительно небольшом уровне риска.

4. Долгосрочная торговля

Трейдер может удерживать сделку неделям и даже месяцами. Как правило, в своей работе он придерживается больше фундаментального анализа, а теханализ использует для поиска оптимальной точки входа.

В отличие от долгосрочного инвестора, такой трейдер не заинтересован в вечном владении акцией, предпочитая избавиться от нее по достижении определенной цены (при этом качество бизнеса редко имеет определяющее значение).

Доходность долгосрочной торговли обычно составляет 5-10% в месяц, а риски сведены к минимуму.

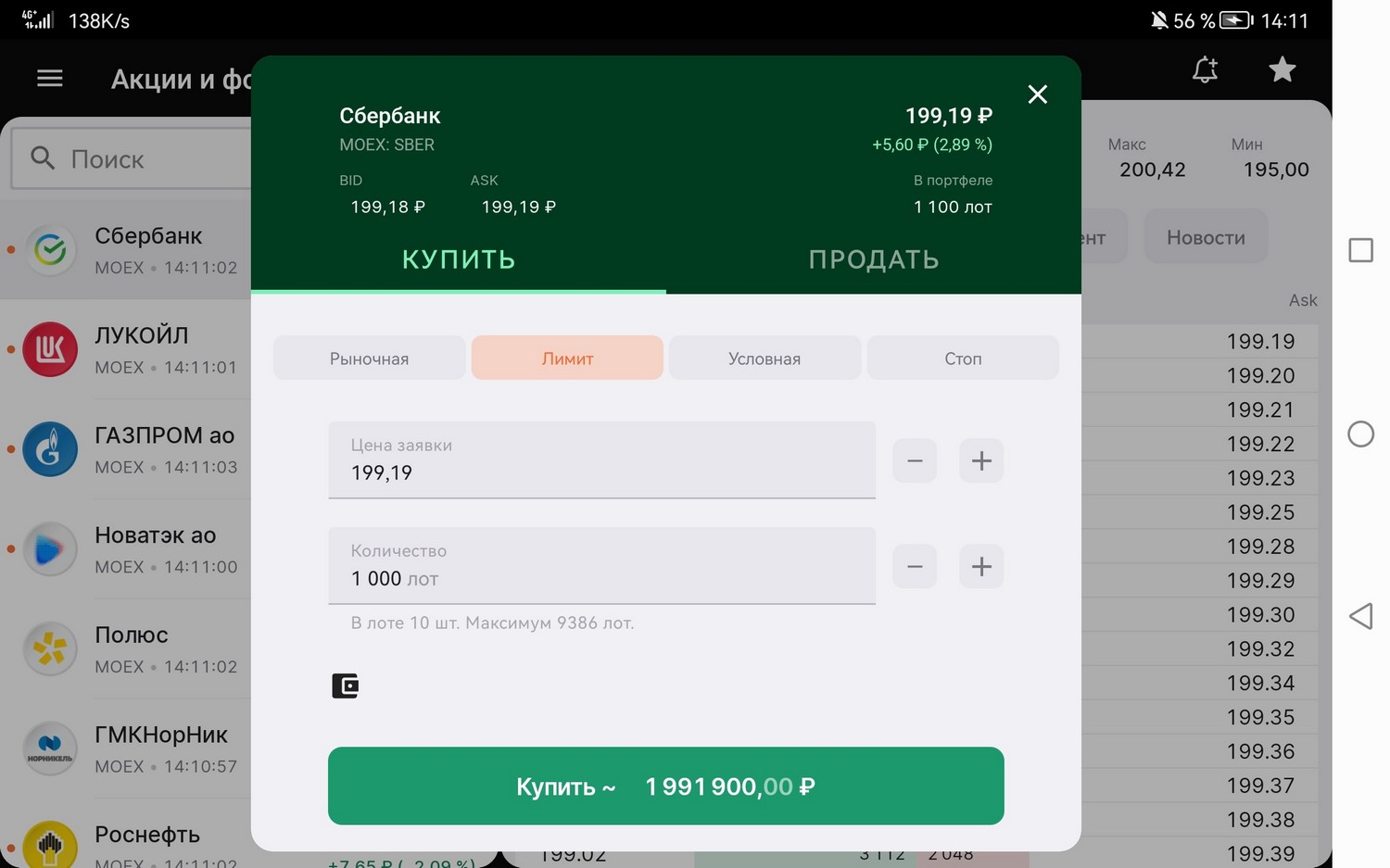

Как начать инвестировать в акции

Как купить акции, как стать акционером? На первый взгляд это может показать сложным и непонятным. Сейчас процедура покупки акций упростилась до простых пару кликов.

Чтобы стать инвестором и начать покупать акции нужно зарегистрироваться у брокера. Он будет являться посредником между вами и биржей. По сути он предоставляет вам доступ к бирже и составляет необходимые отчёты.

Без брокера доступ на биржу физическим лицам невозможен.

Рекомендую работать со следующими брокерами (сам работаю через них):

В чём плюсы этих брокеров:

- Есть все доступные финансовые инструменты (акции, облигации, ETF, фьючерсы, опционы);

- Есть доступ к Московской и Санкт-Петербургской бирже;

- Минимальные комиссии за торговый оборот;

- Бесплатное пополнение/снятие денег;

- Удобные мобильные приложения для торговли;

- Регистрацию можно пройти удалённо;

После регистрации нужно будет открыть брокерский счёт, пополнить его и всё. Появится доступ к торговле.

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Подробные инструкции по торговле на бирже можно найти в статьях:

Акции для увеличения среднего чека

Маркетинговые мероприятия преследуют разные цели — повысить продажи, привлечь покупателей в новый магазин или внимание к новому продукту, увеличить охват или лояльность. Все предыдущие примеры прямо или косвенно помогают решить все задачи

В этом разделе поговорим об акциях, которые преимущественно направлены на увеличение среднего чека.

Так мотивируют тратить больше в сети «Заодно».

Бесплатная доставка в магазине 4LifeMarket.

26. Дегустация

Попробовав новый продукт или напиток, посетитель может купить то, что изначально не планировал. Механику используют рыночные торговцы и продавцы арбузов — отведав освежающего лакомства в жаркий день, невозможно пройти мимо и не купить.

Дегустация меда в магазине BeeHappy

27. Социальная значимость

Людям приятно чувствовать себя частью большого и полезного дела, поэтому надписи «Покупая этот товар, вы помогаете детям» или «Я люблю природу» работают. Конечно, благотворительный проект должен существовать не только в рекламных материалах.

«Панда-карта» в магазина «М-видео».

28. Ограниченное предложение

В продуктовом ритейле часто можно встретить товары, которые продают не более 2-4 штук в одни руки. Чудесным образом очередь вырастает у прилавка, где раньше было пусто

Страх не успеть, упустить что-то важное работает на руку маркетологам. Забрать свою порцию «эксклюзива» спешат даже те, кому товар не нужен вовсе.

Акция в новосибирском магазине «Холидей».

29. Комплекты и наборы

Такая модель используется для увеличения среднего чека. Покупателям предлагается набор взаимосвязанных товаров, например чай и сахар или джин и тоник. Смысл в том, что покупать комплект выгоднее, чем каждый продукт по отдельности. Однако комплекты выбирают даже те, кому нужно что-то одно, тем самым оставляя больше денег в кассе.

В наборе каждый товар обходится дешевле.

Существуют и другие стратегии увеличения среднего чека, самая простая из которых — повысить цены. Однако в этом случае часть покупателей может уйти к конкурентам, чтобы сэкономить.

Как заработать на акциях

Чтобы приобрести долю в какой-нибудь компании, надо купить ее акции. Они обращаются на фондовом рынке. Но доступ туда возможен только профессиональным компаниям, которые имеют брокерскую лицензию и аккредитацию на бирже.

Чтобы стать участником торгов, вы должны открыть брокерский счет у любого аккредитованного брокера. При самостоятельном подборе инвестиционных инструментов:

- вы по телефону даете распоряжение об их покупке или продаже;

- работаете на специальных платформах, к которым брокер даст вам доступ и из нее отдаете распоряжения;

- в личном кабинете на смартфоне или компьютере взаимодействуете с биржей через брокера.

С каждой операции брокер взимает комиссионные, поэтому при выборе компании обратите внимание на тарифы. Если вы совсем не хотите заниматься трейдингом, то рассмотрите уже готовые решения для инвестиций, которые разрабатывают специалисты в брокерской фирме

Комиссионные в этом случае будут выше, потому что вы оплачиваете интеллектуальный труд профессионалов.

Как можно заработать на акциях:

- Получить дивиденды. Это не всегда возможно и часто не в том размере, в каком ожидаете.

- Правильно продать ценные бумаги. Это означает, что вы должны продать их дороже, чем покупали. Иногда даже профессиональные инвесторы ошибаются в своих прогнозах. Новичкам уж точно не стоит заниматься самостоятельной торговлей на бирже. Но есть вариант, по которому почти невозможно проиграть. Я говорю об инвестиционных биржевых фондах (ETF).

Виды акций

На практике применяют множество типов акций. Условно они подразделяются на:

- обыкновенные;

- привилегированные.

Первый тип акций был рассмотрен выше. Ее владельцы имеют право претендовать на получение дивидендов и участие в деятельности компании. Одна такая акция равна одному голосу на собрании акционеров общества.

Основное различие между обыкновенными и привилегированными типами бумаг заключается в том, что последние ограничивают права их владельцев. Дивиденды организации в первую очередь перечисляются собственникам этих акций. Также они раньше получают долю в имуществе компании при ее ликвидации, чем владельцы обыкновенных бумаг. При этом собственники привилегированных акций ограничены в правах на участие в управлении обществом.

Размер дивидендов, исчисляемых на такие бумаги, устанавливается следующим образом:

- в абсолютном выражении (например, на одну акцию выплачиваются 10 рублей);

- в виде фиксированной доли от прибыли.

Дивиденды владельцам привилегированных акций выплачивают не только из прибыли общества, но и из других источников. В подобных условиях не исключается ситуация, когда собственник этой бумаги зарабатывает на деятельности убыточной организации.

Размещение акций производится двумя путями:

- на открытых площадках (биржи);

- распределяются между собственниками.

Последний вариант возможно при условии, если акционерное общество носит закрытый характер (ЗАО).

Акции бывают также именными и на предъявителя. Последний тип используется сегодня редко. Ценные бумаги на предъявителя можно продавать, не внося изменения в соответствующий реестр собственников.

Важно отметить, что несмотря на существование акций, ограничивающих право голоса, каждый их владелец может принимать участие в собрании учредителей организации. То есть, общество, согласно законодательству, не способно полностью лишить собственника ценной бумаги такого права

Оно составляет суть понятия «акция» и является неотъемлемой ее частью.

При этом каждый акционер может не принимать участие в очередном заседание учредителей общества или передать на время свои права другому собственнику организации либо доверенному лицу.