Брокер втб: все, что нужно знать инвестору

Содержание:

- Как открыть брокерский счет

- Преимущества и недостатки открытия ИИС у брокера ВТБ

- Владельцам пакета «Прайм»

- Брокерское обслуживание от ВТБ

- Главные критерии отбора брокера

- Стоимость обслуживания брокерского счета

- Открытие счёта, пополнение и снятие средств

- Виды

- Альфа-Банк

- Для чего нужен брокерский счет. Общая информация

- Брокер ВТБ — кто это?

Как открыть брокерский счет

Как открыть брокерский счет? На самом деле, все не так сложно, как может показаться на первый взгляд. Сделать это можно из дома или в отделении банка ВТБ. Мобильное приложение позволяет открывать счета как клиентам банка, так и тем, кто не пользуется продуктами ВТБ. Правда, последним посетить офис все равно придется, чтобы получить дебетовую карту банка. Дело в том, что по условиям договора выводить средства можно только на нее.

Рассмотрим подробнее алгоритм открытия брокерского счета для авторизованных пользователей ВТБ:

- Зайти в раздел Инвестиции на сайте банка ВТБ;

- далее перейти в подраздел «Брокерский счет и ИИС»;

- нажать на кнопку «Открыть Онлайн»;

- в открывшейся форме авторизации в системе ВТБ Онлайн необходимо ввести учетные данные для входа;

- далее появится форма для регистрации брокерского счета, основная информация в ней будет уже заполнена, нужно только указать адрес электронной почты;

- затем выбирается вид счета: ИИС или стандартный брокерский;

- необходимо выбрать тариф обслуживания, рекомендуется перед этим тщательно изучить условия каждого пакета;

- после того, как все заполнено, можно нажать кнопку «Получить СМС», это нужно для подтверждения введенной информации.

Вот так легко, не выходя из дома, можно открыть брокерский счет и начать инвестиционную деятельность. Но данный вариант подходит только для тех, кто уже зарегистрирован в системе ВТБ. Для новых пользователей алгоритм будет немного другим:

- Нужно скачать мобильное приложение «Мои инвестиции» и запустить его (для начала подойдет демо версия);

- приложение предложит перейти в ВТБ-Онлайн или открыть брокерский счет, неавторизованным пользователям нужно выбирать второй вариант;

- далее программа проведет небольшой опрос в формате дружеской переписки, по итогу которого она получит всю необходимую информацию для открытия счета;

- после внесения всех данных необходимо запросить код для их подтверждения.

Пройдя эту несложную процедуру, можно открыть брокерский счет в режиме онлайн. Но посетить банк все-таки придется для получения дебетовой карты. После этого можно пользоваться всеми возможностями брокерского обслуживания в ВТБ. При необходимости клиент вправе в любой момент вывести доллары, евро или рубли со своего инвестиционного счета.

Преимущества и недостатки открытия ИИС у брокера ВТБ

К плюсам выбора брокера в лице банка ВТБ можно отнести:

- Доступ на ММВБ и Санкт-Петербургскую биржу.

- Доступно маржинальное кредитование.

- Высокая надежность партнера, квалифицированные сотрудники, грамотные консультации.

- Возможность открытия счета и ведения сделок через Сеть, в режиме реального времени, без необходимости посещать банковский офис.

- Предоставление технической поддержки, специализированного программного обеспечения и приложения для мобильных устройств «Мои инвестиции».

Причем ведение ИИС – не единственная инвестиционная услуга брокера. Клиенты могут вложиться в паи одного из 18 фондов с высоким, умеренным или низким риском. Средняя доходность пая составляет 25% (используя аналитику прошлых периодов).

К недостаткам можно отнести не самые выгодные тарифы, однако в классе брокеров «слишком крупный, чтобы стать банкротом» они вполне приемлемы.

Сравнив плюсы и минусы открытия ИИС в ВТБ можно сделать вывод: это надежный партнер с гибкими условиями и высоким сервисом.

Приятным бонусом стало функциональное мобильное приложение «Мои инвестиции», предназначенное для гаджетов на базе iOS или Android.

Через него можно получить доступ к личному кабинету из любой точки мира, и полноценно управлять собственным капиталом.

Владельцам пакета «Прайм»

Мой онлайн прайм

| Комиссия брокера за сделки с ценными бумагами и валютой: | 0,035% от суммы. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

Профессиональный прайм

| Комиссия брокера за сделки с ценными бумагами и валютой: |

до 1 млн ₽ — 0,04248%; от 1 до 5 млн ₽ — 0,02596%; от 5 до 10 млн ₽ — 0,02242%; от 10 до 50 млн ₽ — 0,01888%; от 50 до 100 млн ₽ — 0,015%; больше 100 млн ₽ — 0,012%. |

| Комиссия биржи за сделки с ценными бумагами: | не менее 0,01 % от суммы. |

| Комиссия биржи за сделки с валютой по 1 у.е.: | если сделка на сумму до 999 у.е. – 0,0015 %, но не менее 1 ₽. |

| Комиссия биржи за сделки с валютой по 1 000 у.е.: | от 1 до 50 лотов — 50 ₽ за сделку, если больше — 0,0015 %. |

| Комиссия за расчеты по операциям с ценными бумагами по итогам сделок: |

150 ₽ в месяц, если была хотя бы одна сделка с ценными бумагами. Сделки с валютой и на срочном рынке не учитываются. Если сделок не было — бесплатно. |

По всем тарифам

| Можно купить и продать без комиссии: |

Облигации федерального займа для населения (ОФЗ-н); Фонд ВТБ «Рублевые облигации»; Фонд ВТБ «Американские акции»; Фонд ВТБ «Американские облигации»; Фонд ВТБ «Акции развивающихся стран»; ОПИФ «ВТБ — Индекс Мосбиржи»; ОПИФ «ВТБ — Фонд Акций»; ОПИФ «ВТБ — Фонд Казначейский»; БПИФ рыночных финансовых инструментов «ВТБ – Российские корпоративные облигации смарт бета» (VTBB); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций американских компаний» (VTBA); БПИФ рыночных финансовых инструментов «ВТБ – Фонд «Американский корпоративный долг» (VTBH); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций развивающихся стран» (VTBE); БПИФ рыночных финансовых инструментов «ВТБ – Корпоративные российские еврооблигации смарт бета» (VTBU); БПИФ рыночных финансовых инструментов «ВТБ – Ликвидность» (VTBM); БПИФ рыночных финансовых инструментов «ВТБ – Фонд Золото» (VTBG); БПИФ рыночных финансовых инструментов «ВТБ — Еврооблигации в евро смарт бета» (VTBY); БПИФ рыночных финансовых инструментов «ВТБ — Индекс МосБиржи» (VTBХ); ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Казначейский»; ОПИФ рыночных финансовых инструментов «ВТБ – Фонд Акций»; ОПИФ рыночных финансовых инструментов «ВТБ — Индекс МосБиржи»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Рубли»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Доллары»; ИПИФ ФИ «ВТБ – Фонд Субординированный. Евро». |

| Комиссия брокера за сделки на срочном рынке: | 1 ₽ за контракт. |

| Комиссия брокера за сделки на внебиржевом рынке: | от 0,15% от суммы сделки. |

| Пополнение счета: | бесплатно, за исключением пополнения через приложение ВТБ Мои Инвестиции с банковских карт сторонних российских банков. |

| Вывод денег: | бесплатно. |

| Вывод денег после покупки-продажи валюты: |

до 300 000 ₽ в месяц — бесплатно; выше 300 000 ₽ — 0,2% от суммы превышения. Валюта пересчитывается в рубли по курсу ЦБ на дату вывода. |

| Маржинальное кредитование: |

бесплатно в течение торгового дня. Далее: — занять денежные средства в рублях («длинная» позиция по ценным бумагам и валюте) – 16,8% годовых; — занять ценные бумаги или иностранную валюту («короткая» позиция по ценным бумагам, долларам США или евро) – 13% годовых; — занять иностранную валюту в долларах США («длинная» позиция, обеспеченная ценными бумагами из списка 1) – 4,5% годовых; — занять иностранную валюту в долларах США («длинная» позиция, обеспеченная ценными бумагами из списка 2) – 7% годовых; — занять иностранную валюту в евро («длинная» позиция, обеспеченная ценными бумагами из списка 1 и списка 2) – 2% годовых; |

Брокерское обслуживание от ВТБ

Новичку бывает достаточно непросто разобраться во всех тонкостях и принципах работы системы онлайн брокер от ВТБ.

Онлайн брокер от ВТБ 24 является своеобразным финансовым консультантом для клиентов по вопросам проведения торгов на фондовых биржах. Онлайн брокер предоставляет своим участникам информацию о новых методах получения дохода, принимает, обрабатывает и исполняет заявки на проведение тех или иных операция на бирже.

Зайдя в личный кабинет, клиент видит всю актуальную на данный момент информацию о деятельности биржи, получает новости, осуществляет выгодные финансовые операции.

Личный кабинет клиента

Онлайн брокер от ВТБ и его Личный кабинет — это один из самых востребованных и удобных сервисов, дающих возможность клиенту осуществить заработок как на федеральной, так и на международной фондовой бирже.

Рассмотрим основные преимущества сервиса:

- Существует возможность использовать услуги персонального консультанта.

- Клиент может перенести свою позицию на бирже на любое удобное для него время.

- Клиент может получить доступ в Личный кабинет, посредством которого он будет совершать финансовые операции на выбранной фондовой бирже.

- Составлять индивидуальные портфели ценных бумаг.

- Разрабатывать уникальные инвестиционные стратегии.

- Посредством личного кабинета осуществлять операции с ценными бумагами (облигациями, опционами, фьючерсами).

ВТБ выставляет своим клиентам условие – иметь счет на минимальную сумму в 100000 рублей.

При грамотном походе в работе с данной системой, ваши расходы будут самыми минимальными.

Капитал брокер от ВТБ

ВТБ Капитал брокер предоставляет своим клиентам осуществлять финансовые операции с ценными бумагами и валютой не только на федеральном, но и международном уровне. Посредством личного кабинета можно выбрать любую доступную для проведения торгов биржу.

Не так давно ВТБ Капитал брокер осуществляла свою деятельность под иным названием — ООО Мос-брокер.

ВТБ Капитал брокер является дочерним подразделением группы ВТБ и предоставляет своим клиентам следующий перечень услуг:

- аналитика;

- удаленный доступ;

- маржинального кредитования.

ВТБ Капитал брокер выполняет свою деятельность в соответствии с действующим законодательством, имеет все необходимые лицензии, разрешения. Сотрудники компании является высококвалифицированными опытными специалистами, а ее уставный капитал по величине превосходит другие организации. ВТБ Капитал брокер — это надежный партнер, включенный в федеральный реестр Удостоверяющих центров.

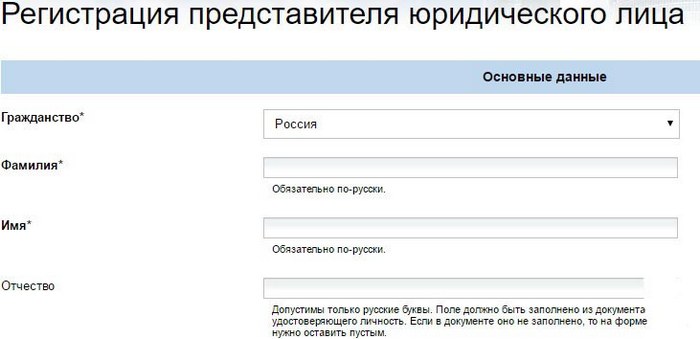

ВТБ Капитал брокер предлагает для физических и юридических лиц быстро открыть счет. Для этого, прежде всего, необходимо зарегистрироваться на сайте банка.

ВТБ Капитал брокер дает своим клиентам преимущество в продаже ценных бумаг на фондовых рынках, позволяя таким образом зарабатывать значительную прибыль от вложения собственных денежных средств.

Форекс брокер ВТБ

ВТБ 24 Форекс брокер является одним из известнейших компаний во всем мире. Организация осуществляет свою успешную деятельность вот уже более 6 лет. Сфера деятельности ВТБ 24 Форекс брокер базируется на оказании финансовых и инвестиционных услуг. Все операции осуществляются посредством использования платформ OnlineBroker и QUIK.

Услуги, предоставляемые онлайн брокером ВТБ, включают следующий сервис:

- Поддержку клиентов 24 часа 7 дней в неделю.

- Возможность пройти бесплатное курсовое обучение для самостоятельной работе на биржевой площадке.

- Дает возможность осуществлять фондовые операции не только на рынке Форекс, но и на любом другом из предоставленного перечня, в том числе международного уровня.

ВТБ 24 брокер дает своим клиентам выбрать оптимальный способ проведения сделок: через мета-трейдер, реутерс диалинг, онлайн сервис, ЕБС, по телефону.

Главные критерии отбора брокера

На что обратить внимание?

Перед выбором правильного брокера (подходящего именно вам) нужно четко для себя понять — какой будет ваш стиль торговли. Или к какой категории вы себя относите:

- спекулянт — частые, практически ежедневные сделки;

- трейдер или среднесрочный инвестор — несколько сделок в неделю, может быть в месяц. Но в любом случае торговля ведется каждый месяц.

- долгосрочный инвестор — несколько сделок в год.

Дополнительно. Каким капиталом вы располагаете? Будете ли выводить-вводить денежные средства на брокерский счет? Примерно какими суммами и периодичностью.

Один и тот же брокер может быть выгоден для трейдера. Но совершенно «разорителен» для пассивного инвестора. И наоборот.

В чем логика?

Мы упираемся в торговые расходы. Основные это:

- плата за сделки — процент от суммы операции;

- плата за депозитарий;

- минимальная месячная плата, которую клиент обязан уплатить брокеру.

Первая статья расходов есть абсолютно у всех брокеров. В среднем по рынку она примерно одинаковая. «Разброс» составляет 30-50%.

Депозитарные услуги. У кого-то плата «зашита» в комиссии за операции и как бы не взимается. Другие берут какой-то минимальный уровень. Третьи высчитываю с клиента по полной. В итоге, планка комиссий может составлять от нуля до нескольких сотен в месяц.

Третий пункт. Как и депозитарные расходы — плата может варьироваться от нуля до 200-300 в месяц и выше. Обычно с клиента вычитается сумма, за минусом торговых издержек, понесенных за текущий месяц.

Например, минимальная плата составляет 200 рублей. А трейдер уплатил комиссий за сделки 150 рублей (покупал-продавал ценные бумаги). В конце месяца брокер дополнительно спишет — 50 рублей.

Вернемся у нашим баранам, то есть брокерам.

Рассмотрим противоположные ситуации.

Есть 2 игрока: трейдер и инвестор. У каждого по 100 тысяч рублей.

Имеется 2 брокера, с различными торговыми условиями.

| Тарифы брокера | Комиссия за сделку (от оборота) | Фиксированные ежемесячные расходы (депозитарий) |

| Брокер А | 0,05% | нет |

| Брокер Б | 0,025% | 200 рублей |

Вопрос. У кого условия лучше?

Трейдер совершает по несколько сделок в день. Оборачивая капитал за месяц в несколько раз (а то и десятки-сотни раз).

Торгует каждый день. Утром купил на сто тысяч. Вечером продал на 100 тысяч. За месяц выходит 20 торговых дней.

Итого: его месячный торговый оборот составит 4 миллиона рублей.

Для него важны прежде всего уровень комиссий за сделки. Остальные расходы второстепенны.

Если ставка брокера 0,05%, расходы трейдера составят — 2 000 рублей в месяц.

Выберет трейдер брокера с комиссией в 0,025% — сразу экономит 1 000 рублей. Пусть даже у него будет плата за депозитарий — 200 рублей в месяц. Все равно трейдер будет типа «в плюсе» +800 рублей его выгода, по сравнению с первым брокером.

Позиция долгосрочного инвестора будет прямо противоположенная. Ему нужно купить один раз. На всю сумму.

У брокера А он заплатит 50 рублей (0,05% со 100 тысяч). У брокера Б — 25 рублей (0,025%). Разница невелика.

Депозитарий — либо ноль, либо 200 рублей.

Итого: издержки 50 рублей у первого брокера против 225 у второго (с депозитарием). Разница на расходах в 4,5 раза!

Отдельно нужно отметить такое понятие, как активный месяц. Обычно, если в месяце были сделки по покупки-продажи, включается депозитарный счетчик. Если сделок не было — плата не взимается.

И вот здесь мы плавно подходим к такой штуке, как пополнения брокерского счета собственными деньгами.

Например, инвестор пополняет счет дополнительно на 10 000 рублей ежемесячно.

В комиссиях за операции это будет 5 и 2,5 рубля соответственно. Но с учетом обязательных депозитарных расходах, мы получаем просто колоссальный разрыв в 40 раз!!! Пять рублей против 202,5!!!

Плюс возможны поступления денег на брокерский счет не только от себя. Но и в виде дивидендов и купонов.

И придется либо ежемесячно дополнительно «отслюнявливать» по 200 рублей за депозитарий, если нужно будет реинвестировать прибыль. Либо сокращать количество активных месяцев в году. Например, совершать сделки раз в квартал или реже.

Это не постулат, а общее правило. Некое среднее. Но как всегда, есть масса исключений.

Например, для игроков с крупными суммами.

Есть у меня допустим пара миллионов. Хочу разово вложиться на долгий срок. В рост активов или получение небольшого пассивного дохода от дивидендов или облигаций. Доход буду в будущем выводить со счета и «тратить на жизнь».

Мои разовые расходы на покупку бумаг будут у брокера А — 1 000 рублей (0,05% от 2 млн.) А у второго — 700 рублей (500 за оборот (0,025%) + 200 рублей депозитарий).

Стоимость обслуживания брокерского счета

![]()

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

![]()

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Открытие счёта, пополнение и снятие средств

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Клиенты банка могут открыть брокерский счёт онлайн. В остальных случаях потребуется личный визит в отделение банка. Бюрократия – один из самых больших недостатков брокера ВТБ, многие вопросы решаются только при посещении офисов. Пополнить брокерский счёт можно одним из способов:

- Со счёта в банке ВТБ, указанного в договоре;

- Переводом из любого другого банка;

- Через приложение интернет-банк ВТБ;

Для получения налоговых вычетов от государства инвестор может открыть индивидуальный инвестиционный счёт (ИИС). Это можно осуществить в любом отделении банка. На торговые сделки с иностранной валютой условия налоговых вычетов по ИИС не распространяются.

Вывод денег по умолчанию происходит на счёт, указанный клиентом в анкете при заключении договора на брокерское обслуживание. Чтобы вывести средства на счёт в другом банке, необходимо оформить письменное распоряжение при посещении офиса.

Виды

ВТБ 24 закрепляет за собой статус надежного дилера, оказывая многогранную функциональность и внедряя в работу самые востребованные формы брокерских услуг.

Маржинальное кредитование

Маржинальное кредитование — это инвестиционная операция, позволяющая предпринимать сделки на фондовых биржах на сумму, превышающую размер собственного финансового состояния.

Главной привилегией маржинальной торговли является биржевая игра с активами не только на повышение, но и на понижение, а также участие в торгах, не имея денежной позиции, но создавая фундамент обеспечения из ценных бумаг и валюты, хранящейся на счету.

Персональный брокер

Данная брокерская ВИП — услуга от ВТБ 24 подразумевает осуществление индивидуального подхода к клиенту, его инвестиционному портфелю. Выбор подходящей рабочей стратегии происходит с учетом возможных рисков, требований и возможностей инвестора.

Задача брокера заключается в анализе биржевых показателей, формировании торговой идеи с различными путями ее развития. Итоговое решение о реализации плана, полный контроль счета остается за клиентом.

Брокерское обслуживание обеспечивает пользователей отдельной телефонной линией для связи с персональным посредником и получения нужных сведений.

Подключение услуги с привлечением персонального брокера действительна для клиентов, сумма активов которых не ниже 15 млн. для столицы и 10 млн. для остальных регионов страны.

Видео ролик:

https://youtube.com/watch?v=UgM-CZcdn0o

Инвестпортфели

Инвестиционные портфели это еще один тип брокерского обслуживания от ВТБ 24, отличающийся рядом разработанных высокодоходных стратегий с разными уровнями риска. Лица, использующие такую услугу и соответствующий тарифный план, могут поручать брокеру заключение сделок согласно выбранной стратегии.

Презентационный ролик:

https://youtube.com/watch?v=NMrPX47_7eo

Альфа-Банк

Пассивный инвестор

Здесь стоит рассмотреть тариф «S» с единой комиссией за сделки 0,3%, соответственно, инвестор потратит 300 ₽.

Начинающий трейдер

При выборе тарифа «Альфа-трейдер» расходы будут складываться из комиссии за операции 0,049% (+0,01% для Московской биржи) и депозитарной комиссии 0,06% от стоимости активов. Если предположить, что на счету у нашего трейдера 500 000 ₽ в ценных бумагах, то расходы будут следующими: 59 ₽ в день, 1180 ₽ в месяц + 300 ₽ платы за депозитарий в год.

Разброс предполагаемых расходов на брокерское обслуживание очень велик, и стоит понимать, что мы максимально упростили кейсы расчёта для наглядности. В реальной жизни не существует идентичных инвесторов с одинаковыми стратегиями, задачами, инструментами и торговыми оборотами.

Прежде чем открывать брокерский счёт, необходимо определиться с тем, что именно вы хотите получить, и ориентироваться на опции, которые необходимы конкретно вам. Безусловно, брокера всегда можно сменить, но в некоторых случаях это повлечёт дополнительные расходы и хлопоты (например, если вы откроете ИИС не там, где хотели бы).

Хочу всё же открыть вклад

Калькулятор вкладов Сравни.ру

Все представленные комиссии актуальны на дату публикации статьи и могут измениться в будущем. При написании текста Сравни.ру не сотрудничал с брокерами, перечисленными в тексте.

Для чего нужен брокерский счет. Общая информация

Увеличить собственный доход не так уж сложно, необходимо только опробовать один способ – торговля валютой и еврооблигациями. Правда попасть на данный рынок могут лишь профессионалы – брокеры – и те, кто открыл специальный брокерский счет, например, подключил в втб24 брокерское обслуживание.

У брокера цель здесь одна – посредническая. Он выступает связующим звеном в цепочке купли-продажи. Оплату он получает через продажу облигаций, акций, и многое другое.

Под понятием брокерский счёт подразумевается клиентский счёт, который был открыт у брокера. Этот счёт отображает количество средств, а также бумаг, представляющих ценность. Здесь доступна любая информация касательно спекулятивных сделок – покупка валюты и её продажа, купля-продажа бумаг, движение и результат по операциям и т.д.

Есть два основных вида классификации брокерских счетов.

- По общему количеству владельцев. Бывает совместным и индивидуальным. К примеру, в первом случае, клиент открывает совместный с родственниками или партнёрами депозит, на счёт которого каждый может вносить сумму. Клиенты сами могут решить, кто из них какой долей будет управлять, подписав бумаги. На счёт вывода денег стоит обращаться напрямую к брокеру. Конечно, лучше всего, когда на вывод средств даёт добро каждая из сторон.

- По типу взаимосвязи трейдера с брокером. Тут существует также 2 формы – классическая и доверительная. В классическом варианте клиент сам управляет счётом, а брокеру даёт указания. Вторая форма – доверительная – подразумевает под собой полное задействование брокера, который имеет право действовать от имени клиента.

Брокер ВТБ — кто это?

Брокер ВТБ — это российский брокер с высоким рейтингом надежности AA+, который открывает доступ к торговле на Московской, Санкт-Петербургской биржах и валютном рынке Forex.

После регистрации на ВТБ вы сможете покупать облигации федерального займа с гарантией и еврооблигации, проводить сделки с валютной и участвовать в торгах на срочном и фондовом рынке через торговые терминалы QUIK и Online Broker.

Комиссия в ВТБ брокер для начинающих инвесторов стартуют от 0,05% за сделку на тарифе «Мой онлайн». Для профессиональных вкладчиков — от 0,015% на тарифе «Профессиональный стандарт».