Евро или доллар: в чем хранить сбережения

Содержание:

- Советы тем, кто собирается покупать американские бумаги

- Особенности хранения капитала в валюте

- Иностранные акции

- Иена

- Юань

- Какую валюту лучше покупать?

- Сбережения в швейцарских франках

- Как составить план по накоплению средств?

- Куда вложить доллары в 2021: еврооблигации

- Драгоценные металлы и ОМС

- Резервный фонд

- Что говорят эксперты

- Как минимизировать риски при вложении долларов

- Плюсы и минусы валют

- Где лучше покупать валюту?

- Так ли безопасен доллар?

- Валютный депозит

- Доллар — мировая валюта

- Какие выводы мы сделаем?

Советы тем, кто собирается покупать американские бумаги

1

Если вы хотите сформировать портфель из акций (неважно, американских или российских), то сначала поставьте цель накопления и горизонт — на какое время покупаете. Также важно заранее определить уровень риска

Если вы азартный, то лучше не покупать AT&T. Вы продадите её, когда она в очередной раз пойдёт вниз, получите минус и разочаруетесь. Важно подбирать акции под свой темперамент.

2. Не покупайте акции, о которых все говорят. Ошибается даже Уоррен Баффетт, который жалел, что раньше не купил Apple. Ошибаются все. Никто не знает, что будет дальше. Нужно самому учиться выбирать и анализировать компании.

3. Покупайте и продавайте акции частями, а не сразу. Допустим, сегодня компания упала на 3%, и ты выделил на неё 5% своего бюджета. Хочется сразу купить на все деньги акции в надежде увидеть +5% роста цены завтра. Лучше себя остановить и купить на 1/3 бюджета. Подождать несколько дней и купить ещё на 1/3 и так далее. Если акция пойдёт вниз, то вы — молодец. Если вверх, то вы всё равно заработаете.

Особенности хранения капитала в валюте

Покупка валюты — это один из самых популярных у российских граждан способов сбережения своих накоплений. Говоря о том, можно ли хранить деньги в долларах или евро, следует перечислить главные положительные и отрицательные стороны такого решения. Например, явными преимуществами представляются следующие факторы:

- Любой гражданин может приобрести валюту, если у него есть хоть немного денег. Порог входа в этом виде инвестирования просто отсутствует;

- Валюта в высшей степени ликвидна. Продать доллары или евро можно в течение часа. Несколько сложнее избавиться от фунтов или франков, но и эта проблема решаема;

- Долгосрочный анализ не оставляет сомнений в том, стоит ли хранить деньги в долларах: со временем рубль все больше обесценивается;

- Продуманная стратегия проведения операций с валютой позволяет не только сберечь, но и приумножить собственный капитал. Однако перевод сбережений в валюту только на первый взгляд кажется прозрачным и понятным процессом.

На самом деле здесь есть и сложности:

- Если поддаться эмоциям, то можно ошибиться и купить валюту на пике стоимости, после которого неизбежно последует долгая коррекция;

- Выбирая, куда выгодно вложить деньги физ лицу в 2019 году, нельзя заранее предсказать величину прибыли от операций с валютой;

- В любом финансовом учреждении есть разница между курсами покупки и продажи — спред. Поэтому часто обменивать валюту невыгодно.

Придется придумать, где лучше хранить деньги: дома до них могут добраться злоумышленники, а в банке — государство или мошенники.

Иностранные акции

Сами по себе акции считаются рискованным инструментом для вложений. Изменение их цены невозможно предугадать. На рост или падение цены могут повлиять различные факторы. Например, экономическая ситуация в стране, форс-мажорные ситуации, правовое урегулирование. При покупке акций мы советуем изучить эмитента, его финансовое положение, а затем уже принимать решение о покупке

Также важно помнить, что некоторые акции могут быть переоценены из-за созданного искусственного ажиотажа. Цена акции может сильно упасть после спада ажиотажа

На данный момент акции в долларах можно купить на Санкт-Петербургской бирже или на иностранных биржах. Однако для доступа на иностранную биржу вам потребуется либо статус квалифицированного инвестора, либо счет у иностранного брокера.

Иена

Японская валюта – это тихая гавань для инвесторов, вкладывающих средства в азиатские валюты. Из всех восточных стран Япония проводит наиболее последовательную и продуманную монетарную политику, так что движения иены в целом предсказуемы – что особенно хорошо для торговли с применением данных технического анализа.

Положительными факторами, обеспечивающими рост иены в 2019 году, можно назвать:

- успехи японской экономики, которая растет небольшим, но стабильным темпом;

- 95% долга Японии находится в руках внутренних инвесторов, что защищает от спекулятивных действий с курсом иены;

- Япония является одним из крупнейших мировых кредиторов, в том числе 2-м по величине держателем госдолга США (после Китая), поэтому раскачивать экономику Страны восходящего солнца извне невыгодно;

- торговый баланс страны на протяжении 40 лет стабильно положительный, за последнее десятилетие увеличился вдвое.

Курс иены за последний год

Курс иены за последний год

Масштабное искусственное ослабление иены давно завершилось, на данный момент курс стабилен и является исключительно рыночным.

Юань

Размышляя о том, в какой валюте лучше хранить деньги, обратите внимание на Восток. В последние годы Россия активно развивает взаимоотношения с Китаем

Выглядит логичным включить в валютный портфель немного юаней в расчете на их будущий рост. Тем более, что многие банки сейчас предлагают открытие счетов в китайской валюте – причем с доходностью от 0,15% до 4%, что выгоднее, чем евро.

Для юаня есть много положительных факторов роста:

- Китай – одна из сильнейших экономик мира, и даже торговая война с США не смогла «подкосить» курс юаня: тот вырос на 7% за 2018 год, несмотря на весь негативный фон;

- Китай планирует отказаться от расчетов долларами при покупке нефти с Ближнего Востока;

- в 2017 году юань был признан мировой резервной валютой, и началось его накопление Центробанками многих стран.

Курс юаня за последний год

Курс юаня за последний год

При этом видимых негативных причин для снижения курса «китайца» нет. Единственный риск, который нужно иметь в виду инвестора – сильная зависимость стоимости юаня от политических решений. То есть курс юаня жёстко регулируется в соответствии с нуждами экономики. Так, сейчас валюта Поднебесной искусственно ослабляется относительно доллара, чтобы подстегнуть внешнюю торговлю. И если доллар ослабнет, то юань, скорее всего, тоже.

Кроме того, не исключены «волевые решения» партии, которая может двинуть курс туда, куда надо, в зависимости от собственных потребностей.

Какую валюту лучше покупать?

Говоря про твёрдые валюты я, в первую очередь, имею в виду доллар, евро, английский фунт и, возможно, швейцарский франк (20-я мировая экономика по размеру). Лично я с трудом верю в евро и в будущее Европы. К швейцарскому франку и британскому фунту отношусь не плохо (хотя фунт недавно мощно упал). Но большую часть своих сбережений храню в активах, привязанных к американскому доллару, т.к. амер. доллар является мировой валютой и к нему привязаны все остальные валюты, а американская экономика является крупнейшей и высококонкурентной. Ну и опять таки, я смотрю статистику по инфляции за десятилетия (и столетия).

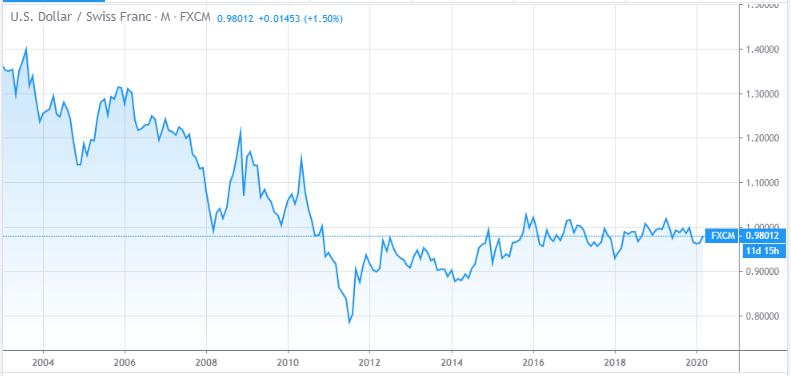

Курс доллара к английскому фунту до 03.20

Курс доллара к швейцарскому франку до 03.20

Сбережения в швейцарских франках

Идея хранения сбережений в швейцарских франках нравится многим отечественным инвесторам. Причиной такой симпатии является уверенность в стабильности валюты и доверие к экономике Конфедерации в целом:

- За последние десятилетия показатели инфляции франка находились в районе нулевого значения, лишь изредка превышая уровень в 0,3%;

- Франк находится на пятом месте в рейтинге мировых резервных валют. Во время кризисов и конфликтов его позиции только укрепляются;

- Швейцарские банки в будущем году собираются отказаться от отрицательных ставок по депозитам. Ожидается, что это вызовет приток капитала в страну;

- Введение санкций благодаря оттоку российского капитала повлияло на состояние экономики страны. Однако уже через полгода франк вернулся к прежнему уровню;

- Изучение пятилетнего временного интервала показывает укрепление франка: за это время его курс по отношению к доллару вырос на 13%.

В целом можно предположить, что швейцарская валюта не изменит своих позиций относительно доллара и евро на протяжении всего следующего года

Но инвестировать в швейцарский франк следует осторожно: лишь 6 банков в России предлагают размещение депозитов в этой валюте со ставками от 0,1 до 0,9% годовых

Курс швейцарского франка в 2020 году

Как составить план по накоплению средств?

План составляется индивидуально, отталкиваясь от суммы, имеющейся на руках, необходимости, потребностей и так далее. Многие отказываются копить, покупая подчас ненужные продукты, товары. Это неоправданное вложение средств. Актуальность хранения денег в рублях будет в случае, если они нужны вам как быстрое ликвидное платежное средство. Если вы путешествуете, меняйте деньги на валюту страны, в которую поедете.

Единой корректной схемы решения этого вопроса не существует. Найти его можно методом проб и ошибок. Стоит попробовать инвестиции в разные валюты, посмотреть выгоду от процесса. Роль играет изучение последних изменений, тенденции последних 5-10 лет, касающиеся валютного рынка. Отслеживаются причины скачка валюты в обе стороны, длительность нахождения валюты на определенном курсе. Ориентируясь на данный показатель, можно рассчитать, какую долю средств в какую валюту стоит инвестировать.

Рассматривая инвестиции с целью габаритной покупки, ориентируйтесь на валюту, в которой будет приобретаться нужная вам вещь, техника, недвижимость. Храня средства в другой валюте, есть риск потери немалой суммы средств на курсе обмена. В редких случаях можно выиграть на обменнике, но это получается далеко не всегда.

План накоплений составляется индивидуально

План накоплений составляется индивидуально

Придется изучать прогнозы специалистов, экспертов, следить за изменением экономических ситуаций не в одной стороны. В дальнейшем это принесет свою выгоду.

Накопить необходимую сумму средств достаточно просто:

- Рассчитать минимальную сумму для проживания на месяц.

- Сопоставить со всеми доходами семьи.

- Отказаться от покупки ненужных вещей, продуктов, техники.

- Каждый месяц откладывать определенную сумму в выбранной валюте.

- Рассмотреть оптимальный депозит, приумножающий имеющиеся средства. Говоря о долгосрочных накоплениях, можно рассматривать драгоценные металлы, валюту, ценные бумаги. Рассматривая кратковременные цели, можно хранить средства в рублях.

Роль играет продумывание стратегии инвестиций, что также весьма важно. Предсказать поведение валюты в длительной перспективе – невозможно, переиграть рынок – нереально

Самая сильная валюта сейчас может потерять свои позиции через полгода-год. Люди, пережившие 2008 год, часто хранят деньги в евро. Но на максимальном показателе евро можно потерять треть своих средств в долларах.

Правильнее ориентироваться на цикличность рынка, долгосрочную перспективу. Помните, нестабильная ситуация в кризис либо при скачках на валютных рынках – причина, подталкивающая на принятие неправильных решений впопыхах.

Ориентируйтесь на место вашего дальнейшего проживания. Планируя уехать в страну Евросоюза, не стоит хранить средства в рублях. Некоторые говорят о выгоде покупки евро и доллара, хранении рублей на руках только в виде необходимой наличности.

Откладывайте средства для покупки дорогостоящего товара

Откладывайте средства для покупки дорогостоящего товара

Говоря о хранении средств в валюте с целью покупки дорогостоящих предметов, выполняется четкий расчет. Одновременно копить на 2-3 дорогие вещи не стоит – выгоды в этом нет. Лучше целенаправленно откладывать средства на приобретение одного дорогостоящего товара, после его покупки задаваясь новой целью. В итоге в стоимостном выражении расходы будут более, чем оправданы, вопрос о хранении средств не будет вас беспокоить, к скачкам курса валют вы будете относиться более спокойно.

Учитывая советы, приведенные выше, можно выбрать оптимальный вариант развития событий для себя относительно хранения средств в валюте разных стран.

Куда вложить доллары в 2021: еврооблигации

Еще один вариант, куда вложить доллары и евро — еврооблигации (евробонды). Это те же долговые расписки с заранее известным доходом и сроком погашения, но выпущенные в евро. Самый доступный способ купить еврооблигации – покупка через брокера на бирже.

Евробонды выпускаются двух видов:

- минфиновские. 100% гарантия выплат, но доходный купон невысокий;

- Корпоративные. Эмитентом выступают компании.

Стоимость еврооблигаций зависит от следующих факторов:

- ставка Центробанка;

- соотношение спроса и предложения;

- на корпоративные бумаги влияют квартальные отчеты, попадание в санкционные списки.

Для приобретения евробондов нужно заключить соглашение с агентом. Начисление купонов происходит в той валюте, в которой продавалась бумага. Их зачисляют либо на банковский счет (не у всех агентов), либо на брокерский счет.

Преимущества инвестирования в евробонды следующие:

- Прибыль выше, чем у банковских вкладов.

- Высокая надежность эмитентов.

- Возможна досрочная перепродажа в любой момент, накопленный доход не теряется.

- Известна точная дата погашения и купонный доход.

Драгоценные металлы и ОМС

Если мы посмотрим на цену золота, серебра и других драгоценных металлов, то увидим, что сегодняшняя стоимость большинства металлов далека от их исторических максимумов. Цена тройской униции золота по отношению к американскому доллару:

Золото – это главный «спасательный круг» для инвесторов со всего мира, когда экономика рушится или просто в нестабильные годы. Сбережения в металлах, как правило, характерны для тех людей, кто преследует долгосрочные цели. В краткосрочной перспективе цена драгоценных металлов может даже упасть, но в долгосрочной перспективе это один из самых надежных видов сбережения.

Если вы решите купить драгоценные металлы в слитках, то вы будете обязаны уплатить НДС. Также со сбережениями в драгметаллах связаны расходы на их хранение и возможную транспортировку. Есть риски повреждения слитков, а также относительно высокие траты на покупку и продажу. Вы не сможете купить или продать слитки по рыночной цене. Один из самых простых путей к рынку драгоценных металлов – обезличенные металлические счета (ОМС).

ОМС предоставляет ряд крупных банков, например, Сбербанк и Альфа банк. Вместо классического банковского счета, на котором хранится валюта, открывается счет, на котором «хранится» драгоценный металл. Счет называется «обезличенным», так как вы не покупаете металлические слитки, на вашем счету хранится запись о количестве приобретенного металла. Например, 32 тройские унции золота.

Подобные счета могут использоваться как для сбережения, так и для инвестиции. Вы сможете продать металл также легко, как вы купили его через ОМС. Разница между курсом покупки/продажи и рыночной ценой составляет примерно 2%, а все операции можно производить онлайн, но после заключения договора с банком. Кроме золота вы можете присмотреться к другим металлам, например, серебру, платине или палладию. Альфа банк предлагает удобные инструменты для сбережения в металлах, для сравнения стоимости предлагаем курс на 15 ноября:

Счет открывается и ведется совершенно бесплатно. Если вы предугадаете развитие цены, то вы сможете заработать на росте курса. Но даже если курс пойдет вниз, то у вас останется драгоценный метал и никаких дополнительных расходов.

Резервный фонд

Следующее направление распределения личных финансов — это резервы, предназначающиеся для использования в случае возникновения форс-мажорной ситуации. В резервном фонде целесообразно всегда держать сумму, равную вашим 6-ти месячным тратам. То есть, эта часть личных финансов должна обеспечить вам жизнь в течение полугода, если вы вдруг лишитесь своего источника дохода.

Где хранить деньги, предназначенные для использования в качестве резервного фонда? На мой взгляд, здесь лучше всего подойдут два инструмента:

1. Текущие депозиты, или вклады с пополнением и снятием. То есть, нужно хранить деньги в банке, но так, чтобы к ним всегда был свободный доступ. На эту часть денег будут начисляться проценты, что позволит немного компенсировать инфляцию, и, одновременно, вы в любой момент сможете ими воспользоваться.

2. Иностранная валюта. Вариант, более актуальный для нестабильной финансовой ситуации, в которой национальная валюта сильно девальвирует.

Можно также сочетать оба этих способа хранения денег для резервного фонда, то есть, открыть для этих целей текущий депозит в валюте.

Что говорят эксперты

Вопрос в какой валюте лучше хранить сбережения на практике не простой, на него невозможно дать однозначного ответа. Он зависит от того, в какой валюте поступает доход, в какой ведутся расходы, от объема сбережений, от срока накоплений.

Сейчас сложно прогнозировать, как поведут себя курсы, которые в последнее время нестабильны. Внешние обстоятельства могут “спугнуть” стабильную ситуацию, как это было в начале 2020 года. Из-за сделок с нефтью курс рубля по отношению к евро и долларам серьезно упал. Это внешнее обстоятельство, которое было трудно спрогнозировать.

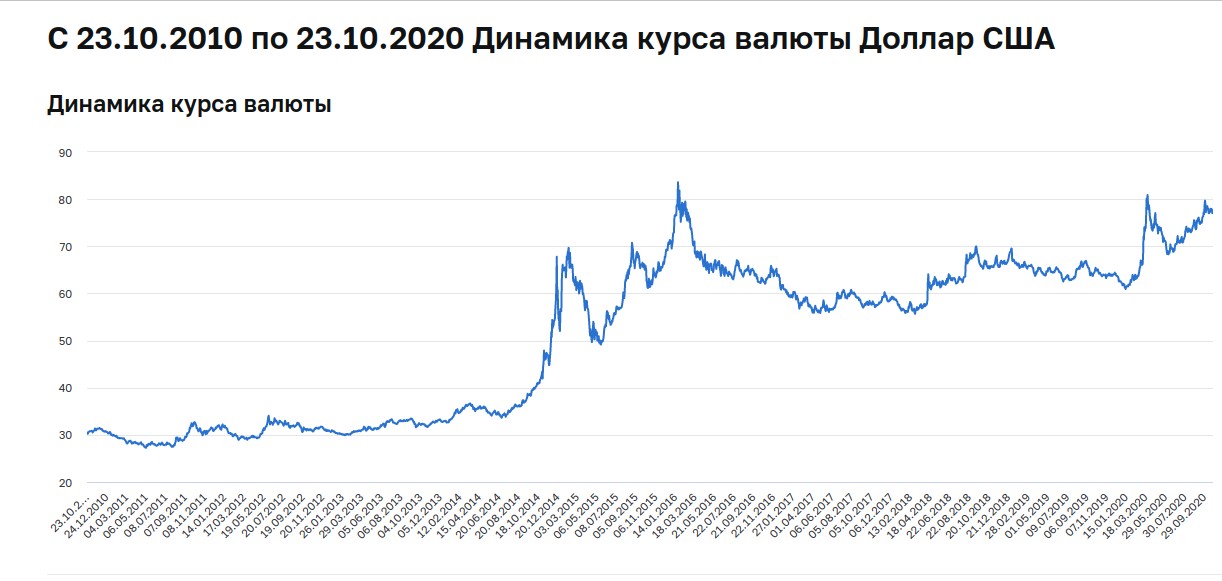

В итоге те, кто ранее принял решение хранить деньги в евро или в долларах, существенно выиграли. Курс того же доллара увеличился с 62-63 рублей до 75-80. Капитал валютных вложений россиян существенно вырос, некоторые приняли решение конвертировать средства обратно в рубли, пока курс позволяет это сделать с хорошей прибылью.

Ситуация по 21 апреля 2020 года:

Но все же, анализируя, в какой валюте хранить сбережения, следует отталкиваться от того, на какой срок делается вложение:

- на короткую перспективу. Например, нужно накопить на отдых, на покупку автомобиля. Лучше остановить выбор на рублях. Инфляция не успеет съесть капитал, плюс не будет потерь на конвертации. Кроме того, в короткой перспективе можно наблюдать значительные изменения курса, что может сократить капитал;

- среднесрочная перспектива. Если не планируете трогать капитал ближайшие 3-5 лет, рассмотрите вариант копить деньги в валюте. Эксперты советуют выбрать доллары, так как на сегодня это самая стабильная валюта, которая всегда растет;

- долгосрочная перспектива. Если вложения проводятся на долгий срок, превышающий 5-7 лет, финансовые эксперты советуют применить диверсификацию, то есть “разложить яйца по разным корзинам”, сделав капитал мультивалютным.

Если опыта в этой сфере недостаточно, можно обратиться к инвестиционным консультантам, которые дадут нужный вектор в зависимости от ситуации.

Как минимизировать риски при вложении долларов

Рисков не нужно бояться, — ими нужно управлять. Для минимизации рисков имеет смысл придерживаться следующих рекомендаций:

- Диверсификация вложений. Лучше вкладываться не в один инструмент, а сразу в несколько.

- Четкое следование стратегии. Спонтанность здесь не нужна. Если решили инвестировать на долгосрок, не стоит пугаться краткосрочных падений — на рынке они неизбежны.

- Горизонт инвестирования. Начинающему лучше выбирать долгосрочные стратегии и не пытаться заработать быстро.

- Анализ информации. Перед инвестированием в конкретный актив внимательно изучите его. Вкладывайтесь только в понятные вам финансовые инструменты. Анализируйте информацию о компании, историю выплаты дивидендов, мнения аналитиков.

- Внимательность к деталям. Читайте условия, прописанные в договоре.

- Страховка. Имейте подушку безопасности. Не инвестируйте последние деньги и кредитные средства.

Изучение компаний на финансовом рынке

Начать изучать компанию лучше всего с посещения ее сайта. Для анализа финансовых показателей иностранных эмитентов можно зайти на Macrotrends. Сайт показывает динамику всех главных показателей, включая итоговую прибыль и количество задолженностей. Также можно сравнить показатели разных компаний.

Пошаговое изучение компании:

- Изучите макроэкономическую ситуацию в стране.

- Проанализируйте геополитические и макроэкономические риски.

- Посмотрите динамику индекса отрасли.

- Проанализируйте финансовое состояние компании и основные показатели (размер оборотных активов, выручка и прибыль за последний год, возврат на инвестиции, размер дивидендов).

На основе этих данных можно сделать предварительные выводы о перспективах компании.

Изучение дивидендной доходности

Дивидендная доходность (ДД) показывает размеры денежного потока, который возвращается с каждого вложенного доллара. ДД меняется ежедневно. Получать дивиденды могут вкладчики, которые являются владельцами бумаг на момент отсечки. ДД рассчитывается так: размер дивидендов на одну акцию делится на цену акции и умножается на 100%. Чем выше дивидендная доходность, тем прибыльнее компания.

Прогнозы аналитиков-экспертов

Аналитики следят за деятельностью компании: смотрят отчеты, ведут счет мультипликаторам. Эксперты отслеживают экономическую ситуацию в других отраслях и странах. Все это помогает понять перспективы компании. На основе этой информации аналитики дают рекомендации, что нужно сделать: продать, купить или держать акции. Не стоит забывать, что аналитики тоже могут ошибаться.

Никогда не вкладывайте деньги только на основании чужих рекомендаций.

Плюсы и минусы валют

Чтобы понять, в чем лучше хранить сбережения, разберем плюсы и минусы наиболее востребованных у россиян валют.

Рубль. Правительство и Центробанк советуют хранить деньги в рублях. При этом после продолжительного снижения ключевой ставки началось ее повышение. Ожидаемо, что вслед за ней могут расти проценты за пользование кредитами и доходность депозитов. По инфляции пока тоже ситуация нерадужная. Некоторые специалисты ожидают ее рост в связи с изменениями внутренних факторов (увеличение НДС) и внешними (санкции, нефть и т. д.)

Так хранить в рублях или нет? Не все сбережения и не на длительный срок. Помните правило диверсификации и изучите другие инвестиционные инструменты.

Доллар. Мировая резервная валюта. Многие развитые и развивающиеся страны хранят часть своих национальных резервов в долларах. Экономика США растет и остается главным игроком на мировом рынке. Предсказать изменение курса доллара из-за политических или финансовых колебаний не возьмется ни один эксперт. Поэтому стоит и дальше рассматривать эту валюту, как одну из самых надежных для хранения денег. Рухнет она, рухнет мировая экономика. Тогда уж все равно будет, в чем вы там хранили сбережения.

Евро. Молодая валюта, но очень популярная. К сожалению, Евросоюз сейчас находится в не лучшей своей форме. За последний год колебания евро к доллару от 1,25 в феврале до 1,12 в ноябре. Здесь в курс вмешиваются и внешние, и внутренние проблемы.

Есть еще и валюты других стран: фунты стерлингов, китайские юани, швейцарские франки и др. Но далеко не все банки обменивают рубли на них и даже открыть счет в одной из перечисленных валют может оказаться проблематично.

Какой же вывод можно сделать? Если решили хранить деньги в валюте. Сделайте это не в одной, а в 3 – 4. По пропорциям ничего советовать не буду. Я опять сошлюсь на Владимира Савенка, который рекомендует такую корзину: 40 % в евро, 40 % в долларах и 20 % в рублях или 30 % / 40 % / 30 %.

Где лучше покупать валюту?

Продажей валюты гражданам занимаются разные финансовые учреждения. Каждое из них устанавливает курс обмена, руководствуясь собственной политикой, а потому при выборе места для покупки иностранных денежных единиц инвестору приходится изучать и сравнивать десятки предложений. Где можно приобрести валюту:

- В банке. Финансовые учреждения гарантируют прозрачность сделки и подлинность денежных знаков. Здесь нет скрытых комиссий, а обменные курсы можно изучить и сравнить в интернете. Однако придется потратить время на то, чтобы добраться до банка с самым перспективным предложением и выстоять в очереди в кассу;

- В обменном пункте. Формально обменные пункты подчиняются тем же банковским учреждениям, однако, порой устанавливают более выгодные курсы, чем центральные офисы. С другой стороны, найти подходящее место для покупки валюты заранее не получится, поскольку подобная статистика в интернете недоступна;

- В банке онлайн. Условия обмена, который предлагают банки в своих онлайн-сервисах, также бывают довольно привлекательными. К тому же, интернет-банкинг работает круглосуточно. Однако для покупки валюты придется создавать личный кабинет на сайте учреждения и открывать соответствующий лицевой счет;

- Через интернет-сервисы. Электронные платежные системы и виртуальные обменные пункты позволяют приобретать валюту в любое время. Найти лучшие условия обмена несложно: порталы вроде предоставляют подробную информацию на эту тему. Деньги можно вывести на карту или оставить в электронном кошельке;

- На бирже. Если подобрать надежного брокера и заключить с ним договор, то можно покупать валюту как на обычной бирже, так и непосредственно на Forex. Причем в первом случае минимальная сумма покупки составляет 1000$, а во втором — всего 100$. Более того, здесь продаются все популярные валюты, включая юани и франки.

Так ли безопасен доллар?

Человек, решивший открыть валютный вклад, должен понимать, что на разнице валют можно не только заработать, но и потерять. Особенно если речь идет о краткосрочных вложениях, предупредила старший вице-президент, управляющая Сибирским филиалом банка «Открытие» Ирина Демчук.

«В краткосрочном горизонте огромен риск потерять на разнице курсов — предугадать движение курса доллара в течение двух-трех месяцев крайне сложно, если не невозможно. Очень много факторов, оказывающих влияние на курс валюты, высокая волатильность», — перечислила она.

К тому же, по словам эксперта, ставки по валютным вкладам сейчас крайне невысокие. Низкие ставки — это один из основных рисков долларового вклада, учитывая колебания курса.

Но глядя на то, как рубль просел практически ко всем значимым мировым валютам, покупать валюту сейчас может быть выгодно.

Фото: Изменение курса доллара по отношению к рублю за 10 лет по данным ЦБ РФ.

А в целом, самая правильная тактика — постепенное наращивание доли валюты в сбережениях с увеличением объема покупок в случае укрепления рубля. «Растянутая по времени покупка валюты может сгладить курсовую волатильность и минимизировать ее приобретение на пиковых уровнях», — пояснил Волков.

Главное и основное преимущество валютного вклада — естественное сохранение своих сбережений в случае девальвации рубля. А низкие ставки в данном случае выступают лишь дополнительным доходом.

Валютный депозит

Альтернативу вложению американской валюты под подушку россияне видят в банковских вкладах под проценты. Большинство населения уверено, что так оно не только сохраняет, но и зарабатывает.

Давайте проверим, насколько выгодно хранить доллары на валютных депозитах в российских банках. Воспользуемся информацией на финансовом портале Банки.ру. Фильтр выставила “по популярности”. Вот так выглядит топ-5 лучших предложений:

| Банк | Эффективная ставка, % | Срок, дней | Минимальная сумма, $ |

| Кредит Европа Банк | 1 | 365 | от 3 000 |

| Локо-Банк | 0,25 | от 30 | 1–200 000 |

| Тинькофф Банк | 0,1–0,7 | 91–730 | от 1 000 |

| Сбербанк | 0,35 | 30–1 095 | от 100 |

| ЦентроКредит | 0,35–2 | 31–370 | от 5 000 |

Ну а теперь посмотрите еще раз на график долларовой инфляции выше. Многие депозиты ее перекрывают? Никакие. Поэтому на вопрос, в каком банке вам хранить валюту, ответьте себе сами. А я познакомлю вас с другими, более доходными инвестициями в долларах в России.

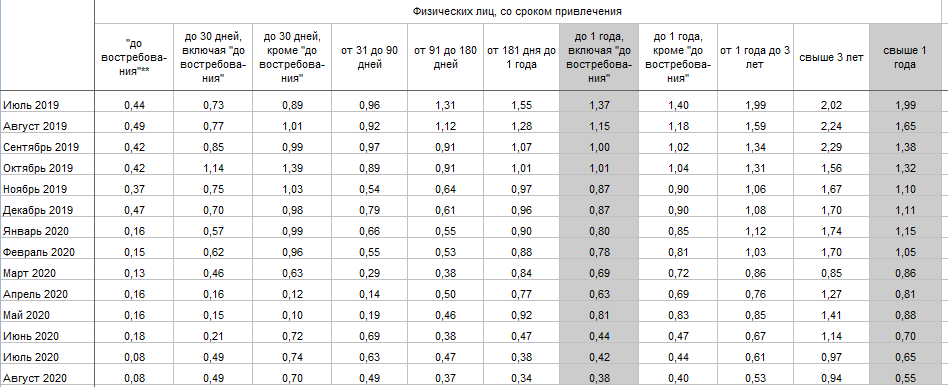

А вот так выглядят средние ставки долларовых депозитов по 30 крупнейшим банкам в динамике (данные Центробанка):

Минус хранения валюты на депозитах очевиден – это низкая доходность, которая даже не покрывает инфляцию. Но есть и плюсы, которые для многих граждан являются определяющими:

- страхование вкладов (необходимо помнить, что в случае банкротства банка вернут максимум 1,4 млн руб. и именно в рублях, несмотря на долларовый вклад);

- безопасность хранения (не надо тратиться на страховку, сейф, охрану);

- ликвидность инструмента (в любой момент можно забрать деньги).

Доллар — мировая валюта

Причина 1. Доллар — это мировая валюта, имеющая наибольшее хождение в мире. Доллар — это валюта:

- страны с самой мощной экономикой в мире;

- в которой производится больше всего международных расчетов;

- в которой хранят свои денежные фонды и резервы не только множество людей и компаний, но и целые государства;

- которая подвержена очень низкой инфляции (в сравнении с рублем и другими валютами постсоветских стран);

- в которой считают свои доходы крупные бизнесмены и инвесторы (даже в России и других близлежащих странах);

- от курса которой зависят цены на все товары и услуги.

Подробнее об этом я писал в отдельной статье: Почему доллар — мировая валюта?

Какие выводы мы сделаем?

- Ни доллары, ни рубли на длинном горизонте не могут даже обогнать инфляцию, как бы удачно вы их не купили (а с 1997 по 1999 доллар вырос более, чем в 4 раза), не говоря уже о приумножении средств.

- Сплетни, слухи, новости, аналитика, прогнозы про выгоду от покупки доллара – не более чем провокация. 99% любителей валюты делают выводы, смотря лишь на динамику пары usd/rub, не учитывая множество других факторов, оказывающих решающее значение (инфляция, проценты по депозитам, реинвестирование со сложным процентом). Публиковать тревожные валютные новости любят брокерские компании (чем больше народ совершает сделок – тем выше комиссионный доход) и даже обычные СМИ (панические, кликбейтные заголовки приносят повышенную прибыль от встраиваемой рекламы).

- Ключевая сила доллара – защитная функция. Удачно купив валюту перед кризисом и продав через пару лет, можно не только спастись от обесценения национальной валюты, но и заработать. Проблема лишь в том, как предугадать кризис. При этом заработать удастся лишь спекулятивно на коротком горизонте. Например, на рассматриваемом нами периоде 1997-2020 было 3 серьезных кризиса, доллар вырос в 13 раз, вот только в итоге одни убытки из-за долгого пребывания в валюте.

- Хотите грамотно и с гарантией прибыли вложить деньги? Так не бывает. Лучше потратьте лишние деньги на себя: порадуйтесь новыми покупками недвижимости, путешествиями, эмоциями, гастрономическими излишествами. А ЛИШНИЕ деньги, заморозка или потеря которых не ущемит ваших интересов, имеет смысл проинвестировать в фондовый рынок: в компании с понятными, перспективными и прозрачными бизнес идеями и с высокой финансовой устойчивостью.

*все вышеперечисленное не является финансовой рекомендацией.