Стоит ли открывать кредитную карту тинькофф: преимущества, недостатки, отзывы

Содержание:

- Сколько можно получить?

- Тарифы карты Tinkoff Platinum

- Особенности Tinkoff Black

- Тяжкие последствия обналичивания карты

- Получите ненужную страховку

- Кредитная карта Тинькофф банка — недостатки

- Популярные вопросы по кредитке

- Начисление баллов

- Дебетовые карты для путешественников

- Тиньков и Немагия

- Получите ненужную страховку

- Минусы и подводные камни карты Тинькофф Блэк

- Процедура получения кредита наличными

- Хитрая схема оплаты долга

- Зачем нужен кредит наличными

Сколько можно получить?

Тинькофф Банк в 2019 году предлагает несколько вариантов кредита наличными. Каждый может выбрать то, что ему нужно с учетом возможностей и потребностей. Оценить выгоду предложения можно на кредитном калькуляторе Tinkoff.

Тинькофф Банк в 2019 году предлагает несколько вариантов кредита наличными. Каждый может выбрать то, что ему нужно с учетом возможностей и потребностей. Оценить выгоду предложения можно на кредитном калькуляторе Tinkoff.

До 1-го миллиона рублей

Параметры кредита:

- лимит — до 1 млн. рублей;

- период кредитования — до 36 месяцев

- процентная ставка — от 12% годовых;

- грейс-период отсутствует.

До 3-х миллионов рублей

Такую сумму можно получить, если передать банку в залог автомобиль, в том числе, принадлежащий третьему лицу. Потребительский кредит наличными в банке Тинькофф имеет следующие параметры:

- лимит — до 3 млн. рублей. В стандартном варианте заемщик может взять кредит в размере до 80% от оценочной стоимости залога;

- процентная ставка — от 11% годовых. Определяется персонально для каждого клиента;

- подтверждение дохода не требуется;

- ПТС остается в распоряжении владельца;

- деньги передаются заемщику сразу после оформления кредита наличными и залога.

До 15-ти миллионов рублей

Параметры потребительского кредита:

- лимит до 15 млн. рублей. Банк предоставляет не собственные деньги, а привлекает к сотрудничеству сторонние финансовые структуры;

- период кредитования — до 15 лет;

- процентная ставка начинается от 9,9% годовых.

Если совладельцев у закладываемого имущества несколько, каждый должен предоставить паспорт и СНИЛС.

Тарифы карты Tinkoff Platinum

Самый востребованный продукт банка — карта Тинькофф Платинум.

Что предлагается по данной карте:

- Кредитный лимит до 300 000 руб. Размер устанавливается для каждого клиента индивидуально и напрямую зависит от его доходов. Если вы активно пользуетесь картой и вовремя погашаете задолженность, выданная сумма автоматически вырастет. Увеличить лимит по вашему запросу нельзя.

- Льготный период составляет 55 дней. Следует помнить, что период беспроцентного пользования деньгами применяется только при безналичной оплате покупок. Если долг вовремя не погашен, на потраченную сумму начинает начисляться процент от 0,04% до 0,08% за каждый день просрочки. Как правильно рассчитать этот грейс-период поговорим дальше.

- При снятии в банкомате наличных денег с карты снимется комиссия за проведение операции 2,9% плюс 290 рублей, и на снятую сумму с этого момента начнет начисляться процент от 0,08% до 0,14% в день.

- Минимальный платеж индивидуально рассчитывается каждый месяц так, чтобы он не превышал от 6% до 8% от суммы долга. Пополнение наличными у партнеров в любой из 300 000 точек пополнений. Список партнеров будет выдан вместе с картой. Пропускать дату минимального платежа не стоит, банк вас оштрафует, и процент за пользование заемными деньгами вырастет.

- Годовое обслуживание карты составляет 590 руб.

- Бесплатно информирование о действиях с вашей картой: о выпуске карты, о пополнении карты, об активации карты, о блокировке карты, о всех операциях в интернет-банке и мобильном банке. Ежемесячно банк формирует счет-выписку за прошедший расчетный период. Доставка выписок осуществляется по e-mail или по почте.

Особенности Tinkoff Black

Первый российский банк, предложивший частным лицам и компаниям исключительно дистанционное обслуживание, Тинькофф выпускает дебетные карты, отличающиеся важными параметрами:

- валюта счета карты Tinkoff Black, возглавляющей дебетовую линейку эмитента — рубль РФ, доллар США либо евро на выбор клиента, остальных дебетовок — рубль;

- стоимость выпуска — 0 руб. (бесплатно);

- стоимость обслуживания основной Черной карточки — 0 либо 99 руб. в месяц (1188 руб. в год) либо 1 доллар / евро в месяц (12 долларов / евро в год), обслуживание до 5 дополнительных карточек бесплатное;

Основная карта обслуживается бесплатно при одном из трех условий: 1) остаток на картсчете не ниже 30 тыс. руб. (1000 долл. / евро); 2) у держателя открыт вклад в Тинькофф Банке; 3) клиент выплачивает кредит в этом банке.

SMS-информирование о действиях с картой, включая операции в интернет-банке и мобильном приложении для смартфона — бесплатно, стоимость услуги оповещения обо всех транзакциях по основной и дополнительным карточкам «SMS-банк» — 39 руб. (1 доллар или евро) за расчетный период (равный 1 месяцу);

удобное пополнение баланса — бесплатно на сумму до 300 тыс. руб. (10 тыс. долл. / евро) за месяц, комиссия 2% от суммы, превышающей этот лимит;

снятие наличных либо вывод денег через партнеров Тинькофф Банка — бесплатно при сумме операции не менее 3 тыс. руб. (100 долл. / евро), комиссия 90 руб. (3 долл. / евро) при меньшей сумме и 2%, но min 90 руб. (3 долл. / евро) при превышении лимита 150 тыс. руб. (5 тыс. долл. / евро) за месяц;

проценты на остаток денег на счету — 0% при полном отсутствии покупок в течение месяца, 3% годовых на весь баланс рублевой карточки при оплате покупок на общую сумму до 3 тыс. руб., 7% на остаток до 300 тыс. руб. и 3% свыше 300 тыс. руб. при покупках более чем на 3 тыс. руб. либо 0,1% на остаток до 10 тыс. долл. / евро и 0% свыше при покупках на любую сумму;

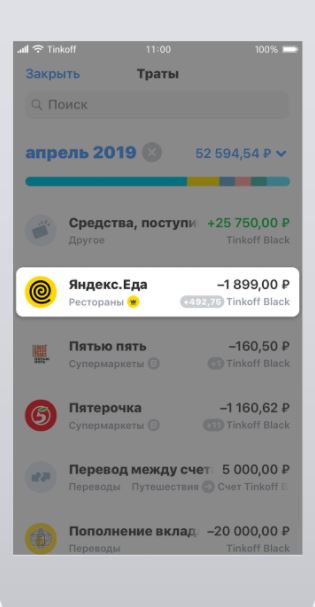

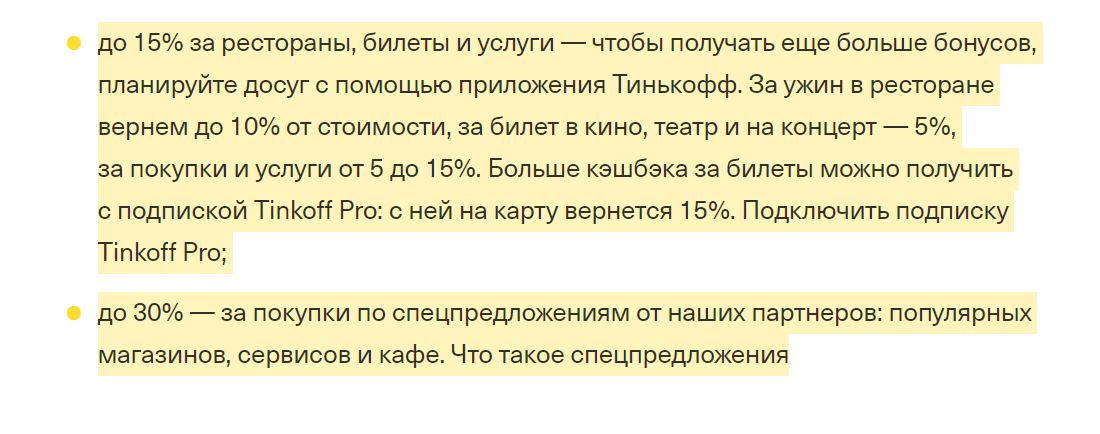

кэшбэк по дебетовой карте Тинькофф Блэк — от 3% до 30% за покупки по спецпредложениям партнеров эмитента, 5% за оплату товаров / услуг, выбранных клиентом категорий, 1% за остальные покупки;

Обратите внимание: месячный размер кэшбэка не превышает 3000 руб

- переводы денег Card2Card с рублевых дебетовок через сайт tinkoff.ru либо мобильное приложение для смартфона — бесплатно до 20 тыс. руб. за месяц и 1,5% от суммы превышения, min 30 руб.;

- платежная система и категория (класс) дебетовой Tinkoff Black — MasterCard World, либо Visa Platinum, либо МИР Премиум.

Важно: «по умолчанию» эмитент предпочитает выпускать черные карточки MasterCard World

Если необходим продукт Visa или МИР, на этом следует акцентировать внимание сотрудника Тинькофф, связавшегося с клиентом по телефону после оформления им заявки

Преимущество предложения: универсальный продукт с высоким кэшбэком на отдельные категории трат.

Недостаток: ограничение 3 000 руб. суммы возврата в месяц в рамках доходной программы, по большинств покупок бонусами вернется только 1%.

Как зарабатывает дебетовая карта Тинькофф Банка

Дебетовый карточный продукт с повышенным кэшбэком и высокими процентами на остаток действительно способен играть роль не только платежного инструмента, но и средства получения дохода.

Мы неслучайно говорим именно о зарабатывании денег, поскольку этот процесс требует от держателя банковского пластика регулярно работать над рациональным управлением собственными средствами.

Чтобы реальную прибыль приносила оформленная в Тинькофф банке дебетовая карта — условия нужно выполнять довольно простые:

- по возможности обеспечить пользование продуктом без платы за обслуживание. Это необязательно, так как 1188 руб. (12 долл. / евро) в год можно отбить, выполняя следующие рекомендации;

- держать в Tinkoff крупные суммы — чем больше сбережения, тем выше доход. Если опасаетесь хранить большие деньги на картсчете, чтобы не лишиться их из-за злоумышленников, можно самостоятельно открыть отдельные накопительные счета и переводить средства на них. На остаток в этих «счетах-сейфах» начисляются 6% годовых. Если сложилась непредвиденная ситуация, требующая потратить средства с накопительного счета срочно, нужную сумму можно в кратчайшие сроки перевести на баланс карты;

- ежемесячно расплачиваться тинькоффским пластиком за покупки общей стоимостью 3000 руб. и более;

- правильно выбирать категории повышенного кэшбэка, не забывая заново настраивать их каждые 3 месяца;

- следить за спецпредложениями партнеров эмитента, позволяющими получать кэшбэк до 30%.

Важно: прежде чем оплачивать карточкой «Тинькофф дебетовая» покупку по спецпредложению, его непременно нужно активировать в интернет-банке либо мобильном приложении. Если этого не сделать, кэшбэк будет начислен в размере 1%

Тяжкие последствия обналичивания карты

Кредитные карты имеют своей целью перевод граждан на безналичные способы оплаты товаров, услуг. Поэтому снимать наличку с кредитного счета не выгодно в любом случае. В сравнении с другими финансово-кредитными учреждениями, берущими адекватную плату за такую услугу, Тинькофф предусматривает просто огромные проценты. Обналичив средства с карты Тинькофф Платинум, клиент автоматически согласится на начисления по ставке от 30,0% до 49,9%. «Грабительские» проценты серьезно отразятся на грейсе, в который держатель пластика собирался пользоваться средствами совершенно бесплатно.

Помимо огромной годовой, насчитываемой на долг, не стоит забывать и о привычной фиксированной комиссии за операцию. Её размер – 2,90% от снятой суммы + 290 руб. К примеру, при обналичивании 20 тысяч рублей вы заплатите 870 рублей комиссионного сбора. Одновременно банк станет начислять на образовавшийся долг огромные проценты. Так, чтобы прекратить постоянные начисления, придется полностью обнулить задолженность по счету.

Получите ненужную страховку

Еще один подводный камень кредитной карты – скрытые расходы по ней, о которых не говорится в основных тарифах на обслуживание. Держатель карты узнает об этом, только получив и активировав кредитку Тинькофф Платинум. Так, раз в год клиенту необходимо будет уплачивать около 10% от размера кредитного лимита за страховку в рамках договора. Отказаться от взноса страховой премии практически невозможно.

Взносы на страхование списываются за счет лимита по карте. Операция не подойдет под действие льготного периода, поэтому на сумму сразу начнут начисляться проценты. Чтобы не переплачивать банку, следует обнулить долг. Еще один подвох – в тарифах не сказано о единовременном штрафе за просрочку взноса. Его величина равна 590 руб., что аналогично стоимости обслуживания кредитной карты.

Отказываться от страховки следует сразу же, еще на стадии заполнения онлайн-заявки на кредит. Так, напротив соответствующей графы нужно поставить обычную галочку. Однако клиенты, желающие получить кредитку от Тинькофф, в своем большинстве предпочитают не изучать каждый пункт договора, а лишь поверхностно пролистать страницы и расписаться в нужных местах. Чтобы избежать лишних трат, всегда внимательно читайте условия соглашения, и сразу отказывайтесь от навязываемых платных услуг.

Кредитная карта Тинькофф банка — недостатки

А недостатки при этом у карты «Платинум» небольшие и, в принципе, ими обладают практически все кредитные карты. И, их можно обойти почти все. Чтобы не наступать на грабли, необходимо знать следующее:

Минус №1. Навязываемые дополнительные услуги

Каждая финансовая организация стремится заработать в первую очередь, деньги. Это же не благотворительная организация. Значит, надо внимательно читать договор – не предложили ли страховку с безумным процентом или безумной суммой? Необходимо ли вам СМС-оповещение? Ах, не нужно? Так не надо на него подписываться… 59 руб. за каждый месяц пользования лишними в кармане не будут.

Минус №2. Платные снятия кредитных денег

Довольно существенную брешь в бюджете может пробить снятие налички с карты. 2,9% от суммы снятия плюс 290 рублей. Да еще эта операция никак не может входить в льготный период, соответственно, придется платить еще до 29% годовых. Но нужно заметить, что драконовские комиссии за снятия наличных с кредитных карт практикуется практически всеми банками. Из приятных исключений можно выделить только карту «100 дней без %» от Альфы.

Минус №3. Высокие минимальные платежи

У банка довольно высокие минимальные платежи – 8% и округляются в большую сторону до сотни. Для примера дам ссылку на похожую карту, только там минимальный платеж всего 3%. Это «120 дней плюс кэшбек» от Уральского банка.

При неоплате минимальных платежей процентная ставка за пользование кредитом существенно вырастает – до 49,9 процентов. Жадность банка резко повышается, кроме того банк взимает пеню – 19%, а так же штрафы в размере годовой комиссии. За повторные нарушения штрафные санкции еще больше усиливаются.

Минус или не минус №4. Банк бдит!

Будьте готовы к тому, чтобы позвонить в банк перед поездкой за границу и предупредить его о своем временном пребывании. Иначе при пользовании картой за границей могут возникнуть сложности. То же самое можно сказать о моменте обмена паспорта: когда вам исполнилось 45 лет и один день, может раздаться звонок из банка с просьбой предоставить как можно скорее новый паспорт.

Жирный минус №5. Банк может отключить от ИБ!

Финансисты за некоторые «прегрешения» могут отключить клиента от интернет-банка. Банк в таких случаях будет прикрываться антиотмывочным законом 115-ФЗ и требовать мыслимые и немыслимые документы. Так как в этом законе не прописано, какие документы требовать можно, а какие нет, лучше предоставлять все запрашиваемые документы.

Это, пожалуй, самый скверный из минусов.

Как видите, если не нарушать правил и вовремя гасить задолженность, быть аккуратным и внимательным, всего вышесказанного негатива можно успешно избегать.

Популярные вопросы по кредитке

Можно ли снимать с кредитки Тинькофф наличные?

Да, можно. Однако есть ряд нюансов. Нужно будет заплатить комиссию за снятие в размере 2.9% от суммы +290 рублей.

Т.е. с 10 тыс. рублей выйдет 580 рублей комиссии, или 5.8% от суммы снятия, это очень много. Кроме того снятие не позволяет пользоваться льготным периодом, проценты нужно будет платить сразу.

Стоит ли открывать кредитную карту Тинькофф?

Однозначно стоит, если нужны деньги или могут понадобиться в будущем. Это всяко лучше, чем брать микрозайм и платить бешеные проценты. Она сможет заменить займы до зарплаты. За счет наличия льготного периода можно брать деньги у банка на короткий срок и отдавать без процентов. Всяко лучше чем 1% в день у МФО.

Какой лимит мне одобрят?

Первоначальный лимит по карте будет небольшой. Все будет зависеть от вашего дохода. Кроме того сейчас банки считаю показатель финансовой нагрузки при выдаче кредита. Чем больше у вас кредитов, тем больше нагрузка. Большая финансовая нагрузка — отказ в карте или минимальный лимит(10 тыс. рублей). Почитать примерный лимит вы сможете на этой странице — калькулятор лимита

Начисление баллов

Возврат средств за покупки кредиткой Тинькофф Платинум осуществляется в бонусных баллах по программе лояльности «Браво».

Полученные средства можно использовать при покупках билетов на поезд и оплаты счетов в кафе. При оплате любых покупок, владелец кредитки получает 1% кэшбэк.

Совершая покупки по специальным предложениям банковской организации, держатель кредитки может получить в качестве кэшбэка от 3% до 30% потраченной суммы.

Сумма возвращенных на карточный счет средств не может превышать 3 тыс. ₽.

Плюсами кредитки называют невысокую стоимость годового обслуживания, кэшбэк в рублях, возможность подключения рассрочки до 12 месяцев, грейс-период до 120 дней при оплате кредитов сторонних банков.

Если владелец не пользуется кредиткой – ежегодная оплата за обслуживание карточки не взимается.

Дебетовые карты для путешественников

Преимущество предложения: повышенные бонусы и возможность их потратить в категории «путешествия».

Недостаток: относительно дорогая стоимость обслуживания.

S7 Airlines

С пластиком S7 Airlines клиент Тинькофф за любые покупки получает много бонусных миль, которые можно обменивать на перелеты рейсами S7 Airlines и альянса oneworld либо повышение уровня обслуживания до бизнес-класса.

Мили можно тратить не только на себя, но и переводить друзьям (минимум 500 миль для перевода).

Держателю карты с милями начисляется:

- до 18 миль за каждые израсходованные 60 рублей при покупках по спецпредложениям;

- 4 мили / 60 руб. при оплате покупок на s7.ru;

- до 2 миль / 60 руб. при оплате карточкой прочих приобретений.

Список дополнительных преимуществ и возможностей зависит от категории пластика — MasterCard World либо World Black Edition.

Условия обслуживания:

- стоимость карты World — 190 руб. / мес. или бесплатно при остатке на счете за расчетный период не менее 150 тыс. руб;

- стоимость карты Black Edition — 999 руб. / мес.;

- SMS-банк для карточки World — 59 руб. / мес., для Black Edition — бесплатно.

Обратите внимание: держатели пластика участвуют в программе лояльности S7 Priority

ALL Airlines

С Tinkoff ALL Airlines накопленные мили можно обменивать на билеты любых авиакомпаний.

Начисление миль:

- 8% стоимости услуг при бронировании отелей и автомобилей через Тинькофф Путешествия (travel.tinkoff.ru);

- 3% за покупку ж/д и авиабилетов;

- от 3% до 30% при покупках по спецпредложениям партнеров банка;

- до 1,5% за любые покупки, оплачиваемые карточкой.

Алгоритм покупки авиабилета за накопленные мили:

- оплатить билет любой авиакомпании пластиком ALL Airlines;

- войти в интернет-банк либо авторизоваться в мобильном приложении и выбрать билет;

- обменять мили на стоимость билета, и банк вернет деньги на картсчет.

Условия обслуживания:

- 299 руб. / мес. или бесплатно при остатке на счете за расчетный период не менее 100 тыс. руб.;

- SMS-банк — 59 руб. / мес.;

- начисление милями 7% на остаток при оплате картой покупок на сумму не менее 20 тыс. руб.

OneTwoTrip

За любые покупки по карте начисляются специальные бонусы трипкоины, которые можно тратить на оплату путешествий на сайте либо в приложении OneTwoTrip:

- до 7% при оплате отелей;

- до 3% при покупке авиабилетов;

- от 3% до 30% при покупках по спецпредложениям;

- 1% за остальные покупки.

Условия:

- стоимость обслуживания 99 руб. / мес. или бесплатно при остатке на счете не менее 30 тыс. руб.;

- SMS-банк — 39 руб. / мес.;

- проценты на остаток — 0%, 3% либо 7% в зависимости от суммы покупок за расчетный период — также выплачиваются в трипкоинах.

Тиньков и Немагия

В последнее время над Тинькофф банком сгустились тучи. Чего стоит скандал с известными блогерами из Nemagia и теми, кто их поддержал, а таковых было большинство. К конфликту между Олегом Тиньковым и блогерами привело компрометирующее видео небезызвестных «стебщиков» из Немагии. В своей привычной манере черного юмора и стеба они сделали почти часовое видео, «обличающее» Тинькофф банк и его руководство, в частности Олега Тинькова и его семью.

Последнего сей факт возмутил и по адресам постоянного проживания блогеров начались проверки, обыски, полетели повестки в суд и полицию на допрос. Это вызвало большой резонанс среди остальных. Академик разорвал контракт с Тинькофф, многие известные блогеры отказались сотрудничать с банком и приняли сторону Немагии. На их стороне оказалось и большинство пользователей.

В итоге Олегу Тинькову не осталось ничего, кроме как забрать заявление из полиции, а иски из судов в связи с примирением сторон. На этом конфликт исчерпал себя, но осадок остался у всех заинтересованных сторон и пользователей, которые за этим наблюдали.

Получите ненужную страховку

Еще один подводный камень кредитной карты – скрытые расходы по ней, о которых не говорится в основных тарифах на обслуживание. Держатель карты узнает об этом, только получив и активировав кредитку Тинькофф Платинум. Так, раз в год клиенту необходимо будет уплачивать около 10% от размера кредитного лимита за страховку в рамках договора. Отказаться от взноса страховой премии практически невозможно.

Взносы на страхование списываются за счет лимита по карте. Операция не подойдет под действие льготного периода, поэтому на сумму сразу начнут начисляться проценты. Чтобы не переплачивать банку, следует обнулить долг. Еще один подвох – в тарифах не сказано о единовременном штрафе за просрочку взноса. Его величина равна 590 руб., что аналогично стоимости обслуживания кредитной карты.

Отказываться от страховки следует сразу же, еще на стадии заполнения онлайн-заявки на кредит. Так, напротив соответствующей графы нужно поставить обычную галочку. Однако клиенты, желающие получить кредитку от Тинькофф, в своем большинстве предпочитают не изучать каждый пункт договора, а лишь поверхностно пролистать страницы и расписаться в нужных местах. Чтобы избежать лишних трат, всегда внимательно читайте условия соглашения, и сразу отказывайтесь от навязываемых платных услуг.

Минусы и подводные камни карты Тинькофф Блэк

Начнем с недостатков. Посмотрим, насколько они серьезные и можно ли их обойти.

Обналичивание

Согласно тарифу, с карты Black можно без комиссии снимать от 3 тыс. руб., если это сторонний банк. Этот недостаток можно легко обойти. Первый вариант – находите банкомат Тинькофф и снимаете деньги в любом объеме до 500 тыс./месяц. Второй способ – в любом банкомате обналичивайте от 3000, например, 3100.

Есть ежемесячное ограничение в размере 500 тыс., а в чужих банкоматах – в 5 раз меньше. Дальше комиссия в 2%. Однако это уже внушительная сумма, и вряд ли, есть много россиян, которые в состоянии ежемесячно обналичивать такую крупную сумму. А в крупных городах вообще нет смысла так много снимать. Если есть возможность для безналичных расчетов, то зачем использовать наличные?

Кэшбэк при пользовании картой Tinkoff Black

Стандартный кэшбэк – 1%. Однако он теряет силу при:

- Оплате услуг ЖКХ и мобильной связи;

- Пополнении электронных кошельков

- Платежах в онлайн банке

А ведь это достаточно ощутимые, в финансовом плане, операции. Кроме того, при возврате сумма округляется не в пользу клиента. Т.е. при сумме, скажем, 220, учитывается 200 руб. Справедливее было бы округление по правилам математики. Например, 199 руб. брать как 200, а не как 100. Так делает сейчас Тинькофф.

О повышенном кэшбэке в 15% также много негативных отзывов. Да, владелец карты может сам выбирать категории и раз в месяц их менять. Но пользователи жалуются, что пользы от этого почти никакой. Список предлагает сам Тинькофф и редко в нем бывают полезные категории типа «супермаркеты», «транспорт» и пр.

А для кэшбэка в 30% предлагаются и вовсе экзотические товары и услуги, которые могут понадобиться ограниченному кругу пользователей. Это партнерские предложения и в них можно найти стоящие товары. Просто нужно их постоянно мониторить. Для этого требуется время и желание, а оно есть не у всех держателей карты Блэк.

Обслуживание карты Тинькофф Блэк

Обслуживание условно-бесплатное. Ежемесячная оплата – 99 руб. Сделать карту бесплатной будет сложновато. Надо оформлять кредит либо держать на вкладе/счете сумму от 50 тыс. руб. И если первый вариант более или менее приемлемый, то второй – на усмотрение пользователя.

Минус тарифа – вы лишаетесь процентов на остаток, если у вас на карте остаток до 100 тыс. тут уже надо выбирать, что вам важнее, не платить за обслуживание карты или не иметь пассивный доход. Другой вариант – перейти на этот тариф и держать на карте от 100 тыс. Тогда и платы за обслуживание избежите, и проценты получите!

Проценты на остаток при использовании Tinkoff Black

Если такое выражение: «деньги делают деньги». Тинькофф предлагает проценты на остаток. Но они небольшие: 3,5% годовых без подписки Тинькофф и 5% с нею. А теперь сравните эти данные с инфляцией в РФ за 2020 год. Если верить информации Росстат, она составила 4,9%!

Получается, что с подпиской вы только покроете инфляцию, а без неё – просто потеряете деньги. Если искать положительный нюанс в этом, то, хотя бы, 3,5% из 4,9 вернете! Как говорится, это лучше, чем ничего.

Также отметим, что сумма остатка не должна превышать 300 тыс. и ежемесячно владелец Блэк должен тратить от 3 тыс. руб. Положительный момент – проценты не годовые, а ежемесячные.

Уведомления

СМС сообщения платные. Каждый месяц банк будет снимать со счета 59 руб. Однако СМС- сообщения разрешается отключать.

Мультивалютность карты Тинькофф Блэк

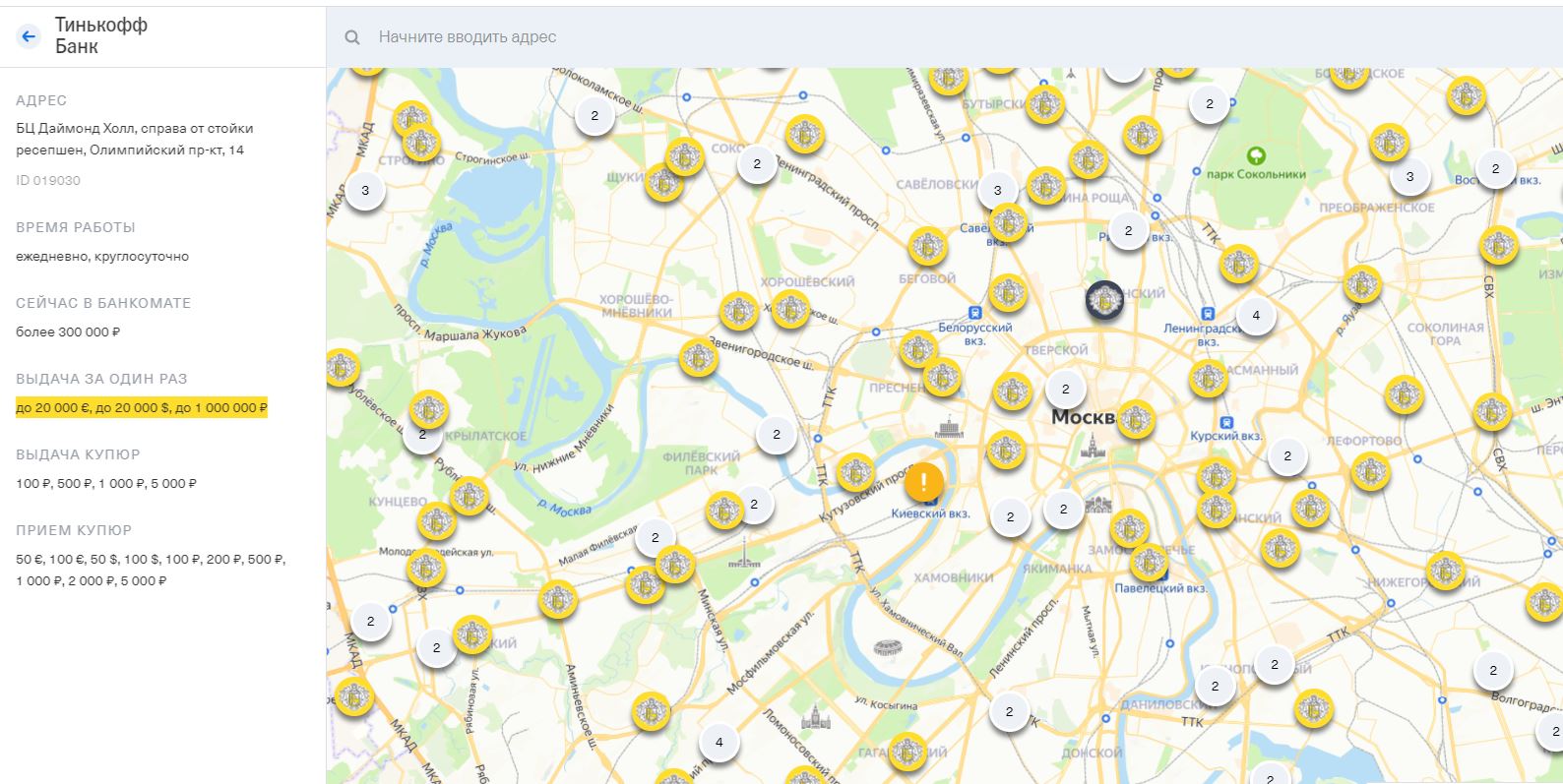

С 2018 г. к карте Блэк разрешается привязывать через мобильный/онлайн банк до 30 денежных единиц, не заключая с банком отдельного соглашения. Но вот с обналичиванием валюты большие проблемы даже в крупных российских городах. Мало того, что сеть банкоматов Тинькофф небольшая, еще и не каждый из них выдает валюту в нужном объеме.

Поэтому придется искать партнерские банкоматы либо кассы партнерских банков, выдающие валюту.

Процедура получения кредита наличными

Среди своих преимуществ сотрудники банка Тинькофф рекламируют возможность оформить займ:

- в режиме онлайн, не выходя из дома (подав заявку на сайте или в приложении);

- без предоставления залога и поручителей;

- без справки о доходах и других дополнительных документов (потребуется только паспорт).

Действительно, судя по отзывам в интернете, банк одобряет большое количество заявок и делает это достаточно оперативно. Так, один клиент особо отмечает, что Тинькофф одобрил ему кредит даже после того, как отказал зарплатный банк.

Еще одному заемщику сотрудники Тинькофф попробовали помочь в его сложной жизненной ситуации. Этот мужчина попал в автомобильную аварию, и ему нужны были деньги на протез. На момент обращения в банк гражданин уже достиг пенсионного возраста, кредитной истории у него не было. Ситуацию осложняло то обстоятельство, что мужчина имел 5 судимостей.

Все кредитные организации такому заемщику отказали. Навстречу решил пойти лишь банк Тинькофф. Правда, выдать запрашиваемую сумму (120 000 рублей) сотрудники банка не решились. Клиенту сначала была предложена кредитная карта с лимитом 17 000 рублей, а через 3 месяца лимит был увеличен до 25 000. Правда, проблему это не решило.

Одобрение заявок, как отмечают клиенты банка, в большинстве случаев происходит оперативно. Вот — цитата из реального отзыва: «Подал заявку через мобильное предложение в районе 17 часов. Банк запросил необходимые данные, и уже через полчаса кредит был одобрен».

Хитрая схема оплаты долга

Очень важно разобраться с правилами погашения задолженности по счету. В первую очередь поступившие средства будут переводиться в счет закрытия льготного долга, а лишь потом для погашения суммы, на которую начисляются проценты

Что это значит? Допустим, в рамках грейс-периода вы совершали безналичные платежи, попадающие под нулевую годовую ставку. Если с кредитки потребуется снять наличность, будьте готовы к начислению процентов на сумму задолженности. Даже если вы на следующий день зачислите на кредитный счет деньги, в сумме, перекрывающей платный долг, чтобы остановить «капание» процентов, Тинькофф в первую очередь направит платеж на погашение льготной задолженности.

Если вы внесете на счет снятую сумму, желая закрыть «платную» задолженность, не надейтесь, что платеж зачислится именно по назначению. Нет, Тинькофф направит деньги на закрытие первой покупки, «бесплатных» 15 тысяч рублей. Операция по снятию наличных средств останется непогашенной. Единственным способом, позволяющим справиться с начислением процентной платы, является обнуление накопленной задолженности. Так, необходимо перевести на кредитный счет 25 тысяч рублей, плюс проценты, взысканные за пользование заемными средствами.

Если это произойдет, задолженность придется или полностью обнулять, или смириться с постоянным начислением процентов.

Зачем нужен кредит наличными

Здесь становится понятна принципиальная разница в сценариях использования. Кредитная карта — это «деньги до зарплаты». То есть несколько (много) небольших сумм, взятых на короткие сроки. По кредитке можно ухитриться вообще не платить проценты, укладываясь в льготный период, который порой бывает довольно длительным. Но вот если денег нужно больше и отдать их за пару-тройку месяцев не получится, тут уже совсем другое дело.

На «длинных дистанциях» кредит наличными выигрывает у кредитных карт за счет процентной ставки. Например, минимальная ставка по кредитке того же Тинькофф Банка, для сравнения, начинается с 12 % годовых — и то при условии, что карта будет использоваться только для покупок. Если с кредитки снять наличные или перевести их на другой счет, то ставка будет уже от 30 % годовых. При этом еще дополнительно придется заплатить комиссию за само снятие/перевод.

В итоге оптимальный сценарий использования кредита наличными — это крупные покупки, ремонт, лечение, путешествие, рефинансирование прошлых долгов. В общем, любые крупные траты. Банку совершенно все равно, на что пойдут выданные деньги — он за этим не следит. Но в интересах клиента — сделать так, чтобы сумма кредита точно совпадала с потребностями. Все лишнее выльется в ненужную переплату.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.

Автор этой статьи будет благодарен вам, если вы поставите лайк нашей группе в Facebook.