Образец заполнения валютного платежного поручения

Содержание:

- Связь с книгой покупок и книгой продаж

- Можно ли изменить нумерацию ПП в середине года

- Расчеты с использованием платежных поручений

- Заполнение поля 110 – законодательное объяснение

- Порядок заполнения платежного поручения

- Как правильно заполнить

- Для чего необходимо платежное поручение онлайн

- Заполнение таможенного платёжного поручения

- Правовая основа

- Что делать, если при указании УИП допущена ошибка

- Виды таможенных платёжных поручений

- Личный кабинет

- Этапы заполнения платежного поручения онлайн

- Как правильно заполнить назначение платежа

- Правила заполнения платежных поручений

- В каких случаях используется платежное поручение

- Как связан номер платежки с книгой продаж и книгой покупок

- Платежи в бюджет на казначейские счета с 01.01.2021

- Виды платежных поручений

- Для чего нужны и как работают платежные поручения

- Нужна ли проверка платежке онлайн

- Есть ли возможность отозвать платежный документ

- Требования к написанию

- Нумерация платежных поручений с нового года или с середины отчетного периода

- Специфика заполнения

Связь с книгой покупок и книгой продаж

Как выглядит платежка, продемонстрировано в фотоматериале статьи

Мы продолжаем разбирать важное поле в ней — третье

Если обратиться к книге продаж и к книге покупок, то можно заметить, что в них присутствуют графы для отображения не только даты составления, но и номера платежного поручения. О стандартных формах данных книг возможно прочесть в Постановлении российского Правительства № 1137 (2011) «О правилах и формах оформления документов, связанных с НДС».

Рассмотрим их подробно:

- Книга продаж. Информация о номере платежного поручения вписывается в графу 11. Согласно приложению 5 к постановлению № 1137.

- Книга покупок. Информация о номере и дате оформления бумаги (в данном случае — платежки), подтверждающей право на уплату налога, помещается в графу 7. Это предписывает приложение 4 к постановлению № 1137.

Можно ли изменить нумерацию ПП в середине года

Если на предприятии возникла необходимость начать нумерацию платежек с нуля, то ее можно возобновить (начать заново), закрепив это действие справкой с указанием объективных причин. Такая справка послужит оправдательным документом для всевозможных проверок. Объективными причинами могут стать:

- Изменения нормативно-правовых актов и Законов, касающихся бухгалтерского учета;

- Внедрение в организации новых способов ведения учета;

- Реорганизация предприятия;

- Введение новых отраслевых стандартов;

- Изменение вида деятельности компании.

Новые публикации

Юзвак Максим рассматривает последствия ликвидации / исключения кредитора из реестра юридических лиц (Письмо Минфина от 7 февраля 2020 г. № …

Бонус: получите бесплатный доступ к КонсультантПлюс на 3 дня https://www.4dk.ru/consultant-plus/big-test-drive Включение некоторых условий в договор возмездного оказания услуг с физическим …

Юзвак Максим рассматривает вопрос об учете курсовых разниц по упрощенной системе налогообложения при продаже иностранной валюты (Письмо Минфина от 15 …

Юзвак Максим рассматривает возможность применения налога на профессиональный доход к деятельности по очистке и продаже питьевой воды (Письмо Минфина от …

Юзвак Максим рассматривает вопрос о возможности учета расходов по упрощенной системе в отношении недостроенного объекта и земельных участков (Письмо Минфина …

Сегодня в выпуске: СВЗ-ТД за январь К чему прислушаются в ИФНС? Когда-нибудь ИП станут платить меньше ОКВЭД – дело ответственное …

Юзвак Максим рассматривает возможность применения налога на профессиональный доход в отношении доходов от использования авторского права (Письмо Минфина от 20 …

Бонус: получите бесплатный доступ к КонсультантПлюс на 3 дня https://www.4dk.ru/consultant-plus/big-test-drive Если исполнителем по договору оказания услуг является физическое лицо, необходимо …

Юзвак Максим рассматривает возможность применения патентной системы обложения при создании сайтов (Письмо Минфина от 17 января 2020 г. № 03-11-11/2252) …

Бонус: получите бесплатный доступ к КонсультантПлюс на 3 дня https://www.4dk.ru/consultant-plus/big-test-drive Новости законодательства от 10.02.2020 года. В этом выпуске Вы узнаете: …

Юзвак Максим рассматривает особенности применения упрощенной системы обложения в рамках договора простого товарищества (Письмо Минфина от 22 января 2020 г …

Юзвак Максим рассматривает порядок определения периодов, в течение которых адвокаты уплачивают страховые взносы (Письмо ФНС от 23.01.2020 № БС-4-11/965@) …

Бонус: получите бесплатный доступ к КонсультантПлюс на 3 дня https://www.4dk.ru/consultant-plus/big-test-drive В некоторых случаях можно учесть в расходах можно почти полную …

Юзвак Максим рассматривает вопрос об учете по упрощенной системе расходов на нотариальное оформление доверенности (Письмо Минфина от 17 января 2020 …

СЗВ-ТД: заполняем вместе 3%-ный рост пособий Взносы при ГПД Сложности смены объекта на УСН Налоговый прогноз …

Юзвак Максим рассматривает налоговые последствия по НДФЛ, налогу на прибыль и страховым взносам в отношении расходов на выбор места в …

Расчеты с использованием платежных поручений

Схема расчетов платежными поручениями в бумажном виде, заключается в следующем:

-

Сначала покупатель — плательщик денежных средств предоставляет в свой банк платежное поручение в четырех (или пяти) экземплярах и получает от банка четвертый экземпляр в качестве расписки банка;

-

Далее банк покупателя на основании первого экземпляра платежного поручения снимает денежные средства со счета покупателя;

-

После этого банк, обслуживающий покупателя, направляет в банк продавца два экземпляра платежного поручения и денежные средства в размере, указанном в платежном поручении;

-

Затем банк продавца, получив второй экземпляр платежного поручения, зачисляет денежные средства на счет продавца — получателя денежных средств;

-

В заключение, после проведения расчетных операций банки покупателя и продавца выдают своим клиентам выписки с расчетных счетов, подтверждающие перечисление денежных средств покупателем — плательщиком денежных средств и получение денежных средств продавцом — получателем денежных средств.

Заполнение поля 110 – законодательное объяснение

Общепринятый вид платежного поручения, используемый при перечислении налоговых платежей, разработан на основе положения Центробанка РФ от 19.06.2012 года № 383-П. В документе была подробно расписана специфика внесения сведений в его графы, в том числе и в строку 110. Поле заполнялось, только в случае перечисления денежных средств в бюджетные сферы. Предписания к внесению данных в графу «вид платежа» были следующими:

- «ПЕ» — при перечислении просрочки и пеней по обязательным платежам;

- «ПЦ» — при переводе процентного вознаграждения;

- «0» — налоговые платежи, исходящие от ФНС.

Предписания к оформлению граф платежного поручения изменяются часто. Поэтому нужно следить за выпуском обновленных инструкций. Часто бывает, что законодательные акты, выпущенные разными ведомствами, противоречат друг другу. Приказом Минфина от 30 октября 2014 года № 126н была отменена необходимость заполнять строку 110 платежного поручения. На основании этого документа, она должна оставаться пустой. Сведения о типе платежа рекомендовалось перенести в поле 109.

Ответом на это стало письмо ЦБ РФ от 30 декабря 2014 года № 234-Т, которое поясняло, что в графе 110 нужно проставлять цифру «0». Спустя год, 6 ноября 2015, указом № 3844-У упомянутого выше государственного учреждения, это решение было отменено. Создается ощущение, что все пришло в норму. Разногласия в вопросе о формировании строк платежного поручения были устранены.

В июле 2021 года выходит новое постановление ЦБ РФ № 4449-У, которое вносит корректировки в предшествующее положение о совершении безналичных переводов и формирование поручений. Изменения вступили в силу с 8 августа 2021 года. Они были обоснованы перестройкой общей платежной системы РФ и переходом страны на собственную независимую систему расчетов МИР.

Сейчас обязательными для заполнения графами платежного поручения являются ячейки с 101 по 109, 110 — пустое. Данные о назначении платежа государственные учреждения получают на основании КБК, для внесения которого отведена строка 104. Ошибочный код в этом разделе платежки не позволит провести платеж правильно. Денежные средства могут просто зависнуть в системе банка. Образец заполнения поля 110 в платежном поручении с 2021 года ничем не будет отличаться. Последние нововведения, касающиеся заполнения строки 110, датированы августом 2021 года.

Порядок заполнения платежного поручения

Платежное поручение отправитель формирует самостоятельно.

Образец и форма документа утверждается законодательством.

Платежное поручение является бланком строгой отчетности.

В обязательном порядке следует указать следующие данные платежного поручения:

-

код по ОКУД, наименование документа;

-

номер платежки, дата составления в формате ДД.ММ.ГГГГ;

-

вид осуществляемого платежа;

-

плательщика и получателя перечисляемых денег и их реквизиты: счета, ИНН, КПП;

-

банки обеих сторон, их местонахождение, корсчета и субсчета, БИК;

-

назначение платежа с выделением отдельно суммы НДС (если получатель денег по законодательству не признается плательщиком НДС, то указывается формулировка «не облагается НДС»);

-

сумма осуществляемого перевода (цифрами и прописью);

-

очередь исполнения платежа согласно действующим нормативным актам;

-

вид операции (по правилам осуществления учета в кредитном учреждении на территории Российской Федерации);

-

все обязательные подписи уполномоченных сотрудников со стороны плательщика и печать (в установленных законом случаях).

При оформлении платежного поручения нельзя допускать исправления и ошибки при заполнении реквизитов.

Как правильно заполнить

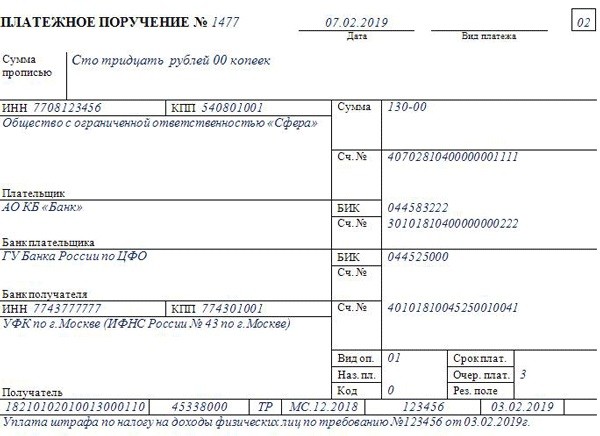

Правильно оформленный и заполненный документ можно посмотреть на представленном рисунке образца.

Оразец

Оразец

Следует соблюдать такой способ заполнения, на примере налоговой выплаты:

- статус отправителя. «01» — если оплату уплачивает юрлицо, «09» — если платеж уплачивает ИП, «02» — если сумму уплачивает организация/ИП в качестве налогового агента;

- вносятся ИНН, КПП;

- краткое название организации/ОП, Ф.И.О. предпринимателя;

- получатель. УФК по_____(наименование региона, в котором уплачивается налог), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г.Москве)»;

- ОКТМО. Код ОКТМО по месту нахождения организации/ОП/имущества/транспорта. Код ОКТМО по месту жительства ИП. При уплате торгового сбора указывается код ОКТМО по месту нахождения торгового объекта, в отношении которого уплачивается данный сбор;

- очередность;

- КБК. Код бюджетной классификации, соответствующий уплачиваемому налогу/взносу;

- основание. Как правило, в данном поле указывается одно из следующих значений: «ТП» — при уплате налога/взноса за текущий период; «ЗД» — при добровольном погашении задолженности по налогам/взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС/ФСС; «АП» — при погашении задолженности по акту проверки (до выставления требования);

- период, за который выплачивается сумма;

- номер документа. Если в поле 106 стоит “ТП”/”ЗД«, то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки;

- дата бумаги. Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания декларации. Но, как правило, к моменту платежа декларация еще не представлена, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата послепроверочного решения;

- вид. «0» или УИН, если он есть;

- назначение. Вносится краткое объяснение. Например, «Налог на добавленную стоимость на продукцию, реализуемую на территории РФ (3 платеж за 4 квартал 2019 г.)».

Для чего необходимо платежное поручение онлайн

Каждый год гражданин России должен делать взнос в Налоговую службу: оплачивать налог на прибыль, движимое и недвижимое имущество. Чтобы заполнить платежное поручение онлайн правильно, нужно знать все тонкости процесса. Ведь требуется не только корректно внести данные в каждое поле, но также сформировать платежный документ на уплату налогов. Теперь создать платежку можно в онлайн-режиме без участия банковского работника.

Перечисление денежных средств должно происходить с указанием всех реквизитов организации. Именно поэтому даже виртуальная платежка имеет установленную форму и юридическую силу. Если через обычный сервис можно отправить деньги в одностороннем порядке, то через системы с платежными поручениями должны указываться реквизиты получателя и отправителя в полном объеме. Подобный вид оплаты необходимо организациям и тем физическим лицам, которые являются владельцами расчетного счета.

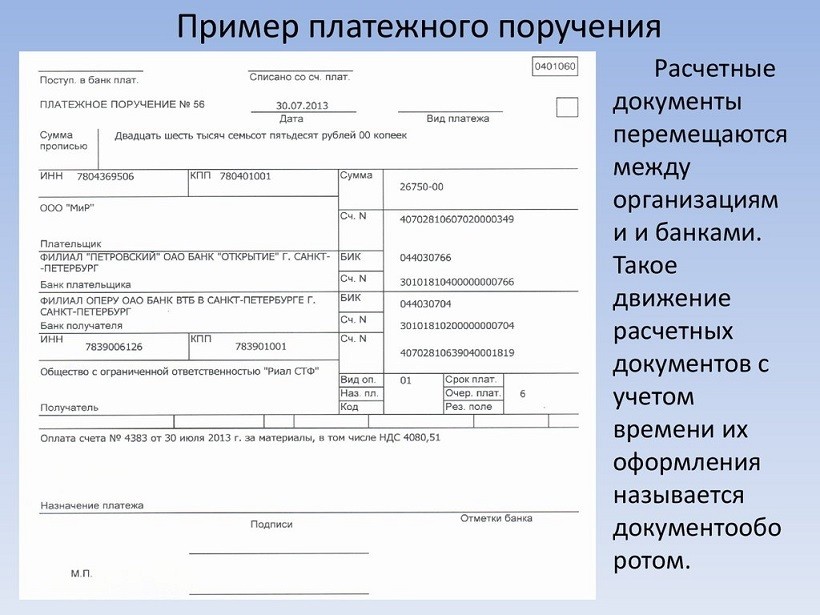

Пример ПП между организациями

Пример ПП между организациями

Законом определен даже порядковый номер бланка платежного поручения — 0401060. Подобная форма необходимо любому финансовому предприятию, чтобы осуществить платеж по всем правилам. С появлением сервисов, которые могут принимать онлайн платежи с подобным формированием, у многих организаций отпадет надобность лично посещать банковские отделения для перевода денежных средств. Даже частное лицо подобным способом сможет закрывать ежемесячные финансовые обязательства перед кредитными учреждениями и государственными инспекциями.

Обратите внимание! Удобство не только в том, что можно проводить оплату в дистанционном режиме. Нет ограничений по количеству переводов и заполнение происходит в электронном виде

Создав однажды шаблон, потом можно платить с его помощью регулярно

Важно знать, что такая платежка обрабатывается три рабочих дня по РФ и пять за пределами страны, что нужно учитывать. То есть, контрагент получит денежные средства в этот срок, но не позднее

Заполнение таможенного платёжного поручения

Заполнение таможенного платёжного поручения очень ответственная задача, тем более что в порядок заполнения регулярно вносятся изменения, которые необходимо постоянно отслеживать

Очень важно, чтобы все поля платёжного поручения были заполнены правильно, в соответствии с последними требованиями. К сожалению, при их заполнении, несмотря на кажущуюся простоту, участниками ВЭД допускаются ошибки

Хорошо, если заполнение документа производится опытным специалистом. Чтобы уменьшить число ошибок и соответственно избежать возникающих из-за них проблем нужно изучать законы и инструкцию по заполнению платёжных поручений в таможню.

В верхней части таможенного платёжного поручения расположены поля, в которые необходимо ввести реквизиты плательщика

Например, ИНН, КПП, при этом нужно обратить внимание, что при одинаковом ИНН могут быть разные КПП. Например, если у организации есть филиалы, ИНН у них будет одно и тоже, КПП будет разным

101 – поле в которое нужно ввести цифровой код, определяющий вид плательщика, состоящий из двух знаков:

- 06 – для юрлиц

- 16 – для физлиц

- 17 – для ИП

- 28 – получатель международного почтового отправления

Ниже расположены поля для заполнения реквизитов получателя платежа, в нашем случае ФТС РФ.

103 – КПП ФТС РФ: 773001001

104 – КБК: 15311009000010000110; для всех видов таможенных платежей, за небольшим исключением

105 – код ОКТМО: 45328000

107 – ЕЛС: 10000010; цифры при заполнении поля нельзя разделять пробелами, тире, точками, запятыми или другими знаками! Не нужно указывать код таможенного органа, как требовалось ранее, кроме некоторых отдельных случаев

Правовая основа

Рассмотрим несколько основополагающих документов.

- Единая форма платежки утверждена Положением ЦБ РФ №383-П от 19.06.2012 «О правилах осуществления перевода денежных средств».

- В то же время существует Приказ Минфина №107н от 12.10.2013, которым установлены правила заполнения распоряжений на уплату денежных средств в бюджетную систему.

- Последним издан Приказ Минфина России №58н от 05.04.2017, вносящий изменения в Приказ №107н.

Нормами этих трех документов мы и будем пользоваться. В конце статьи есть платежное поручение, бланк скачать (Word) можно, нажав на кнопку «Скачать».

Что делать, если при указании УИП допущена ошибка

Человеческий фактор никто не отменял, поэтому подобные ошибки могут случиться с каждым. Первое, что нужно сделать, оказавшись в такой ситуации – повторить платёж, указав правильные данные. Это нужно для того, чтобы не образовалось просрочек по оплате, что обычно влечёт за собой штрафные санкции.

После этого необходимо отправить запрос на возврат ошибочно отправленных средств в службу поддержки Сбербанка, указав лицевой счёт для зачисления. Учитывая, что транзакции обычно выполняются в пользу госучреждений, проблем с возвратом обычно не возникает: здесь ведётся строгая бухгалтерская отчётность, и лишние суммы на счетах могут послужить поводом для аудиторской проверки. Однако обратный перевод может занять некоторое время, поэтому придётся запастись терпением.

Виды таможенных платёжных поручений

Виды таможенных платёжных поручений на таможню — бумажные и электронные. Раньше все платёжные поручения на таможню были в бумажном виде, их нужно было распечатывать, заверять печатью, подписывать и отвозить, в наше время их практически не используют. Сейчас вошли в жизнь электронные платежи, соответственно платёжные поручения в таможню оформляются в электронном виде. Для этого на компьютере или на мобильном устройстве нужно заполнить необходимые сведения, сформировать платёжное поручение и, заверить его электронно-цифровой подписью (ЭЦП). Все участники ВЭД по достоинству оценили преимущества использования электронных таможенных платёжных поручений и бумажный вид документа уже уходит в прошлое.

Личный кабинет

Пользователю доступны следующие действия:

- посмотреть детали;

- оплатить сейчас.

Если нажать на кнопку «детали», то на экране появится расшифровка задолженности.

При выборе конкретного начисления откроется страница с описанием объекта и формулой расчета суммы сбора.

Если гражданин обнаружил ошибку в начислениях, то ему необходимо сообщить об этом в инспекцию. Сделать это можно в режиме онлайн, кликнув по соответствующей кнопке.

Если все начисления верны, то необходимо кликнуть «оплатить» для перехода на страницу с доступными способами перечисления средств. В личном кабинете доступны два варианта:

- онлайн оплата;

- формирование квитанции.

Этапы заполнения платежного поручения онлайн

Один из наиболее авторитетных сервисов расположен на сайте ФНС. Первым шагом в заполнении платежки начинается с определения правовой формы плательщика: ИП, организация или частное лицо. В правой половине экрана располагаются подсказки, которые соответствуют тем данным, которые вводятся на каждом этапе формирования платежки, а также детали заполняемых данных.

К примеру, если платеж будет осуществлять фирма, то выбрав статус ЮЛ, прочие данные будут неактивны для выбора, окрасив информацию серым цветом. То есть вы не создадите платежный документ, который предназначен для оплаты физическими лицами через кассы публичных банков наличными средствами.

Также исключаются КБК и УИН для налогов, которые платят частные лица. Если вам не известен нужный код классификации бюджета, в который планируется осуществить платеж, то система позволит заполнить название налога ручным способом и далее из дополнительного справочника выбрать нужное направление платежа (искомый КБК).

После того как определитесь с кодами следует выбрать тип платежа:

- Основной налог;

- Пени по налогу или взносам;

- Штрафные санкции.

Вся система заполнения разделена на блоки, в которые невозможно перейти пока все обязательные реквизиты не будут заполнены и сверены.

Как правильно заполнить назначение платежа

Назначение платежа (поле 24 платежного поручения) делится на две части: данные о цели оплаты и о НДС. В зависимости от того, за что вы платите, поле должно содержать следующую информацию.

При оплате за товары или услуги нужно указать:

- номер и дату документа, который послужил основанием оплаты (счёт, договор, счёт-фактура, накладная, акт сверки или другой документ, в котором есть сведения о ваших расчётах с получателем платежа);

- как вы платите – аванс или оплата (если вы укажете оплата для авансового платежа – это не будет ошибкой, а если наоборот – оплату по факту назовете предоплатой, у получателя могут возникнуть проблемы при уплате НДС в бюджет);

- за что вы платите – товар или услугу (можно указать как конкретный товар, так и общую информацию о нём, например: «за осеннюю женскую куртку артикул 199» или «за одежду»);

- информацию о НДС – облагается ли товар налогом, его процент от суммы платежа и его итоговое значение.

В платеже по займу или кредиту нужно указать:

- номер и дату договора;

- тип платежа – выдача займа, возврат основного долга, проценты или штрафы за просрочку;

- «Не облагается НДС».

Для перевода денег внутри организации с одного счёта на другой нужно указать:

- «Перераспределение средств организации» или «Перевод денежных средств в пределах организации для пополнения оборотных средств на расчётном счете»;

- «Не облагается НДС».

Если вы впервые делаете такой перевод из банка, позвоните в отдел РКО и уточните – в некоторых случаях банки разрешают не заполнять это поле.

При переводе денег физическому лицу нужно учитывать следующее:

- если в компанию поступил исполнительный лист на сотрудника, при выплате заработной платы в начале назначения платежа нужно указать сумму, которую с него уже взыскали, чтобы банк не сделал это повторно. Данные записываются в формате «//ВЗС//руб.-коп.//», где вместо «руб.-коп.» будет стоять сумма взыскания – рубли отделяются от копеек знаком дефиса;

- укажите тип выплат – заработная плата, отпускные, командировочные, больничный, пособие, компенсация за использование авто/оргтехники, выдача/возврат займа, уплата процентов по займу;

- если выплата является доходом либо упомянута в ст. 101 Закона 229-ФЗ, дополнительно нужно заполнить поле 20 (Код вида дохода) . Возможны варианты:

-

- если вы перечисляете аванс, премию, зарплату или вознаграждение по гражданско-правовому договору, ставится 1;

- если оплачиваете пособие, декретные, суточные, алименты и другие суммы, по которым законом запрещены удержания, ставится 2;

- если платеж подразумевает возмещение вреда здоровью или относится к компенсационным выплатам за счет бюджета, ставится 3.

Если вы собираетесь перечислить деньги по нескольким кодам – допустим, командировочные и премию, на каждый вид выплат нужно сделать отдельное платежное поручение.

При переводе денег с расчётного счёта ИП на личный счёт нужно указать:

- «Перевод собственных денежных средств, оставшихся после уплаты налогов ИП на личные нужды» или «Перевод дохода от предпринимательской деятельности, оставшийся после перечисления налогов»;

- «Не облагается НДС».

Если предприниматель перечисляет деньги на свой личный счёт, несмотря на то, что он номинально платит физ.лицу, поле 20 (Код вида дохода) заполнять не нужно.

Оплата налогов

При перечислении налоговых платежей помимо поля 24 нужно заполнить расположенные над ним поля 104 – 110. Они созданы для автоматического распределения поступивших сумм в бюджет. Назначение платежа частично дублирует информацию в полях, в нем должно быть:

- наименование налога ( налог на имущество, пеня по налогу на добавленную стоимость, штраф по налогу на прибыль, недоимка по НДФЛ);

- указание периода, за который уплачивается налог (за март 2021, за 1 квартал 2020 г., за 2020 г.) либо номер и дату документа, по которому вы платите (по требованию ИФНС об уплате налогов № 23 от 22.05.2021 г., по акту проверки 356 от 13.07.2021 г.);

- НДС не облагается.

Если вы оплачиваете задолженность по налогу за сотрудника – по поступившему исполнительному листу, в назначении платежа нужно указать фамилию, имя, отчество, а также номер и дату исполнительного листа.

Правила заполнения платежных поручений

С 01.01.2021

вступает в силу Приказ Минфина РФ от 14.09.2020 N 199н. Новые правила заполнения платежных поручений вводятся постепенно:

- 01.01.2021 — ИНН (60 ) НЕ допускается ИНН 3 лица, за исключением отдельных случаев;

- 01.07.2021 — УИН (22 );

- 01.10.2021 — ИНН (60 ), Основание платежа (106 ), Номер документа (108 ), Дата (109 );

- 17.10.2021 — ИНН (60 ), НЕ допускается ИНН банка, а не физлица при переводе денег через операциониста.

Платежка

С 01.01.2021

бюджет переходит на систему казначейских платежей. Это значит, что при формировании платежек по налогам:

- нужно указывать другие банковские счета Федерального казначейства;

- заполняются два поля счетов: (17) и (15);

- заполняется БИК территориального органа Федерального казначейства (14).

В каких случаях используется платежное поручение

Платежное поручение оформляют, чтобы осуществить следующие операции по:

-

оплате сумм контрагентам за отгруженную продукцию, оказанные услуги и выполненные различные работы;

-

внесению предварительной оплаты товаров, работ, услуг;

-

оплате налогов и взносов в бюджеты всех уровней и во внебюджетные фонды, а также пеней и штрафов, начисленных проверяющими органами к оплате;

-

перечислению денежных средств в целях возврата или размещения кредитов (займов) или депозитов и уплаты процентов по ним;

-

перечислению периодических платежей в соответствии с условиями договора;

-

перечислению средств иным лицам на основе действующих контрактов или законодательных актов.

Как связан номер платежки с книгой продаж и книгой покупок

И в книге покупок, и в книге продаж присутствуют графы для отражения номера и даты платежного документа.

ВАЖНО! Формы книг покупок и книг продаж содержатся в постановлении Правительства «О формах и правилах оформления документов, связанных с НДС» от 26.12.2011 № 1137. В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137)

В книге покупок графа 7 предназначена для отражения информации о номере и дате документа, подтверждающего уплату налога (приложение 4 к постановлению № 1137).

В книге продаж тоже имеется аналогичная графа 11 «Номер и дата документа, подтверждающего оплату» (приложение 5 к постановлению № 1137).

О том, когда необходимо оформлять записи в книгах покупок и продаж и как это сделать правильно, читайте в материале «Книга покупок и книга продаж: ведение и оформление для расчетов по НДС».

Например, в соответствии с п. 17 раздела II приложения 4 к постановлению № 1137 в книге покупок должны найти отражение платежные документы, свидетельствующие об уплате НДС на таможне (при ввозе товаров в нашу страну). А на основании абз. 2 п. 23 раздела II приложения 4 к постановлению № 1137 в книге покупок необходимо отразить реквизиты платежных поручений на перечисление НДС в бюджет, оформленные налоговыми агентами при покупке имущества должников-банкротов.

Платежи в бюджет на казначейские счета с 01.01.2021

Указать платежные реквизиты для перечисления на казначейские счета можно вручную (с релиза 3.0.86).

По кнопке Создать создайте новый банк (программа предложит подобрать из классификатора — нажмите Нет).

Заполните реквизиты банка вручную по Приложению, нажмите Записать и закрыть.

В поле Банк укажите созданный банк, а в поле Номер счета проставьте Номер счета получателя (номер казначейского счета) — графа 6 Приложения.

После этого при формировании документа Платежное поручение (Банк и касса — Платежные поручения) автоматически указываются новые платежные реквизиты в поле Счет получателя.

Если появилась проблема с загрузкой реквизитов в 1С, то следует воспользоваться рекомендациями из обсуждения Новые реквизиты для уплаты налогов не загружаются в 1С.

Виды платежных поручений

Платежные поручения могут быть срочными платежными поручениями или досрочными платежными поручениями.

Срочные платежные поручения применяются в следующих случаях:

-

осуществление авансового платежа, то есть платеж производится до отгрузки товара, выполнения работ, оказания услуг;

-

осуществление платежа после отгрузки товара, выполнения работ, оказания услуг;

-

осуществление частичных платежей при сделках на большие суммы.

Платежное поручение можно оплатить частично или полностью при отсутствии необходимых денежных средств на счете плательщика. В этом случае на платежном документе делается соответствующая отметка банка.

Для чего нужны и как работают платежные поручения

Банк и клиент заключают договор, где первый обязуется переводить средства со счета второго на счета, которые будут обозначены в платежках. При этом клиент будет платить банку комиссии за переводы, обслуживание счета или банковской карты. У каждого банка — свои расценки за услуги.

С помощью таких поручений производят оплаты средств:

- партнерам за отгруженный товар, за услуги, работы;

- налоговой инспекции налоги, пошлины и сборы;

- государственным инстанциям штрафы;

- различным компаниям — кредиты, страховки.

Поручение на совершение платежа исполняет банк, он принимает документ и переводит деньги. Срок, в который он обязан это сделать, определен законодательством или договором, который заключается с клиентом. Обычно на перевод уходит примерно час, но, при загруженности банка — максимум один день.

Банк может перевести средства при наличии их на счете плательщика либо кредитом, то есть — когда эти средства поступят на счет клиента. Обычно в клиентском договоре прописано, что поручение принимается и до поступления нужной суммы. В таком случае она будет переведена, как только появится на счете.

Информация о расчетах платежными поручениями изложена в статье 863 ГК РФ. Там же написано, что для исполнения ПП банк вправе привлечь и другие банки. Это может понадобиться, если в системе банка, например, произошел сбой, или банк находится в другой стране, а специальный коррсчет отсутствует.

Нужна ли проверка платежке онлайн

Сервис для формирования платежных поручений онлайн в обращении очень прост. Так как основные идентификационные реквизиты пользователь выбирает из готовых сведений и справочников, то вероятность ошибки сведена к нулю. При заполнении КБК, а также банка получателя и счета федерального казначейства исключается ручной ввод цифр. Следовательно, не будет опечатки или наличие лишних/неверных данных. Система не позволит использовать устаревшие данные и реквизиты платежей, кроме тех на которых должна поступать оплата в соответствии с требованиями законодательства.

Обратите внимание на всплывающие подсказки, которые предлагает система. Если по каким, либо причинам вам не будет хватать данных, всегда можно воспользоваться дополнительными консультациями, которые размещены на интерактивной платформе

Удобнее когда под рукой находится готовый шаблон, по которому можно ориентироваться, заполняя платежки. При оплате налогов всегда возникает масса неясностей, решить которые можно, обратившись к статье об ошибках в платежках с образцами заполнения.

Есть ли возможность отозвать платежный документ

Некоторые клиенты банковского учреждения нередко обращаются в службу поддержки с вопросами о том, как можно отозвать платежное поручение в сбербанк бизнес онлайн. Проведение такой манипуляции после созданного бланка платежом появляется, если пользователь ошибся и неправильно написал реквизиты, или же необходимо указать совсем другу сумму для совершения перевода.

На сегодняшний день у клиентов банка есть возможность произвести отмену документа, который был ими создан ранее. Для этого понадобится выполнить всего несколько простых шагов:

Если не получается правильно создать документ для отправки поручения, всегда есть возможность посетить соответствующий раздел официального сайта, где собраны наиболее популярные вопросы пользователей и ответы на них. Там же есть информация по тому, как создать платежное поручение или произвести его отмену, в случае если сумма платежа или реквизиты получателя были введены неверно. В этом же разделе пользователи найдут информацию о том, как можно отслеживать статус исполнения документа и как получить распечатку бланка, который был отправлен в банк на обработку. Также все подобные моменты можно уточнить у операторов Сбербанка, связавшись с ними по телефону горячей линии или обратившись в ближайшее банковское отделение.

При создании каждого платежного поручения юридическим лицом или индивидуальным предпринимателем ставится подпись. Для этого просто понадобится ввести пароль, который придет на телефон пользователя. Только после его ввода документ отправляется в обработку банковским учреждением.

Требования к написанию

Второе важное требование касается последних трех цифр номера платежного поручения (Сбербанка, к примеру). Это не должны быть символы 000 (три нуля)

Дело в том, что компьютерными программами все номера платежной документации, содержащие в себе более трех цифр, идентифицируются по трем последним разрядам номера. Об этом можно прочесть в письме Центробанка России № 58-Т «О значении реквизита «номер» (2013).

Отсюда следует, что платежная документация, содержащая в поле 3 более трех цифр, может создать некоторые трудности для плательщика. Связано это с последствиями отражения данного номера в иной документации. К примеру, в счетах-фактурах. Об этом поговорим подробнее.

Нумерация платежных поручений с нового года или с середины отчетного периода

Согласно практике, предприятия ежегодно начинают нумерацию платежных поручений с начала года заново. Двойных номеров платежек быть не может, так как каждый год отличается друг от друга. Это необязательное условие, если платежей немного, то и сквозная нумерация не запрещена.

Центробанк устанавливает только одно ограничение – последние 3 цифры не могут содержать цифру ноль, как выше было сказано, платежки идентифицируются по 3 последним цифрам, и, например, №1000 – неправильный номер платежного поручения, т.к. в банке его прочтут «нулевым» – 000. Верное указание – №1001 или №1002.

Кстати, нередко у хозяйствующих субъектов возникает вопрос, можно ли в счете-фактуре указать трехзначный номер платежки, если она содержит изначально 4 цифры (к примеру, платежка прошла под номером 2323, а в банковской выписке значится 323). Да, можно. Об этом, в частности, сказано в письме Минфина от 19.09.2014 №03-07-09/46986 со ссылкой на все то же письмо ЦБ №59-Т. По мнению финансистов, так как платежка идентифицируется по трем последним цифрам, указание в счете-фактуре 3 цифр вместо 4-х не является основанием для отказа в принятии к вычету НДС.

Если с середины года на предприятии возникла необходимость начать нумерацию с нуля, сделать это можно закрепив действие специальной справкой, с указанием причин. Объективными причинами выступают:

- Изменение норм относительно бухучета.

- Внедрение новых вариантов учета.

- Реорганизация компании.

- Внедрение инновационных стандартов.

- Смена вида деятельности предприятия.

Изменения в регистрах бухучета рекомендуется подтверждать справками с обозначением причины. Если есть сомнения о правомерности составления подобной документации, можно проконсультироваться по этому поводу в налоговую инспекцию.

Специфика заполнения

Данный документ должен включать в себя определённые реквизитные данные.

Фото 1. Образец платёжки.

Существенное внимание обращается на принятие главных форм и процесс осуществления расчётных операций по безналичке:

- название документа и его код по ОКУД;

- номер расчёта, число оформления, тип платёжного действия;

- наименование плательщика, ИНН;

- адрес банка плательщика, БИК;

- детально описанные реквизитные данные получающего лица;

- цель и назначение перевода;

- сумма;

- очерёдность;

- тип операции по бухгалтерскому учёту;

- подписи и штампы.

Внесение информации в поля должно производится в соответствии с требованиями ведомств и министерств.

Важно! Финансовое учреждение осуществит платёжное поручение, только если на счёте плательщика есть нужная сумма.