Государственные облигации: определение, доходность, виды, риски

Содержание:

- Ну и чем облигации лучше депозита?

- Выбор и покупка

- Как зарабатывать на них

- Ценные бумаги СССР

- Облигации по виду процентного дохода

- Приказ Минфина России от 11 июня 2021 г. № 266 “Об эмиссии облигаций федерального займа с постоянным купонным доходом выпуска N 26239RMFS”

- Виды облигаций федерального займа

- Основные понятия

- Продажа и покупка облигаций

- США против иностранных ценных бумаг

- Объяснение государственных облигаций

- Доходность гособлигаций

- Как облигации приносят доход

Ну и чем облигации лучше депозита?

- Можно выбрать облигации с разными уровнями риска и доходности и сочетать их в своём инвестиционном портфеле.

- Если вы приняли решение продать или погасить облигации до срока экспирации (окончания срока), вы не теряете проценты, то есть купонный доход. При досрочном снятии вклада (кроме до востребования) проценты теряются.

Однако в отличие от банковского вклада, который можно в случае острой необходимости забрать досрочно в любой момент, облигации погасить досрочно чаще всего нельзя. Максимум, что можно с ними сделать, это продать на бирже по текущей рыночной цене, а значит понести риски изменения курса (например, вы купили облигации по 1000 рублей, срочно ликвидируете их по текущей рыночной цене в 870 рублей, а на момент погашения в 2022 они будут стоить аж 1330, вы теряете этот доход из-за срочности сделки). Но зато при досрочной продаже облигаций вы не теряете купонный доход — новый владелец ценных бумаг вам его компенсирует, то есть в отличие от банковского вклада, проценты вы не теряете.

- Низкий порог входа в инвестиции. Если вы когда-либо делали вклад в банке, то наверняка замечали, что ставка по вкладу зависит от срока и, главное, от суммы. Максимальный процент может достигаться при вкладе от миллиона и выше (иногда значительно выше). В случае облигаций обозначенный размер купона един для всех, 10 тысяч ты вложил или 10 миллионов.

- ОФЗ, евробонды и часть корпоративных облигаций значительно надёжнее банковского вклада. Если банк лопнет, возможны проблемы с выплатами вкладов (особенно выше страховой суммы, гарантированной агентством страхования вкладов (АСВ)).

- Если не предусмотрена плавающая ставка купонного дохода, доходность облигации может быть стабильнее доходности вкладов. Например, в том Газпромбанке за 10 лет ставка упала с 11% до 4,3%, а по какой-нибудь облигации купонный доход сохранился по ставке, допустим, 5%. Но опять же, это спорное преимущество, поскольку банковский процент может меняться разнонаправленно и с разной динамикой. Например, по ситуации последних десяти лет 2010-2020 банковский депозит оказался выгоднее облигации с купонным доходом 5,1%. А вот в динамике трёх предстоящих лет я почти уверен, что облигации ощутимо опередят банки в плане доходности, поэтому новичкам и самым консервативным инвесторам рекомендую. К тому же, не стоит забывать, что мы с вами ищем пути дохода, поэтому при разных экономических раскладах можно продавать облигации и вкладываться в акции или переводить деньги на вклад, который кажется выгоднее.

- Облигации — прекрасный инструмент для использования в сочетании с ИИС (индивидуальный инвестиционный счёт): если вы его откроете и будете покупать бумаги на него (а не на брокерский счёт) в течение трёх лет на сумму до 400 000 в год, только за счёт налоговых льгот вы получите доходность на уровне около 8% годовых (это не считая доходности самих облигаций). Недостатка два: нужно ждать три года и иметь доход, облагаемый НДФЛ по ставке 13% (чтобы было из чего вычет делать). Увы, самозанятым, ИП, пенсионерам, людям с серой зарплатой и просто любителям безработной жизни этот вариант не подойдёт.

Выбор и покупка

Выбор ОФЗ зависит от желаемой длительности срока инвестирования. Кроме того, нужно определиться, будут ли тратиться купоны или они будут реинвестироваться, то есть дополнительно будут приобретаться ценные бумаги. Самым простым путём является покупка облигаций с постоянными купонными выплатами, которые погашаются, когда владельцу нужны деньги и пользование этими ценными бумагами до погашения.

Ещё один вариант: купить облигации, погашаемые через год, после их погашения приобрести облигации, которые будут погашаться ещё через год и так далее. Эта схема немного сложнее, зато на инвестиционный портфель будет меньше влиять изменение процентных ставок. Для получения пассивного дохода, необходимо учитывать даты купонных выплат. Для ежемесячной прибыли нужно, чтобы в портфель были включены минимум 6 разных ОФЗ, так как купонные выплаты осуществляются каждые полгода.

Обычные ОФЗ покупаются на торгах Московской биржи при помощи брокера. Для этого нужно заключить с брокером договор, открыть брокерский счёт (или ) и внести на него денежные средства. После этого можно покупать нужные ОФЗ через специальную программу для компьютера или из приложения для смартфона.

Можно следующим образом описать процесс покупки ОФЗ и получения прибыли:

- государство осуществляет выпуск ценных бумаг номинальной стоимостью 1 тыс. руб.;

- правительство назначает купон по ним, к примеру, 8% годовых;

- облигации переходят на биржу, где их цена будет отличаться от номинальной;

- на стоимость бумаги влияет ситуация на рынке. Цена может, как превышать, так и быть ниже номинальной. Следовательно, покупка ОФЗ по низкой стоимости будет более выгодным вложением;

- при покупке ОФЗ физическое лицо становится инвестором и получает право на доход 8%. Проценты выплачиваются по купонам, в большинстве случаев частями (2 – 4 раза в течение года);

- когда наступает время погашения, облигация возвращается по номинальной цене;

- прибыль с вложений в ОФЗ получается, когда снимаются проценты. Кроме того, дополнительную доходность может обеспечить продажа бумаги выше её стоимости при покупке, или если облигацию приобретали ниже номинальной цены и дождались её погашения.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Ценные бумаги СССР

Как уже говорилось ранее, государственные ценные бумаги представляются довольно надежным средством вложения денег, однако в 1917 году, после захвата большевиками власти в стране, все долговые обязательства Российской империи и временного правительства были признаны недействительными, то есть платить по старым счетам новая власть попросту отказалась. Зато уже в 20-х годах правительство СССР стало выпускать собственные так называемые выигрышные облигации, проценты по которым разыгрывались и выплачивались по принципу лотереи. Так как желающих покупать новые ценные бумаги было не так много, их приобретение сделали добровольно-принудительным.

В советское время выпускались разные виды облигаций, обязательная их покупка была отменена Хрущевым, а задолженность перед кредиторами была частично погашена лишь после 1977 года. При Брежневе выигрышные ценные бумаги приобрели некоторую популярность. А перед самым распадом СССР в стране появились товарные облигации, владелец которых получал право в ближайшем будущем приобрести различные товары, например, бытовую технику или даже автомобиль ВАЗ. Но, как и в 1917 году, после развала страны по этим долговым обязательствам никто толком не платил.

Облигации по виду процентного дохода

Виды облигаций по виду процентного дохода делятся на облигации с доходом:

-

постоянным;

-

фиксированным;

-

плавающим (переменным);

-

амортизационным.

Процентный доход по облигациям с постоянным процентным доходом известен заранее, так как доход определен условиями эмиссии облигации, и не меняется в течение всего срока существования облигации.

По облигациям с фиксированным процентным доходом уровень процентного дохода заранее известен, но разный в разные купонные периоды.

По облигациям с плавающим (переменным) процентным доходом уровень дохода меняется по установленным правилам на протяжении времени обращения облигации. При этом величина дохода по облигациям с плавающим процентом может устанавливаться либо:

-

составной из ее фиксированной условиями выпуска величины и нефиксируемой части, например, фиксированная часть – 3% годовых плюс рыночная ставка по 6-месячным ссудам на рынке на момент выплаты процентного дохода по облигации, или 5% плюс официальная величина инфляции за год;

-

равной выбранной процентной ставке на рынке;

-

равной приросту (в процентах) рыночной цены какого-то товара и т.п.

Приказ Минфина России от 11 июня 2021 г. № 266 “Об эмиссии облигаций федерального займа с постоянным купонным доходом выпуска N 26239RMFS”

21 июня 2021

В соответствии с постановлением Правительства Российской Федерации от 15 мая 1995 г. № 458 «О Генеральных условиях эмиссии и обращения облигаций федеральных займов», распоряжением Правительства Российской Федерации от 15 декабря 2020 г. N 3327-р и Условиями эмиссии и обращения облигаций федерального займа с постоянным купонным доходом, утвержденными приказом Министерства финансов Российской Федерации от 16 августа 2001 г. N 65н, на основании приказа Министерства финансов Российской Федерации от 29 апреля 2020 г. N 179 «О предоставлении права подписания» приказываю:

1. Осуществить от имени Российской Федерации эмиссию облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) в рамках верхнего предела государственного внутреннего долга Российской Федерации, установленного статьей 1 Федерального закона от 8 декабря 2020 г. N 385-ФЗ «О федеральном бюджете на 2021 год и на плановый период 2022 и 2023 годов», состоящую из одного выпуска.

2. Установить следующие параметры выпуска ОФЗ-ПД:

— объем выпуска — 500 000 000 000 (пятьсот миллиардов) рублей;

— количество облигаций — 500 000 000 (пятьсот миллионов) штук;

— государственный регистрационный номер: 26239RMFS;

— номинальная стоимость одной облигации 1000 (одна тысяча) рублей;

— дата начала размещения облигаций — 16 июня 2021 года;

— дата окончания размещения облигаций — 27 декабря 2023 года

— дата погашения облигаций — 23 июля 2031 г.;

— процентная ставка купонного дохода — 6,90% годовых;

— купонный доход по первому купону — 43 (сорок три) рубля 67 копеек; по второму — двадцатому купонам — 34 (тридцать четыре) рубля 41 копейка каждый;

— даты выплаты купонного дохода:

2 февраля 2022 г.; 3 августа 2022 г.; 1 февраля 2023 г.; 2 августа 2023 г.; 31 января 2024 г.; 31 июля 2024 г.; 29 января 2025 г.; 30 июля 2025 г.; 28 января 2026 г.; 29 июля 2026 г.; 27 января 2027 г.; 28 июля 2027 г.; 26 января 2028 г.; 26 июля 2028 г.; 24 января 2029 г.; 25 июля 2029 г.; 23 января 2030 г.; 24 июля 2030 г.; 22 января 2031 г.; 23 июля 2031 г.;

— круг потенциальных владельцев: резиденты и нерезиденты Российской Федерации;

— размещение облигаций осуществляется Банком России по поручению Министерства финансов Российской Федерации;

— форма выпуска — документарная с обязательным централизованным хранением;

— облигации могут быть выкуплены Министерством финансов Российской Федерации до срока их погашения с возможностью их последующего обращения с соблюдением требований, установленных бюджетным законодательством Российской Федерации.

3. Департаменту государственного долга и государственных финансовых активов:

— оформить выпуск ОФЗ-ПД N 26239RMFS глобальным сертификатом;

— передать глобальный сертификат выпуска ОФЗ-ПД N 26239RMFS на хранение в Небанковскую кредитную организацию акционерное общество «Национальный расчетный депозитарий»;

— вносить в Государственную долговую книгу Российской Федерации сведения об объеме принятых в соответствии с настоящего приказа долговых обязательств Российской Федерации, а также об исполнении указанных обязательств.

4. Административному департаменту и Департаменту государственного долга и государственных финансовых активов обеспечивать выплату купонного дохода и погашение указанных в настоящего приказа облигаций в установленные сроки и в пределах бюджетных ассигнований, предусмотренных сводной бюджетной росписью на эти цели.

5. Контроль за выполнением настоящего приказа оставляю за собой.

| Заместитель Министра | Т.И. Максимов |

Виды облигаций федерального займа

Для более детального понимания принципа работы государственных облигаций целесообразно представить некоторую классификацию. Например, по сроку действия гос. облигации можно подразделять на долгосрочные, со средним сроком и краткосрочные — в настоящий момент на рынке имеются ОФЗ с обращением вплоть до 2036 года (ОФЗ-46020-АД). Однако более интересна классификация по принципу выплаты купонного дохода ОФЗ, согласно которой можно выделить следующие виды:

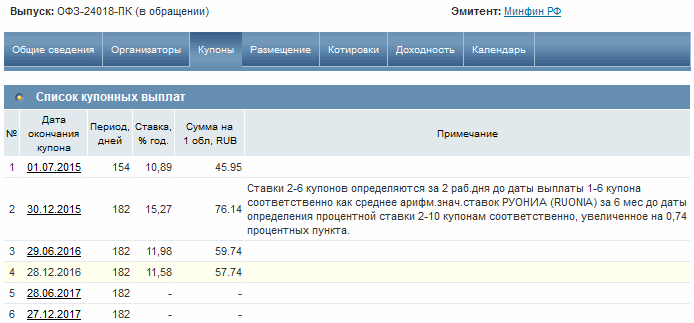

Облигации с переменным купоном (ОФЗ-ПК). Были выпущены 14 июня 1996 года в соответствии с Генеральными условиями выпуска и обращения облигаций федерального займа. Доход выплачивается раз в полугодие (известно только значение ближайшего к выплате купона), а показатель купонной ставки привязан к некоторой изменяющейся величине — например к инфляции или к ставке RUONIA, которую можно понимать как взвешенную ставку однодневных рублевых кредитов 35 банков и посмотреть на сайте http://www.ruonia.ru/

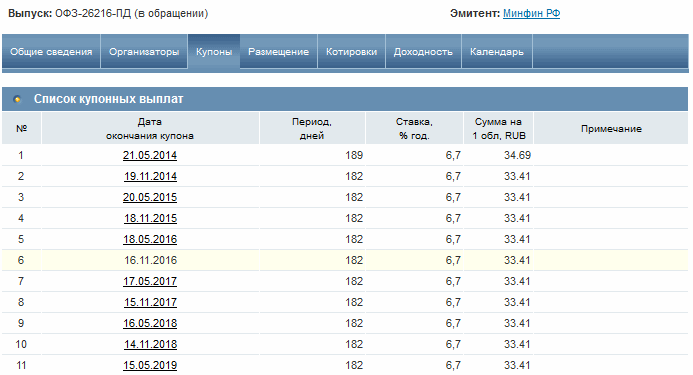

Облигации с постоянным доходом (ОФЗ-ПД). Появляются в 1998 году и предусматривают фиксацию купонных выплат на весь период обращения. На сегодня предусматривают выплату постоянной суммы раз в полгода, т.е. каждые 182 дня в течение срока обращения

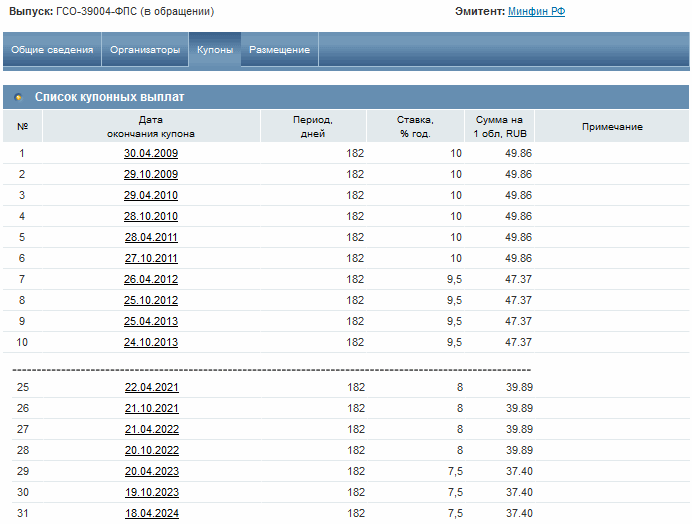

В 1999 году начался выпуск облигаций с фиксированным купоном (ОФЗ-ФК или ОФЗ-ФД). По сути это была новация, которая сначала выдавалась владельцам краткосрочных облигаций, поскольку выплаты последних в кризис 1998 года оказались просто заморожены. Несмотря на название, ставка купона по таким облигациям может меняться, но изменение известно заранее — к примеру, несколько лет выплаты установлены в размере 9%, а затем станут 7%. В данный момент такие выпуски потеснены облигациями с амортизацией долга

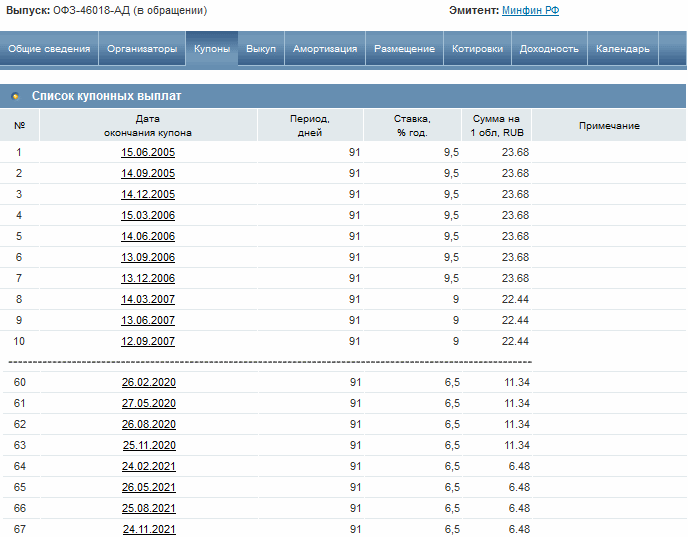

На сегодня заметное распространение получили облигации с амортизацией долга (ОФЗ-АД), по которым сумма основной задолженности погашается периодически и известна заранее. Первый выпуск состоялся в 2002 году. Отличие таких облигаций от предыдущих в том, что гашение по ним как правило начинается не сразу — например для ОФЗ-46018-АД, выпущенной в 2005 году, дата начала погашения — ноябрь 2019 года. Такие бумаги предназначены для пенсионных фондов, срок их обращения может доходить до 30 лет

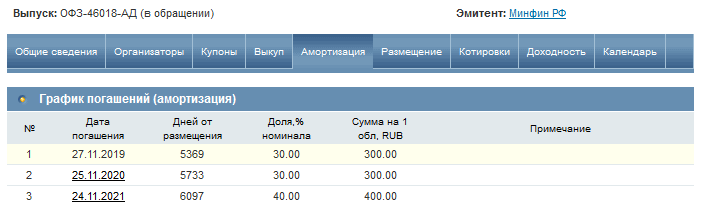

В прошлом году начался выпуск облигаций с индексируемым номиналом (ОФЗ-ИН). По ним ставка по купону сделана постоянной, но номинал ценной бумаги, от которого считается ставка, ежемесячно индексируется на индекс потребительских цен в России; пока что выпущено только две облигации данного типа

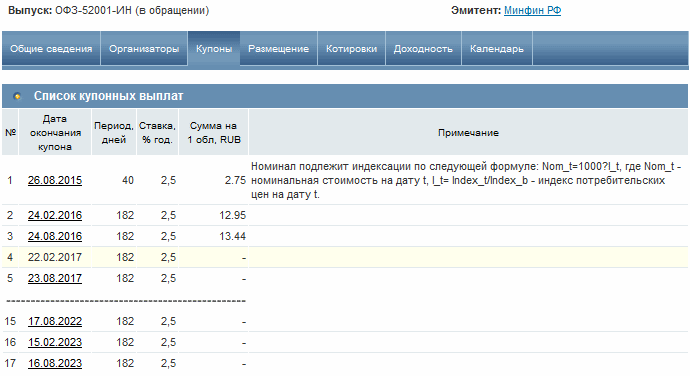

Найти каждую из типов облигаций (как и график купонных выплат, для чего потребуется бесплатная регистрация) можно на сайте , кликнув там в меню «Поиск облигаций». В результате будет примерно следующее окно:

В секторе рынка нужно выставить «Гос» и варьировать вид купона, причем существует и множество тонких настроек. Так, если не выбирать вид купона, а выставить лишь наличие амортизации, то в результатах поиска будут отражены только облигации федерального займа вида ОФЗ-АД. В этом же окне можно определить вид облигации, введя ее код с сайта Московской биржи в верхнюю строку поиска.

Основные понятия

Эмитент − это тот, кто берет деньги в займы, это может быть организация, государство. Когда речь идет об облигациях федерального займа эмитентом выступает Министерство финансов РФ. Гарант по выплате всех процентов и приобретению облигаций после завершения даты выступает государство РФ. Из-за 90-х годов такой термин как ОФЗ является скептическим инструментом для большинства жителей РФ,

Несмотря на это, в случае если вы доверяете российскому рынку ОФЗ не самое худшее, что может быть. Банковские депозиты как вариант, являются более рискованными, особенно если речь идет о дефолте. Рухнет в такой ситуации банковская система, и никто выплачивать средства не будет. Если быть откровенными более надежного инструмента на отечественном рынке кроме ОФЗ нет.

Срок погашения имеются у любой облигации. Это дата когда эмитент возвращает средства по номинальной цене облигации. Независимо от того в какой день куплены облигации после выпуска или спустя год, если прописан срок 5 лет, после выпуска эмитент возвращает деньги назад.

Номинал − это цена облигации, и та сумма, которую владелец получит, если будет держать до срока погашения. Пример: Минфин выбрасывает на рынок облигации по 1 тыс. рублей, затем они торгуются, цена колеблется, а после на дату погашения Минфин покупает облигацию по номиналу, как правило, номинал отечественных облигаций 1 тыс. рублей.

Купон или купонный доход − это аналог % по банковским вкладам. Именно ради этого инвесторы покупают данный финансовый инструмент. Для примера, рассмотрим ситуацию: облигация с номиналом 1 тыс. рублей, купон по ней установлен 10%, выплачивается 2 раза в год, в результате вы получите по 50 рублей два раза в год.

Что если облигация будет приобретена за пару дней до выплаты купона, получиться ли на этом заработать? Нет, по облигациям присутствует понятие накопленный доход − НКД. Биржевая площадка самостоятельно ведет учет накопленных % каждый день. Получается, когда вы покупаете/продаете облигации в стоимость включается накопленного дохода, в момент выплаты купона обнуляется. Это большой плюс для пользователей и отличительная черта от вклада в банке. Инвестор не обязуется держать актив до даты выплаты купона, можно получить часть накопленного дохода. Бумага становиться более ликвидной, можно купить на неделю ОФЗ и за это получить определенный доход.

Существует понятие дюрация облигации − это время, через которое покупатель бумаги окупит свои расходы на приобретение. Срок погашения 20 лет, как вариант, купон по ней 10%, инвестор может получить назад вложенные средства спустя десять лет. Дюрация попросту с датой погашения разные.

Относительно налогообложения ОФЗ, нужно напомнить, что накопленный доход или купон не облагаются НДФЛ, это делается для стимулирования инвестиционной активности граждан.

Необходимо отметить, что разница между стоимостью продажи/покупки облигаций данного типа не освобождается от налогового обложения.

Для примера рассмотрим ситуацию: приобрели бумагу ниже по номиналу около 900 рублей, держали до момента погашения, затем с данной разницы в 100 рублей пришлось выплатить налог. Есть купить дешевле и не дождаться даты выплаты, а просто выставить на продажу дороже, это будет также облагаться налогом.

Этих нюансов можно при желании избежать благодаря применению вычетов с инвестиций, для этого задействовать ИИС.

Продажа и покупка облигаций

Частные лица могут приобрести ОФЗ-17 с 26 апреля 2019 года до 25 октября 2019 года. Продаваться они будут в отделениях Сбербанк и ВТБ 24. Госзайм 2019 года нельзя будет купить на бирже или через посредников. Это сделано, чтобы предотвратить спекуляции. ОФЗ-Н (народные) не могут быть приняты как залог при кредитовании, с ними не могут производиться операции дарения. Единственный способ передачи ценных бумаг другому лицу – по наследству.

Как купить облигации федерального займа физическому лицу

Процедура покупки облигаций федерального займа 2019 года происходит просто: вы приходите в отделение Сбербанка или ВТБ (не забудьте сначала выяснить, продаются ли там ОФЗ). Заключаете договор и приобретаете. Другой вариант – покупка ОФЗ онлайн через личный кабинет на сайтах банков. Облигация государственного займа является собственностью покупателя и не может быть подарена или продана.

Где купить облигации

Предполагается, что продажа облигаций федерального займа будет проходить в крупных банках РФ – Сбербанке и ВТБ24. Не каждое отделение банка предоставляет эту услугу, ОФЗ будут продаваться в больших отделениях, предлагающих услугу Сбербанк-Премьер. Ценные бумаги от государства прошлых лет приобретаются на бирже, лично или через брокерские конторы или паевые инвестиционные фонды с небольшой комиссией.

США против иностранных ценных бумаг

Как уже упоминалось, Соединенные Штаты – лишь одна из многих стран, которые выпускают государственные ценные бумаги для финансирования операций. Казначейские векселя, облигации и банкноты США считаются безрисковыми активами из-за их поддержки со стороны американского правительства. В Италии, Франции, Германии, Японии и многих других странах также размещаются государственные облигации .

Однако государственные ценные бумаги, выпущенные правительствами иностранных государств, могут нести риск дефолта, то есть невыплаты основной суммы инвестиций. Если правительство страны рухнет или возникнет нестабильность, может произойти дефолт

При покупке иностранных государственных ценных бумаг важно взвесить риски, которые могут включать экономические, страновые и политические риски

В качестве примера такого риска дефолта не нужно смотреть дальше 1998 года, когда Россия объявила дефолт по своему долгу. Инвесторы были шокированы своими потерями, когда страна обесценила рубль. Этот спад произошел вслед за азиатским финансовым кризисом того же десятилетия и отчасти вызван этим. Азиатский кризис был серией девальваций валют во многих странах Азии, вызвавших потрясение по всему финансовому миру.

Хотя государственные ценные бумаги или казначейские облигации США являются безрисковыми инвестициями, они, как правило, приносят более низкие процентные ставки по сравнению с корпоративными облигациями. В результате государственные ценные бумаги с фиксированной процентной ставкой могут иметь более низкую процентную ставку, чем другие ценные бумаги, в условиях роста ставок, что называется процентным риском. Кроме того, низкая норма прибыли может не поспевать за ростом цен в экономике или темпами инфляции .

Объяснение государственных облигаций

Государственные облигации выпускаются правительствами для сбора средств для финансирования проектов или повседневных операций. Министерство финансов США продает Выпущенные облигации на аукционе в течение всего года. Некоторые казначейские облигации торгуются на вторичном рынке. Индивидуальные инвесторы, работающие с финансовым учреждением или брокером, могут покупать и продавать ранее выпущенные облигации через эту торговую площадку. Казначейские обязательства широко доступны для покупки через Казначейство США, у брокеров, а также в биржевых фондах, которые содержат корзину ценных бумаг.

Государственные облигации с фиксированной процентной ставкой могут иметь процентный риск , который возникает, когда процентные ставки растут, и инвесторы держат облигации с фиксированной процентной ставкой с более низкой оплатой, чем на рынке. Кроме того, только избранные облигации успевают за инфляцией , которая является мерой роста цен во всей экономике. Если , например, по государственным облигациям с фиксированной процентной ставкой выплачивается 2% годовых, а цены в экономике вырастают на 1,5%, инвестор получает только 0,5% в реальном выражении.

Местные органы власти могут также выпускать облигации для финансирования таких проектов, как инфраструктура, библиотеки или парки. Они известны как муниципальные облигации и часто имеют определенные налоговые преимущества для инвесторов.

Доходность гособлигаций

Видов гособлигаций много, но потенциальную прибыль оптимально анализировать только по ОФЗ. Именно эти бонды являются самыми понятными и доступным для непрофессиональных инвесторов и трейдеров-физлиц.

Такие показатели демонстрирует анализ облигаций сайт Русбондс. Но цифры не учитывают потенциальной прибыли от спекуляции: рыночные цены периодические колеблются, что позволяет сбыть долговую бумагу намного дороже.

ОФЗ-Н выделяются из общего объема облигаций федерального займа растущей процентной доходностью, которая за три года с 6% увеличивается до 8,6%. Однако итоговая прибыль к погашению также составит 7,23 – 7,25% годовых.

КОБР-21-об:

- Номинал – 1 000 р.

- Купонная ставка – 7,5% годовых, периодичность выплаты – 4 раза в год.

- Погашение – 14.08.2019г.

- Цена чистая – 100,006% (1000,06 р.).

- НКД – 13,56р.

- Доходность эффективная – 7,906%, доходность простая к погашению – 7,6293% (процент доходности учитывает чистую цену облигации)

Вложение в такой выпуск принесет 7,5% годовых за месяц, который остался до погашения. Учитывая комиссию брокера и депозитария, инвестиция имеет смысл при крупных суммах.

Однако ни один банк не предоставит подобную возможность – краткосрочных вкладов под 7,5% не существует.

КОБР-22-об:

- Номинал – 1 000 р.

- Купонная ставка – 7,5% годовых, периодичность выплаты – 4 раза в год.

- Погашение – 11.09.2019г.

- Цена чистая – 100,014% или 1000,14 р.

- НКД – 7,81 р.

- Доходность эффективная – 7,606%, доходность простая к погашению – 7,3708%.

Аналогично 21, выпуск 22 будет погашен в ближайшее время, что делает инвестицию краткосрочной. Однако это существенно снижает риски и дюрацию, позволяя получить 7,3 – 7,6% годовых в виде дохода.

Как облигации приносят доход

Существует несколько способов получения прибыли от ценных бумаг: увеличение номинальной стоимости, купон, возврат инвестиций.

Рост котировок

Каждая бумага имеет номинальную стоимость. Чаще всего этот показатель составляет 1000 руб. Эту сумму государство возвращает инвестору после завершения срока действия ОФЗ. Однако на фондовом рынке такие круглые цифры отсутствуют.

Купон

Это основной способ получения прибыли. Держателю бумаги выплачивают небольшую часть номинала за то, что он дает деньги в долг. Размер дивидендов чаще всего не меняется в течение всего срока действия. Однако встречаются активы с плавающей купонной доходностью. Об изменении размера выплат инвестор узнает перед началом следующего расчетного периода. Проценты начисляются каждый день, однако выплачиваются раз в 3, 6 или 12 месяцев. При продаже облигации купон не теряется. При покупке бумаги процент прибавляется к рыночной цене.

Доход по облигациям складывается из нескольких составляющих.