12 популярных вопросов про дивиденды

Содержание:

- Как получать дивиденды по купленным ранее акциям предприятий

- Примеры «щедрых» компаний

- Условия начисления

- Нужно ли платить налог на дивиденды

- Может ли компания перестать выплачивать дивиденды

- Почему дивидендная стратегия так популярна сейчас

- Российский рынок

- Что такое дивиденды?

- У акции каких компаний самые высокие дивиденды?

- Что такое дивиденды?

- Pembina Pipeline Corp. (PBA)

- Сколько держать акции, чтобы получить дивиденды

- Как получить дивиденды по акциям компаний

- Суть

- Как работают синтетические дивиденды

- Где посмотреть даты закрытия реестра и экс-дивидендную дату

- Сколько потребуется времени, чтобы накопить нужную сумму

- Можно ли не платить налоги?

- Как найти лучшие дивидендные акции.

- Что такое дивиденды

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Примеры «щедрых» компаний

Списком приведу несколько самых «щедрых» компаний РФ и США:

- Лукойл – ожидается к концу года около 240 руб. на акцию. В среднем за последние 3 года дивиденды росли на 17,48%;

- Норильский никель – на акцию платят больше 500 рублей, «дивы» также растут, хотя в компании и предупреждают, что могут снизить их в будущем;

- Детский мир – вся прибыль направляется на дивиденды. Доходность порядка 9-10%, по каждой акции выплачивают 6-8 рублей;

- Газпром – с доходностью порядка 5,7% и дивидендами в 16,51% от прибыли не относится к лидерам. Его я упомянул из-за надежности. Хотя бы из-за этого Газпром стоит включить в портфель.

Из зарубежных выделю Euromoney, WS Atkins, Spectris, PZ Cussons, Burberry, Sage, Reckitt Benckiser.

Условия начисления

Акционер получает проценты по акциям в том случае, если владеет полностью оплаченными ценными бумагами. Существуют акции, по которым не начисляются дивиденды. Это следующие ценные бумаги:

- не находящиеся в обращении;

- приобретённые и размещённые на балансе АО (по решению совета директоров);

- выкупленные и находящиеся на балансе АО (по решению акционеров или по их требованию);

- поступившие в полное распоряжение АО (из-за неисполнения обязательств по их покупке).

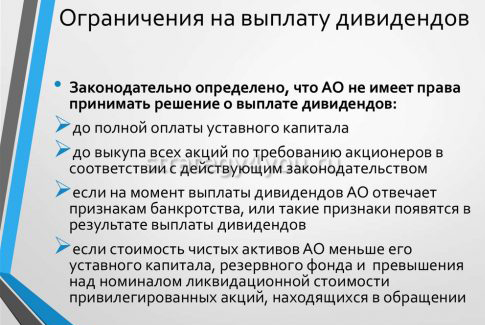

Только совет директоров акционерного общества имеет право принимать решение об оплате процентов по ценным бумагам. Этот порядок предусмотрен законом АО, как и ситуации, когда компания не вправе производить выплаты. Такими ситуациями являются:

- Неполная оплата уставного капитала.

- Несоблюдение требования о полной стоимости чистых активов.

- Не все акционеры выкупили акции.

- Если платежи приведут к банкротству АО.

Кроме того, акционерное общество может принять решение не выплачивать дивиденды или выплатить их частично в следующих случаях:

- нет уверенности в финансовой стабильности и перспективности оплаты высоких процентов;

- необходимы дополнительные инвестиции (к примеру, на диверсификацию или на непредвиденную ситуацию);

- слишком высокое налогообложение дивидендов в сравнении со ставками на доходность АО;

- необходимость расширения производства или создания запаса прочности в сложной экономической обстановке и т.д.

Дивиденды выплачиваются в определенной очерёдности. Владелец привилегированных ценных бумаг имеет преимущества перед держателем обыкновенных акций. Однако, среди акционеров, владеющих привилегированными акциями, имеется своя очерёдность на получение выплат. Согласно законодательству, первостепенными претендентами считаются владельцы тех видов ценных бумаг, которые дают такие преимущества.

При наличии у АО финансовой возможности выплачивать дивиденды, в первую очередь производятся выплаты держателям кумулятивных акций, если по ним за прошлые периоды не выплачивались проценты или выплачивались частично. Затем дивиденды выплачивают владельцам привилегированных ценных бумаг с фиксированными процентами, определяемыми уставом АО.

Последующие решения принимаются по привилегированным акциям с не установленным размером выплат. И завершающим этапом считаются расчёты с акционерами, владеющими обыкновенными акциями.

Нужно ли платить налог на дивиденды

Однозначно да! Каким налогом облагаются дивиденды?

Вся получаемая прибыль с дивидендных выплат классифицируется как доход физических лиц (НДФЛ) или подоходный налог.

Действует стандартная налоговая ставка — 13%.

Приятная новость. Государство освободило частных лиц от самостоятельной уплаты налога.

Брокер, является налоговым агентов. И сам удерживает положенные налоги в пользу бюджета.

В момент выплаты дивидендов, часть (13%) от получаемой суммы идет на уплату налогов.

Инвестор на руки получает уже очищенную от налогов сумму.

Так что, рядовым инвесторам не нужно заморачиваться. Все сделают за вас.

Может ли компания перестать выплачивать дивиденды

Может. Причин может быть множество: от изменения дивидендной политики, до «плохого» года или направление свободного денежного потока на другие более приоритетные (по мнению менеджмента) цели.

Также может произойти резкое снижение уровня выплат, буквально в разы. В некоторых случаях это временное явление. И в будущем, компания старается выйти на прежний уровень или даже превзойти его, компенсировав акционерам недополученную прибыль.

Дивиденды Сбербанка

Пример. 2014 год был очень трудным для Сбербанка в финансовом плане. В итоге акционеры получили всего 3% от прибыли компании или 45 копеек на акцию (годом ранее было 3,2 рубля). В 2017 году по итогам предыдущего (2016) периода дивидендный платеж вырос в 13 раз!!!

Почему дивидендная стратегия так популярна сейчас

В СМИ и блогах часто можно увидеть статьи о молодых пенсионерах. Тех, кто имеет стабильный пассивный доход и больше не работает.

Также приятно хранить свои деньги в бизнесе, который генерирует прибыль, является чуть ли не единственным способом спасти свой капитал от инфляции. Поэтому этот способ сохранения эффективнее, чем просто держать деньги на банковском депозите или облигациях. Они там увеличиваются в процентах, но стартовая сумма не увеличивается. А в дивидендной стратегии она будет постепенно расти, поскольку акции склонны к росту.

Так наша исходная сумма в 10,733 млн рублей через год может уже стоить 11,040 млн рублей. И это без учёта выплаты дивидендов. Но может быть и просадка. В этом случае он уменьшится в размере. Но просадки обычно заканчиваются новым ростом.

Российский рынок

Начнем с соотечественников.

В нашей стране периодичность дивидендных выплат регулируется статьей 42 закона «Об акционерных обществах» № 208-ФЗ. Согласно этому документу, компании могут выплачивать полные и промежуточные дивиденды, т.е. по итогам года и ежеквартальные.

Ежемесячные выплаты законом не предусмотрены.

Кроме того, дивиденды назначаются только в случае, если по результатам отчетного периода чистые активы акционерного общества оказываются выше или равны уставному капиталу.

Размер дивидендов, как и их наличие, утверждается общим собранием акционеров.

Право на получение выплат имеют все акционеры, купившие акции компании до даты закрытия реестра (или как ее еще называют дата «отсечки»).

К примеру, если дата отсечки назначена на 20 сентября, то все инвесторы, которые приобретут ценные бумаги до 19 сентября, смогут рассчитывать на процент прибыли.

Список компаний с периодическими выплатами

Большинство российских предприятий выплачивают дивиденды один раз в год. По состоянию на 2021 год 15 компаний делают это раз в полугодие или каждый квартал.

Все эти эмитенты торгуются на Московской бирже, а часть из них – на Лондонской, Нью-Йоркской и Франкфуртской биржах.

Краткие данные по этим компаниям я приведу ниже в таблице:

| Эмитент | Тикер | Дата последней выплаты | Текущая дивидендная доходность (август 2021) |

| АЛРОСА | ALRS | 04.07.2021 | 7,15 % |

| НЛМК | NLMK | 11.05.2021 | 14,74 % |

| МТС | MTSS | 08.07.2021 | 11,38 % |

| Татнефть | TATN | 09.07.2021 | 4,43 % |

| Лукойл | LKOH | 05.07.2021 | 4 % |

| Детский мир | DSKY | 11.07.2021 | 8,13 % |

| Газпром нефть | SIBN | 26.06.2021 | 3,53 % |

| Селигдар | SELG | 24.06.2021 | 10,23 % |

| Юнипро | UPRO | 22.06.2021 | 8,47 % |

| ФосАгро | PHOR | 07.06.2021 | 9,76 % |

| Химпром | HIMCP | 25.06.2021 | 4,6 % |

| Полюс | PLZL | 07.06.2021 | 4,57 % |

| Северсталь | CHMF | 01.06.2021 | 12,12 % |

| ММЦБ | GEMA | 07.06.2021 | 11,33 % |

| НКХП | NKHP | 27.07.2021 | 4,42 % |

На данный момент на российском фондовом рынке нет ни одной копании, которая бы платила своим акционерам ежемесячный доход.

Платят ли ETF промежуточные дивиденды

Первый дивидендный фонд на отечественном рынке появился в 2018 году. На сегодняшний день таких фондов на Московской бирже насчитывается уже почти три десятка.

При этом почти все они предпочли не выплачивать дивиденды, а реинвестировать полученную прибыль в покупку новых акций.

Единственный фонд, который осуществляет дивидендные выплаты, это ETF RUSE. Он работает под управлением УК ITI FUNDS и платит дивиденды один раз в год.

Что такое дивиденды?

Дивиденды – это способ для публичных компаний перераспределять прибыль между акционерами в качестве вознаграждения за свои инвестиции. Хотя выплаты дивидендов не являются обязательными, многие компании предпочитают выплачивать дивиденды, чтобы продемонстрировать свою прибыльность и стимулировать дополнительные инвестиции. Дивиденды выплачиваются либо наличными, либо дополнительными акциями, и в зависимости от компании выплачиваются с разной периодичностью; иногда ежеквартально, дважды в год или ежегодно.

Дивиденды поступают из нераспределенной прибыли компании. В частности, они поступают из нераспределенной нераспределенной прибыли. Нераспределенная нераспределенная прибыль – это часть нераспределенной прибыли, которая не предназначена для использования в определенных деловых целях, таких как покупка нового оборудования.

Акции компании обычно выпускаются как привилегированные или обыкновенные акции. Привилегированные акции имеют приоритет перед обыкновенными акциями, что означает, что привилегированные акции получают дивиденды первыми. Однако привилегированные акции не содержат права голоса, в отличие от обычных акций. Чем больше обыкновенных акций принадлежит инвестору, тем большее влияние он может оказать на компанию.

У акции каких компаний самые высокие дивиденды?

Набор акций компаний, которые дают самую большую дивидендную доходность, постоянно меняется. Также конечная прибыльность зависит от того, кто эмитент – российская компания или иностранная. Акции последних, естественно, будут приносить большую дивидендную прибыль.

Так, состоянием на 2020 год самыми прибыльными компаниями в плане дивидендов являлись такие:

- МТС. За одну акцию компания предлагала 28 рублей.

- ЛСР. Эта компания всегда выплачивает фиксированную стоимость, которая составляет 78 рублей за одну акцию. Основатель компании утверждает, что для него стабильность выплат – приоритет.

- Юнипро. Общая сумма дивидендов, которые компания заплатила в 2019 году, составила 14 миллиардов рублей. Одна акция на тот момент стоила 0,222 рубля.

- Детский мир. Стоимость дивидендов на одну бумагу составила 9,51 рубль.

- Лукойл. Одна акция составила 192 рубля. Дивидендная доходность составила 3%.

Следовательно, общий бюджет, выделенный на дивиденды, разделенный на количество этих ценных бумаг, и составляет абсолютную дивидендную доходность одной акции.

Советуем также посмотреть ролик про лучшие дивидендные акции:

Что такое дивиденды?

Дивиденды – это часть дохода компании, которая выплачивается акционерам. Когда человек приобретает акции предприятия на бирже, у него появляется право на получение дивидендов по этим ценным бумагам вплоть до того момента, пока они не будут проданы.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

В качестве примера давайте приведем следующую гипотетическую ситуацию: компания выпустила 100 акций. Инвестор приобрел одну. В течение года компания смогла заработать 100 рублей, и эта прибыль была выплачена акционерам. И этот инвестор получит свой рубль, поскольку эта прибыль была распределена между 100 человеками.

Правда, если потом вычесть доход из этих заработанных денег, то получится в итоге 87 копеек, потому что со всего дохода на бирже надо выплачивать налог в размере 13%.

То есть, дивиденды – это когда предприятие осуществляет выплату части полученного в результате ее деятельности дохода в денежной форме.

А теперь необходимо перейти к реальному примеру – компании «Норильский никель». Это предприятие выпустило на рынок 158 245 476 акций. Общее количество дивидендов, которые компания выплатила за срок 6 месяцев в 2018 году составила 122 802 000 000 рублей. Соответственно, на одну акцию было уплачено 776,02 рубля. Если инвестор приобрел 6 штук, то тогда он через год получит 4656,12 рублей дивидендов.

А после того, как этот инвестор заплатил налог, его итоговая прибыль составила 4051,12 рублей. Вообще, законодательство никак не регулирует политику компаний по выплате доли прибыли инвесторам. Они этого могут вообще не делать, или платить только по случаю юбилея компании. Когда компания принимает решение не платить дивиденды? Как вариант, если эта прибыль реинвестируется в компанию на другие цели.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

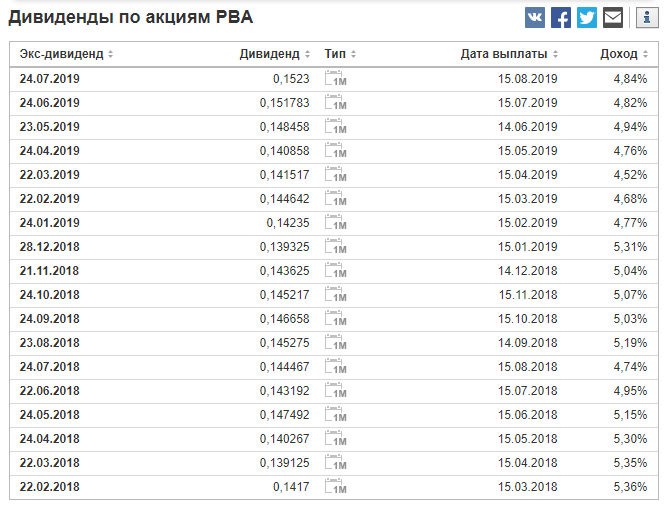

Pembina Pipeline Corp. (PBA)

Pembina Pipeline понравится тем, кто в детстве играл в Марио, потому что она про трубы. Корпорация занимается транспортировкой и хранением нефтепродуктов (как у нас Транснефть), а также производством и продажей труб. Под контролем у Pembina порядка 7 тысяч миль газопроводов и нефтепроводов, что позволяет ей оставаться крупнейшей компанией в своем классе в США на протяжении последних 60 лет.

Располагая большим количеством свободных денежных средств, Pembina активно инвестирует в прокладку новых сетей и путей (сейчас она реализует 7 новых проектов), а также скупает конкурентов – в прошлом году, например, скупила производителя нефти Veresen.

И, что приятно, компания щедро делится дивидендами со своими инвесторами, выплачивая их буквально ежемесячно. Выплаты зависят от прибыли и равны 14-15 центам. При цене акции 37,6 долларов за штуку это дает доходность порядка 4,84% годовых, что выше, чем у прямых конкурентов.

Сколько держать акции, чтобы получить дивиденды

Для получения дивидендов нужно владеть акциями на дату закрытия реестра. Потом выплата придёт автоматически в течение 25 рабочих дней.

Пример: «Лукойл» закрывает реестр 5 июля – выплата должна прийти до 6 августа.

Продать бумаги можно сразу после закрытия реестра, но лучше продолжать держать их, а на полученные дивиденды купить новые акции. Так, вы постепенно увеличите свой общий капитал и сможете получать больше дивидендов в будущем.

Вторая причина почему не стоит продавать акции сразу – дивидендный гэп. Термин обозначает падение цены акции на размер выплаты на следующий день после отсечки. Цена может восстанавливаться от пары недель до нескольких месяцев.

Как получить дивиденды по акциям компаний

Выплата дивидендов может производиться различными способами:

- перечислением средств на счет открытый для владельца акций в брокерской компании;

- зачислением средств на лицевой счет в банке;

- почтовым переводом;

- наличными в офисе компании.

Для получения обратиться в соответствующий отдел (департамент) АО и сообщить реквизиты получателя. Сделать это можно практически в любой момент после решения общего собрания о выплате дивидендов, и даже после наступления даты выплат. Как правило, компании не имеют претензий к акционерам, которые затягивают получение дивидендов.

Существует еще один распространенный способ получения дивидендов – реинвестирование. В этом случае причитающаяся акционеру сумма автоматически направляется на покупку новых акций компании. Такой вариант может быть удобен с точки зрения снижения налогообложения.

Пример плана реинвестирования дивидендов

Кстати, выплаты акционерам производятся за вычетом установленных действующим законодательством налогов.

Суть

Хотя дивидендный подход и не идеален, он дает нам больше возможностей для преодоления инфляции с течением времени, чем портфель, состоящий только из облигаций. Лучше всего, если у вас есть и то, и другое. Инвестор, который ожидает безопасного 5% дохода без какого-либо риска, просит невозможного. Это похоже на поиск страхового полиса, который защитит вас, что бы ни случилось – его просто не существует. Даже спрятать деньги в матрасе не получится из-за низкой, но постоянной инфляции. Инвесторы должны рисковать, нравится им это или нет, потому что риск инфляции уже существует, рост – единственный способ его победить.

#С

Как работают синтетические дивиденды

Многие инвесторы могут желать получения дохода от своих портфелей, несмотря на ощущение, что лучшие из доступных им инвестиций не являются компаниями, выплачивающими дивиденды. Например, многие растущие компании не выплачивают дивиденды, потому что они агрессивно реинвестируют свою прибыль в дополнительные усилия по расширению. Инвесторы в рост могут захотеть получать доход от своих портфелей, несмотря на то, что они не хотят отклоняться от своей стратегии инвестирования в рост.

Для достижения этой цели инвесторы могут использовать финансовую инженерию для получения синтетических дивидендов. Распространенный метод для этого – выписать портфеле. При этом инвестор будет получать опционную премию от покупателя опциона, создавая поток доходов, аналогичный тому, который обеспечивают компании, выплачивающие дивиденды.

Где посмотреть даты закрытия реестра и экс-дивидендную дату

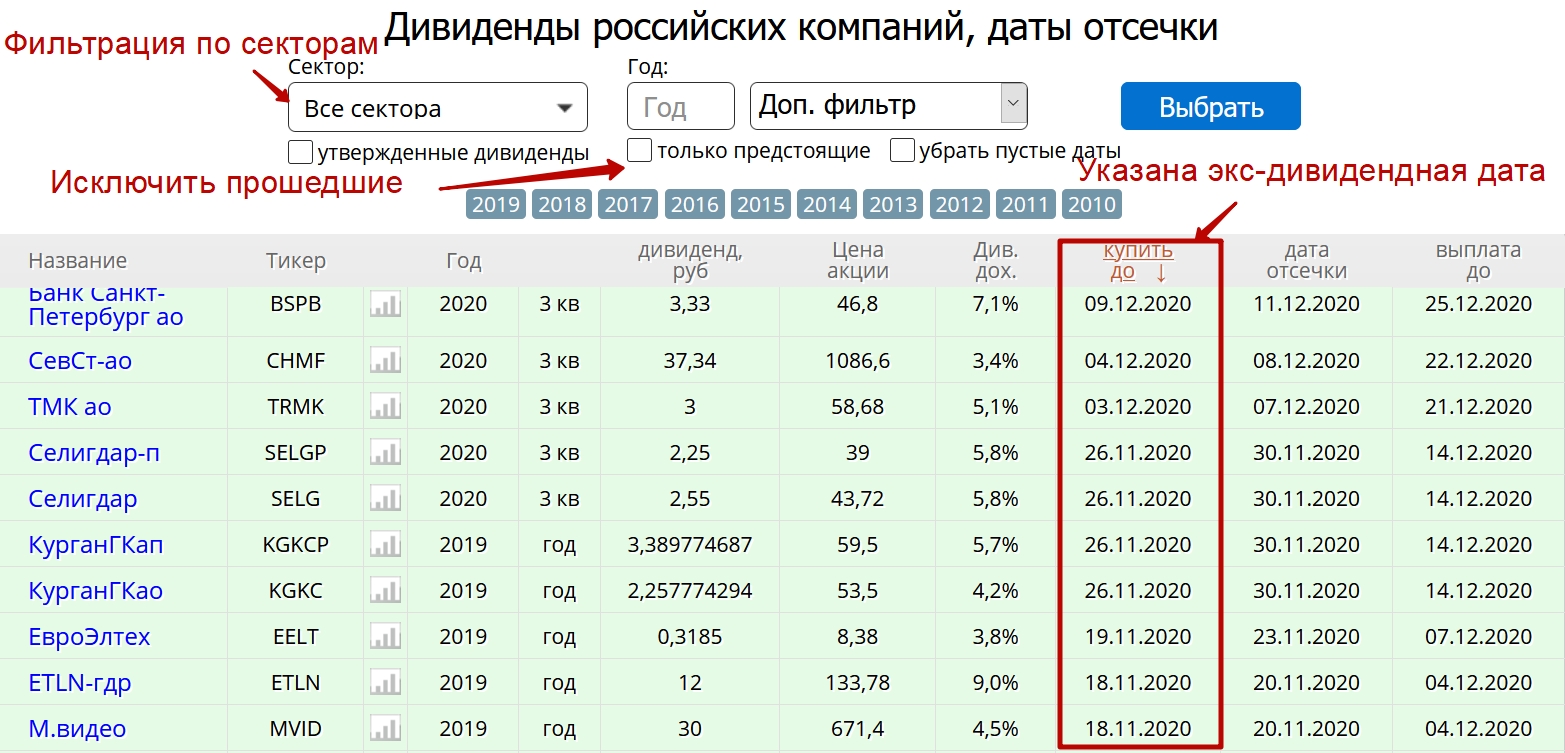

Для отечественного рынка узнать даты закрытия реестра можно через различные дивидендные календари.

Дивидендный календарь Finam

В данном дивидендном календаре отражаются даты собрания акционеров и даты закрытия реестра. Чтобы получить выплаты необходимо будет купить акцию до экс-дивидендной даты (см. → перейти в дивидендный календарь finam).

Дивидендный календарь finam позволяет узнать даты заседания совета директоров и даты закрытия реестра.

Покупка акции до заседания совета директоров

Знание дня заседания совета директоров применяется в стратегии, когда прогнозируется ожидаемые дивиденды на основе фундаментальных показателей. И если рекомендации совета директоров будет выше, чем ожидания рынка, то это может дать сильный импульс и разгон цены до дивидендных выплат.

Дивидендный календарь Smartlab

Второй сервис для поиска и анализа дивидендных акций smart-lab. (см. → перейти в дивидендный календарь smartlab).

Преимущества

(+) Есть возможность скрыть прошедшие дивиденды.

(+) Также есть опции фильтрации по секторам.

(+) Указана дата, до которой необходимо купить акции, чтобы получить дивиденды.

(+) По интересующей компании можно получить более глубокую справку: годовые дивиденды на обыкновенную акцию, на привилегированные, размер выплат по годам, краткая описание дивидендной политики.

Дивидендный календарь Smartlab имеет множество дополнительных фильтров и сортировок. Один из лучших календарей.

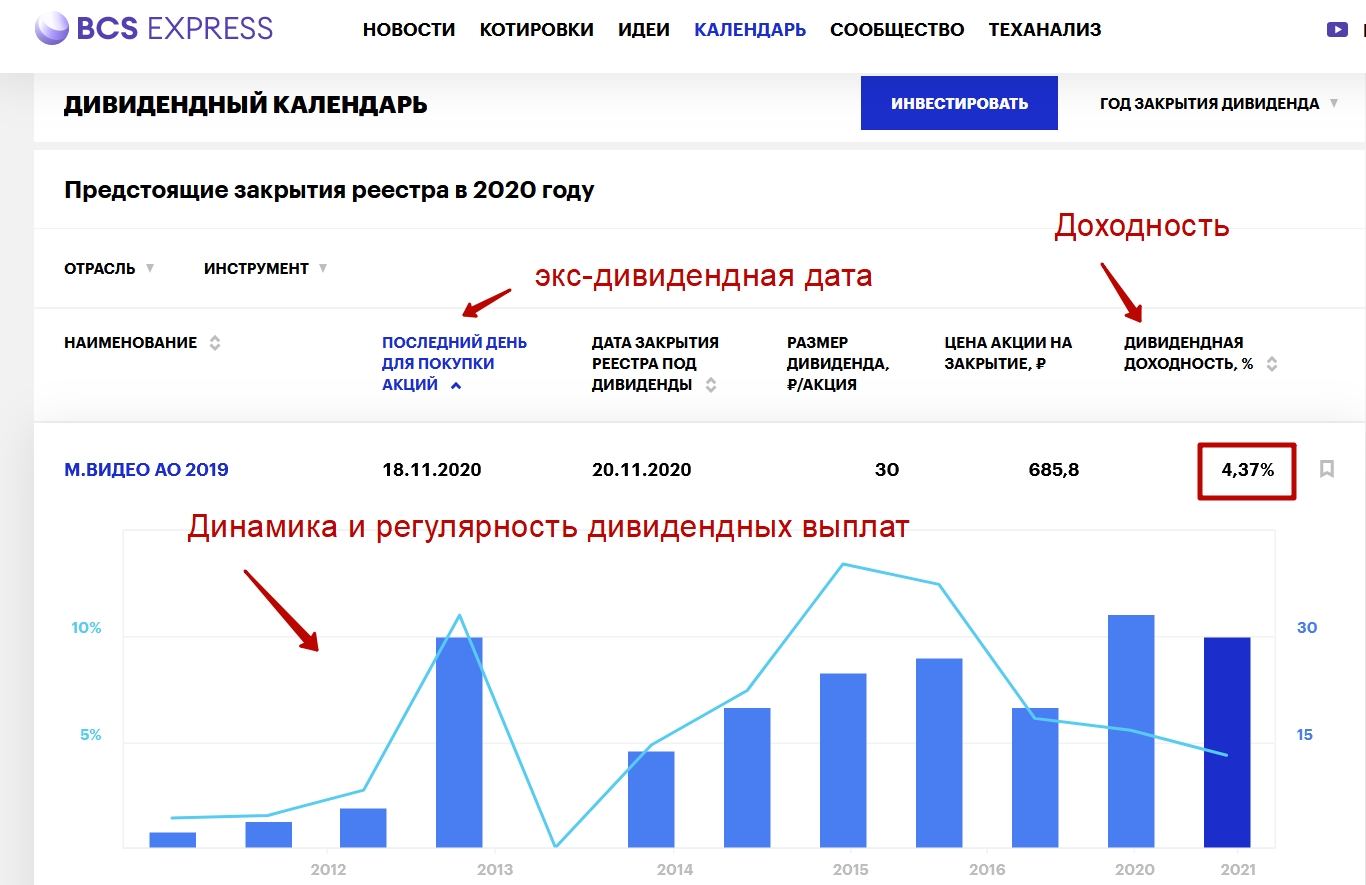

Дивидендный календарь БКС

Брокер БКС на своем официальном сайте тоже публикует дивидендные даты (см. → перейти в дивидендный календарь БКС)

Преимущества

(+) Возможность оценить динамику и регулярность дивидендных выплат за предыдущие года по компании.

Дивидендный календарь БКС позволяет быстро оценить характер дивидендных выплат за предыдущие периоды

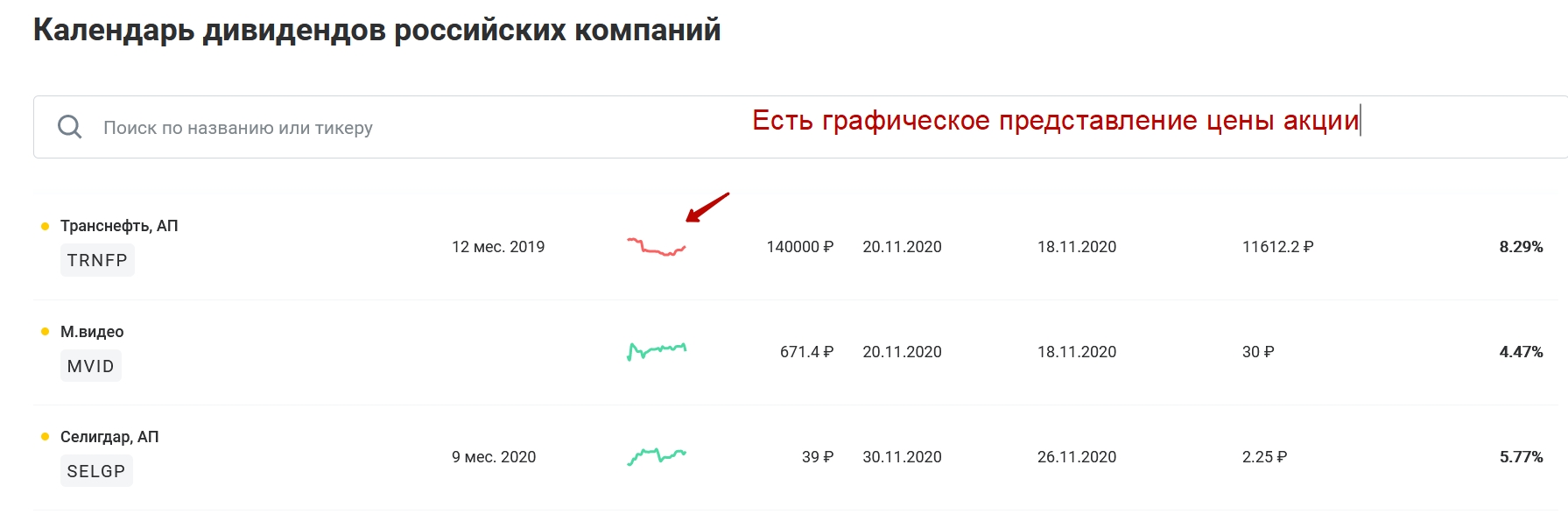

Дивидендный календарь Брокера «Открытие»

Брокер «Открытие» представляет возможность узнать дивидендные даты по российским акциям с более подробной информацией о предыдущих размерах выплат (см. → перейти в дивидендный календарь «Открытие»)

Преимущества

(+) Возможность быстро оценить ценовые паттерны перед датой закрытия реестра. Чтобы определить интересно ли сейчас входить в «дивидендное ралли» или нет.

Дивидендный календарь брокера «Открытие» наглядно показывает текущий тренд акции. Полезно использовать чтобы быстро выбрать компании в локальном минимуме но в преддверии ближайших выплат.

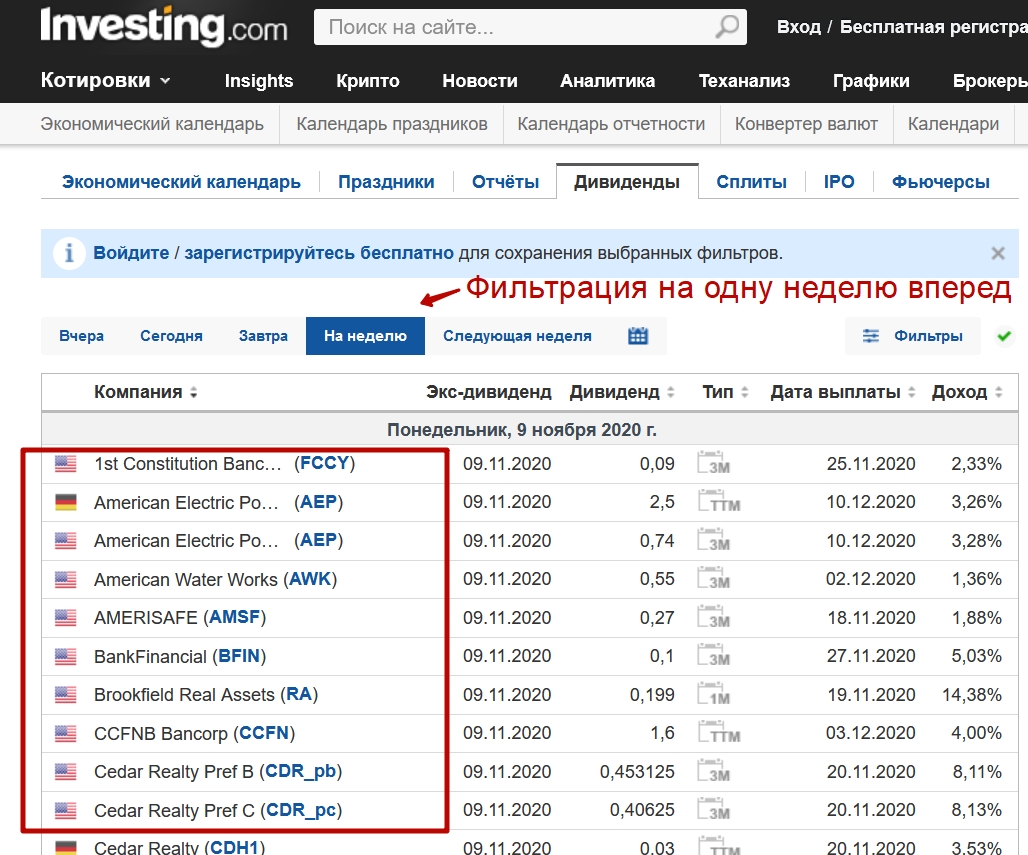

Дивидендный календарь Investing.com

Информационный сайт Investing.com позволяет узнать дивидендные даты для иностранных компаний и их доходность.

Преимущества

(+) Дивиденды иностранных компаний.

(+) Фильтрация по секторам.

(+) Фильтрация ближайших выплат (день, неделя)

(+) Фильтрация по странам.

Дивидендный календарь Investing.com позволяет найти иностранные дивидендные компании на ближайшую неделю, отсортировать акции по странам и важности. Выводы

Выводы

Знание дивидендных дат позволяет определить свою инвестиционную стратегию: покупать до экс-дивидендной даты для получения дивиденда, покупать до даты заседания совета директоров в ожидании резкого оживления цены, покупать после даты закрытия реестра с ожиданием закрытия дивидендного гэпа и восстановлением цены. Также не следует сужать свой выбор только российскими акциями. Многие крупные иностранные компании и ETF фонды платят дивиденды каждый месяц (см. → Акции и фонды с ежемесячными дивидендами. Максимальная доходность).

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

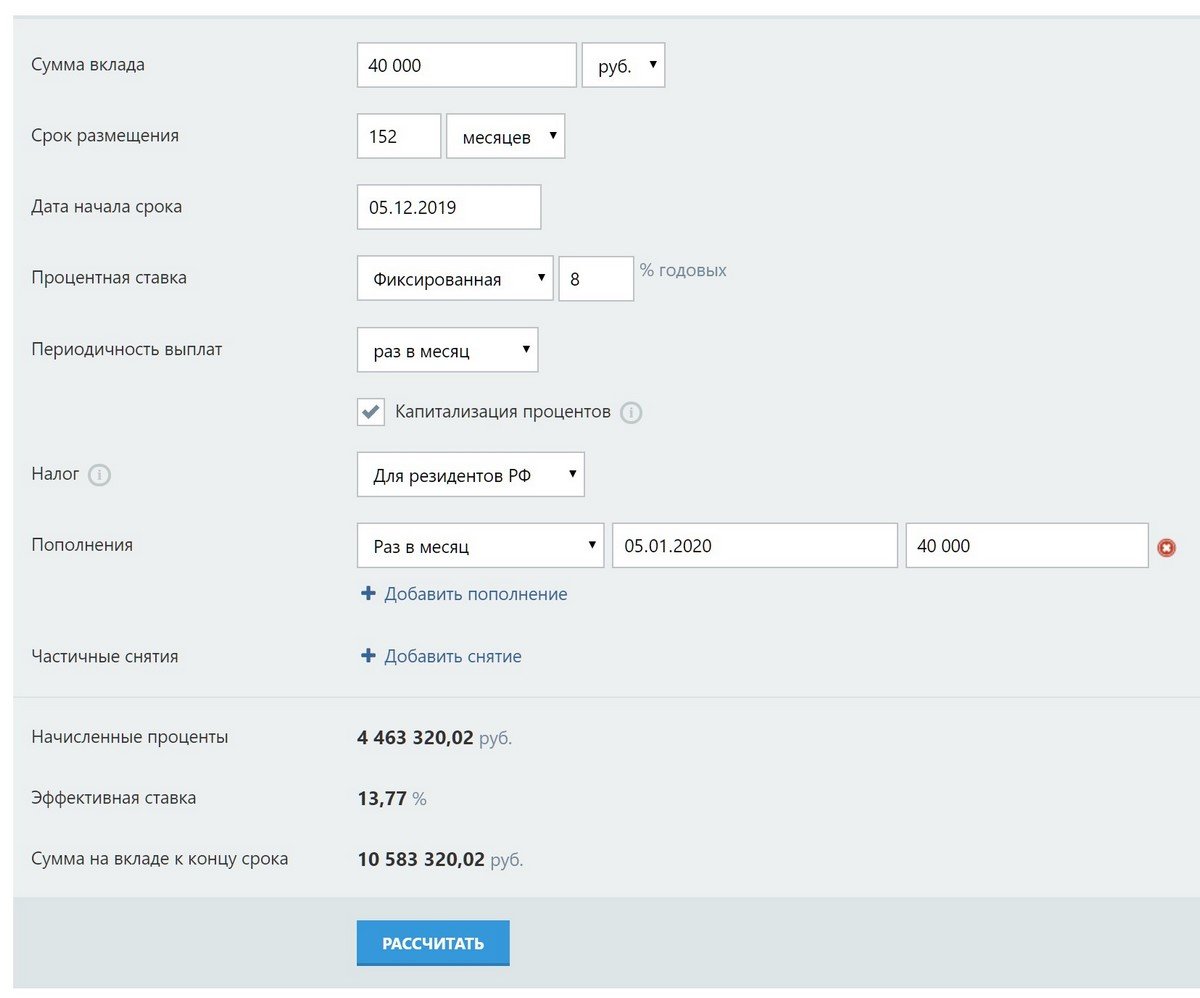

Сколько потребуется времени, чтобы накопить нужную сумму

За сколько времени можно будет накопить сумму в 10,7 млн рублей, чтобы начать жить на дивиденды? На первый взгляд, это кажется невозможно. Однако это не так. Благодаря эффекту сложного процента требуемое время будет значительно меньше.

Чтобы ускорить процесс накопления стоит реинвестировать все доходы, которые поступают от инвестиций (купоны по облигациям и дивиденды).

Рассмотрим более детально эффективность сложного процента, приведём конкретные цифры.

1 При ежемесячном инвестировании 40 тыс. рублей под 8% годовых (для такой доходности можно просто купить надёжные корпоративные облигации) за 152 месяца можно накопить сумму в 10,583 млн:

152 месяца — это 12,5 лет. Довольно большой срок. Рассмотрим ещё варианты.

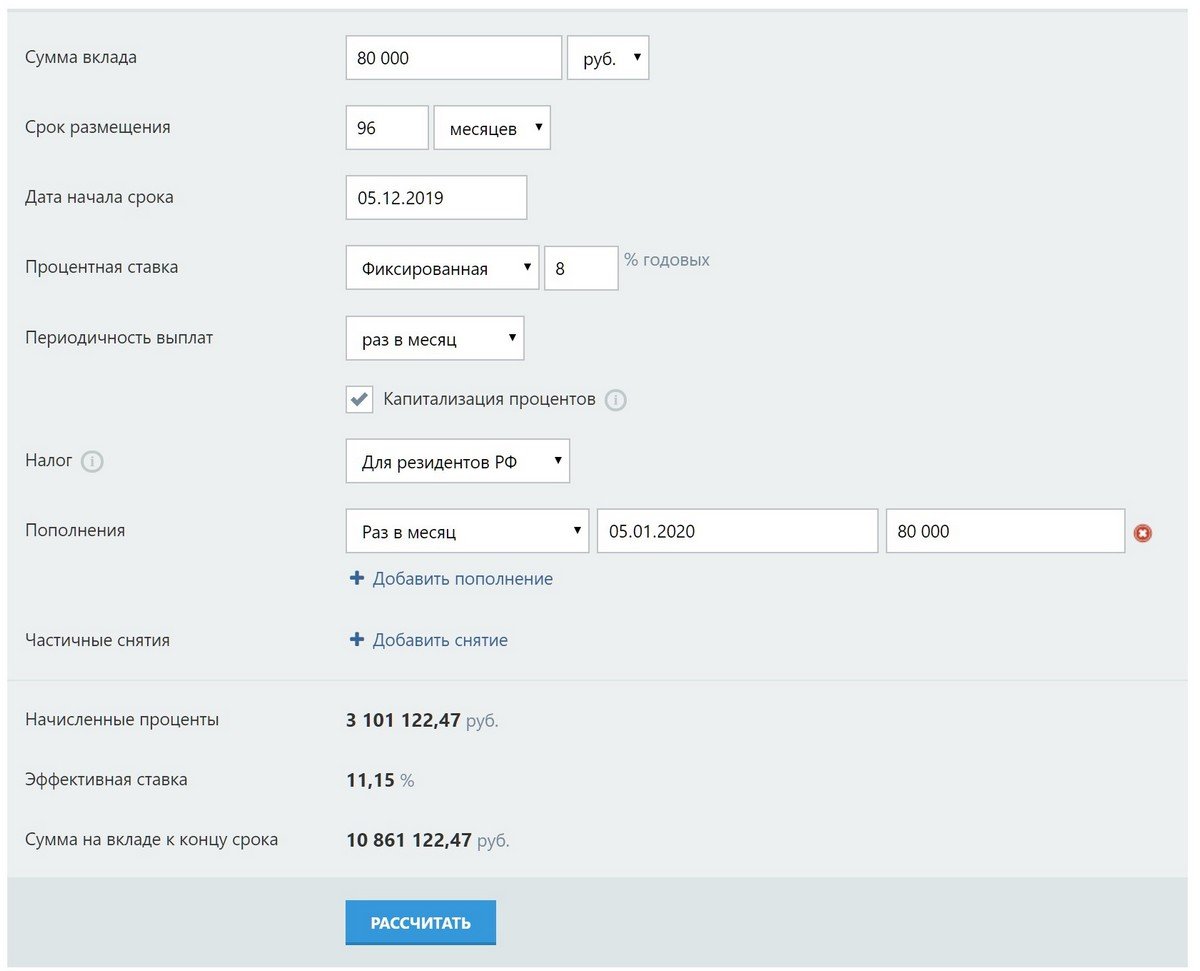

2 Если увеличить откладываемую ежемесячную сумму до 80 тыс. рублей под те же 8% годовых, то спустя 96 месяца на брокерском счёте будет 10,861 млн рублей:

96 месяца — это 8 лет и мы уже сможем жить на дивиденды. Уже более обозримый срок, но откладывать 80 тыс. рублей непосильная задача для большинства рядовых граждан.

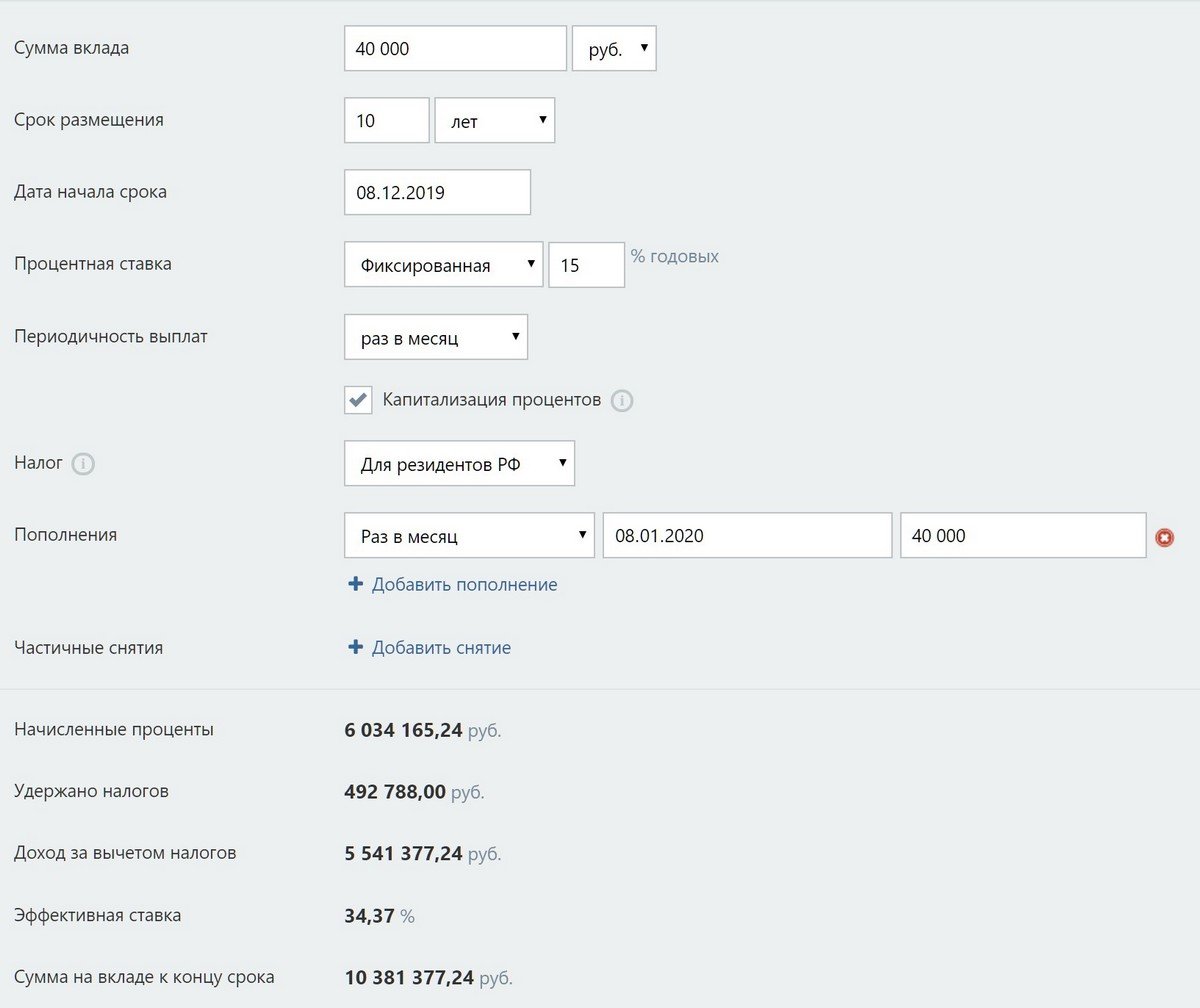

3 Если инвестировать только в рынок акций, то к цели можно прийти ещё быстрее. Ежемесячное инвестирование по 40 тыс. рублей под 15% годовых (именно такая средняя доходность у российского рынка акций) представлено ниже:

Видим, что срок накопления заметно снизился до 10 лет за счёт более высокой прибыли, чем с первым вариантом, где мы инвестировали в облигации.

Можно ли не платить налоги?

В некоторых случаях можно полностью или частично уйти от налогообложения.

В случае получения убытка.

Налогооблагаемая база рассчитывается по результатам года. То есть, на всю полученную инвестором прибыль (куда входит получение дивидендов и операции по купле-продажи бумаг) нужно уплатить 13%. Если были неудачные сделки, приведшие к убыткам, и были получена прибыль по дивидендам, то все складывается и выводится чистый результат.

И именно с него должен быть уплачен налог. А так как с дивидендных выплат уже был удержан налог по полной, в конце года происходит перерасчет налоговой базы. И излишне уплаченный налог возвращается обратно на ваш счет.

Пример. В течение года инвестор получил дивиденды на общую сумму 100 000 рублей. Брокер удержал 13% налога или 13 тысяч.

В конце года инвестор также продал акции с убытком в 100 000 рублей, в результате обвала котировок на купленные ранее активы.

Итого: чистая прибыль за год равно нулю. И брать налог не с чего.

Но так как ранее брокер удержал с полученных дивидендов 13%, то он обязан вернуть эту сумму целиком обратно инвестору.

Налоговые льготы

При открытие индивидуального инвестиционного счета (ИИС) второго типа, инвестор получает полное освобождение от налогов на сумму 1,2 млн.

Особенно это актуально для крупных игроков, имеющих в своем портфеле активы на несколько миллионов. Тогда вся полученная прибыль полностью остается на счету.

Для небольших частных инвесторов, предпочтительно выбрать ИИС первого типа. Он позволяет воспользоваться налоговым вычетом в 13%.

По простому, каждый год можно возвращать обратно 13% от суммы внесенных средств за этот период.

Положили на счет 100 тысяч — имеете право вернуть 13 000 рублей, за 200 тысяч — 26 000, за 400 000 — 52 тысячи рублей.

Как найти лучшие дивидендные акции.

Многие инвесторы часто думают о дивидендах и никак не связывают между собой цену акций во время спада или роста. Дивидендная доходность и цена акций движутся в противоположных направлениях. Если цена акций падает – как это часто бывает, когда у компании финансовые проблемы, дивидендная доходность будет расти. Инвесторы, смотрящие только на дивидендную доходность, могут упустить более полную картину.

Чтобы найти компании с хорошими перспективами имеющую хорошую прибыли, инвесторам следует подумать о том, что позволяет бизнесу компании расти так, чтобы дивиденды так же быстро росли.

По сути, это ничем не отличается от того, как обычный человек обращается в банк за кредитом. Банк прежде, чем выдать кредит, смотрит на ваше финансовое положение, анализируя полученные документы – справка о доходах, кредитную историю, возраст заёмщика.

Точно так же инвесторы могут прочитать финансовую отчетность компании, чтобы определить, как она финансирует свои дивиденды и может ли она позволить продолжать платить их в будущем.

Если компания покрывает выплаты дивидендов за счет свободных денежных потоков и операций, она либо истощает активы, либо занимает деньги для их выплаты, и обычно это не является продолжительным явлением.

Дивиденды выплачиваются из свободного денежного потока компании, рассчитанного как операционный денежный поток за вычетом капитальных затрат.

Поэтому залог успеха долгосрочных выплат дивидендов – это здоровая компания!

Здоровая компания – это компания со стабильным, растущим денежным потоком и доходами. Подробную финансовую отчетность, компании, как правило указывают на своих официальных сайтах в разделе – акционерам и инвесторам.

Что такое дивиденды

Это удобнее рассматривать на конкретном примере:

- Представьте себе, что вы владелец компании, сдающей технику в лизинг;

- По итогам определенного периода зафиксирована чистая прибыль в $100 млн. Изначально вы указывали в документации, что не менее 10% от чистой выручки направляется на выплату дивидендов акционерам;

- Вы можете направить на выплату хоть все $100 млн., но в этом случае ничего не останется на развитие и модернизацию предприятия. Можете ограничиться минимальными $10 млн. или по своей инициативе выплатить $20-$30 млн;

- Если бы деньги не выплачивались, то выручку вы бы направили в развитие предприятия, закупку новой техники, выкуп акций. Если выбран такой путь, то остаток чистого дохода скачкообразно снижается.

Простыми словами дивидендами можно назвать часть прибыли, которую компания готова выплатить держателям бумаг. При этом не имеет значения, когда вы приобрели акции, главное, чтобы к моменту отсечки (закрытия реестра) они были в вашей собственности. Условия по выплате, в частности, какую долю от выручки компания будет направлять на вознаграждение акционеров, указываются на официальных сайтах.

Выше – пример дивидендной политики от Лукойла. Есть и более сложные методики расчета, когда величина выплаты привязывается к различным финансовым показателям компании.

Выплата «дивов» – решение самой компании. Нет закона, который бы обязывал ее делать это. Целесообразность зависит от конкретной ситуации:

- Например, если бизнес находится на пике развития, нет потребности в дополнительных инвестициях, есть смысл выплатить дивиденды, чтобы повысить лояльность акционеров. Распыление средств на новые направления результата не даст;

- Если же осваивается новое перспективное направление, целесообразнее не выплачивать дивиденды и направить все усилия на развитие и закрепление в новой сфере.

Это простые примеры. Их я привел для лучшего понимания того, что нельзя однозначно сказать о вреде или положительном влиянии выплат на развитие компании.

На видео ниже – неплохой разбор особенностей акций, по которым выплачиваются дивиденды.