Окно возможностей. какие российские компании планируют выйти на ipo

Содержание:

- Как заработать на IPO обычному инвестору

- Известные IPO в истории

- Резюме

- Как принять участие в IPO?

- Андеррайтеры и процесс первичного публичного предложения (IPO)

- Как заработать на IPO обычному инвестору

- Компании для участия в IPO

- Инвестирование в IPO

- ICO и STO – в чем их отличия от ИПО

- В чем выгода для компаний

- Какой механизм покупки акций в Pre-IPO?

- Фридом Финанс

- Биржевые фонды на IPO

- Крупнейшие IPO

- Возможные риски

- Инвестирование в IPO

Как заработать на IPO обычному инвестору

Очень часто можно видеть наружную рекламу брокерских услуг. В России их предоставляют многие банки: Тинькофф, Открытие, Сбербанк; инвестиционные компании: ФИНАМ, Альпари и большое количество других, менее известных. Как вывести портфель в плюс? Нужно грамотно оценивать риск вложения денежных средств как в собственный портфель с уже котирующимися ценными бумагами, так и в IPO. Консалтинговые агентства помогут сделать выбор.

На основе анализа отчетности и рынка специалисты подскажут, куда именно инвестировать. Необходимо понимать, что риск очень велик, и вы сами несете ответственность за принятое решение. Но приобретение диверсифицированных продуктов снизит возможные потери.

Известные IPO в истории

Первое в истории официально зарегистрированное публичное размещение акций состоялось в 1288 году – финансирование получила добывающая медь компания из Швеции под названием Stora Kopparberg (сейчас – Stora Enso).

Самым крупным IPO стало размещение бумаг компанией General Motors в 2010 году на NYSE. GM привлекла 23,1 млрд долларов. На втором месте идет IPO ABC, которой на этом в 2010 году удалось заработать 22,1 млрд долларов. Среди IT-компаний рекорд принадлежит Facebook. В 2012 году соцсеть привлекла через IPO 18,4 млрд долларов.

Итальянский концерн ENEL SpA долгое время был лидером IPO по объему привлеченных средств (в 1999 году ему удалось привлечь 16,5 млрд долларов), но вскоре из-за небольших объемов он был выведен с NASDAQ.

Первое российское IPO компании, прозванное «народным», стало главным разочарованием инвесторов. Прогнозировалось, что акции компании ВТБ подрастут за год на 20-40%. Однако вместо этого за 22 месяца цена акций упала на 88% с рекорда в 17,5 копеек (такая цена была только в первый день) до минимума в 1,9 копейки.

Наиболее успешным российским IPO стало размещений акций Мосбирже на самой Мосбирже. Ей удалось продать свои акции на 15 млрд рублей, а котировки за год повысились на 20%.

Одной из наиболее растущих бумаг стали акции Алибабы. В день размещения они подорожали на 192%.

Резюме

IPO – реальный шанс зарабатывать по 30-40% от инвестиций, причем не нужно ждать несколько лет. По большинству ИПО lock up период держится в пределах 3-6 месяцев. Если планируете работать в этом направлении, рекомендую следующий алгоритм:

- Сами мониторьте готовящиеся ИПО. Отслеживайте подачу формы S-1.

- Анализируйте их, для этого достаточно прочесть пару разделов из S-1.

- На сайтах United Traders и Freedom Finance отслеживайте появление этих проектов.

- Инвестируйте в них, фиксируйте прибыль и вкладывайте свободный капитал в новые.

Крен в сторону американского бизнеса объясним их успешностью и тем, что они выходят на популярных площадках. IPO российских компаний также проходят, но в них предлагают вложиться реже.

Как принять участие в IPO?

В ipo на бирже могут принимать не только частные инвесторы, но банки и фонды. Это, как по мне, хорошая практика, ведь сразу потенциальный круг инвесторов расширяется, наблюдается активизация конкурентной среды. Для частных вкладчиков надо иметь открытый счет у брокера с определенной суммой. В шорт-листе каждого брокера собрана важная и актуальная информация об определенных компаниях, что планируют IPO

Далее важно определиться с максимальной суммой для вложения

Аналитики и эксперты рекомендуют максимальный показатель поделить на 3, и вложить каждую часть в IPO определённой компании. Таким образом, вы сможете получать доход в промежутках между периодом Lock up.

Далее подается заявка, пополняется брокерский счет, и посредник проводит операции. После этого информация с изменениями обновляется в вашем аккаунте.

Как работают подобные инвестиции

Разобрав, что такое ipo, сильные и слабые стороны и для чего он нужен, нужно понять: какую пользу с этого процесса можно получить. Компания привлекла деньги от разных инвесторов, но при этом никто не знает, как ее ценные бумаги поведут себя на рынке. Для компаний очевидна существенная возможность быстро привлечь деньги. История знает множество успешных привлечений: General Motors (2010 год, 18 млрд. $), Facebook (2012 г, 16 млрд.$), Alibaba Group (2014 г, 25 млрд.$). Инвестору остается как-то просчитать наперед, проанализировать и выбрать именно «те» компании.

Возможно ли досрочное закрытие инвестиций

Такой вопрос настолько же популярный, как и то, как участвовать в ipo. Да, это возможно, примерно через 180 дней, как акции будут добавлены на биржу: зафиксируете прибыль и получите деньги на счет

Важно дождаться окончания периода Lock up, и тога полученные средства можно вложить в другое направление. Например, в работе Юнайтед Трейдерс ранее минимальное время для сохранения денег в инвестициях было 3 месяца

Как правило, за досрочное снятие денег взымается комиссия от 10 до 15%. Для каждой биржи и ценных бумаг период свой.

Как выбрать брокера

Я говорила не один раз, что торговля на бирже без посредника невозможна

В выборе подходящего брокера рекомендую обращать внимание на тех, которые уже положительно себя зарекомендовали на рынке, предварительно необходимо оценить условия сотрудничества с ними (размер комиссий, сумма для минимального старта). Плюс, стоит понимать, что не все брокеры участвуют в таком направлении

Задаваясь вопросом, как купить акции компании до выхода на ipo, стоит проанализировать соответствующую нишу, чтобы спрогнозировать возможный рост ценных бумаг того или иного акционерного общества.

Андеррайтеры и процесс первичного публичного предложения (IPO)

IPO полностью состоит из двух частей. Первый – это предпродажная фаза предложения, а вторая – собственно публичное заявление, чтобы вызвать интерес.

В андеррайтеры ведут процесс IPO и выбраны компанией. Компания может выбрать одного или нескольких андеррайтеров для совместного управления различными частями процесса IPO. Андеррайтеры участвуют во всех аспектах комплексной проверки IPO , подготовки документов, подачи, маркетинга и выпуска.

Шаги к IPO включают следующее:

- Андеррайтеры представляют предложения и оценки, обсуждая свои услуги, лучший тип ценных бумаг для выпуска, цену предложения , количество акций и предполагаемые сроки рыночного размещения.

- Компания выбирает своих андеррайтеров и формально соглашается на условия андеррайтинга посредством андеррайтингового соглашения.

- Команды IPO формируются из андеррайтеров, юристов, сертифицированных бухгалтеров (CPAs) и экспертов Комиссии по ценным бумагам и биржам (SEC).

- Информация о компании собирается для необходимой документации IPO. а. Заявление о регистрации S-1 является основным документом для подачи заявки на IPO. Он состоит из двух частей: проспекта эмиссии и частной регистрационной информации. S-1 включает предварительную информацию о предполагаемой дате подачи. Он будет часто пересматриваться в процессе подготовки к IPO. Включенный проспект также постоянно пересматривается.

- Маркетинговые материалы созданы для предпродажной подготовки нового выпуска акций. а. Андеррайтеры и руководители проводят рынок выпуска акций для оценки спроса и установления окончательной цены размещения. Андеррайтеры могут вносить изменения в свой финансовый анализ на протяжении всего маркетингового процесса. Это может включать изменение цены IPO или даты выпуска по своему усмотрению. б. Компании предпринимают необходимые шаги для выполнения определенных требований к публичному размещению акций. Компании должны соблюдать как требования к листингу на биржах, так и требования SEC для публичных компаний.

- Сформируйте совет директоров .

- Обеспечьте процессы ежеквартального представления проверяемой финансовой и бухгалтерской информации.

- Компания выпускает свои акции в день IPO. а. Капитал от первичной эмиссии для акционеров получен в виде денежных средств и отражен как собственный капитал в балансе. Впоследствии балансовая стоимость акций становится полностью зависимой от оценки собственного капитала компании на акцию.

- Могут быть введены некоторые положения после IPO. а. Андеррайтеры могут иметь определенные временные рамки для покупки дополнительного количества акций после даты первичного публичного предложения (IPO). б. У некоторых инвесторов могут быть периоды затишья.

Как заработать на IPO обычному инвестору

Сейчас, когда управление финансами возможно через Всемирную сеть, вложения в IPO доступны почти каждому. Понятно, что частный инвестор не имеет права действовать на рынке ценных бумаг напрямую, но биржевые сделки доступны для него через брокерскую организацию. В России в качестве брокера можно выбрать инвестиционный фонд либо банковскую организацию.

К самым известным относят:

|

Банки |

Инвестиционные фонды |

|

«Тинькофф» |

«ФИНАМ» |

|

«Открытие» |

«Альпари» |

|

«Сбербанк» |

«АТОН» |

Но даже сотрудничество с крупным брокером ненамного уменьшает риски таких вложений. В отличие от «голубых фишек», инвестиции в IPO относятся к высокорисковым стратегиям, ведь потенциал предприятия, осуществившего размещение акций впервые, оценить сложно. Вместе с этим вложение в IPO может быть значительно более прибыльным, чем покупка ценных бумаг крупных корпораций.

Перед началом инвестирования, нужно понять все особенности подобных вложений

Так, при приобретении активов IPO важно знать, что быстро их реализовать не получится. Есть определенный период – Lock up, когда они запрещены к продаже

Обычно он равен 180 суткам.

Порог вхождения при инвестировании в IPO довольно высокий и может равняться нескольким миллионам долларов. С помощью брокера его можно снизить очень сильно, но все инвестируемые финансы вкладчиков будут собраны в общий пул.

До того, как провести первичное размещение, предприятие публикует приблизительную акционную стоимость. Но по факту она может быть значительно ниже. Больше половины предприятий после IPO показывают повышенные результаты, в то время как примерно 30 процентов не могут достичь обозначенной стоимости, из-за чего вкладчики потерпят убытки.

Если спрос на активы будет расти, возможно неполное исполнение заявок вкладчиков. В подобной ситуации, инвестируя 20000 долларов, можно получить ценных бумаг всего на 10000. До конца IPO точное количество приобретенных эмиссионных билетов остается неизвестным.

Если вы учли все нюансы вложений в IPO и понимаете возможность рисков, далее необходимо действовать пошагово:

- Находите надежную брокерскую компанию с отличной репутацией.

- В перечне отобранных брокерской фирмой перспективных IPO-предприятий выбираете наиболее подходящее.

- Выделяете сумму, которую хотите вложить. При этом помните о необходимости диверсифицированного портфеля, делайте небольшие вложения в разные фирмы.

- Открываете счет, создаете заявку и переводите денежные средства брокеру.

Обращение в брокерскую компанию хорошо тем, что профессионалы смогут проанализировать отчетную документацию предприятия и рыночную ситуацию, и порекомендовать – куда выгоднее и безопаснее вложиться. А диверсификация инвестиций нивелирует вероятные потери.

Компании для участия в IPO

Freedom Finance

Freedom Finance

- Для осуществления сделок требуется иметь от 2 000$

- Lockup-период составляет 93 дня.

- Необходимо иметь аттестат квалифицированного инвестора.

- Комиссия на вход составляет 3-5%.

- Комиссия на выход – 0,5%.

Рекомендуемый к работе.

United Traders

United Traders

- Комиссия при входе составляет 3,5% от суммы покупки.

- Участие возможно с суммой от 10$.

- Комиссия за выход составляет 0,5%, также есть сборы на прибыль в размере 20%.

- Lockup-период составляет 3-6 месяцев (но есть функция досрочного вывода).

Рекомендуемый к работе.

Тинькофф Инвестиции

- Порог входа составляет 5 000$.

- Lockup-период отсутствует.

- Комиссия на вход – 2%, на выход – 0,25%.

- Пользователям требуется иметь аттестат квалифицированного инвестора.

Открытие Брокер

- Lockup-период и комиссия с прибыли отсутствуют.

- Требуется аттестат квалифицированного инвестора.

- Комиссия на вход 7,5%.

- Доступ к IPO имеют только пользователи с балансом от 300 000$.

Exante

- Пополнить счет можно только банковским переводом.

- Минимальная сумма участия составляет 10 000 евро.

- Комиссия при выводе средств 30 евро.

- Комиссия за вход составляет 2%, Lockup-период отсутствует.

- Клиенту не обязательно иметь аттестат квалифицированного инвестора.

Agora

Финам

- Сумма минимального участия составляет 5 000$.

- За вход взимается комиссия в размере 5%, за выход – 0,3%.

- Требуется наличие аттестата квалифицированного инвестора.

- Нет Lockup-периода.

Инвестирование в IPO

Для того, чтобы инвестировать вложения в IPO, необходимо пройти несколько шагов:

| Шаг | Действия |

| Выбор брокера | Мелкий инвестор не может самостоятельно без посредника участвовать в IPO, так как существует высокий порог входа (5 – 10 млн. долларов). Однако, некоторыми брокерами организуются коллективные инвестиции: они собирают деньги инвесторов в общий пул и подают заявку в банк-андеррайтер. Поэтому, чтобы инвестировать в IPO, необходимо выбрать брокера, выкупающего ценные бумаги первого размещения |

| Определение суммы инвестиций | Рекомендуется разделить сумму, предназначенную для инвестирования на несколько частей для того, чтобы не замораживать её полностью и иметь возможность участия в других IPO или инвестиционных проектах. Кроме этого, так диверсифицируются возможные риски |

| Подача заявки на участие | Затем можно подать заявку на участие в IPO. В день размещения станет известна алокация (брокер сообщает о степени удовлетворения заявки) и какова цена в начале биржевых торгов.

Необходимо учесть, что инвестиционный банк может отклонить заявку полностью или удовлетворить её частично. К примеру, инвестор подал заявку на 4 000$, а исполнили её лишь на 2 000$. Оставшиеся деньги просто возвращаются на счёт. Заявки могут исполняться частично, если имеется большой спрос на ценные бумаги или по каким-либо другим причинам |

| Выход на биржевые торги | После того, как ценные бумаги размещаются на бирже, их стоимость, как правило, увеличивается на 20 – 100%. Однако, их нельзя продавать сразу. По прошествии 7 дней можно закрыть позиции, потеряв от 10 до 15%. Но если акция поднялась на 150 – 200%, потерять такие проценты не жалко, так как можно сразу вывести деньги для участия в других IPO |

Видео по теме:

ICO и STO – в чем их отличия от ИПО

STO

Чем отличается IPO от ICO?

-

SPO или Secondary Public Offering – это продажа владельцами компании части принадлежащих им акций уже после IPO. Руководство любой из компаний, которая вышла на IPO, владеет какой-то частью акций и рано или поздно может продать определенный их объем, чтобы зафиксировать прибыль.

В этом случае продажа происходит через инвестиционные банки, которые продают акции частями, чтобы не вызвать падение их цены. На рынке SPO воспринимается зачастую положительно, так как это возможность купить акции компании.

-

FPO или Follow-on Public Offering – дополнительная эмиссия акций компании, которая ранее вышла на IPO. Это скорее негативное явление в мире ценных бумаг, когда владельцы компании нуждаются в деньгах и добывают их не путем займов, а повторно выпускают и продают акции.

За счет дополнительной эмиссии количество акций увеличивается, и по этой причине уже имеющиеся на руках инвесторов акции обесцениваются. Кроме этого, таким путем проводят различные серые схемы, которые позволяют фактически передавать права на влияние в компании.

-

ICO или Initial Coin Offering – привлечение инвестиций в блокчейн-стартап, которое осуществляется за счет размещения токенов (монет) на криптовалютных биржах. ICO появилось относительно недавно и является своеобразным IPO в мире криптовалют.

Особую популярность первичное размещение токенов проектов получило в 2017-2018 гг., когда многие выставленные на ICO монеты начали приносить тысячи процентов прибыли. Большой недостаток сферы ICO в том, что она пока остается нерегулируемой и многие скамы выдают себя за продвинутые блокчейн-проекты, являясь на самом деле пустышками. Из-за отсутствия прозрачности в сфере проведения ICO и контроля регуляторов, инвестиции в размещенные монеты несут в себе большие риски.

-

STO или Security Token Offerings – аналог ценных бумаг в цифровом виде, который стал следующим шагом в развитии блокчейн-проектов. Многие эксперты называют STO более совершенным ICO, ведь это не банальная продажа токенов без каких-либо гарантий и обязательств.

STO подразумевает покупку доли собственности на блокчейн-проект, при которой данные о владении вписываются в смарт-контракт. За счет этого инвестор покупает не токен-пустышку, а долю компании и имеет право на получение дивидендов, акций, прибыли и т.д.

Большой плюс STO в том, что оно полностью соответствует требованиям таких регуляторов, как Комиссия по ценным бумагам и биржам США (SEC). Компания, организовавшая STO, проходит проверку регулятора, публикует отчеты о своей деятельности и действует в рамках законодательства. Благодаря этому риски для инвестора снижены и, по большому счету, STO лишено основных недостатков ICO.

В чем выгода для компаний

Почти все компании рано или поздно сталкиваются с проблемой нехватки средств для дальнейшего развития. Для их получения есть несколько способов:

- Привлечение кредитов в банках. Способ довольно дорогой, учитывая высокие процентные ставки. Помимо этого есть риски неполучения или получения не всей необходимой суммы.

- Выпуск собственных облигаций. Это более дешевое привлечение средств, по сравнению с кредитами. Но все равно, это оказывает сильную долговую нагрузку на работу предприятия. Выплаты по купонам в течение длительного времени существенно снижают его прибыль. Да и основной долг (номинал облигации) нужно будет погасить по истечению срока.

- Привлечение крупных инвесторов. Самый оптимальный, но и самый трудный способ. Компания может просто и не найти желающих вложить деньги в развитие бизнеса.

- IPO на фондовом рынке. Перед размещение компания должна пройти ряд процедур по оценки. Сама процедура сложна и требует значительных временных и финансовых затрат. Только устоявшиеся компании с хорошими показателями и перспективой развития могут быть допущены к IPO.

Выходя на рынок с первоначальным публичным предложением, компания обычно преследует несколько целей. Главной конечно же является привлечение денежных средств, для развития бизнеса. Новый приток денег позволяет компании выйти на более высокий виток своего развития и упрочнить свое положение на рынке. Деньги полученные от продажи акций на бирже идут на финансирование долгосрочных проектов и не требуют их возврата в будущем, как в случае получения кредита или выпуска облигаций.

Второй причиной является увеличение капитализации и ликвидности своих активов. Как правило, до IPO стоимость компании существенно ниже. Публичное размещение повышает авторитетность компании на рынке, ее бренд становится более узнаваемым. Это позволяет намного легче вести бизнес и заключать выгодные контракты. Как правило, банки более охотно дают кредиты на развития таким компаниям и по более сниженным ставкам (так называемая премия за риск).

Какой механизм покупки акций в Pre-IPO?

Приобрести бумаги Pre-IPO сложнее, чем акции на открытом рынке.

Рассмотрим несколько брокеров и инвестиционных компаний, которые предоставляют услугу Pre-IPO. Вся информация по компаниям есть в открытом доступе, данная статья не является рекомендацией к работе с ними.

1. Raison Asset Management – управляющая инвестиционная компания, офисы которой находятся в Москве и Сан-Франциско, у которой есть лицензия Комиссии по финансовым услугам Британских Виргинских островов, а также Комиссии по ценным бумагам и биржам США. Для того, чтобы инвестировать с этой компанией, необходимо стать клиентом их фонда Global Technologies Private Portfolio с вложениями от 50 тысяч долларов. На данную сумму можно приобрести акции разных компаний. Каждому инвестору создается отдельный счёт. Для того, чтобы выйти из инвестиций до процедуры IPO, компания предоставляет услугу перепродажи акций другому частному инвестору при наличии желающих. Стоит отметить, что в холдинг Raison Global, частью которого является Raison Asset Management, входит компания, разработавшая приложение Raison app. Оно даёт пользователям возможность покупать акции Pre-IPO в виде токенов. Иными словами, реестр акционеров ведётся на блокчейне. Минимальная сумма для инвестиций здесь – 100 евро.

2. United Traders – достаточно популярная разрекламированная инвестиционная компания, основным продуктом которой является Pre-IPO. Стоит иметь в виду, что у компании нет лицензий. В 2019-м году у компания была мини брокерская лицензии, которая была аннулирована Центральный Банком. United Traders предоставляет два механизма покупки акций при IPO: от нескольких десятков долларов и от 5 тысяч долларов. Отличие от предыдущей компании ещё и в том, что трейдер с маленьким объемом средств не является владельцем акций, а приобретает производные инструменты на бумагу. Таким образом, прибыль от роста акций идёт в карман инвестора при том, что акции по факту не находятся у него во владении. Выйти из инвестиции до IPO тоже можно, продав бумаги самой компании, которая, в свою очередь, разместит их заново на своей платформе.

3. SharesPro – консалтинговая компания, у которой нет лицензии от регуляторов рынка. Компания предоставляет информационно-консультационные услуги и считает себя инвестиционным советником. В то же время она предоставляет возможность покупки акций Pre-IPO, при том, что не раскрываются данные о том, как же происходит сама покупка акций. Для инвестиций в китайские компании минимальный взнос составляет 500 тысяч долларов, для американских – 1 миллион долларов. О том, можно ли выйти из инвестиций до процедуры IPO, информации в открытых источниках нет.

Фридом Финанс

Сайт: ffin.ru (открытие счета на сайте tradernet.ru)

Фридом Финанс – наиболее популярный среди россиян брокер, кто дает доступ к IPO. Акции самой компании в составе Freedom Holding Corp. торгуются на бирже Nasdaq, ее капитализация составляет по состоянию на 28.10.2020 – 1,23 млрд $. Работает с 2008 г. и не только в России.

Условия

Условия участия:

- Минимальный порог входа – 2 000 $.

- Период lock-up – 93 дня.

- Фиксация цены – 10–15 % от текущей стоимости акции.

- Комиссия за исполнение поручения на покупку зависит от объема активов на счете клиента: до 20 000 $ – 5 % от суммы; от 20 000 до 49 999 $ – 4 %; свыше 50 000 $ – 3 %.

- Комиссия на продажу акций – 0,5 % от суммы.

Фридом Финанс дает возможность участия клиентам не в 100 % IPO, проводимых на бирже. Аналитики компании отбирают лучших, по их мнению, и составляют список, который и предлагают инвесторам. С 2012 г. было рекомендовано 153 первичных размещения. Средняя доходность по ним составила 52 % после завершения lock-up.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Одним из негативных моментов, который часто обсуждают на форумах, является необходимость повышения рейтинга клиента для получения высокой аллокации. Чем больше сделок совершает инвестор, чем больше продуктов Фридом Финанс в его портфеле, тем выше будет рейтинг и размер аллокации. Критерий повышения такой – чем ценнее вы будете для компании, тем щедрее она будет на аллокацию.

Для неквалов компания разработала новый продукт – ЗПИФ “Фонд первичных размещений”. Он представляет собой портфель из рекомендованных Фридом Финанс IPO. За 4 месяца существования фонда цена 1 пая выросла с 930 до 1 782,7 руб.

Фонд выделяет на каждого эмитента не более 10 % средств. Акции через 3 месяца продаются. Плата за управление – 1 % от стоимости чистых активов. Дополнительные платежи – не более 2 % от СЧА в год.

Преимущества покупки ЗПИФ “Фонд первичных размещений”:

- участие во всех рекомендованных размещениях без необходимости подачи заявки на каждое из них;

- аллокация по верхней границе;

- доступность для неквалов;

- можно купить на ИИС и получить возврат от государства 13 %.

Плюсы и минусы

Плюсы:

- наличие лицензии ЦБ РФ;

- широкий ассортимент IPO;

- возможность участия в IPO неквалифицированному инвестору через ЗПИФ “Фонд первичных размещений”.

Минусы:

- необходимость получения статуса квалифицированного инвестора (действует с 7.08.2020);

- наличие периода lock-up;

- довольно большой порог входа в сделку (2 000 $), если их планируется несколько в год, то потребуется солидный капитал;

- необходимость поднимать свой рейтинг клиента, чтобы получать высокие аллокации.

Биржевые фонды на IPO

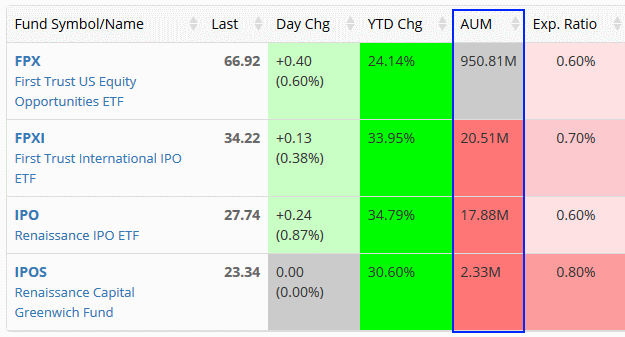

Тем не менее никто не мешает нам провести самостоятельное исследование, для которого можно воспользоваться биржевыми фондами ETF. Я знаю четыре фонда, которые работают с первичным размещением:

Ликвидность первого фонда в десятки раз выше остальных:

Поэтому рассмотрим фонд FPX наиболее подробно. Он базируется на индексе IPOX-100, куда включается 100 компаний с наибольшей рыночной капитализацией, осуществивших IPO за последнее время. Рыночная капитализация компаний должна составлять не менее $50 млн., к размещению должно предлагаться не менее 15% акций.

В индексе должны отсутствовать компании, чьи акции повысились в первые дни на 50% или более — ввиду частой слабости последующих результатов. Ограничение по каждой акции — не более 10% рыночной капитализации индекса IPOX-100. Компании включаются в индекс на седьмой день торгов после первичного размещения и исключаются спустя 1000 торговых дней.

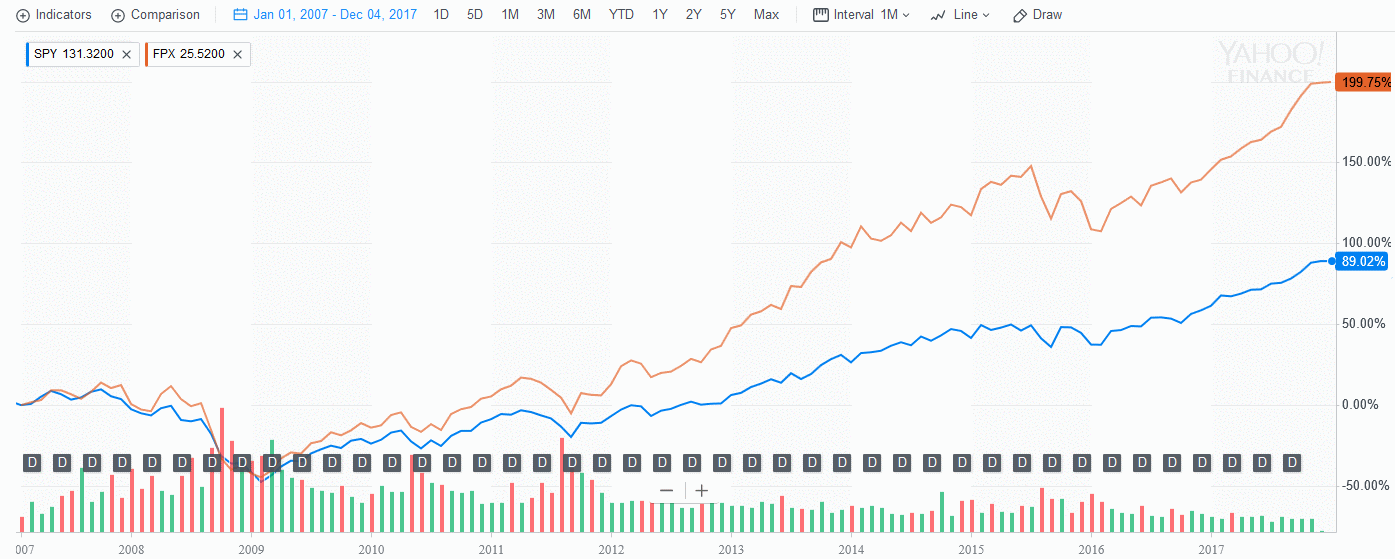

Фонд FPX работает с 2007 года — какие же результаты он показывал по сравнению с биржевым фондом SPY, т.е. американским рынком?

Вопреки ожиданиям, тут мы видим скорее обратную картину, чем в предыдущем случае — на протяжении всех 10 лет, включая кризис 2008 года, фонд FPX показывал себя лучше рынка, причем более, чем в два раза. Вполне вероятно, что принятое в индексе ограничение по исключению сильно растущих на старте эмитентов способствовало лучшей доходности. И тем не менее не стоит забывать, что найти инструмент, постоянно переигрывающий рынок, невозможно. Это можно проиллюстрировать вторым биржевым фондом с тиккером IPO.

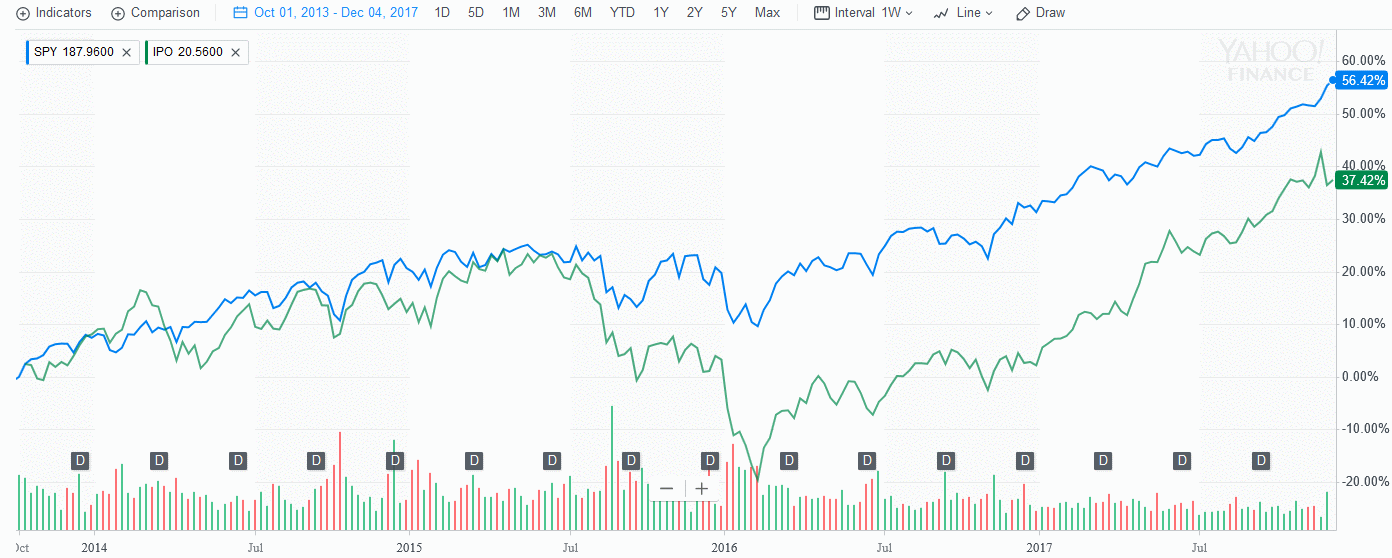

Согласно стратегии фонда, индекс IPO «Ренессанс» включает примерно 80% новых публичных компаний, взвешен по капитализации и налагает 10%-ный лимит долю актива. Некоторые IPO добавляются в режиме реального времени, остальные во время ежеквартального пересмотра индекса. Компании удаляются через два года после даты их появления на бирже. Таким образом, фонд похож на предыдущий — хотя тут нет ограничения на первоначальный рост акций, а сами они выбывают из индекса примерно на год раньше.

Фонд заметно моложе предыдущего — запущен с осени 2013 года и его ликвидность пока невысока. На графике хорошо видно сильное падение индекса во второй половине 2015 года, что было связано с просадкой крупных эмитентов и их большой долей. Результат соответствующий — фонд заметно отстал от американского рынка.

Стоит ли исходя из этого инвестировать в фонды на IPO — вопрос открытый. История подтверждает возможность хороших результатов на 10-летнем интервале, однако это был очень благоприятный для рынка период. Интересным выглядит появление фонда, который будет удерживать акции лишь в течение первого дня — похоже, что эта стратегия имеет очень неплохие шансы на долгосрочный успех.

Крупнейшие IPO

Рассмотрим примеры, когда проведение IPO принесло компаниям огромную прибыль.

-

Крупнейшее IPO 2019 года и за весь период – IPO «Сауди Арамко».

Интерес со стороны трейдеров и инвесторов был настолько большим, что поисковый запрос «дата IPO Saudi Aramco» стал одним из самых востребованных.

Размещение принесло крупной государственной компании Саудовской Аравии $25,6 млрд. При этом на биржу отправили незначительный пакет акций – полный контроль над эмитентом сохранила королевская династия.

-

На втором месте IPO крупной китайской IT-компании – Alibaba, принесшее эмитенту $21,7 млрд. На сентябрь 2014 года это был максимальный показатель. Примечательно, что IPO IT-гигант из Китая провел вовсе не на родной бирже, а на NYSE в США. Даже сейчас, когда на дворе начало 2020 года, акции Alibaba не торгуются на китайских фондовых площадках (за исключением Гонконга, имеющего особый экономический статус со своим регулятором, своей национальной валютой и др.).

Выход на IPO «Алибабы» принес хороший профит трейдерам – акции за сутки подорожали на 38%.

-

Первичное размещение (IPO) социальной сети Facebook 18 мая 2012 года назвали самым ожидаемым событием на фондовом рынке за десятилетие.

Оно принесло $16 млрд., но при этом стало примером последствий от завышенных ожиданий. Рынок оказался сильно перегретым. Несмотря на приемлемую стоимость одной бумаги (цена IPO – $38), в течение первого дня рост не преодолел даже 1%, а за первый год цена ушла в минус на 40%. Трейдеры, опасавшиеся полного краха, быстро распродавали акции, желая минимизировать риски.

Дальновидные инвесторы переждали черную полосу, попутно скупая подешевевший товар. Вознаграждение не заставило долго ждать – впоследствии цена акций соцсети взлетела на 350% от цены IPO.

- IPO General Motors 18 ноября 2010 года принесло $15,8 млрд. Однако ожидания трейдеров и в этом случае не оправдались. Первый день дал рост всего 3%, а далее последовал обвал – минус 34% за первый год торгов. В дальнейшем падение было отыграно, хоть и не очень сильно – в пределах нескольких десятков процентов.

- IPO компании HCA Healthcare в марте 2011 года – яркий пример достойного вознаграждения трейдерам за веру и терпение. За первый год акции упали в цене на 15%, но потом взлетели почти на 350%. Каждый, кто купил их в день IPO и удержал во время падения, приумножил инвестицию в 4,5 раза!

Возможные риски

Несмотря на то, что на IPO можно неплохо заработать (даже в течение одного торгового дня), есть риски и недостатки:

- успех IPO никто не гарантирует: акция может сначала взлететь, а потом долго и мучительно падать, как было с Uber и Twitter;

- заявки при участии в IPO могут быть одобрены не полностью (например, если спрос выше предложения или у брокера просто лимит на число продаваемых акций);

- за участие в IPO приходится платить большую комиссию;

- высокий порог входа – для зарубежных инвестиций это минимум 1000 долларов, а оптимально стартовать от 5-10 тысяч.

Ну и еще один риск: IPO может не состояться. Причин для этого масса. Например, весь выпуск скупит крупный фонд. Или руководство компании резко сменится. Или найдутся какие-то нарушения и компанию принудительно снимут с биржи. Это случается редко, но случается.

Инвестирование в IPO

диверсифицированный48%

Средняя доходность инвестиций в IPO оставляет 48% в год

Средняя доходность инвестиций в IPO оставляет 48% в год

деньги

- Кто выступает андеррайтером, то есть посредником между инвестором и компанией. Это может быть отдельная компания или банк – чем более он известный, тем большие шансы на успех IPO и высокую доходность инвестиций.

- Объем акций, которые выпускает компания. Слишком большое количество акций может быть знаком, что лучше отказаться от участия в IPO компании – статистика показывает, что очень часто это может иметь негативные последствия.

- Диапазон цен. Чем он будет шире, тем более высокий спрос на покупку будет наблюдаться.