Где посмотреть расчетный счет карты сбербанка

Содержание:

- Какими способами узнать

- Правила безопасности

- В каких случаях используется номер счёта банковской карты?

- Где искать данные о номере лицевого счета

- Что такое Расчетный счет

- Для чего нужно знать номер карты

- Лицевой счет карты Сбербанка – где посмотреть?

- С помощью Мобильного банка

- Как правильно заполнить форму на банковский перевод?

- Валидация и проверка контрольного числа в расчетном счете

- Отличия номеров карты и счета

- Отличия лицевого и расчетного счета

- Структурные особенности банковского счета

- Особые соображения

- Расчётный счёт для физического лица

- Расчетный счет карты сбербанка через Сбербанк Онлайн

- Номер счёта карты. Что это?

- Конверт с ПИН-кодом

- Отличия между лицевым и расчетным счетом

- Так чем отличается номер карты от номера счёта? Поводим итог

Какими способами узнать

Номер счета не располагается на карточках или на других изделиях в свободном доступе, но нередко надо знать данное значение, чтобы перевести средства или выполнить другие операции. Часто требуют эту информацию работники ПФ или даже бухгалтерский отдел фирмы, где работает гражданин.

Если надо узнать номер карты, то этот процесс считается простым, так как информация содержится непосредственно на пластике. Если же требуется выяснить номер счета, то для этого можно пользоваться несколькими способами:

- Информация содержится в договоре на открытие и обслуживание карты. Он составляется между физ лицом и банком при оформлении карточки. В нем содержатся все необходимые сведения о счете, куда входит и его номер. Гражданин получает второй экземпляр данного документа, который должен храниться им до расторжения или прекращения срока действия.

- Данные имеются в секретном конверте, в котором содержится специальный листок с пин-кодом. Он выдается совместно с карточкой. Если он не был утерян, то получить данные не составит труда.

- Через интернет-банк. Онлайн банкинг предлагается многими крупными банками, причем нередко даже бесплатно. Через него можно получить множество информации, к которой относится и номер счета в банке.

-

С помощью мобильного банка.

Эта программа предлагается многочисленными организациями. Приложение устанавливается на сотовый телефон, что позволяет за короткий промежуток времени получить доступ к личному кабинету. В нем содержится вся личная информация о держателе и реквизитах. - С применением банкомата. Данные устройства располагаются в местах высокой проходимости, причем они предлагают разнообразные возможности. Достаточно только вставить в приемник имеющуюся карточку и ввести пин-код, чтобы получить доступ к личной информации.

- Звонок работнику банка. Этот способ считается простым и быстрым, так как позвонить по горячей линии банка очень легко. Работает она круглосуточно, поэтому получить нужные сведения можно в любой момент времени. Сотрудники учреждения потребуют от звонящего предоставления определенной информации, к которой относится ФИО держателя банковской карты, дата рождения, данные паспорта или другие сведения.

- Личное посещение отделения банка. Если находится учреждение не слишком далеко, то можно посетить его самостоятельно, после чего надо передать работнику данного отделения паспорт или договор, составленный с учреждением при выдаче карточки.

Номер счета можно найти в личном кабинете.

Номер счета можно найти в личном кабинете.

Дополнительно можно воспользоваться помощью представителя, если сам держатель этого платежного инструмента не может посетить отделение банка, но при этом представитель должен иметь при себе доверенность, заверенную у нотариуса.

Где используется

Номер счета карты может применяться для разных целей:

- перевод средств;

- получение денег от государства или работодателя;

- осуществление платежей с юр лицами.

Поэтому нередко может потребоваться данная информация.

Правила безопасности

В современном мире все больше появляется людей, которые пользуются доверчивостью и производят мошеннические действия. В следствии таких действий можно остаться совсем без денежных средств. При этом нет никакой гарантии, что после будет возможно вернуть хотя бы часть похищенного мошенническим путем денежного имущества.

Именно поэтому во избежании всевозможных неприятных ситуаций, необходимо строго следовать мерам предосторожности:

- Ни в коем случае не стоит передавать данные о личном счете третьим лицам, которые не имеют никакого отношения ни к работодателям, ни к банковским работникам, ни к доверенным лицам, которым вы полностью доверяете;

- Категорически запрещается передавать данные, которые относятся к ПИН-коду вашей банковской карты. Даже если вы звоните на банковскую горячую линию и у вас просит код работник банка, ни в коем случае нельзя его озвучивать. Следует сразу положить трубку, так как банковским работникам не нужны данные, касающиеся кода для банковских карт;

- Даже работодателям нельзя озвучивать трехзначный код, который прописан на оборотной стороне пластиковой банковской карты. Его требуется ввести только для открытия доступа покупок через интернет. И даже в этом случае вы должны будете дать подтверждение путем введения кода, отправленного в СМС.

Благодаря осторожным и правильным действиям вы не попадете в неприятную ситуацию и не станете добычей финансовых мошеннических манипуляций и вы сохраните свои деньги полностью.

В каких случаях используется номер счёта банковской карты?

В отличие от цифр, указанных на лицевой стороне пластиковой карты, номер картсчёта относится к полным платёжным реквизитам, поэтому используется для ограниченного числа операций.

Перевод на банковский счёт клиента по платёжным реквизитам. Если владелец банковской карты отправляет или получает крупную сумму денег, вместо перевода C2C (транзакция по номеру пластиковой карты) выбирается перевод по полным платёжным реквизитам. Клиент оформляет платёжное поручение в мобильном приложении или кассе банка, выплачивает фиксированную комиссию. Обычно операции по платёжным реквизитам используются для выплаты заработной платы, погашения алиментов, кредитов, переводе средств по договорам купли-продажи.

Проведение операций в пользу юридических лиц. Если владелец банковской карты выполняет работы для организации, продаёт активы (например, акции) за безналичный расчёт, для получения средств нужно указать номер счёта «пластика». Большинство организаций работает по безналичному расчёту, поэтому клиенту нужно использовать номер картсчёта для получения или отправки денежных средств.

Перевод денежных средств в иностранные государства. Если клиент планирует перевести или получить деньги от иностранного контрагента, нужно оформлять банковский перевод по системе SWIFT. Такие платежи проводятся по универсальному коду банка и полным платёжным реквизитам карты, включая номер картсчёта.

При платежах по номеру картсчёта средства списываются с любого «пластика», имеющего положительный баланс. При получении средств на номер счёта карты деньги обычно зачисляются на дебетовую (зарплатную) карту, выпущенную в российских рублях.

Где искать данные о номере лицевого счета

Получить информацию о лицевом счете может только сам владелец счета или доверенное лицо. Эти данные не передают посторонним.

Всем физическим лицам, которым выдают карты в банке, в обязательном порядке открывают счет. Невозможна ситуация, когда у клиента есть карта, но нет карт-счета

При этом не важно кредитная это карта или дебетовая, работает в рамках международных платежных систем Visa/MasterCard или национальной — Мир

Найти сведения о балансовом счете можно несколькими способами:

- в универсальном договоре на банковское обслуживание;

- в интернет-банке или мобильном приложении;

- по горячей линии;

- при личном обращении в офис;

- в терминале или банкомате.

Онлайн варианты удобнее всего, но некоторые клиенты до сих пор предпочитают личное обращение к сотрудникам банка.

Договор

Сбербанк с каждым клиентом заключает индивидуальный договор на банковское обслуживание. Даже если клиент не получает заработную плату, пенсию или другие виды расчетов на дебетовую карту, но оформил рассрочку или кредитку, то ему открывают расчетный счет. Универсальные договора на обслуживание содержат информацию об условиях, правилах, ответственности банка и клиента, а также реквизиты сторон. В этом документе можно найти номер лицевого счета физлица, который состоит из 20 цифр.

Каждому клиенту в банке присваивают уникальный расчетный счет. Ни в Сбербанке, ни в одном другом банке РФ нет двух клиентов, у которых были бы одинаковые лицевые счета.

Если договора на обслуживание в Сбере нет под рукой, то можно поискать конверт, в котором лежала банковская карта. На том же бланке, где указаны ФИО, адрес и ПИН-код, размещена информация с номером счета, который прикреплен к полученной карте.

Онлайн сервисы

Сведения о номере счета доступны в Личном кабинете Сбербанка.Онлайн. Зарегистрированные пользователи могут открывать кабинет через сайт или мобильное приложение. При работе с сайта схема поиска выглядит так:

- После авторизации открыть вкладку «Карты».

- Активировать карты, данные по которой нужны, нажать «Информация о карте».

- В разделе «Общая информация» доступна информация о держателе карты и номере карт-счета.

В мобильном приложении выберите нужную карту. Активируйте опцию «Показать реквизиты». В перечне данных будет указан номер счета карты. Можно эти данные сохранить или отправить напрямую из приложения.

Горячая линия

Получить точные данные о номере лицевого счета в Сбере можно через горячую линию. Звонки на единый номер 900 бесплатны для всех россиян с мобильных телефонов. Клиенту понадобится заранее приготовить карту, общегражданский паспорт, бумагу и ручку. Сотрудник контакт-центр запросит информацию для идентификации клиента:

- ФИО;

- кодовое слово, которое было закреплено при активации карты или открытии счета;

- серию, номер паспорта, адрес проживания.

Помните! Специалисты колл-центра никогда не запрашивают CVV, CVC, ПИН-код карты или код доступа в интернет-банк. Эта информация конфиденциальна, поэтому не подлежит разглашению даже представителям Сбербанка.

Оператор продиктует номер лицевого счета идентифицированного клиента. Понадобится его записать и перепроверить повторно

При этом важно обратить внимание, что цифр должно быть не больше и не меньше 20

Офис

Традиционный способ для разрешения вопросов, связанных с банковским облуживанием — посещение офиса. В этом случае клиенту потребуется паспорт либо другой заменяющий его документ, который был внесен в базу данных Сбербанка при идентификации.

Сотрудник банка выдаст бланк, где содержатся данные по всем счетам или по одному конкретному карт-счету. Кроме того в документе указаны:

- наименование банка-получателя;

- корсчет;

- БИК;

- КПП;

- ИНН.

Если отправитель переводит средства в иностранной валюте, то следует указать данные в инвалюте и SWIFT-код. Если у получателя нет валютного счета, то будет произведена автоматическая конвертацию по курсу валюты на день зачисления денежных средств.

Номер лицевого счета содержится также на всех выписках. Если они приходит на е-мейл, то можно найти номер карт-счета там ней или попросить распечатку в офисе.

Банкомат

Чтобы узнать данные о номере лицевого счета через банкомат или терминал понадобится карта. Инструкция для поиска 20-тизначного карт-счета состоит из таких этапов:

- Поместить карту в специальную прорезь чипом вверх и вперед.

- Ввести ПИН-код.

- Перейти во вкладку «Мои счета».

- Выбрать тот счет или вклад, который нужен.

- Нажать кнопку «Реквизиты».

На распечатанном чеке указаны все данные держателя карты. Их можно сфотографировать и переслать отправителю, чтобы при пересылке средств не было допущено никаких ошибок ни в номере лицевого счета, ни в других данных.

Что такое Расчетный счет

Расчетный банковский счет – это банковский реквизит, который предназначен для проведения различных финансовых операций. Именно с помощью таких счетов проводятся разнообразные безналичные операции с максимальной выгодой. Именно расчетные счета обеспечивают оперативное и надежное перемещение денежных средств.

Основные назначения расчетных банковских счетов:

- Хранение всех средств компании или организации;

- Принимают различные платежи и переводы;

- Позволять производить из средств, которые хранятся на счете платежи и отправлять переводы;

- Позволяет проводить любые доступные финансовые операции, связанные с ведением хозяйственной деятельности и покрытием прочих непредвиденных расходов;

- С их помощью можно оплачивать налоговые сборы.

Расчетный счет и лицевой счет банкав основном отличаются друг от друга тем, что первый не используется для хранения, накопления и приумножения капитала.

Такими реквизитами сотрудники компаний и организаций не пользуются в личных целях, так как собственные средства могут смешиваться с денежным оборотом организации.

Расчетный счет представляет собой 20-тизначный набор цифр.

Для простых граждан этот счет открывается на бесплатной основе и не требует никаких трат на его содержание. Для организаций и индивидуальных предпринимателей он открывается на платной основе и предполагает оплату его обслуживания.

Процесс регистрации расчетного счета производится строго в соответствии с действующим законодательством.

Расчетный счет и лицевой счет карты регистрируются на индивидуальных предпринимателей при наличии следующего набора документов:

- Документ, удостоверяющий личность;

- Документы, подтверждающие регистрацию в качестве предпринимателя, постановки на учет в налоговом ведомстве.

Для юридических лиц перечень документов несколько шире:

- Документы, удостоверяющие личность руководителя, его заместителя, главного бухгалтера и всех, кто работает с финансами;

- Документальное доказательство полномочий управляющего;

- Нормативные бумаги;

- Доказательство регистрации в качестве юридического лица.

Для чего нужно знать номер карты

В первую очередь внесем некоторые пояснения. Существует карта и карточный счет. Основным является карточный счет, именно на него начисляют деньги, и именно благодаря нему происходят все платежные операции. Поскольку деньги находятся в электронном виде, доступ к ним лежит через некий «интерфейс», т.е. пластиковый инструмент – карту. Номер у счета и карты различный.

В первом случае это 20-значное число, во втором, как правило, 16-значное (но может состоять из 15, 18, 19 цифр, в зависимости от платежной системы). Номер карты выступает идентификатором, но, в отличие от номера счета, он выполняет незначительные функции. Если посторонней особе будет известен номер банковской карты и только, нанести ущерб ее владельцу, она не сможет.

Главное, никому не говорить ПИН-код и CVV-код, находящийся на обратной стороне. Номер карты может понадобиться для произведения оплаты в онлайн-магазине, обращения в контактный центр, совершения перевода как в рамках одного банка, так и, наоборот, — между разными. Кроме того, иногда случаются кражи, потеря пластика. Тогда необходимо как можно скорее карточку заблокировать, для чего и пригодится ее номер.

Лицевой счет карты Сбербанка – где посмотреть?

Возможностей узнать номер лицевого счета карты Сбербанка несколько. Можно посетить отделение банка или сделать это дистанционно. Узнать счета по номеру карты не получится.

В отделении банка

Обратившись в любое отделение Сбербанка, можно получить номер лицевого счета. С собой нужно взять карту и паспорт. Работники предоставят нужные реквизиты в распечатанном виде.

Обращение по телефону

Ознакомиться с личным номером также удастся по бесплатному телефону горячей линии Сбербанка 8-800-555-55-50 или по короткому номеру 900. Специалист проверит ваши паспортные данные, секретную фразу и проведет идентификацию клиента. После успешной проверки вы получите свой номер лицевого счета.

Используя банкомат или терминал

После внесения карты и ввода проверочного кода нужно переместиться на вкладку «Мои счета». В ней указать карту, реквизиты которой нужны. Банкомат выдаст чек с нужной информацией.

В договорных документах

В момент оформления банковского договора, клиент получает специальный конверт. Найти номер личного счета Сбербанка удастся в нем.

Через сервис Сбербанк Онлайн

Чтобы посмотреть и узнать свой номер лицевого счета, нужно выполнить несколько простых действий.

- Проходим авторизацию, чтобы попасть в личный кабинет Сбербанк Онлайн.

- В разделах меню находим пункт, отвечающий за активные карты.

- Переходим на нужную и нажимаем на пункт отображения данных о карте.

- Откроются реквизиты, в них и будет номер лицевого счета.

С помощью Мобильного банка

Очень быстрый и удобный способ получения информации о карте. Для того чтобы воспользоваться им, необходимо иметь специальное приложение (СБОЛ) на своем телефоне.

Это приложение доступно для всех основных мобильных платформ, и является абсолютно бесплатным для скачивания и установки. Чтобы выяснить номер счета, необходимо открыть вкладку «О карте», либо же перейти в подпункт «Показать Реквизиты». Для использования приложения необходимо иметь активное соединение с мобильным интернетом.

Данный метод позволяет затратить минимум времени для получения информации, и удобен, прежде всего, молодым пользователям, привыкшим к мультифункциональности собственного мобильного устройства.

Как правильно заполнить форму на банковский перевод?

Правильные банковские реквизиты Вашего счета, карты или счета Вашей компании всегда можно получить в Банке. Успешность перевода напрямую связана с правильностью указания реквизитов.

Никогда не используйте метод «угадывания» нехватающих реквизитов, и тем более брать первые попавшиеся реквизиты из Интернета — достаточно позвонить в Ваш Банк, или отделение, и всё узнать.

Основополагающий момент любого перевода — это знание счета на который делается перевод. Согласно принятой банковской практики, для следующих карт обязательно открываются лицевые (персональные) счета: Карты VISA Classic (Gold, Platinum), MasterCard Standart (Gold, Platinum).

Для карт VISA Electron, MasterCard Maestro лицевые счета не открываются — такие карты привязываются к внутрибанковскому специальному счету «для списаний и зачислений по банковским картам». Естественно, к любому уже открытому Лицевому счету Вы можете прикрепить любую карту, но мы будем рассматривать именно тот вариант, при котором изначально открывается карта, а не счет.

По нашей статистике на конец 2013 года, только Банк «ВТБ24» использует внутрибанковские счета для зачисления на все карты — в этом случае необходимо использовать метод «перевод на карту», а в остальных случаях мы рекомендуем использовать метод «перевод на счет».

Важным преимуществом использования метода «перевод на счет» является гарантированное зачисление платежа текущим днем.

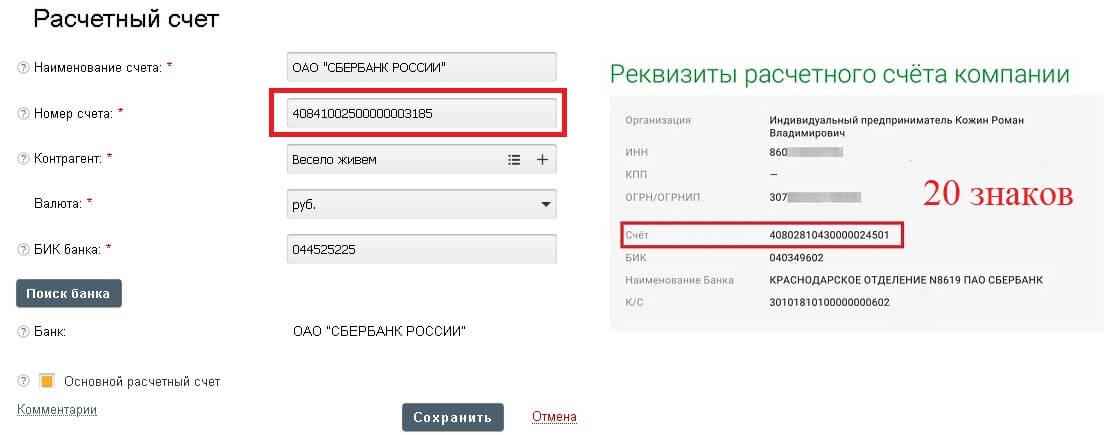

Валидация и проверка контрольного числа в расчетном счете

Давайте начнем с того, что разберемся, зачем вообще проверять правильность расчетного счета и БИК. Прежде всего, использование подобных систем позволяет избежать ошибок, которые могут быть допущены при вводе банковских реквизитов. К тому же, если у вас отсутствуют некоторые символы, или вы не можете быть уверены в том, что тот или иной символ является правильным, вы можете использовать валидацию расчетного счета для восстановления отсутствующих цифр в банковских реквизитах.

Стоит отметить, что проверка счета основана на принципе использования так называемого «защитного ключа», который представляет собой специальный символ, расположенный на 9 позиции 20-значного номера банковского счета. Изначально, данный ключ был создан для проверки правильности введенного вручную номера банковского счета

Обратите внимание, что данный ключ не позволяет со 100% уверенностью говорить о существовании введенного номера счета, указывая лишь на правильность его номера. Однако, такая проверка является первым звеном многоуровневой системы проверки правильности номера банковского счета

Обратите внимание, что как для проверки расчетного, так и для проверки корреспондентского счета необходимо использовать БИК. В первом случае необходимо применять 7, 8 и 9 цифру БИК, а во втором – 5 и 6

Другими словами, каждый раз, когда вы запускаете проверку банковских реквизитов, номера счетов и БИК рассматриваются в комплексе, а не как отдельные элементы. Обратите внимание, что первые четыре цифры не используются в ходе такой проверки, и не влияют на правильность номера расчетного или корреспондентского счета.

Для того чтобы начать проверку, вам необходимо указать БИК, длина которого составляет 9 символов, а также номера расчетного и корреспондентского счетов, каждый из которых включает в себя по 20 символов. Если вы не знаете одну из цифр БИК или номера счета, вы можете использовать символ «-», который позволяет восстановить утраченный или неизвестный символ.

Если вы не знаете 7, 8 или 9 цифру БИК, используйте проверку с применением номера расчетного счета. Если вы хотите найти 5 или 6 цифру БИК, выполните поиск по номеру корреспондентского счета.

Обратите внимание, что вы можете найти только одну неизвестную цифру в БИК или номерах расчетного и банковского счета.

Таким образом, можно смело говорить о том, что использование системы проверки правильности банковских реквизитов позволяет не только убедиться в том, что отправленные вами денежные средства будут доставлены получателю, но и восстановить недостающие или утраченные элементы банковских реквизитов. Это может оказаться крайне удобным даже в том случае, если информация была повреждена или отображается нечетко

К тому же, имея номер расчетного счета и корреспондентского счета, вы можете восстановить две недостающие цифры в коде БИК. Обратите внимание, что каждый из указанных банковских реквизитов является обязательным для правильной обработки и проведения вашего платежа. Отсутствие любого из указанных реквизитов станет основанием для отказа в проведении вашей операции со стороны финансовой организации.

Отличия номеров карты и счета

Номер банковской карты – специальный идентификатор, с помощью которого сообщается о том, что во время платежа была использована определенная кредитка. Состоит из шестнадцати цифр, которые образуют абсолютно уникальный номер. Он находится на лицевой стороне карточки. По напечатанным числам можно проверить, к какой именно платежной системе принадлежит кредитка. Например, если номер начинается с цифры 4, значит это Виза. Цифра 5 используется платежной системой МастерКард, а 6 – Маэстро.

Номер карточки – уникальный идентификатор кредитки

Номер карточки – уникальный идентификатор кредитки

Используется номер банковской карты в следующих случаях:

- во время оплаты товаров в интернете, когда приходится вводить реквизиты кредитки;

- при переводе финансовых средств на другую банковскую карточку.

На номере счета хранятся финансовые средства клиентов, которые можно снять при помощи привязанной к нему карты. В отличие от кредиток, такие номера используются для:

- оформления внутрибанковских или межбанковских денежных переводов;

- оплаты платежей, предназначенных для юридических лиц.

Отличия лицевого и расчетного счета

Перед тем как разбираться с тем, что такое лицевой и расчетный счет нужно выяснить, что такое номер счета в банке. Фактически это номер учетной записи клиента в информационных системах.

Лицевой счет – это номер учетной записи. Он может быть открыт как физ. лицу, так и компании или ИП. Номер его используется банком с целью учета и определения, кому конкретно принадлежат денежные средства, находящиеся в кредитном учреждении.

Отправленные деньги поступают на номер счета

Отправленные деньги поступают на номер счета

Часто под словами «лицевой счет» подразумевают только учетную запись частного лица, хотя это не совсем верно. Это просто номер, используемый для выделения конкретного лица и его средств в системах учета и обслуживания.

Расчетный счет открывается исключительно предпринимателям и организациям для ведения бизнеса. Он представляет собой также один из видов учетных записей во внутренних учетных документах и информационных системах банка.

Структурные особенности банковского счета

Индивидуальный клиентский номер расчетного счета сформирован 20 цифрами, наделенными собственными значениями. Любая группа цифр несет определенную характеристику, поэтому для удобства восприятия следует разбить комбинацию на разделы, согласно следующему порядку: 111.22.333.4.5555.6666666, где

- 111 – первый порядок банковского баланса, определяющий владельца счета и цели его открытия;

- 22 – второй порядок банковского баланса, характеризующий направление деятельности владельца счета;

- 333 – валюта счета;

- 4 – код проверки;

- 5555 – кодовое обозначение банковского подразделения, оформившего счет;

- 6666666 – порядковое обозначение счета в конкретном банке.

Различия в последовательности расположения цифр банковских счетов обусловлены особенностями их принадлежности – физическим лицам, коммерческим структурам, государственным учреждениям. Ошибка в указании номера счета чревата отправкой средств не по назначению и другими неприятными нюансами.

Особые соображения

В дополнение к чекам, номера счетов прикрепляются практически к любой транзакции, которую может совершить потребитель или бизнес. Квитанции с продаж, услуги подписки, счета кредитных карт и членство в клубах магазинов – все они есть.

Краткая справка

Традиционный формат чека применим к большинству личных чеков. Некоторые бизнес-чеки и банковские чеки имеют другие форматы.

Идентификационные номера, помимо паролей, уязвимы для кражи личных данных и мошенничества. Вот почему нам приходится отвечать на надоедливые вопросы о девичьих фамилиях наших матерей, когда мы пытаемся внести обычные изменения в аккаунт. В настоящее время средства, затрудняющие хакерам кражу номеров учетных записей, принимают форму менеджеров паролей и систем многофакторной аутентификации.

Современные компании теперь часто используют сложный для взлома мастер-пароль, чтобы разблокировать электронное хранилище номеров счетов клиентов и других конфиденциальных данных. Потребители привыкают к многофакторной аутентификации , которая добавляет еще один шаг перед доступом к учетной записи, такой как отпечаток пальца, голосовая активация или чувствительный ко времени код, отправляемый на номер мобильного телефона для записи.

Это лишь некоторые из средств защиты номеров учетных записей пользователей во все более уязвимой онлайн-среде.

Расчётный счёт для физического лица

Р/с представляет собой учётную запись, формируемую физлицом при занятии предпринимательской деятельностью. Данный финансовый инструмент необходим в следующих случаях:

- Сохранение капитала.

- Оплата банковских услуг.

- Проведение расчётов между другими лицами.

- Получение денежных средств от клиентов.

Пользователями расчётных счетов являются индивидуальные предприниматели, юридические лица и организации. Реквизиты доступны для всех.

Р/с, открытые физическими лицами, именуют текущими. Номер состоит из 20 цифр. По трём первым комбинациям легко определить назначение финансового инструмента. 408 – оплата процентов по кредитным договорам, 423 – совершение депозитных операций.

Важно! Одно физическое лицо может быть владельцем нескольких счетов, открытых в различной валюте: рубли, доллары, евро.

Расчётный счёт у каждого физлица индивидуальный и несвязан с номером пластиковой карты или номером договора о вкладе или кредите.

Чтобы оперировать денежными средствами, находящимися в банке, достаточно знать номер пластика. Когда заходит речь о совершении взаимных расчётов между ИП и контрагентами, поставщиками и клиентами, нужен номер р/с. Его можно посмотреть в договоре в нижней части или в конверте с картой. Он прописывается там, где указана фамилия, имя и отчество.

Двадцатизначный номер р/с можно увидеть в квитанции об оплате, осуществлённой посредством пластиковой карточки. Надёжный способ получения информации – обращение в отделение Сберегательного банка, также можно сделать звонок на горячую линию или воспользоваться интернет-банкингом.

Опрос: довольны ли Вы качеством услуг предоставляемых Сбербанком в целом?

ДаНет

Расчетный счет карты сбербанка через Сбербанк Онлайн

Воспользовавшись современными технологиями и соответствующим сервисом, можно узнать расчетный счет карты в сбербанке онлайн, не затрачивая время на поездку в банк или даже осуществление звонков. Как узнать расчетный счет карты в Сбербанк Онлайн?

Для этого достаточно воспользоваться услугой «Личный Кабинет». При этом на сайте банка нужно:

- Ввести логин и пароль в соответствующие поля, и выбрать вкладку «Карты».

- В данной вкладке выбирается раздел «информации о карте» (т.е. щелкаете прямо на свою активную карту).

- Далее раздел «Детальная информация», подраздел «Реквизиты».

- После этих действий на экране пользователю отобразится вся информация, нужная пользователю. Будет доступны также все необходимые для осуществления переводов и оплат банковские реквизиты.

Так можно узнать информацию по любой сбербанковской карте. Этот способ особенно удобен тем, кто часто и подолгу находится в разъездах, в том числе и за рубежом.

Номер счёта карты. Что это?

Банковский счет карты используется банком для проведения всевозможных операций, связанных с поступлением денег и их расходом по первому требованию клиента. Это может быть снятие наличных денег, пополнение или перевод на другой счёт, оплата коммунальных услуг, совершение покупок через магазины и интернет, погашение кредитов, и весь спектр услуг, предоставляемых банком.

Банковский счёт (он же расчётный, карточный, картсчёт, текущий или счёт до востребования) – учётная запись, состоящая строго из 20-ти цифр, используемая банком для того, чтобы вести учёт всех денежных операций клиента.

Клиент волен пополнять свой банковский счет и снимать деньги столько раз, сколько ему вздумается – он создается с целью частого его востребования. У одного человека может быть несколько банковских счетов в одном или разных банках, как и в разных валютах.

Номер счета банковской карты – это текущий счёт физического лица, который открывается банком в валюте РФ (рублях) или в иностранной валюте на основании договора банковского счета, к которому прикрепляется банковская карта.

Конверт с ПИН-кодом

Личные банковские реквизиты своей карты Сбербанковской организации содержатся в запечатанном конверте с пин-кодом, относящимся к конкретному пластику. Сейчас бумагу с кодом могут не выдавать. Пароль для банкомата часто задается самостоятельно при первом использовании карточки в присутствии специалиста банковской организации. Владельцу предоставляют возможность выбрать четыре цифры, не показывая их работнику.

Если получение контрольных цифр производится бумажным вариантом, этот документ хранит все сведения. Чаще всего депозитный текущий счет карты Сбербанка указан слева. Там же записана валюта (RUR).

Документ нужно хранить в недоступном посторонним людям месте. Если нужно посмотреть счет на карте Сбербанка, бумага достается, нужная информация записывается, конверт убирается обратно.

Отличия между лицевым и расчетным счетом

Итак, основная разница между двумя видами счетов, которые клиенты открывают в банках, заключается в следующем:

- в отличие от расчетного счета, лицевой не позволяет проводить денежных операций по ведению коммерческой деятельности;

- используется только для осуществления расходов, не связанных с предпринимательской деятельностью: оплата мобильной связи, услуг ЖКХ, открытие вкладов и их пополнение, приобретения валюты, получение кредитных средств, выдача заработной платы и так далее.

Расчетный счет, в отличие от лицевого, обладает следующими характеристиками:

- используется исключительно для ведения предпринимательской деятельности (осуществления платежей, получения оплаты за оказанные услуги или проданные товары на регулярной основе);

- предоставляет владельцу возможность осуществлять платежные операции с других банковских счетов;

- открывается только юридическим лицам и предпринимателям;

- при необходимости может использоваться для хранения средств, что является функцией лицевого счета;

- расчетные счета открываются клиентам только в банках. В отличие от них, лицевые могут открываться у операторов мобильной связи, в страховых компаниях и т.д.

Некоторые предприниматели и юридические лица открывают лицевые счета и пытаются использовать их для ведения коммерческой деятельности, однако сделать это крайне затруднительно. Банки обладают полномочиями отслеживать операции своих клиентов, и в случае обнаружения регулярных поступлений и платежей по лицевому счету, имеющих признак коммерческой деятельности, финансовые учреждения могут блокировать такие операции и прекращать отношения с такими клиентами.

Желание использовать лицевые счета обусловлено тем, что они отличаются от расчетных более низкими тарифами обслуживания и упрощенным характером работы с наличными денежными средствами. Однако в настоящее время банки очень жестко отслеживают оборот наличных денег и правильность ведения кассовых операций предприятиями, поскольку данная функция предписана им законодательством. Поэтому кроме прекращения сотрудничества, банки могут также сообщить о подозрительных операциях в налоговые органы, что чревато для их клиентов уже административной и уголовной ответственностью.

Таким образом, рекомендуется в разных ситуациях пользоваться разными банковскими услугами и учитывать отличия, которыми обладают лицевой и расчетный счета. Юридическим лицам и предпринимателям для осуществления своей деятельности следует открывать расчетные счета, лицевые могут использоваться для перечисления зарплаты сотрудникам или получения банковского займа. Физические лица могут использовать лицевые для совершения всех операций. При этом в обоих случаях имеется возможность дистанционного обслуживания для их совершения необходимых операций (проведения платежей, открытия вкладов и депозитов, получения вознаграждений и так далее). Нарушение соглашений с банками с целью сэкономить или получить дополнительные возможности могут привести к существенным потерям.

Так чем отличается номер карты от номера счёта? Поводим итог

А теперь подведём итоги и ещё раз покажем, что номер карты и номер счета это НЕ одно и тоже!

Итак, номер карты – это «ключ» банковской карточки к карточному счёту, по которому и проходят все операции с вашими деньгами (переводы, платежи).

Номер карточки уникален – нет во всём мире двух одинаковых карт – в рамках одной платёжной системы конечно. Международные платёжные системы (МПС) – это конкуренты, но именно благодаря этому карточка является надёжным банковским инструментом. Номер карточного счёта неуникален и открывается в конкретном банке в рамках конкретной страны, например в Сбербанке России (кстати, при переводе за границу надо дополнительно знать SWIFT-код зарубежного банка).

Банк в сотрудничестве с МПС эмитирует карту (см. про банки-эмитенты), «привязывая» её к своему специальному карточному счету. Впоследствии любая операция с пластиком, например оплата в интернете, после того как банк-эмитент даст на неё добро (произойдёт успешная авторизация), сведётся с списания с карт.счёта средств и перевод их на карт.счёт другого банка.

Ну и наконец карт.счёт вы можете увидеть в разных местах (см. выше), а номер карты вы увидите только на ней самой (из соображений безопасности). Даже в интернет-банке вы не увидите полного номера своей карточки!