Кредиты сбербанка: виды и проценты

Содержание:

- Основные требования к клиентам

- Условия программ и процентная ставка по ним

- Какие кредиты предлагает Сбербанк

- Методика расчета процентных ставок

- Обеспечение ссуд

- Как взять потребительский кредит в ПАО «Сбербанк»

- Виды выдаваемых кредитов

- Плюсы и минусы потребительских кредитов в Сбербанке

- Как рассчитать кредит наличными

- От чего зависит процентная ставка?

- Почему Сбербанк отказывает в выдаче кредита?

- Особенности кредитов для юридических лиц в 2021 году

- Необходимые документы

- Потребительский кредит под поручительство физического лица

- Какие кредиты можно взять онлайн

- Детальная информация по кредиту

Основные требования к клиентам

Не секрет, что банк тщательно проверяет каждого клиента и сотрудничает только с платежеспособными гражданами, которые не нарушают сроки оплаты. В результате этого с негативной кредитной историей клиент с большей вероятностью получит отказ.

Требования:

| Вид кредита | Возраст, лет | Регистрация | Стаж работы, месяцев |

|---|---|---|---|

| На любые цели | 18-70 | На территории РФ, временная или постоянная | 6 месяцев, для работающих пенсионеров, получающих пенсию в Сбербанке — не менее 3 месяцев на текущем месте работы |

| Для молодежи и пенсионеров | 18-80 | ||

| Рефинансирование | 21-70 | ||

| Автокредит | 21-75 | ||

| На любые цели, под залог недвижимости | 21-75 | ||

| На образование с государственной поддержкой | От 14 лет | Не требуется | |

| Покупка в кредит | 21-65 | — |

Стоит отметить, что все продукты банка, согласно правилам, предназначены для граждан РФ.

| Вид кредита | Паспорт | Документ, подтверждающий финансовое положение | Документ, подтверждающий трудовую деятельность | Дополнительные документы |

|---|---|---|---|---|

| На любые цели | + | + | + | нет |

| Для молодежи и пенсионеров | Пенсионное удостоверение | |||

| Рефинансирование | Справка или выписка по кредиту, если рефинансируете кредит другого банка. | |||

| Автокредит | Второй документ из списка: в/у, СНИЛС, ИНН, заграничный паспорт. | |||

| На любые цели, под залог недвижимости | Документы по залогу, подтверждающие право собственности | |||

| На образование с государственной поддержкой | — | — | Заемщикам до 18 лет следует предоставить согласие от опекунов, на получение кредита. Дополнительно договор с учетным заявлением и счет на оплату обучения. | |

| Покупка в кредит | Нужна только действующая карта Сбербанка |

Неработающие пенсионеры вместо справки о доходах могут предъявить выписку по пенсионному счету. Больше шансов получить одобрение у граждан пенсионного возраста, которые получают пенсию на карту Сбербанка.

Помимо документов клиент должен заполнить заявление-анкету. При электронном кредитовании она заполняется в онлайн-режиме. Если заявка подается через офис, то менеджер сам заполнит заявление, приняв документы, и даст клиенту его проверить и подписать.

Условия программ и процентная ставка по ним

Прежде, чем заключать соглашение с банком, необходимо тщательно изучить условия кредитования по выбранной программе, которые действуют на данный момент.

В первую группу входят заемщики с низким уровнем риска не возврата кредита. Это клиенты банка, которые уже брали кредит и выплачивали его без задержек. Также здесь зарплатные клиенты и те, кто готов предоставить максимум документов, оформить залог, а также страхование собственной жизни, трудоспособности.

Во вторую группу входят заемщики с высоким уровнем риска. Как правило, это люди без кредитной истории, то есть те, кто еще никогда не брал кредит в банке.

Клиенты с плохой кредитной историей могут даже не подавать заявку в Сбербанка, так как данное финансовое учреждение с заведомо проблемными лицами не сотрудничает.

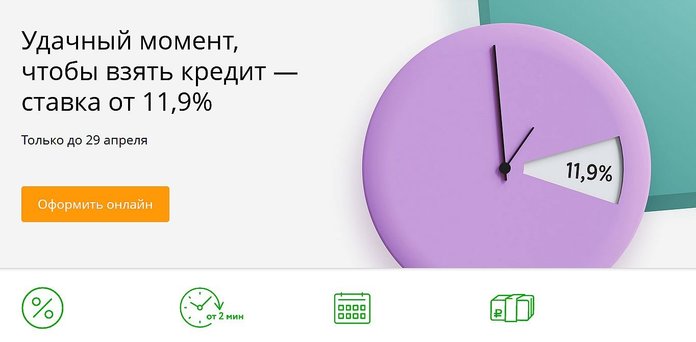

Текущая акция

Сбербанк несколько раз в год выпускает новые программы потребительских кредитов. Как правило, условия для действующих клиентов банка (зарплатники, вкладчики и т.д.) более выгодные, чем для остальных заемщиков.

Итак, сегодня в Сбербанке можно оформить кредит под названием «Удачный момент, чтобы взять кредит». Согласно условиям программы физические лица могут взять кредит до 5 миллионов рублей (для клиентов, получающих заработную плату в Сбербанке), до 3 миллионов (для всех остальных клиентов).

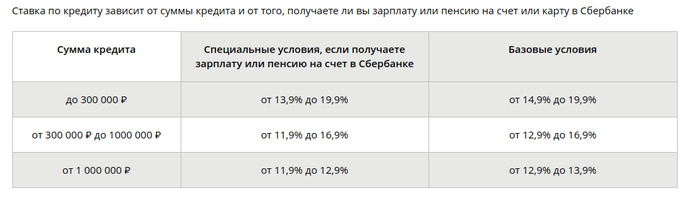

Ставка по кредиту зависит от двух факторов: сумма, которую вы запрашиваете и получаете ли вы зарплату на карту банка. Минимальная для зарплатников — 11,9% за год, а для новых заемщиков — 12,9%.

Срок кредитования от 3 месяцев до 5 лет. Однако если потенциальный заемщик обладает временной регистрацией получить деньги он может на время действия регистрации.

Кредит без обеспечения

На самом деле такой программы нет, поскольку Сбербанк, как правило, укладывает все свои предложения потребительского кредитования в одну программы. Но, ставка и условия зависят от того:

- какой статус у клиента (зарплатный или новый);

- в какую группу он входит (с высоким или низким уровнем риска);

- какие документы готов предоставить (есть справка о доходах или нет);

- есть обеспечение или нет (обеспечение — это имущество, которое можно составить в залог банку).

Все это придется указать в анкете при подаче заявки на кредит по акции «Удачный момент, чтобы взять кредит». Но если вы не получаете зарплату на карту Сбербанка МИР и не обладаете имуществом, которое можно оформить, как залоговое, вам предложат следующие условия:

- ставка от 14,9% до 19,9%;

- сумма от 300 000 до 1 500 000 рублей.

Из документов нужен паспорт и справка о доходах 2 НДФЛ или по форме Сбербанка.

Кредит для клиентов, ведущих личное подсобное хозяйство

Данный кредит от Сбербанка станет отличным решением для людей, которые ведут собственное хозяйство. Условия:

- Сумма – до 1,5 млн. рублей;

- Ставка равна 17% в год;

- Срок составляет до 5 лет.

Те люди, которые разводят скот, птицу, либо выращивают урожай, с помощью Сбербанка получают возможность развивать собственное хозяйство. В данном случае не нужен залог, но придется привести поручителя. Для увеличения суммы кредита требуется созаемщик, им может быть кто-то из членов семьи. Деньги выдаются на карту, либо наличными. Чтобы оформить подобный кредит в Сбербанке, необходимо приложить к заявлению паспорт, хозяйственную книгу, документы о трудовой занятости, если клиент работает.

Кредит на любые цели под залог недвижимости

Подобный кредит предполагает получение до 10 млн. рублей. Конечная сумма зависит от результатов оценки недвижимости, которую замщик готов предоставить в залог банку.

Условия:

- Ставка составляет до 13% в год;

- Наименьшая сумма – 500000 рублей;

- Сумма не может превышать 10 миллионов, либо 60% от стоимости недвижимости, которая становится залогом;

- Срок – до 20 лет.

Подобный кредит становится прекрасной альтернативой ипотеке. При этом не придется подтверждать цель, на которую вы получаете кредит.

В роли залога может быть жилое помещение, дом с участком, на котором он находится, гараж или участок, либо гараж с участком. Главное — имущество предоставляемое в залог не должно быть уже с обременением и являться единственным жильем.

Какие кредиты предлагает Сбербанк

Сбербанк готов предложить несколько видов потребительских кредитов, которые позволяют получить средства на любые цели. При этом клиенты активно пользуются программами рефинансирования ссуд, взятых в других кредитных учреждениях.

Рассмотрим в таблице параметры основных кредитных программ Сбербанка.

| Кредит | Ставка | Сумма, руб. | Срок |

| Без обеспечения | от 12,9% | до 3 000 000 | до 60 мес. |

| Под поручительство физ. лиц | до 5 000 000 | ||

| Для владельцев личных подсобных хозяйств | 17% | до 1 500 000 | |

| Военнослужащим – участникам НИС | от 13,5% | до 1 000 000 | |

| Под залог недвижимости | от 12% | до 10 000 000 | до 20 лет |

| Потребительский кредит на рефинансирование | от 13,5% | до 3 000 000 | до 60 мес. |

| Рефинансирование ипотеки и других кредитов | от 9,5% | до 5 000 000 | до 30 лет |

А также банк предлагает клиентам оформить различные виды кредитных карт для покупки товаров в кредит под 21,9-27,9%, а также ипотеку под 7,4-12,5% годовых.

Потребительский кредит на любые цели в Сбербанке

Одним из самых популярных видов кредитных предложений традиционно являются потребительские ссуды на любые цели. Банк готов предоставить такие кредиты без обеспечения, но при возможности можно увеличить одобренную сумму, предоставив поручительство других физ. лиц или залог недвижимого имущества. Полученные по таким программам средства можно тратить на покупку любых товаров и услуг без необходимости отчитываться перед банком о своих расходах.

Стандартный срок рассмотрения заявки составляет 2 рабочих дня, но заемщики, активно пользующиеся продуктами Сбербанка, обычно получают решение значительно быстрее, особенно при наличии зарплатной карты. В последнем случае будут предоставлены специальные условия кредитования со сниженной процентной ставкой.

Никаких комиссий Сбербанк не взимает с заемщика как при получении кредита, так и при его обслуживании. Досрочное погашение также осуществляется без штрафов или комиссий.

Собирать большой пакет документов для оформления потребительского кредита не придется, достаточно будет паспорта и документа, подтверждающего занятость и доход. Держатели зарплатной карты могут оформить кредит без подтверждения доходов по одному паспорту.

Рефинансирование в Сбербанке

Банк готов помочь рефинансировать практически любые займы, выданные в других кредитных организациях. За счет услуги можно уменьшить переплату, ежемесячный платеж и объединить все займы в один.

Рассмотрим, какие кредиты на текущий момент готов рефинансировать Сбербанк:

- потребительские ссуды, выданные на любые цели или покупку конкретных товаров;

- автокредиты;

- ипотеку;

- кредитные карты и карты с разрешенным овердрафтом.

Вместе с ссудами, выданными другими кредитными учреждениями, можно одновременно рефинансировать и некоторые виды займов, полученные в самом Сбербанке.

Ипотека в Сбербанке

Ипотечные кредиты Сбербанк готов предоставить на срок до 30 лет. При этом использовать их можно на приобретение как нового, так и вторичного жилья, а также на строительство жилого дома. Приобретать в ипотеку можно квартиры, дома и другие жилые помещения.

Кредитные карты в Сбербанке

Довольно активно банк продвигает кредитные карты со льготным периодом до 50 дней. При этом предлагаются как кредитки с бесплатным обслуживанием, так и с платным. Стоимость обслуживания может достигать 4 900 рублей в год. Максимальный кредитный лимит устанавливается индивидуально и в рамках массового предложения может достигать 600 000 рублей, а в отдельных случаях Сбербанк увеличивает его до 3 млн.

Методика расчета процентных ставок

Сбербанк по всем кредитным программам применяет базовые ставки. Их размер определяется уровнем обеспечения займа. Для стимулирования подключения клиентов к различным программам, предусматриваются надбавки к процентной ставке:

- 0,5% для тех, кто не получает заработную плату через банк;

- 1,0% не оформившим страховой полис;

- 1,0% на время регистрации ипотеки.

Приятной новостью для всех кредитополучателей стало снижение финансовым учреждением процентных ставок в феврале по всем кредитным продуктам. Воспользоваться акцией клиенты могут до июня 2018 года.

Базовые ставки рассчитаны на клиентов банка. Самым выгодным периодом потребительского кредитования является срок до двух лет.

Базовые процентные ставки на потребительский кредит начинаются с 12,9%, на жилищный – с 10,25%, они могут увеличиваться или снижаться при таких условиях:

- Полис медицинского страхования не является обязательным при заимствовании, но отказ от него означает повышение ставки на 1%.

- Для клиентов других банков ставка увеличивается на 1% в случае нецелевого займа, на 0,5% — при жилищной ссуде.

- Снижение возможно на 1% для подавших заявку на потребительский заем онлайн и на 0,5% при электронной регистрации сделки покупки жилья.

Обеспечение ссуд

Законодательством РФ разрешено в качестве обеспечения ссуды для физических лиц принимать:

- поручительство частных лиц, граждан России, не более 2-х человек, имеющих платежеспособность, соизмеримую с выдаваемым кредитом;

- залог имущества (любые виды жилых помещений, земельный участок и т.д.).

Для Сбербанка оформление ссуд под поручительство проще и финансово выгоднее — снижаются риски.

Поручителю следует несколько раз подумать, прежде чем дать свое согласие. В случае возникновения непредвиденных ситуаций, придется из семейного бюджета своевременно погашать чужие долги.

Как взять потребительский кредит в ПАО «Сбербанк»

Желающим срочно взять потребительский кредит без поручителей и залога в ПАО «Сбербанк» доступны внушительные суммы. Держателям зарплатных и пенсионных карт солидные ссуды выдаются в упрощенном порядке без справок о доходах.

Новым клиентам для одобрения крупного лимита требуется подтверждение платежеспособности и факта трудоустройства документами от работодателя. На выдачу запрашиваемой суммы без отказа вправе рассчитывать претенденты при наличии:

- российского гражданства;

- действующей регистрации, в том числе временной;

- постоянных доходов, достаточных для исполнения обязательств;

- минимального трудового стажа на текущем рабочем месте от 6 месяцев, для зарплатных клиентов – от 3 месяцев.

Доступ к кредитным средствам предоставляются заявителям с 21 года, участникам проектов по перечислению зарплаты – с 18 лет.

Приобретение полиса личного страхования основывается исключительно на добровольном решении заемщика без принуждения со стороны кредитора.

Виды выдаваемых кредитов

Сбербанк виды кредитов, предоставляемых гражданам, сохраняет из года в год с небольшими изменениями.

В настоящий период Сбербанк России предоставляет следующие виды займов для физических лиц:

- потребительское кредитование,

- ипотечные займы,

- кредитные карты.

Рассмотрим детально виды кредитов для физических лиц в сбербанке.

Потребительский

По договору потребительского кредитования Сбербанка можно получить денежные средства в сумме до 1 500 000 рублей на срок до 5 лет по ставке 14,9% годовых. Такие кредиты предоставляются с условием оформления поручительства или залога имущества либо без предоставления обеспечения исполнения обязательств, если заемщик является достаточно платежеспособным при отсутствии обеспечительных мер.

В пределах программ потребительского кредитования разработаны особые предложения для отдельных категорий граждан: военнослужащих, лиц, ведущих подсобное хозяйство либо заемщиков, желающих рефинансировать ранее взятый заем.

Ипотечный

Ипотечные займы дают для покупки:

- строящихся жилых помещений,

- новостройки,

- квартиры на вторичном рынке,

- строительства дома.

Предложения по ипотечным займам в сбербанке учитывают существующие меры государственной поддержки, внесение для оплаты первого взноса материнского капитала, льготное кредитование для военных.

Образовательный

Сбербанк при кредитовании предоставляет возможность получить заемные средства для оплаты среднего или высшего профессионального образования. Какие формы обучения оплатить — остается на выбор заемщика. Заем может выдаваться в размере до 100% от стоимости обучения. Образовательный кредит выдается под ставку 7,5% годовых, срок договора рассчитывается исходя из срока обучения. Данный вид кредитования привлекателен тем, что не требует страхования или предоставления обеспечения, а 3/4 процентной ставки субсидируется государством.

Кредитная карта

Возможность регулярного получения заемных денежных средства предоставляет банковская кредитная карта. Кредитная карта дает возможность как оплачивать услуги и покупки, так и снимать наличные денежные средства при необходимости как на территории России, так и за границей. Банк не контролирует цели использования денежных средств по карте

Пользуясь кредиткой важно помнить о платежном периоде, в который денежные средства должны быть возвращены, о величине процентной ставки и платы за снятие наличных, а также о штрафных санкциях за несвоевременное совершение обязательных платежей

Управлять картой и осуществлять платежи можно посредством онлайн и мобильного банков.

Сбербанк предлагает несколько видов кредитных карт

Классическая (для выдачи требуется подтвердить доход)

Лимит – 600 000 рублей

Процентная ставка – до 33,9% в год

Стоимость обслуживания – 750 рублей

Молодежная карта (кредиты для работающей молодежи старше 21 года)

Лимит – 200 000 рублей

Процентная ставка – до 33,9% в год

Стоимость обслуживания – 750 рублей

Золотая карта (предоставляет определенные бонусы и привилегии)

Лимит – 600 000 рублей

Процентная ставка – до 33,9% в год

Стоимость обслуживания – 3000 рублей

Карта «Подари жизнь» (При оплате покупок в благотворительный фонд «Подари жизнь» перечисляется 0,3% от суммы)

Лимит – 600 000 рублей

Процентная ставка – до 33,9% в год

Стоимость обслуживания – 3 500 рублей – золотая карта, 900 рублей – классическая карта

Карта «Аэрофлот» (за каждые 60 рублей начисляются бонусные мили: 1 по классической и 1,5 по золотой карте)

Лимит – 600 000 рублей

Процентная ставка – до 33,9% в год

Стоимость обслуживания – 3 500 рублей – золотая карта, 900 рублей – классическая карта

Плюсы и минусы потребительских кредитов в Сбербанке

Потребительские кредиты в Сбербанке имеют ряд неоспоримых преимуществ. Эти кредиты позволяют клиентам банка приобретать товар в любое удобное время, а выплаты производить позже. Среди плюсов потребительского кредита можно выделить:

- возможность приобретения товара по выгодной стоимости;

- возможность покупки товара во время его наличия на прилавках;

- возможность оплатить товар спустя некоторый период времени;

- минимальное количество дополнительных платежей по кредиту от Сбербанка;

- выгодные условия для клиентов и пониженные ставки по кредиту.

Минусов у потребительских кредитов от Сбербанка минимальное количество, но они есть в том числе. Например:

- итоговая стоимость товара увеличивается из-за выплаты процентов по кредиту;

- психологические трудности выплат, когда товар приобретен, а платежи за него продолжаются;

- добавленные доплаты по кредиту, которые необходимо учитывать при подписании договора.

Все недостатки относительные, с ними можно справиться. Клиент может подобрать для себя в Сбербанке определенный потребительский кредит и подготовить свою историю.

Количество отказов по кредитованию небольшое, банк надежный и может позволить себе кредитовать население без вреда для основной деятельности

Важно правильно ознакомиться с условиями кредитований, собрать пакет документов и прийти в отделение Сбербанка

Как рассчитать кредит наличными

Для того, чтобы оценить свои возможности по оформлению и выплате кредита в Сбербанке, мы рекомендуем заранее его рассчитать. Удобнее всего это сделать с помощью онлайн калькулятора, который вы найдете на официальном сайте банка.

Как его найти:

Нужно будет указать нужную вам сумму и срок, за который вы планируете рассчитаться с долгом. Если вы получаете здесь заработную плату, обязательно отметьте это галочкой. Все остальное – ставку и ежемесячный платеж система рассчитает автоматически.

Зачем нужны эти данные? На их основании вы можете оценить свои шансы на одобрение кредита. Если платеж составляет менее 50% от вашего официального заработка после всех обязательных выплат, то у вас есть шанс на положительное решение.

Что делать, если платеж получается больше указанного значения? Вам нужно либо увеличивать срок кредитования, либо искать созаемщиков, чтобы снизить кредитную нагрузку.

Важно: приведенные расчеты будут являться приблизительными, ведь они не учитывают расходов по страховке, которая часто включается в «тело» кредита. Мы напомним, что личное страхование является добровольным, от него можно смело отказываться

От чего зависит процентная ставка?

Процентная ставка по кредиту – это не только доход банка от предоставления заемных средств. В ставку банк закладывает возможные риски и потери, если заемщик не сможет оплачивать по кредиту. Для заемщиков, не имеющих кредитную историю, ставка всегда самая высокая, поскольку сложно спрогнозировать, как такие заемщики будут возвращать долг.

Заемщики, имеющие хорошую и большую кредитную историю, получают один из самых низких процентов по кредиту. Это связано с тем, что на основании имеющихся данных банк может с большой долей вероятности спрогнозировать вероятность возврата денег.

Если заемщик имел несколько кредитов и вовремя их погашал, вполне вероятно, что и далее он сможет обслуживать новые кредиты. Наличие просрочек дает банку сигнал, что заемщик возвращает долг, но есть вероятность, что делать это он будет с задержками.

Зарплатная карта полностью открывает финансовую сторону заемщика. При заключении зарплатного проекта банк проверяет зарплатную организацию на предмет возможного банкротства или ликвидации. Если заемщик работает в стабильной компании, имеет определенный стаж работы, достойный уровень дохода, то маловероятно, что он уволится или потеряет работу. Риски в этом случае также невысоки, поэтому банк вполне может предложить низкую процентную ставку.

Почему Сбербанк отказывает в выдаче кредита?

Даже если клиент соответствует требованиям и предъявит пакет документов, нет 100% гарантии того, что Сбер вынесет положительное решение. К сожалению, причина отказа не сообщается. Можно понять ее самостоятельно и исправить.

Стандартные причины отказа:

| Причина | Подробнее | Как исправить, чтобы через 60 дней получить положительное решение в Сбербанке |

|---|---|---|

| Негативная кредитная история | Запрашивается из БКИ. В результате сотрудник банка видит, сколько долгов у потенциального клиента, как часто он нарушал сроки оплаты, и какие обязательства взыскивались принудительно. | Погасить долги или начать в срок платить по действующим финансовым обязательствам. |

| Закредитованность | Это актуально, когда у клиента много кредитов и з/п хватает впритык, чтобы их погашать (порой даже не хватает). | Погасить долги, чтобы з/п хватало на оплату нового кредита. |

| Низкий уровень з/п | Одобряя лимит, банк рассчитывает размер ежемесячного взноса. Необходимо, чтобы после его оплаты у клиента оставались на жизнь деньги в размере прожиточного минимума. | Найти новую работу или дополнительный источник дохода. |

| Ранее оформленный кредит в Сбербанке погашен с нарушениями | Если клиент постоянно вносил платежи с просрочкой или вовсе перестал погашать и долг взыскивался принудительно. | Ничего не поделать, в таком случае банк заносит таких клиентов в «черный список». |

| Банкротство | В рамках закона клиент может списать долги, если нечем платить. | Ничего поделать, поскольку банк будет отказывать как минимум 5 лет. |

| Заболевания | В данном случае речь идет про серьезные заболевания, в результате которых клиент может длительный срок проводить в медицинском учреждении. | Попробовать оформить страховку, с риском: оплата кредита в случае смерти или временной и постоянной нетрудоспособности клиента. |

| Наличие судимости | Часто банк отклоняет заявку граждан, которые привлекались к уголовной ответственности. Тут ничего не поделаешь. |

Важно! В большинстве случаев подать повторную заявку, после получения отказа, можно спустя 60 дней

Особенности кредитов для юридических лиц в 2021 году

Успех коммерческого предприятия во многом зависит от грамотного использования заёмных средств. Кредиты позволяют расширять филиальную сеть, организовать рекламные кампании и нанять квалифицированных специалистов. Для получения денег предпринимателю нужно обратиться в банк и предоставить необходимый пакет документов (список бумаг есть на сайте Сбербанка в разделе «Кредитование юридических лиц»).

Сбербанк выдаёт займы лицам, которые имеют хорошую кредитную историю и ведут прибыльный бизнес. Заёмные средства предоставляются в рублях или долларах на срок до 36 мес. Для получения займа нужно предоставить ликвидное залоговое обеспечение. Допускается оформление кредита в вексельном формате. Процентная ставка и размер комиссии рассчитывается в индивидуальном порядке.

Сбербанк предоставляет деньги юридическим лицам для решения следующих задач:

- Покупка материальных и нематериальных активов;

- Ремонт техники, зданий и промышленного оборудования;

- Финансирование операционной деятельности компании;

- Покупка акций и консолидация бизнеса;

- Рефинансирование займов, выданных другими банками;

- Проведение научных исследований и проектных разработок;

- Формирование резервов по аккредитиву.

Коммерческая организация может воспользоваться различными формами кредитования. Предприниматель имеет право подать заявление на оформление разового займа или кредитной линии.

Для оформления кредита юридическим лицам в 2021 году в Сбербанке необходимо предоставить:

- Заявление (составляется в свободной форме на бланке заёмщика). В документе указывается сумма, срок и цель кредита. Также в заявлении описывается залоговое имущество и раскрываются источники погашения ссудной задолженности;

- Заполненная анкета;

- Правоустанавливающие и регистрационные документы (устав, свидетельство о постановке на налоговый учёт и др.);

- Бухгалтерская отчётность за отчётный период;

- Бумаги по кредитуемой сделке (контракты, договоры и т. д.);

- Бизнес-план (не предоставляется при овердрафтном кредитовании).

Специалисты Сбербанка вправе запросить дополнительную документацию. Данное требование касается торговых сетей, сельскохозяйственных предприятий и фирм, занимающихся добычей драгоценных металлов (золото, серебро, платина и др.).

Берёте ли вы кредиты?

Да, это нормально 26.43%

Только в крайнем случае 23.8%

Приходилось, но больше не буду 18.66%

Нет, никогда не брал 31.11%

Проголосовало: 1517

В анкете заёмщика указывается:

- Название организации;

- ОГРН;

- Дата и место регистрации;

- ИНН;

- Контактная информация;

- Сфера деятельности;

- Сведения о лицензиях (если деятельность организации требует специального государственного разрешения);

- Информация о деловой репутации юрлица;

- Величина уставного капитала организации;

- Данные о конечных бенефициарах бизнеса;

- Личные данные собственников компании.

Анкета заверяется подписью уполномоченного лица и печатью организации. Соискатель даёт письменное согласие на обработку персональных данных. Документы, предоставленные контрагентом, будут проверяться несколько дней. О результатах проверки коммерсант оповещается по телефону или электронной почте.

Необходимые документы

Перечень документов зависит от запрашиваемого кредита. Самый упрощенный список характерен для потребительского вида. В этом случае он может быть сокращен до одного личного документа и заявления. По ипотеке требуется гораздо больше бумаг, предоставляемых поэтапно для рассмотрения заявки и подтверждения нужных сведений.

Список для потребительского кредита:

- Заявление-анкета.

- Документация, подтверждающая личность, гражданство и прописку (срочную и бессрочную).

- Справки с места работы о характере трудоустройства и уровне дохода.

- Выписка из похозяйственной книги (исключительно по одному виду кредита — для развития ЛПХ).

По 3 пункту требуется копия трудовой книжки и справка в форме 2 НДФЛ, но эти документы могут быть заменены на следующие виды подтверждения: копия трудового договора, справка по форме банка и т.д. Этот пункт полностью исключается для зарплатной клиентуры, обслуживающейся в рамках корпоративных видов проектов.

Документальный кейс для предоставления ипотеки всех видов:

- Прошение о выдаче кредита.

- Паспорт с отметкой о постоянной регистрации или с временной пропиской в виде отдельного бланка.

- Документы о характере работы: место, должность, стаж, вид и цифровые показатели заработка.

После выдачи одобрения дается отсрочка на 90 дней для донесения остальных документов по найденной недвижимости, выписок со счета о наличии средств для первоначального взноса. Сюда могут подключаться также документы по залогу, поручителям или созаемщикам, дополнительному виду страховки, использованию государственного субсидирования.

Потребительский кредит под поручительство физического лица

Оптимален, если вам нужна крупная сумма. Порядок оформления кредита аналогичен.

Кроме того, вы приводите поручителя, который согласится взять на себя ответственность собственным имуществом за ваши обязательства – за сам долг и оплату процентов по нему.

Если берёте до 45000 рублей, не нужно ни поручителя, ни залога. Оформление кредита в 45 – 300 тысяч требует одного, в 300 – 700 тысяч – двух поручителей. Залога в обоих случаях с вас не спросят. При кредите от 700 тысяч до трёх миллионов придётся предоставить трёх поручителей и заложить имущество.

Если клиент готов предоставить дополнительные гарантии по кредиту, то банк согласен предложить ему более выгодные тарифы на обслуживание. По сравнению с необеспеченным займом, по данной программе кредитный лимит увеличен в два раза и достигает 3 млн. рублей.

Какие кредиты можно взять онлайн

Через Сбербанк Онлайн любой клиент Сбербанка может оформить следующие типы кредитов:

|

Название |

Ставка |

Срок кредита |

Сумма займа |

|

Потребительский |

От 13,9% в год |

До 5 лет |

До 3-х миллионов рублей |

|

Ипотека |

От 11,3% в год |

До 20 лет |

Индивидуально |

|

Автокредит |

Зависит от авто |

До 5 лет |

Индивидуально |

|

Кредитная карта |

От 23,9% |

Индивидуально |

Индивидуально |

Многие особенности кредита, который может предложить Сбербанк, напрямую зависят от финансовых показателей клиента. В частности, учитываются те обороты, которые проходят через эту финансовую организацию. На их основе банк формирует индивидуальные предложения. Если же все оформлять в общем порядке, то и в этой ситуации менеджер сначала изучит финансовые документы и только потом сможет назвать более точные условия кредитования.

Детальная информация по кредиту

Если Вы хотите просмотреть дополнительную информацию по кредиту, перейдите на вкладку Детальная информация. На этой вкладке Вы можете просмотреть следующие сведения:

- Наименование и тип кредита. Вы можете самостоятельно изменить наименование кредита. Для этого щелкните значок рядом с названием кредита, введите наименование кредита, например, «Кредит на ремонт», а затем нажмите кнопку Сохранить. По умолчанию отображается название кредитного продукта.

-

Текущий платеж:

- Дата и сумма очередного платежа по кредиту, постатейная разбивка суммы очередного платежа (основной долг и выплаты по процентам).

- Средства для погашения — информация о Ваших средствах для погашения данного кредита.

Примечание. Вы можете пополнить счет, нажав кнопку Пополнить счет. В результате откроется страница Перевод между своими счетами и картами, на которой Вы можете перевести деньги на нужный счет.

-

О кредите:

- Первоначальная сумма — сумма, которую Вы получили по кредитному договору.

- Осталось погасить — сумма, которую осталось погасить на настоящий момент. Ниже приведена постатейная разбивка данной суммы (основной долг и выплаты по процентам).

- Процентная ставка.

- Дата открытия – дата заключения кредитного договора.

- Срок окончания кредита – дата, до которой Вам нужно полностью погасить сумму кредита с учетом процентов.

- Номер ссудного счета — номер ссудного счета по кредиту.

- Способ погашения – дифференцированный или аннуитетный.

- Отделение обслуживания кредита — отделение Сбербанка, в котором оформлен кредит.

- Заемщик – имя, отчество и первая буква фамилии заемщика.

- Созаемщики — имя, отчество и первая буква фамилии каждого созаемщика.

- Поручители — имя, отчество и первая буква фамилии каждого поручителя.

На вкладке Детальная информация также Вы можете:

- Просмотреть информацию о тарифах на обслуживание по кредитам в Сбербанке. Для этого щелкните ссылку Тариф на обслуживание. В результате откроется страница сайта Сбербанка с информацией по кредитам.

- Рассчитать общую сумму кредита с учетом процентов и срока кредитования. Для этого щелкните ссылку Кредитный калькулятор. В результате откроется страница сайта Сбербанка, на которой Вы можете выполнить расчет по кредиту.

- Распечатать дополнительную информацию по кредиту. Для этого щелкните ссылку Печать