Московская биржа и ее структура

Содержание:

- Распорядок работы – рабочие дни, длительность сессий в 2021 году

- Тихоокеанский регион

- Биржи в России

- Рынки Московской Биржи и расписание их работы

- Как начать работать на Московской бирже

- Структура и участники

- Московская торговая сессия

- Преимущества и недостатки Московской биржи

- Как организована работа фондового рынка

- Акционеры и индекс Московской биржи

- История создания МосБиржи

- Расписание торгов мировых бирж

- Заключение

Распорядок работы – рабочие дни, длительность сессий в 2021 году

Торговые операции в 2021 году проводятся в период торговых сессий. Для каждого из рынков есть свое собственное расписание. Вот общий график, голубые клетки — даты экспирации опционов, красные — выходные дни:

На фондовом торги длятся с 9:30 до 19:00 по московскому времени, с перерывом на дневной клиринг с 14:00 до 14:05

На товарном, валютном и срочном рынках – с 10:00 до 23:50, с промежуточным клирингом в 14:00-14:05, и вечерним в 18:45-19:00

В текущем календарном году Биржа не работает в дни религиозных и национальных праздников, а также по субботам и воскресеньям.

До конца года кроме обычных выходных график работы этой организации предусматривает еще 1 дополнительный выходной – 4 ноября. Кроме того, в отдельные дни может устанавливаться рабочий режим, но без проведения торгов. Например, такая ситуация имела место 31 декабря минувшего года. На обычные праздники эта ситуация тоже может распространяться.

Тихоокеанский регион

Здесь выделить стоит разве что биржи Сиднея и Веллингтона, именно Австралия и Новая Зеландия – ключевые игроки в это время. С точки зрения объемов обе площадки — аутсайдеры. В основном здесь торгуются акции местных компаний.

| Биржа | Торговая сессия | Премаркет | Постмаркет |

|---|---|---|---|

| NZX (Веллингтон) | 01:00 — 07:45 | 09:00 — 10:00 | 07:45 — 08:00 |

| ASX (Сидней) | 03:00 — 09:00 | 00:00 — 03:00 | 09:00 — 09:10 09:10 — 09:12 (проводится аукцион) |

Как и в случае с азиатским регионом эти биржи крайне неудобны для работы трейдерам, проживающим в часовых поясах GMT+2, GMT+3. Слишком велик разрыв во времени. Также не забудьте скорректировать на час приведенные в таблице значения зимой.

Биржи в России

Если об американских биржах и брокерах уже снято бесчисленное количество фильмов, написано столько же книг, то история российских финансовых рынков пока не может похвастаться такой известностью. Тем не менее, в 2020 году отечественные площадки переживали настоящий бум, связанный с приходом частных инвесторов.

Российские биржи пока не входят в топ-5 мировых бирж, но тоже дают возможность инвесторам покупать акции, облигации и другие финансовые инструменты. Так, ежедневный объем торгов Московской биржи составляет около 1,9 млрд долларов, а Санкт-Петербургской — около 1,44 млрд долларов.

Обе биржи торгуют ценными бумагами, выступая посредниками между эмитентами и инвесторами. За это они получают свой процент комиссии от сделок. На биржах есть разделение: существуют фондовый, срочный, валютный и товарный рынок. Инвесторы чаще всего выбирают тот рынок, на котором торгуются акции и облигации. Поэтому далее в статье — подробности о фондовых рынках обеих бирж.

1,5 трлн долларов

объем ежедневных торгов самой крупной фондовой биржи — Нью-Йорская (NYSE).

Рынки Московской Биржи и расписание их работы

Мосбиржа предоставляет пользователям (юридическим лицам и частным инвесторам) доступ к рынкам:

- фондовому;

- срочному;

- валютному;

- денежному (РЕПО, кредитных и депозитных операций);

- товарному и рынку драгметаллов.

В графике работы возможны также дни с особым рабочим режимом, когда биржа работает, но торги не ведутся. Он может устанавливаться в предпраздничные и праздничные дни, а также в обычные дни в связи со сложной ситуацией на рынках.

Секция фондового рынка

На Московской Бирже работа ведется с множеством активов, которые условно можно разделить на два солидных направления (рынка):

- акций и инвестиционных паев;

- облигаций.

На рынке акций и паев торгуются акции отечественных предприятий и групп и некоторых иностранных компаний, паи паевых инвестиционных фондов (ПИФ), депозитарные расписки и другие инструменты, такие как Exchange Trading Funds и ипотечные сертификаты.

На рынке облигаций участники торгов могут купить и продать облигации:

- Федерального займа и российские суверенные еврооблигации;

- Выпускаемые региональными и муниципальными органами власти;

- Корпоративные (номинированные в иностранной и национальной валюте) и евробонды компаний.

Большая часть торговых операций в секции проводится в формате Т+, при котором оплата и передача ценных бумаг осуществляется с временным сдвигом относительно момента совершения сделки (например, при использовании Т+1 – на следующий, а Т+2 — на второй день). Применяются в секции и другие варианты, например, по большинству облигаций расчет и поставка производятся в тот же день (режим Т+0 или Т0).

В зависимости от используемого режима, кодов расчетов и вида заявок устанавливается и расписание торговой сессии. Часть из них приведены в таблице:

| Режим торгов | Период торговой сессии | Интервал времени |

|---|---|---|

| I | Аукцион открытия | 09:50-10:00 |

| I | Основные торги | 10:00-18:40 |

| I | Аукцион закрытия | 18:40-18:50 |

| II | Предторговый | 09:45-10:00 |

| II | Торговый | 10:00-18:45 |

| II | Послеторговый | 18:45-18:50 |

| III | Аукцион открытия | 09:50-10:00 |

| III | Торговый | 10:00-18:45 |

| III | Послеторговый | 18:45-18:50 |

Обозначены следующие режимы:

- I – торги по акциям и номинированным в USD облигациям (Т+2),ОФЗ (Т+1);

- II – торги по облигациям (за исключением ОФЗ и недолларовых евробондов), ETF (с расчетом в USD). (Т+0);

- III – торги по ETF и инвестиционным паям (Т+2).

Собственное расписание используется для специализированных режимов (например, для работы квалифицированных инвесторов), торговли неполными лотами паев и акций (стартует в 17:00 и продолжается до 18:45 и 18:40 соответственно).

Сделки с крупными пакетами ценных бумаг совершаются с 10:00 до 18:00 (Т+) или с 11:00 до 17:00 (Т0). Для обоих режимов установлены несколько периодов подачи, фиксации и исполнения заявок.

Расписание торгов в рамках размещения и выкупа рассматривается администрацией в каждом конкретном случае.

Расписание работы срочного рынка

Знать, во сколько открывается секция деривативов необходимо тем, кто торгует или строит свои инвестиционные стратегии на ценах фьючерсов и опционов.

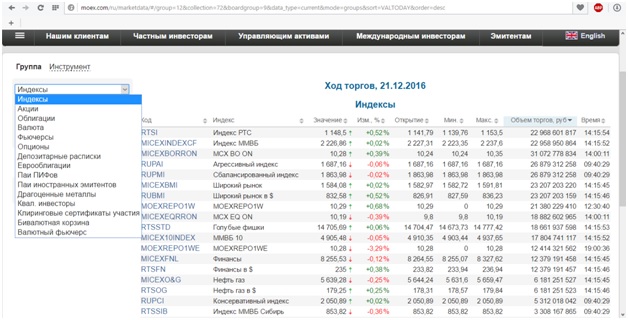

Сегодня в обороте производные инструменты – индексы РТС, ММВБ, волатильности, отраслевые, контракты на акции и ОФЗ, товары и иностранные валюты, ставки кредитов и др.

Доступ к срочному рынку представляется с клиентского терминала (возможна удаленная работа с использованием глобальной сети).

В сессии выделяют 3 торговых и 2 клиринговых периода.

| Период | Временной интервал |

|---|---|

| Дневной расчетный (основная сессия) | 10:00-14:00 |

| Промежуточный клиринговый | 14:00-14:05 |

| Вечерний расчетный(основная сессия) | 14:05-18:45 |

| Основной (вечерний) клиринговый | 18:45-19:00 |

| Вечерний в рамках дополнительной торговой сессии | 19:00-23:50 |

Торги на валютном рынке

Торги иностранной валютой на площадках ранее ММВБ, а теперь Московской Биржи проводятся с 1992 года. Сегодня через нее проходят трех четвертей операций с долларом на валютном рынке России, и почти 70% операций с Евро. Стремительно набираю объемы торги китайским юанем. Кроме того, здесь торгуются белорусская, казахская и украинская национальные валюты, проводятся операции по паре EUR/USD, заключаются сделки своп.

Одним их основных участников торгов является Национальный банк РФ. Котировки Мосбиржи по различным валютным парам оказываю существенное влияние на официальные курсы, устанавливаемые Банком России.

Аналогичное расписание работы у товарного рынка, в таком же графике совершаются сделки с драгметаллами.

Как начать работать на Московской бирже

Московская биржа условно разделена на несколько подразделений (рынков):

- фондовый рынок. Разделен на две части: рынок акций и паев — здесь инструментами являются акции российских и зарубежных эмитентов, паи инвестиционных фондов, ETF. Второй рынок — рынок облигаций (бумаги предприятий, региональные, облигации федерального займа), еврооблигации (скоро напишу обзор);

- срочный рынок. Здесь ведется торговля фьючерсами и опционами;

- валютный рынок;

- денежный рынок (рынок РЕПО и депозитарно-кредитные операции);

- товарный рынок (при входе в раздел посетителю сайта предлагается только информация о торговле золотом и серебром);

- рынок стандартизированных производных финансовых инструментов.

Перед началом торговли на Московской бирже нужно изучить тарифы МБ на каждый вид операций. На сайте Московской биржи moex.com в разделе рынков можно увидеть подраздел «Тарифы». Кстати, с октября 2016 года МБ подняла комиссии на срочном рынке, что привело к уходу с рынка инвесторов с небольшим депозитом.

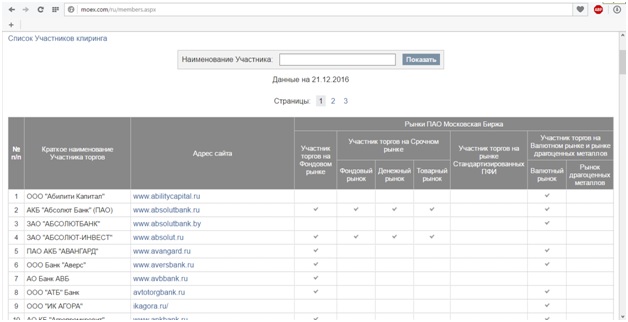

Список брокеров, с которыми работает Московская биржа, представлен на сайте МБ moex.com/ru/members.aspx.

Лучший частный инвестор Московской биржи

Соревнования трейдеров на демо и реальных счетах есть почти у каждого брокера и проводятся они с определенной периодичностью (от ежедневных до ежемесячных). Но мало кто из брокеров предлагает реальный денежный приз, зачисляя призовые деньги в качестве бонусов. И только на Московской бирже можно выиграть до 1 млн рублей настоящими деньгами.

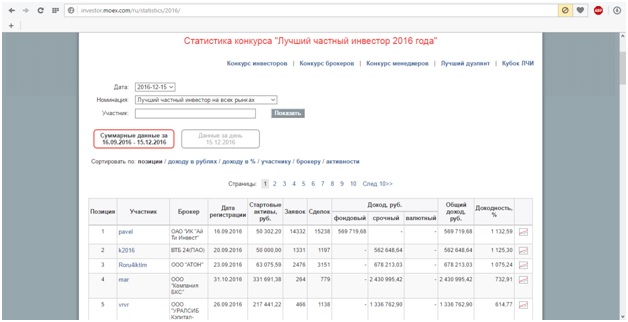

Турнир «Лучший частный инвестор» проводился в 2016-м году 11-й раз и правила его не изменились:

- период соревнования — 3 месяца. Торговля ведется реальными деньгами, актив выбирается по усмотрению трейдера;

- цель — показать как можно более высокий процент доходности;

- в конце турнира определяются победители в более чем 20-ти номинациях, в том числе «Лучший трейдер „новичок“ года», «Лучший трейдер китайским юанем» и т.д.;

- призовое вознаграждение — от 50-ти тыс. до 1 млн рублей.

Изначально конкурс преследовал цель популяризации частного трейдерства, но в итоге превратился в соревнование профессионалов. Количество активных трейдеров, которые на протяжении конкурса провели хотя бы одну сделку, практически не изменилось: 10,3 тыс. человек в 2016-м против 10,2 тыс. в 2015-м. Среднегодовой оборот по всем торговым операциям участников также остался почти прежним — 31 млрд рублей в сравнении с 30-ю млрд за прошлый год. Зато совокупный объем торгов в 2016-м году оказался прибыльным, если в 2015-м году общий убыток трейдеров составил 350 млн рублей, то в этом году совокупная прибыль составила 550 млн. Также в этом году сразу 3 трейдера смогли показать доход свыше 1000%, в прошлом этот уровень остался недостижимым. Подробности можно посмотреть на странице investor.moex.com/ru/statistics/2016.

Чтобы принять участие в конкурсе, нужно в сентябре подать заявку и внести сумму от 50-ти тыс. рублей. Ограничений на стратегии, в том числе и автоматическую торговлю, нет. В сравнении с турнирами брокеров предложение Московской биржи на порядок привлекательнее. Во-первых, все заработанные деньги остаются у трейдера, во-вторых, призовой фонд реален. И потому, если трейдер и так работает с отечественными активами, то почему бы не попробовать свои силы, ничего при этом не теряя?

Для начинающих трейдеров Московская биржа запустила отдельный обучающий проект moex-school.com, где в том числе публикуется информация о предстоящих тренингах и вебинарах. Участие в большинстве из них бесплатно!

Заключение

Вместе с этой статьей рекомендую прочитать следующие посты:

- Как уменьшить налоги с ценных бумаг;

- Что такое индекс ММВБ;

- Мои отзывы о брокере Финам.

Всем профита!

04.01.2017

Структура и участники

В структуру группы “Московская биржа” входят:

- Фондовый рынок – место для совершения операций по купле-продаже акций, облигаций (федерального займа, корпоративных, региональных и еврооблигаций), депозитарных расписок, инвестиционных паев, ипотечных сертификатов, акций биржевых индексных фондов.

- Срочный рынок – торговля деривативами (фьючерсы, опционы).

- Валютный рынок – работает с валютами разных стран: доллар США, евро, юань, фунт стерлингов, украинская гривна, гонконгский доллар, белорусский рубль и казахский тенге.

- Денежный рынок – сделки РЕПО (покупка/продажа ценных бумаг с одновременным заключением соглашения об обратной сделке по заранее оговоренной цене), депозитно-кредитные операции от организаторов: Центробанка, Пенсионного фонда и др.

- Товарный рынок на базе Национальной товарной биржи проводит торги зерном, сахаром, золотом, серебром в поставочном режиме.

- НРД (Национальный расчетный депозитарий) хранит записи о владельцах ценных бумаг.

- Национальный клиринговый центр – посредник между продавцом и покупателем, который гарантирует своевременность и полноту расчетов.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

МосБиржа предлагает большой объем информационных услуг (подписка на биржевую информацию) и технологические решения. Для начинающего инвестора на официальном сайте есть масса полезной информации. Но я написала об этом в отдельном разделе статьи.

Основные участники Московской биржи:

- Национальный клиринговый центр – специальный орган, который выступает гарантом совершения сделки между продавцом и покупателем. Он проверяет правильность соблюдения условий расчетов, берет на себя риски операций. Стороны сделки могут быть уверены, что одна из них получит деньги, другая – активы.

- Национальный расчетный депозитарий – независимый от брокеров орган, в котором хранятся записи о сделках с ценными бумагами. Если разорится брокерская организация, то инвестор не потеряет свои активы, потому что информация о них находится в депозитарии.

- Клиенты биржи – это самая многочисленная группа участников, которая включает юридических лиц, имеющих лицензии и допущенных к участию в торгах напрямую, а также физических и юридических лиц, которые могут стать клиентами участников с лицензиями и участвовать в торгах через них. Частные инвесторы относятся именно к последним. Чтобы получить доступ на биржу, нам надо сначала выбрать себе профессионального посредника – брокера или управляющую компанию.

Несколько полезных ссылок:

- Список участников торгов в разрезе секций, где они имеют право торговать.

- Список участников торгов на фондовом рынке.

Московская торговая сессия

Московская торговая сессия начинается в 10:00. Открытие торгов обычно сопровождается очень высокой активностью, большими показателями оборота. Происходит так по двум причинам:

- Цены на многие инструменты показывают разрыв (гэп), который образуется в неторговый период.

- Примерно в это же время открываются основные европейские торговые площадки, то есть общий оборот на рынках значительно растёт.

Подобную высокую активность можно наблюдать на протяжении 2 часов, затем она начинает снижаться, ход торгов протекает спокойнее, появляются дневные тенденции. Далее следует спад активности, который также совпадает с обеденным перерывом в Европе, после чего торги снова ускоряются. Происходит это также по двум причинам:

- Торговая сессия европейских бирж подходит к концу, инвесторы и спекулянты активно закрывают свои краткосрочные позиции, либо же открывают новые, если есть предпосылки к высокой активности на последующей американской сессии (так бывает обычно после сильных новостей).

- Открываются американские торговые площадки, получается совпадение работы сразу трёх регионов:

- Америка;

- Россия;

- Европа.

Пересечение с американцами ведёт к тому, что до самого окончания основной части московской торговой сессии обороты остаются на высоком уровне. В 19:00 торги на Московской бирже заканчиваются. На самом деле они заканчиваются чуть раньше, в зависимости от сектора, так как около 15 минут занимает вся процедурная часть.

После этого начинается дополнительная, вечерняя московская торговая сессия. На ней представлен урезанный список инструментов – доступны фьючерсы и опционы. Это можно назвать очень большим преимуществом, так как любую позицию по акции можно далее захеджировать на фьючерсе.

Таким образом, получается, что на московской бирже участников торгов охватывает самую активную часть суток – европейскую и американскую. Торги на дополнительной сессии продолжаются до 00:00, но так же, как и в предыдущем случае, по факту до 23:45. В расписание торгов на Московской бирже входит 14 часов торгового времени, и это отличный показатель, особенно, учитывая географическое положение. То есть из всего времени выпадает только период работы азиатского региона, который не очень сильно двигает рынки.

Преимущества и недостатки Московской биржи

Сильные стороны определяют то, насколько инвесторов привлекает торговая площадка. Учитывая, что Московская биржа ещё совсем молодая по меркам торговли в целом, многие плюсы могут показаться обыденным, рядовым случаем, однако, для достижения были вложены огромные средства и большое количество времени.

Плюсы

Итак, к сильным сторонам можно отнести следующее:

- Время работы. Это безоговорочно сильная сторона, значительное преимущество. Торговый цикл охватывает 14 часов, правда, при этом во второй части московской сессии уже гораздо меньше список инструментов. Тем не менее, это отличная возможность контролировать свои риски. Например, после закрытия торгов на московской фондовой бирже, индекс начал падать. А открытие торгов только завтра утром. Мы легко перекрываем возможно имеющуюся покупку продажей на фьючерсе на этот самый индекс. Многие используют этот факт, чтобы работать сразу в двух направлениях.

- Постоянное развитие и работа с клиентами. Это как раз тот самый плюс, который как бы и норма, в общем-то. Но изначально условия торговли были не очень-то привлекательными. Затем стали добавляться новые категории торговых инструментов, появилось в обороте золото и серебро. В общем, тенденция позитивная, ожидается её продолжение. Все пожелания действительно рассматриваются, возможно, именно этот фактор играет решающую роль в том, чтобы внедрять новые торговые инструменты.

- Вся актуальная информация предоставляется в электронном виде. Московская биржа moex com постоянно обновляется, все изменения мы видим прямо на сайте. Также можно просмотреть всю интересующую информацию, сайт московской биржи moex com выполнен так, чтобы было максимально удобно пользоваться. Что, кстати, достаточно выгодно его отличает от, например, сайта чикагской биржи, где всё сделано вроде бы и удобно, но на практике совсем не так.

Минусы

Теперь рассмотрим слабые стороны:

- Речь идёт, конечно же, о недостатке отдельных групп торговых инструментов. Например, список акций достаточно внушительный, но при этом нет возможности торговать интересующие иностранные бумаги, это делают через санкт-петербургскую торговую площадку. Поскольку Московская биржа является центральной в стране и подавляющее количество сделок проходит именно на ней, логично предположить, что она должна давать доступ к максимальному количеству продуктов. Но это не так. В итоге получаем относительно неплохое разнообразие отечественных компаний, но и только.

- Следующий важный аспект – довольно скудный список инструментов московской валютной биржи. Здесь у нас нет таких популярных кроссов как евро к иене, евро к канадскому доллару. Это далеко не основные инструменты, но трейдеры их любят, учитывая высокую волатильность. Также нет и некоторых основных пар, что уже можно назвать довольно существенным изъяном. Например, Австралийского доллара к американскому в списке мы не найдём, а ведь пара ходовая. В общем, до тех пор, пока валютный сектор не подтянется, на высокие обороты в этом разделе можно не рассчитывать. То есть всем тем, кто, возможно, и хотел бы перейти к брокеру с лицензией, торговли на московской бирже подобной той, к которой привыкаешь у псевдоброкеров, не видать. А по оценкам некоторых исследований, это может быть очень и очень солидный объём средств, который проходит мимо через оффшоры.

Но, как бы то ни было, развитие идёт. Наиболее красноречиво об этом свидетельствует количество участников торгов московской биржи, которое постоянно растёт.

Как организована работа фондового рынка

Многие страны мира имеют собственные биржи, работающие с различными рыночными инструментами, такими как акции, облигации, фьючерсы и т.д. График работы разных бирж существенно отличается, т. к. они функционируют в соответствии со своими часовыми поясами. Поэтому в течение 24 часов можно найти работающую торговую платформу на одной из мировых бирж.

Многие страны мира имеют собственные биржи, работающие с различными рыночными инструментами, такими как акции, облигации, фьючерсы и т.д. График работы разных бирж существенно отличается, т. к. они функционируют в соответствии со своими часовыми поясами. Поэтому в течение 24 часов можно найти работающую торговую платформу на одной из мировых бирж.

Это не означает, что приобрести акции какой-либо компании можно только в период работы одной из бирж. Например, акции компании Эппл можно приобрести не только на NASDAQ, где осуществлялся листинг, но и на швейцарских или немецких площадках. В 2018 г. их начали продавать на ММВБ, а на других платформах их количество ограничено. Также и акции «Газпрома» можно купить не только на Московской бирже, но и на NASDAQ.

Сайты для просмотра режима работы площадок (расписания торгов)

Время работы фондовых бирж зависит от места их нахождения и спецификации. Например, на биржах Азии есть обеденный перерыв, а во время религиозных праздников площадки закрываются.

Информацию о том, когда открываются различные биржи, можно узнать на специальных сайтах:

Информацию о том, когда открываются различные биржи, можно узнать на специальных сайтах:

- Investing является одним из лучших информационных и аналитических сайтов, на котором размещены календари работы платформ различных стран мира. На нем указаны часы работы площадок, праздники, графики IPO, дни выплат дивидендов и другая важная информация.

- На сайте Stockmarketclock можно узнать время работы крупных международных бирж, праздничные дни, а также найти краткий обзор различных торговых платформ.

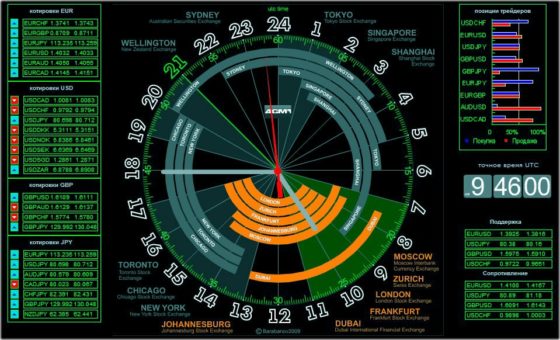

- Market24hclock — это портал, на котором время биржевой работы представлено на специальном циферблате.

Т. к. некоторые страны переводят часы с летнего времени на зимнее и обратно, время их работы будет отличаться в разное время года. Заучивать время работы биржи той или иной страны нет необходимости, т. к. информационные порталы всегда доступны для всех посетителей.

Премаркет и постмаркет

Кроме торговых сессий, существуют часы премаркета и постмаркета:

- Премаркет — это период до начала торговли, когда продавцы и покупатели договариваются о деталях соглашения и заключают сделку при посредничестве биржи. При подаче безадресной заявки она выполняется в период сессии.

- Постмаркет является аукционом, который проводится для осуществления расчетов. В это время осуществляют сделки РЕПО, а позиции по маржам переносятся на следующий день.

Пре- и постмаркет могут длиться от нескольких минут до 1 часа.

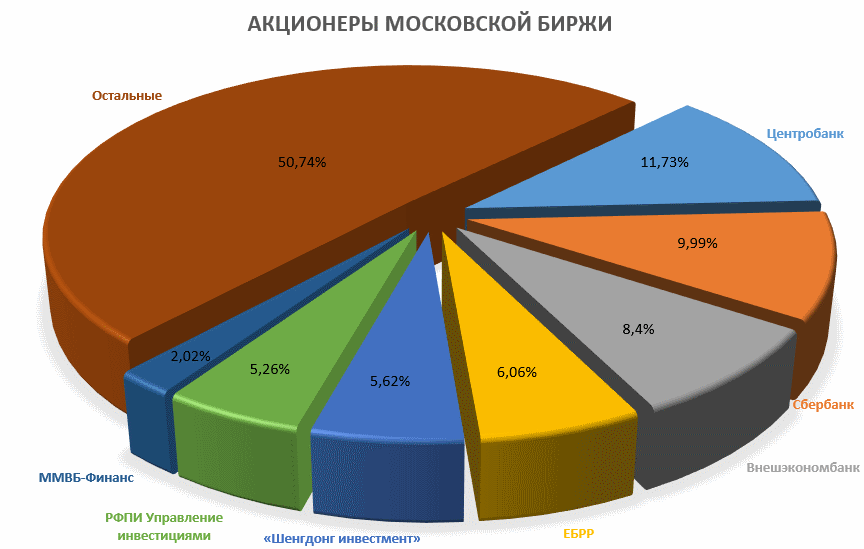

Акционеры и индекс Московской биржи

Данные за март 2015 года. Фактически примерно половину акций («Остальные») можно считать находящимися в свободном обращении на бирже. Актуальный состав акционеров биржа публикует по этой ссылке.

С 1997 года существует рублевый индекс ММВБ, недавно поменявший название на «индекс Мосбиржи». В нем представлены главные акции страны, взвешенные по рыночной капитализации: чем дороже стоит компания, тем больше ее доля в индексе. По секторам преобладает нефть, где находятся Газпром, Лукойл, Сургутнефтегаз и др.

В 1998 году после дефолта индекс пережил падение на 80% и примерно такое же через 10 лет, в кризис 2008 года. В результате индекс оказывается подвержен как глобальным, так и локальным рискам:

Важный момент, который не стоит забывать: индекс показывает общую, а не реальную доходность. Последняя означает чистый доход инвестора за вычетом инфляции: чем выше инфляция, тем больше разрыв. В России за период 1997-2017 гг. инфляция была двузначной, так что и разрыв получается очень солидным:

История создания МосБиржи

Я не буду углубляться в дореволюционную историю. Достаточно знать, что в нашей стране не в 90-е годы XX века узнали, что такое биржа, а значительно раньше. Потом наступило многолетнее забвение рыночных принципов хозяйствования в экономике. Перерыв привел к тому, что сегодня мы практически заново их познаем. Отсюда и низкая финансовая грамотность населения, ничтожно маленькая доля тех, кто заранее думает о своей пенсии, и слишком большая доля людей, рассчитывающих в этом деле на государство.

Начну с современной эпохи развития биржевой торговли. История создания в нескольких ключевых датах:

- В 1992 г. была учреждена ММВБ (Московская межбанковская валютная биржа). По названию понятно, что занимались на ней в основном операциями с валютой. Позднее начались торги ценными бумагами.

- С 1995 г. начал развиваться срочный рынок, где проводились операции с деривативами (производными финансовыми инструментами).

- В 2003 г. велась активная торговля паями ПИФов.

- Параллельно ММВБ развивалась по своему пути еще одна российская биржа – РТС (Российская торговая система), на которой торговали акциями российских предприятий в долларах США.

- В 2011 г. ММВБ и РТС объединились в единую структуру – “Московская биржа”. От прежних времен остались два действующих индекса: индекс МосБиржи и индекс РТС. Они включают акции российских компаний в рублях и долларах США соответственно.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Сегодня Московская биржа – это современный, рыночный механизм торговли всеми известными инвестиционными инструментами: акциями, облигациями, фьючерсами, опционами, валютой и пр. Любой россиянин может участвовать в этом процессе и создавать собственный капитал, который обеспечит не только его будущее, но и будущее его детей. Чем раньше мы поймем, что это под силу самому обычному человеку, тем раньше получим финансовую свободу. Я искренне желаю этого всем нашим гражданам.

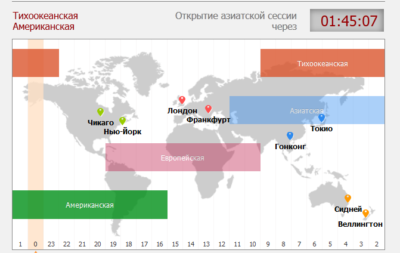

Расписание торгов мировых бирж

Международный новостной фон влияет на колебание цен и активы, поэтому продуктивное время для опытного трейдера — с 16:00 мск, т. к. работает американская биржа и открываются Лондонские.

Торговые сессии делятся на 4 основных: американские, европейские, азиатские и тихоокеанские. Они сменяют друг друга по времени начала и окончания работы этих финансовых центров. Так происходит круглосуточная торговля — 5 дней в неделю 24 часа трейдер торгует на валютном рынке.

Например, если работает только азиатская торговая сессия, то график покупки и продажи развивается по одной тенденции, с пиками и падениями. По окончании работы одной и начале следующей сессии график будет меняться.

Время торговых сессий мировых бирж:

| Страна | Город | Время открытия — закрытия сессий, московское время |

| США | Нью-Йорк | 17:30 — 0:00 |

| Европа | Лондон | 11:00 — 19:30 |

| Азия | Токио | 04:00 — 9:00 |

| Германия | Франкфурт-на-Майне | 11:00 — 19:30 |

| Россия | Москва | 10:00 — 23:50 |

Если торговые часы накладываются друг на друга, то этот промежуток времени содержит наибольшее количество трейдеров.

Заключение

Подводя итог, можно сказать, что Московская биржа полностью отвечает стандартам современной торговой площадки, не уступает в технологичности и условиях западным. С каждым годом число клиентов растёт, а это говорит не только о том, что население проявляет интерес к торговле и инвестированию, но также и том, что иностранцы всё больше интересуются российским рынком, даже с учётом того, что многие акции также представлены и на других площадках. При этом значительный эффект оказывает программа ИИС, у которой довольно большой потенциал привлечения средств, измеряемый десятками миллиардов долларов, если не сотнями.