Реальные комиссии всех etf и бпиф на московской бирже

Содержание:

- Лучшие акционные фонды

- Особенности индексного инвестирования в России

- Invesco QQQ

- Сравнение индексных фондов

- Доходность FXCN и сравнение с бенчмарком

- Плюсы и минусы FXGD

- Дивидендные ETF – ETF Vanguard Dividend Appreciation (VIG).

- В чем плюсы и минусы инвестирования в ETF

- Как купить акции ETF

- ETF на товары

- ETF фонды на московской бирже с низким уровнем риска

- Самые крупные ETF на страновые индексы

- Как купить ETF физическому лицу — пошаговая инструкция

Лучшие акционные фонды

Чтобы инвестору удобнее было отслеживать динамику рынка, придумали индекс Московской биржи и РТС. Индекс включает наиболее ликвидные и динамичные акции 50 компаний России, список которых ежеквартально пересматривается. Эмитенты распределены по секторам экономики.

Характеристики акционных фондов представлены в таблице.

| Наименование фонда | Особенности |

| «Сбер Управление Активами» |

|

| «Тинькофф Инвестиции» |

|

| АО ПАО «Банк ВТБ» |

|

| ITI FUNDS |

|

| FinEX |

|

Все фонды доступны для покупки на МосБирже, зарегистрироваться можно через официальные сайты или мобильные приложения Тинькофф банка, Сбера и других популярных систем.

Особенности индексного инвестирования в России

В статье я буду говорить, как правильно вложиться в индексные фонды российским инвесторам. В России доступны следующие инструменты: ETF, ПИФ и биржевой ПИФ (БПИФ).

ETF

ETF – индексный биржевой фонд, акции которого торгуются на бирже. В мире насчитывается таких уже более 7,5 тыс. штук, в России – только 16 на конец 2020 г.

Суть его в том, что инвестор покупает одну акцию ETF и становится владельцем доли компаний, которые входят в его состав. Индексный фонд следует за определенным индексом, растет и падает вместе с ним.

Полный список доступных на Московской бирже ETF можно посмотреть на официальном сайте биржи во вкладке Биржевые фонды. Но в нем также есть и другой инструмент – БПИФ. О нем мы поговорим отдельно. Основным провайдером ETF в России является компания FinEx. На ее долю приходится 14 из 16 фондов.

К сожалению, российский инвестор ограничен в инвестициях на международном рынке. Из-за санкций с нами отказались работать многие иностранные брокеры. А российские посредники дают доступ на зарубежные фондовые рынки только квалифицированным инвесторам или через своих “дочек” в офшорах.

Если у вас есть счет у зарубежного брокера или статус квала, то список иностранных ETF можно посмотреть на сайте etf.com. Выбор огромный. Еще одним преимуществом инвестирования на мировых рынках является низкая комиссия за управление ETF. У лидеров она составляет всего 0,03–0,09 %.

Инвестиционная компания United Traders работает с россиянами и дает доступ к зарубежным фондовым рынкам неквалифицированным инвесторам. Но это не брокерская организация, она не попадает под регулирование со стороны Центробанка и не имеет российской лицензии.

БПИФ

БПИФ (биржевой паевой индексный фонд) – инструмент, похожий на ETF. Он также торгуется на бирже, придуман в России для возврата денег инвесторов в ПИФы, которые утратили свою популярность из-за непрозрачности и низкой доходности. Но есть существенные отличия от ETF:

- Имеет чисто российскую юрисдикцию. В качестве контролирующих организаций также российские компании, которые тесно связаны с управляющей компанией. Например, ВТБ СпецДеп и ВТБ Регистратор у БПИФов от УК ВТБ.

- Не обязательно следует конкретному индексу. Например, стратегии “вечного портфеля” от УК Тинькофф в БПИФах TRUR, TUSD и TEUR. В их состав входят акции, облигации, денежные средства и золото.

- Не платят налог с дивидендов, что является конкурентным преимуществом, потому что ETF платят.

- Некоторые БПИФы не сами собирают портфель из активов, следуя индексу, а покупают уже готовый иностранный ETF. Например, VTBA включает в свой состав ETF iShares Core S&P 500. За эту работу УК берет комиссию.

- Комиссии иногда, но не всегда, выше комиссий за управление ETF. Например, Московская биржа рассчитала средние расходы: по ETF – 0,77 %, по БПИФ – 0,9 %.

ПИФ

ПИФ – самый старый инструмент на российском рынке. Его главное отличие от рассмотренных выше состоит в том, что паи не продаются на бирже, а только в управляющих компаниях.

Есть много разных видов ПИФов, но нас интересуют индексные. Принцип их формирования такой же, как у ETF и БПИФов: управляющая компания за комиссионное вознаграждение включает в фонд активы, следуя за выбранным индексом. Инвесторы покупают паи в УК и зарабатывают на росте их стоимости.

Полный список ПИФов можно посмотреть на InvestFunds. Я выставила фильтры и получила всего 5 индексных.

Invesco QQQ

Один из старейших ETF фондов (основан 1999 г.) следует за движением индекса NASDAQ. Имеет большие объемы торгов на бирже и пользуется большой популярность у инвесторов. Включает в себя акции технологического сектора: Microsoft (MSFT), Amazon (AMZN), Facebook (FB), Intel (INTC), Cisco (CSCO), Adobe (ADBE) и др.

В таблице представлены ключевые критерии фонда ↓

| Параметры фонда | Значение |

| Тикер | QQQ |

| Тип | Фонд акций компаний большой капитализации |

| Затраты на вложение (Expense Ratio) | 0,02% |

| Количество активов | 104 |

| Прибыльность | |

| Доходность за 5 лет | 131%* |

| Доходность за 3 года | 72% |

| Дивиденды | 0,68% |

| Риск | |

| Волатильность | 16,8% |

| Коэффициент бета (β) | 1,03 |

| Оценка по мультипликатору | |

| P/E | 25,5 |

Примечание:

*фонд имеет одну из самых больших доходностей среди всех фондов акций крупной капитализации (макс. 148% у фонда FDN)

Фонд QQQ за последние 5 лет вырос на 131%. Можно заметить, что у него достаточно высокий коэффициент P/E, показывающий высокую перекупленность среди аналогов.

Одна из максимальных доходностей среди аналогичных фондов. За 10 лет фонд увеличил свой капитал в 5,6 раз!

Сравнение индексных фондов

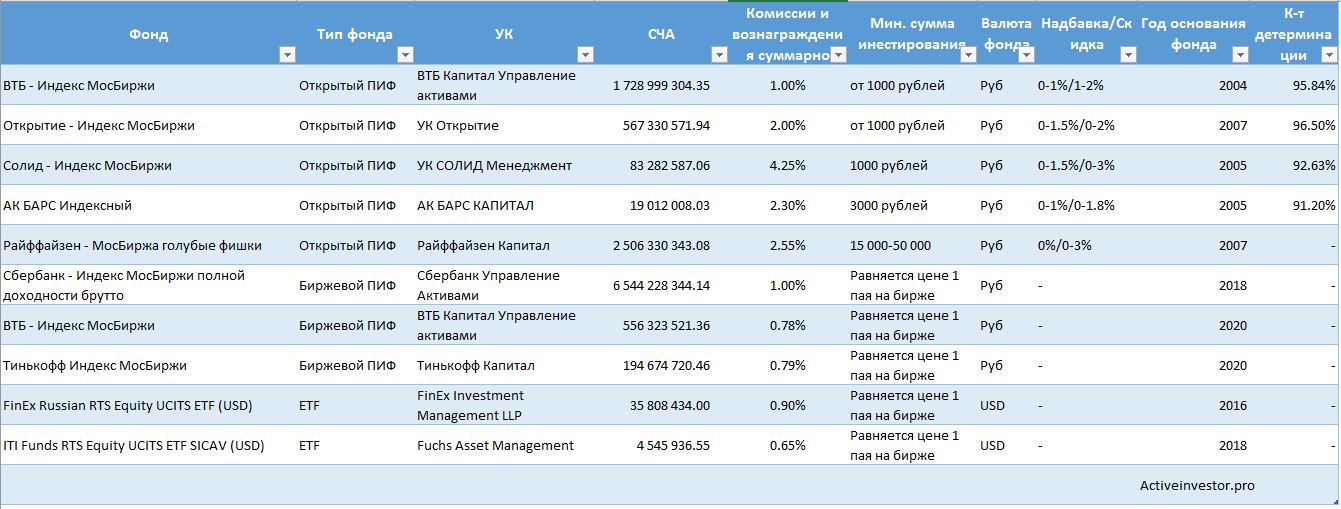

Таблица ниже сравнивает индексные фонды по основным параметрам. Добавлен еще коэффициент детерминации для фондов, по которым удалось его найти. Данный коэффициент показывает, насколько точно фонд повторяет динамику индекса — чем ближе значение этого коэффициента к 100%, тем лучше.

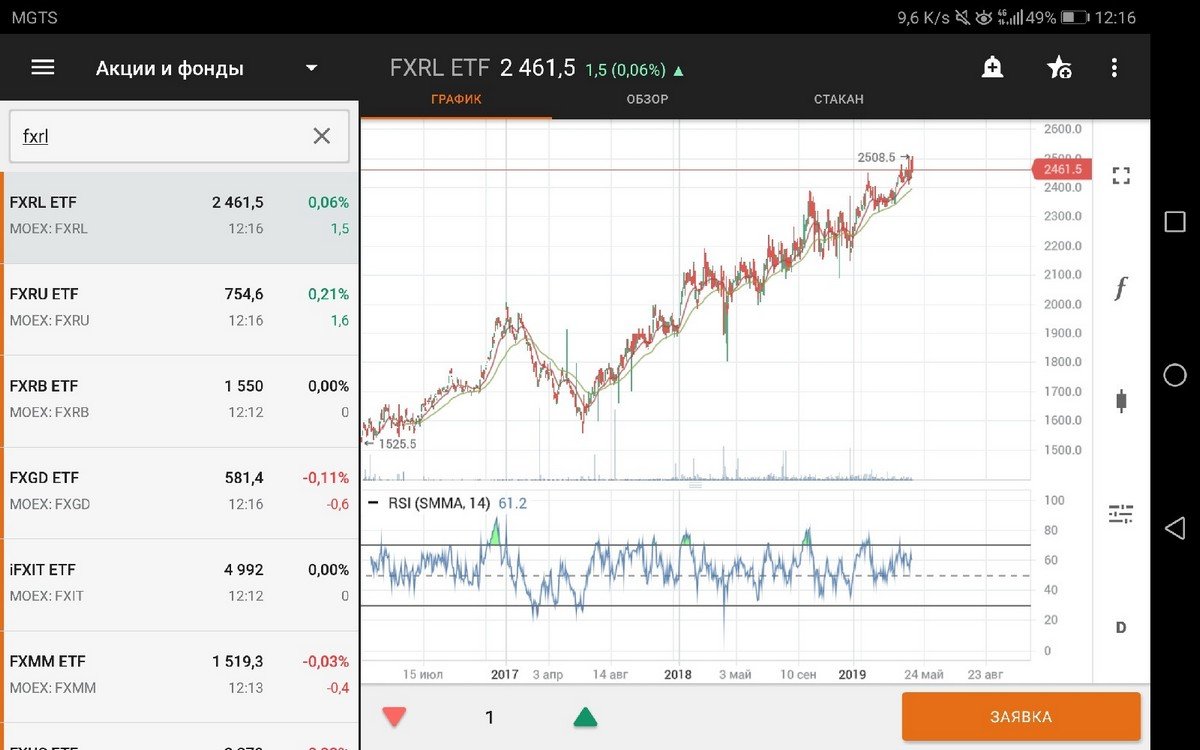

Индексные фонды на индекс московской биржи

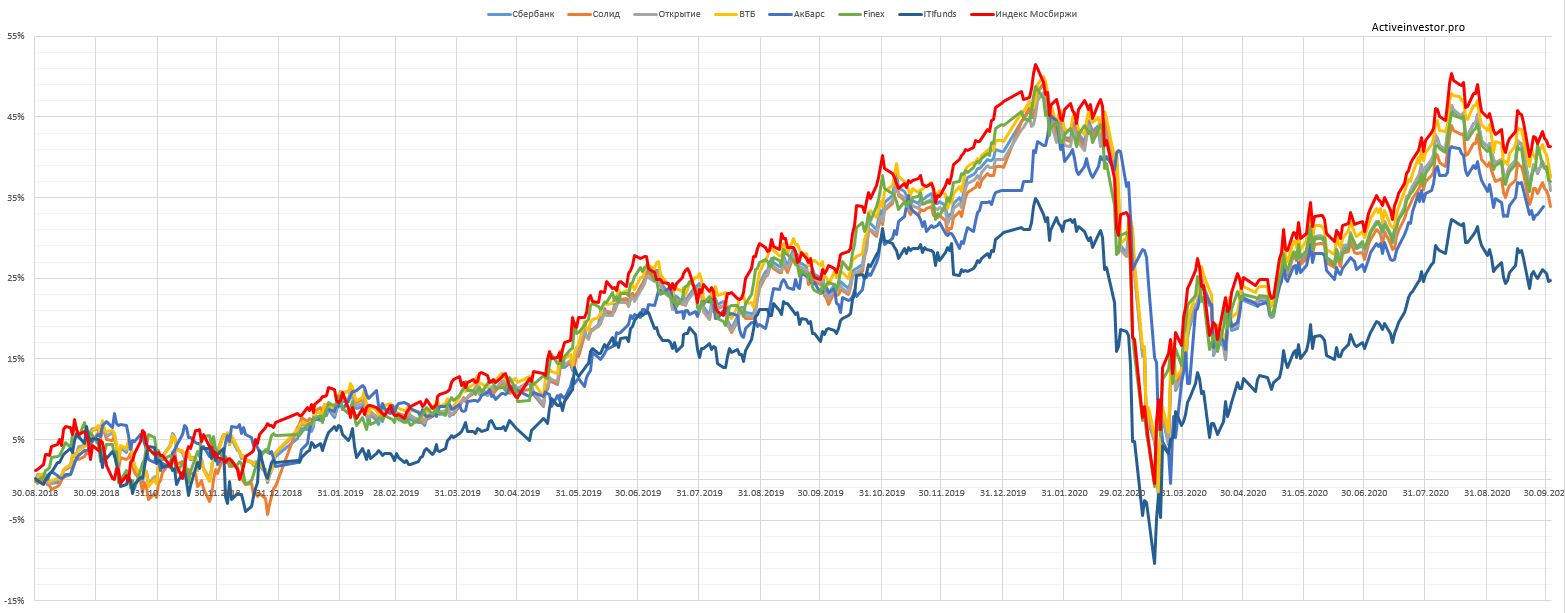

Теперь сравним самый важный показатель — насколько хорошо фонды воспроизводят динамику индекса Московской биржи. График ниже показывает динамику фондов в сравнении с индексом Мосбиржи полной доходности брутто. Старт отсчета взят с начала торгов биржевого ПИФА Сбербанка. Биржевые фонды ВТБ и Тинькофф не взяты в силу слишком малого срока работы. ПИФ от Раффайзен так же не исключен, поскольку ориентирован на другой индекс.

Сравнение с индексом брутто (то есть до вычета налогов) вполне оправдано, поскольку ПИФы не платят налог на получаемые дивиденды. А вот для иностранных ETF это правило не действует — они получают дивиденды за вычетом налога по ставке для иностранных юрлиц.

Сравнение доходности индексных фондов

По накопленной доходности фонды распределились следующим образом:

- Индекс Московской биржи — 41,3%

- Сбербанк — Индекс МосБиржи полной доходности брутто — 37,7%

- ВТБ — Индекс МосБиржи — 37,5%

- FinEx Russian RTS Equity UCITS ETF (USD) — 37,0%

- Открытие — Индекс МосБиржи — 35,9%

- Солид — Индекс МосБиржи — 33,9%

- АК БАРС Индексный — 30,7%

- ITI Funds RTS Equity UCITS ETF SICAV (USD) — 24,7%

Сразу стоит отметить несколько моментов. При расчете доходности не учитывалась скидка и надбавка ПИФов и комиссии биржевого брокера. Однако, величины скидок и надбавок в сотни раз больше комиссий брокера.

Ближе всего по доходности к индексу оказались фонды Сбербанка, ВТБ и Finex. Все же биржевые ПИФы имеют определенное преимущество по сравнению с иностранными ETF — ПИФы не платят налог на дивиденды, а ETF вынуждены их платить. Плохой результат фонда ITI Funds обусловлен тем, что он выплачивает дивиденды, а не аккумулирует их, поэтому дивиденды никак не учитываются в цене его акций и росте СЧА. Предсказуемо плохой результат показали традиционные ПИФы с высокими комиссиями — Солид, АкБарс и Открытие.

Доходность FXCN и сравнение с бенчмарком

Актуальную рыночную цену акции FXCN всегда можно уточнить на сайте Московской биржи.

Доходность инвестиций в китайский етф Финэкса зависит от трех составляющих:

- Динамики рыночной цены входящих в портфель активов

- Размера выплачиваемых эмитентами дивидендов

- Валютных курсов

Поясним последний пункт. Компании из портфеля ориентированы на китайский юань. Базовой валютой FinEx China UCITS ETF и индекса Solactive GBS China является американский доллар. FXCN на Мосбирже торгуются за доллары и за рубли. Соответственно при падении отечественной валюты инвестор получит дополнительную рублевую прибыль. В периоды укрепления рубля, наоборот, рост цены ETF в долларах может не давать рублевой доходности.

Таблица доходности FXCN на начало декабря 2020 года

| Период | В рублях | В долларах |

| 1 год | 57% | 33% |

| 3 года | 61% | 25% |

| 5 лет | 102% | 79% |

| С запуска | 307% | 77% |

График месячных котировок на Мосбирже показывает общую тенденцию к долгосрочному росту. Падения случались, но в целом линия достаточно ровная. Сильных просадок не отмечается. Скорее можно говорить о периодах резкого роста и продолжительного бокового движения.

Рублевая цена акции с февраля 2014 года, месячные данные

Не забывайте, что это показатели прошлого. В будущем они не гарантированы. Вложения в акции всегда имеют повышенный риск. Особенно опасно рассчитывать на высокую доходность на коротких временных периодах.

По данным Финэкс, волатильность фонда в годовом измерении колеблется в районе 20%. Ошибка слежения — примерно 0,5%. Проверим последнее утверждение по данным за последний год

| На 2.12.2019 | На 2.12.2012 | Изменение | |

| Индекс | 1238,37 | 1663,13 | 34,30% |

| FXCN | 39,92 | 53,07 | 32,94% |

По факту разница между ростом индекса-ориентира и цены акции оказалась больше — 1,36%. Львиную долю отставания естественно дала высокая по мировым меркам комиссия УК в 0,9%. Для российского рынка такую комиссию можно считать среднерыночной.

График изменения цены FinEx China UCITS ETF и бенчмарка. Данные ФинЭкс

Плюсы и минусы FXGD

Преимущества FinEx Gold ETF:

- Удобный, ликвидный и относительно недорогой способ включения золота в инвестиционный портфель;

- Подпадает под все имеющиеся на российском рынке льготы для частников. Можно покупать на ИИС и использовать ЛДВ;

- Доступен неквалифицированным инвесторам;

- Западная инфраструктура фонда и провайдера при контроле со стороны российских регуляторов и биржи. Распространено мнение, что в сравнении с нашими БПИФами у классических иностранных ETF на юридическом и практическом уровне лучше администрирование, гарантии следования индексу, механизмы контроля и отчетности.

- Солидная для нашего рынка история работы управляющих;

- FXGD опирается на физическое золото, что снижает риск контрагента по сравнению с синтетической репликацией. Внутри фонда долларовый актив, защищающий от девальвации рубля.

Важные моменты, о которых стоит подумать, принимая решение о покупке:

- Само по себе золото — не самый однозначный объект для инвестиций. Частному инвестору не стоит рассчитывать ни на собственные, ни на профессиональные прогнозы его цены в будущем.

- Металл не создает денежного потока. У фонда нет дополнительной доходности за счет дивидендов или купонов.

- Риски, связанные с ирландской регистрацией FinEx.

- Управляющие очень активны в распространении маркетинговой информации о своих продуктах, а вот официальной информации на русском языке не так много. Отчетность появляется с большим запозданием.

Дивидендные ETF – ETF Vanguard Dividend Appreciation (VIG).

Этот вид ETF дает инвесторам возможность покупать только те акции, которые выплачивают дивиденды. Дивидендный ETF обычно управляется пассивно, что означает, что он механически отслеживает индекс компаний, выплачивающих дивиденды. Этот вид ETF обычно более стабилен, чем ETF в целом, и может быть привлекательным для тех, кто ищет инвестиции, приносящие доход, например, для пенсионеров.

Лучшим игроком здесь является ETF Vanguard Dividend Appreciation:

Показатели в 2020 году: 15,4%.

Исторические показатели (средняя ежегодная доходность, более 5 лет): 15,4%.

Коэффициент расходов: 0,06%.

Некоторые из наиболее широко используемых дивидендных ETF также включают:

- ETF Vanguard High Dividend Yield Index (VYM).

- Schwab U.S. Dividend Equity ETF (SCHD).

10 высокодоходных ETF фонда, читайте в нашей статье.

В чем плюсы и минусы инвестирования в ETF

- Диверсификация рисков. Все компании разом не могут закрыться или ликвидироваться. Покупая ETF, инвестор надёжно защищён от рисков отдельных эмитентов.

- Инвестиция в индекс. Фондовые индексы растут быстрее любого ПИФа. Как показала история: 96% фондов проигрывают простому копированию индекса, если рассматривать период более 5 лет.

- Отсутствие издержек на ребалансировку портфеля. Если бы инвестор постоянно вносил корректировки, то пришлось платить комиссию за торговый оборот (что-то продать/купить), платить налог на прибыль по отдельным позициям (поскольку периодически происходила бы фиксация прибыли). Нужно было время, чтобы следить за пропорциями каждого актива.

- Высокая динамика доходности. Фондовый рынок в среднем растёт на 10%..15% из года в год. Секция корпоративных облигаций растёт в среднем по 8%..12%, что больше, чем доходность по портфелю из ОФЗ.

- Полная прозрачность. Каждый инвестор знает в какие активы вложены средства. Однако, есть исключения когда фонд инвестирует в облигации, то пропорции ценных бумаг могут быть скрыты.

- Небольшая комиссия за управление (от 0,1% до 0,95%), которая уже включена в стоимость ETF. Вы видите график стоимости с учётом всех издержек.

- Высокая ликвидность. ETF можно покупать и продавать в течении дня сколько угодно раз. Брокеры берут комиссию только за торговый оборот. Например, у рассмотренных далее брокеров комиссия составляет не более 0,035%. Чем выше оборот за день, тем ниже этот процент.

- Широкий выбор фондов. Есть секция акций и облигаций (российские и зарубежные), еврооблигаций, казначейские облигации США, товары (золото).

- Многие фонды номинированы в валюте, что создает валютную безопасность сбережений от девальвации рубля.

- Низкий порог для входа. Стоимость российских фондов начинается от 500 рублей и не превышает 7700 рублей.

- Возможность получения пассивного дохода и инвестиционных стратегий по принципу «купи и держи».

- При удержании актива более трех лет можно получить налоговый вычет на доход, то есть можно освободить прибыль от налога. Но для этого нужно не совершать никаких операций в течении 3 лет.

- На Московской бирже (ММВБ) представлено не так много фондов. В мире их насчитывается тысячи.

- Есть комиссия за управление.

- Риски отдельных компаний, хотя в мире не было прецедентов, что ETF обанкротился.

- У российских брокеров нету свободного доступа к иностранным фондам.

Как купить акции ETF

Работать нужно через брокера:

- Покупать ETF можно через брокера БКС. Правда, тут мало зарубежных активов, минимальный депозит установлен в размере 30 тыс. рублей. Зато компания зарегистрирована в РФ, все честно и прозрачно;

- Just2trade – вариант для небольшого капитала, это «дочка» Финама. Депозит от $200, есть доступ к каким угодно активам. Но есть большой недостаток – офшорная регистрация, так что в случае проблем останетесь с брокером один на один;

- Interactive brokers – оптимальный вариант для тех, кто располагает капиталом от $10 000. Небольшие комиссии, работает в юрисдикции США, один из лучших брокеров в мире.

Технически покупка акций ETF проста – в терминале выбираете нужный фонд (просто введите тикер), указываете объем сделки и покупаете. Для того, чтобы помочь вам выбрать надёжного брокера для работы, я свёл данные в удобной таблице.

ETF на товары

Из всего многообразия товарных ETF выделю наиболее крупные и ликвидные:

GLD – SPDR Gold Trust. Фонд отслеживает спотовую цену на золото на Лондонской бирже. Фактически это – крупнейший ETF для прямых инвестиций в физическое золото. Комиссия – 0,4% в год, доходность – 4,44%, цена – 147 долларов.

IAU – iShares Gold Trust. Еще один ETF для инвестирования в физическое золото. Отслеживает спотовые цены на драгметалл по всему миру. Отличается от GLD меньшей комиссией – 0,25%. Доходность фонда – 4,6%, цена акции – 15 долларов.

SLV – iShares Silver Trust. Фонд для инвестиций в серебро. Не всё же золото, что блестит Фонд отслеживает спотовые цены на серебро на Лондонской бирже. Комиссия – 0,5% в год, доходность – 0,74%, цена – 16,6 долларов.

PDBC – Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF. Этот фонд инвестирует в товарные фьючерсы по всему миру

Правда, вкладывать в него нужно осторожно – скачки цен существенны. Средняя доходность за 5 лет -3,73% (доходность отрицательная), комиссия – 0,58%

USO – United States Oil Fund LP. Это возможность заработать на нефти. USO держит фьючерсные контракты на NYMEX на нефть WTI в течение месяца

Инвестировать в фонд следует осторожно, ожидая снижения цен на нефть и продавая на пике. ETF берет комиссию 0,84% за управление

ETF фонды на московской бирже с низким уровнем риска

Для начала, предлагаю рассмотреть несколько популярных ETF фондов с низким уровнем риска. Учитывая тот факт, что риски невысоки, то и рассчитывать на огромную доходность не приходится.

- «Тинькофф Вечный портфель RUB. На текущий момент доходность портфеля составила 12.87% годовых. Минимальная инвестиция составляет 1000 рублей, комиссия за управление – 0.99% годовых. Фонд специализируется на инвестирование средств в золото, стабильные акции, облигации и валюту. Идея фонда – это не попытка предугадывать экономическую ситуацию, а зарабатывать при любом раскладе.

- «Тинькофф Вечный портфель USD. На текущий момент доходность портфеля составила 10.21% годовых. Минимальная инвестиция составляет 0.1 доллара, комиссия за управление – 0.99% годовых. Фонд специализируется на инвестирование средств в золото, стабильные акции, облигации и валюту. Идея фонда – это не попытка предугадывать экономическую ситуацию, а зарабатывать при любом раскладе (только уже в долларах).

- FinEX EXRB ETF Еврооблигации российских эмитентов с рублёвым хеджем». За последний год данный фонд продемонстрировал прирост в 8.72% годовых. Комиссия фонда за управление составит 0.95% годовых, а стоимость пая составляет 950 рублей. Данный фонд состоит из корпоративных облигаций крупных компаний: Газпром, РЖД, Сбербанк, Лукойл и ещё 22 российских эмитента.

- «Сбер – Индекс МосБиржи рублевых корпоративных облигаций». Доходность фонда за год составила 5.35%, при этом комиссия за управление составляет 0.82%. Фонд специализируется на инвестиции средств в рублевые корпоративные облигации, входящие в состав индекса ММВБ.

В целом, эти фонды обладают очень низким уровнем риска, но за это мы неизбежно расплачиваемся не самой высокой прибыль.

Самые крупные ETF на страновые индексы

Если вы решите проводить в своем портфеле ETF диверсификацию по странам, то лучше инвестировать в наиболее крупные индексы конкретного государства. На самом деле их немного.

Инвестировать в американские ETF можно путем покупки наиболее крупных биржевых фондов США, а именно:

- SPY / IVY / VOO;

- VTI;

- QQQ;

- IJH – акции компаний средней капитализации;

- IJP – акции компаний малой капитализации;

- IWF – акции растущих компаний США.

Если говорить об ETF Европы, то лучшими вариантами также будут вложения в крупнейшие биржевые фонды, отслеживающие широкие рынки:

| Тикер | Название фонда | Провайдер | Комиссия за управление | Доходность (средняя за 5 лет) | Дивидендная доходность (за последний год) |

| VGK | Vanguard FTSE Europe ETF | Vanguard | 0,09% | 5,11% | 3,29% |

| EZU | iShares MSCI Eurozone ETF | iShares | 0,49% | 5,22% | 3,04% |

| IEUR | iShares Core MSCI Europe ETF | iShares | 0,09% | 5,36% | 3,27% |

| BBEU | JPMorgan BetaBuilders Europe ETF | JPMorgan | 0,09% | 3,24% | 3,4% |

| HEDJ | WisdomTree Europe Hedged Equity Fund | WisdomTree | 0,58% | 7,11% | 2,98% |

| FEZ | SPDR Euro STOXX 50 ETF | State Street Global Advisors | 0,29% | 4,67% | 3,18% |

| FDD | First Trust Stoxx European Select Dividend Index Fund | First Trust | 0,57% | 5,31% | 5,29% |

Ну и отдельно по странам Европы:

| Тикер | Название фонда | Страна | Комиссия за управление | Доходность (средняя за 5 лет) | Дивидендная доходность (за последний год) |

| EWU | iShares MSCI United Kingdom ETF | Великобритания | 0,5% | 1,76% | 4,5% |

| EWG | iShares MSCI Germany ETF | Германия | 0,49% | 3,08% | 2,91% |

| EWL | iShares MSCI Switzerland ETF | Швейцария | 0,5% | 7,63% | 2,74% |

| RSX | VanEck Vectors Russia ETF | Россия | 0,65% | 13,4% | 6,59% |

| EWP | iShares MSCI Spain ETF | Испания | 0,5% | 0,87% | 3,56% |

| EWQ | iShares MSCI France ETF | Франция | 0,5% | 7,59% | 3% |

| EWI | iShares MSCI Italy ETF | Италия | 0,49% | 5,07% | 3,85% |

| EIRL | iShares MSCI Ireland ETF | Ирландия | 0,49% | 6,72% | 1,87% |

Лучшие ETF на индексы других стран:

| Тикер | Название фонда | Страна | Комиссия за управление | Доходность (средняя за 5 лет) | Дивидендная доходность (за последний год) |

| EWJ | iShares MSCI Japan ETF | Япония | 0,49% | 6,93% | 2,37% |

| INDA | iShares MSCI India ETF | Индия | 0,69% | 3% | 1,21% |

| MCHI | iShares MSCI China ETF | Китай | 0,59% | 6,35% | 1,89% |

| EWY | iShares MSCI South Korea ETF | Южная Корея | 0,59% | 3,95% | 2,2% |

| VPL | Vanguard FTSE Pacific ETF | Океания | 0,09% | 6,43% | 2,69% |

| EWT | iShares MSCI Taiwan ETF | Тайвань | 0,59% | 7,72% | 3,99% |

| EWZ | iShares MSCI Brazil ETF | Бразилия | 0,59% | 7,83% | 2,03% |

| EWW | iShares MSCI Mexico ETF | Мексика | 0,49% | -2,34% | 3,2% |

| KSA | iShares MSCI Saudi Arabia ETF | Саудовская Аравия | 0,74% | 2,3% | 3,51% |

Таким образом, у инвестора всегда есть возможность составить хорошо диверсифицированный портфель из зарубежных ETF. Включить в него можно фонды, отслеживающие страновые индексы, индексы акций крупнейших экономик мира, развивающихся стран, индексы облигаций (коротких, длинных, государственных, корпоративных, агрегированных). Главное – хорошо всё сбалансировать и не допускать перекоса в сторону одного актива или одной страны. ТНу и вовремя его ребалансировать. огда вам никакой кризис не будет страшен! Удачи, и да пребудут с вами деньги!

Как купить ETF физическому лицу — пошаговая инструкция

ETF фонды торгуется на Московской бирже. Доступ для физических лиц возможен лишь через специализированных брокеров. Давайте рассмотрим пошаговую инструкцию, как можно купить ETF физическому лицу.

Примечание

ETF можно купить только через брокерский счёт.

Шаг 1. Регистрация у брокера

В нашей стране существует множество брокеров для работы с ценными бумагами. Я рекомендую работать со следующими (лично торгую через них):

Это крупные брокерские компании, которые существует с момента зарождения фондового рынка в России. У них отсутствуют комиссии за ввод/вывод денег. Комиссия берётся лишь за торговый оборот. По сравнению с другими компаниями комиссии минимальны.

Форма регистрация у брокера содержит всего пару полей:

При регистрации потребуются загрузить сканы следующих документов: паспорт (в формате .pdf), ИНН (для автоматической выплаты налога на прибыль), СНИЛС.

Шаг 2. Открытие брокерского счёта

После регистрации появится возможность открытия брокерского счёта. Это особый вид счёта, который позволяет хранить не только фиатные деньги (рубли и другие валюты), но и ценные бумаги (акции, облигации, фьючерсы, валюты). На нём будут храниться купленные ЕТФ.

Для открытия брокерского счёта в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип счёта:

Брокеры предлагают разные виды счётов. Самыми популярными являются: ЕДП (единая денежная позиция) и ИИС (индивидуальный инвестиционный счёт). Второй включает все возможности первого, но также даёт налоговые льготы.

На выбор предлагается один из вычетов. ИИС позволяет вернуть 13% налога от суммы инвестирования на свой счёт (тип вычета А), либо полностью освободить его от налогов на прибыль (тип вычета Б). Единственным условием для получения льготы является время существования ИИС минимум 3 года. Имеется в виду со дня открытия, а не пополнения, поэтому имеет смысл просто открыть его как можно раньше.

При открытии ИИС не надо указывать тип вычета, это делается после. Более подробно про условия ИИС и процедуру возврата налога читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Следующим шагом необходимо пополнить брокерский счёт. Реквизиты можно получить в личном кабинете. Для этого нажмите на вкладку «реквизиты для пополнения».

Брокер предлагает два варианта пополнения:

- Наличными средствами (через офис брокера);

- Межбанковским переводом;

Можно пополнить банковский счёт брокера, а потом перевести деньги на брокерский счёт, либо сразу на брокерский счёт.

Как выгоднее пополнить счёт

Пополнить карту Тинькофф можно бесплатно множеством способом. Например, переводом с карты на карту без комиссии. Чтобы получить эту карту не нужно никуда ездить, её привезёт курьер Тинькофф банка туда, куда вы скажите. Всё это бесплатно.

На какую сумму пополнить

Пополнить брокерский счёт можно на любую сумму. Но думаю, что нет смысла инвестировать в него менее 50 тыс. рублей, поскольку на эту сумму можно будет купить слишком мало ETF. Однако никто не запрещает пополнять и на меньшие суммы.

Например, есть открытый ИИС и вы хотите получать налоговые вычеты по типу А (на взнос), тогда стоит помнить, что возврат 13% в год возможен с суммы не превышающей 400 тыс. рублей, то выгоднее всего делать пополнение по 400 тыс. рублей в год. Это позволит получать 52 тыс. рублей вычета ежегодно. Можно пополнять ИИС и на меньшие средства, но тогда возврат налога будет меньше.

Если на текущий момент есть денежные средства в размере 800 тыс. рублей и есть желание получить полноценный вычет по типу-А (на взнос), то можно сразу перевести 400 тыс. на ИИС, а оставшиеся 400 тыс. на другой брокерский счёт (например, ЕДП) или на вклад. А через год просто снять с него деньги и дополнить ИИС. Тогда Вы получите два вычета общей суммой 104 тыс. рублей.

Шаг 4. Покупка ETF

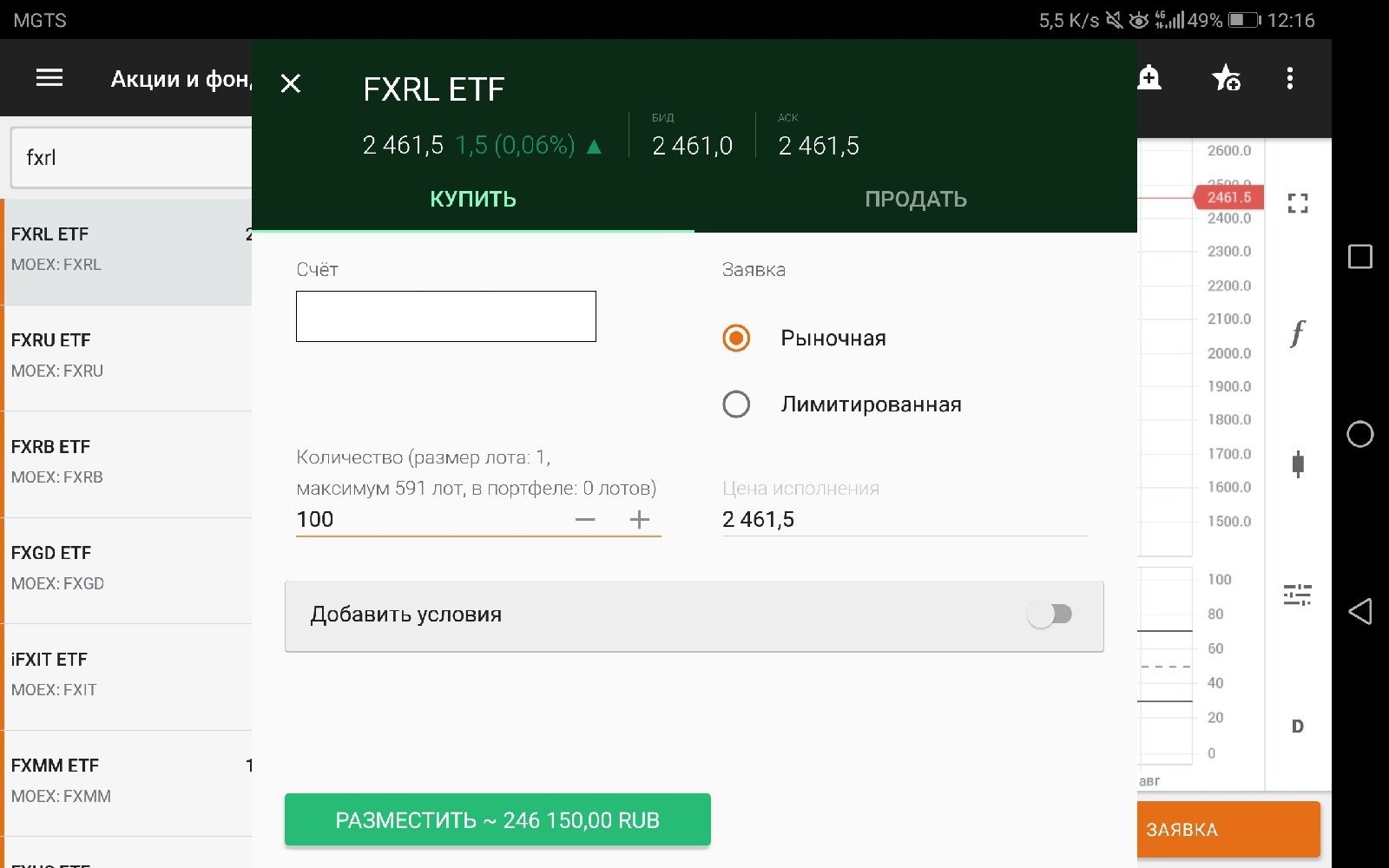

Брокер предоставит доступ к торговым терминалам (Quik и мобильные приложения). Если нет желания ставить программное обеспечение и разбираться с программой, то можно бесплатно подать поручение на покупку/продажу ЕТФ по телефону. Такой подход подойдёт для тех, кто редко торгует.

Также в мобильном приложении есть удобная возможность просмотреть текущий график: