Экономические кризисы: история возрождения

Содержание:

- Попытки преодоления кризиса

- Хронология мировых экономических потрясений

- Мировой финансовый кризис

- История мировых финансовых кризисов

- Признаки экологического кризиса

- Государства постсоветского пространства, пострадавшие от кризиса

- Великая депрессия 1929–1941 гг.

- Примеры финансового кризиса

- Биржевой крах 1873 года («Паника 1873 года»)

- Исторические примеры

- Старо как мир

- Кризис 1857–1858 гг.

- Кризис

Попытки преодоления кризиса

Американские экономисты предложили способ, как преодолеть кризис 1929 1933 гг.: наделенный полномочиями выкупать фермерскую продукцию комитет, выдавал хозяйствам государственные субсидии и займы. Но метода не дал ожидаемого эффекта. Одним из главных факторов, способствовавших провалу экономических реформ, стало отсутствие здоровой конкуренции и регулярное насильственное вмешательство государства в управление хозяйствами и компаниями. План провалился. Кризис административной власти правящей партии принес оппозиции победу, и сразу же началась новая экономическая политика, построенная на принципах кейнсианства, считавшее своей первоочередной задачей улучшение условий рядовых граждан, повышение заработной платы и налаживание механизма регулировки рыночного спроса государством. Утвердительный результат не заставил себя ждать: экономический кризис 1929 1933 гг. Америкой был преодолен.

Англия в ускоренном режиме последовала курсом лидера: была проведена не только финансовая реформа и приложили максимум усилий для повышения уровня жизни, но и ввели программу поддержки местного производителя, более того, английский курс предполагал и отказ от антимонопольной политики и модернизации производств, чем в корне отличался от американского.

Франция пошла своим путем: здесь была модернизирована социальная система, внедрена плановая экономика и национализированы производственные мощности.

Хронология мировых экономических потрясений

| Период | Кризис | Охват |

| 1825 | Первый финансовый | Великобритания, затем – США, Южная Америка |

| 1857-1858 | Первый мировой экономический | США, затем – мир |

| 1900-1903 | Мировой экономический | Россия, затем – Европа, США |

| 1907 | Банковская паника в Нью-Йорке | США |

| 1920-1922 | Банковский и валютный | США, Великобритания, Дания, Италия, Финляндия, Нидерланды, Норвегия |

| 1929-1933 | Великая депрессия | США, затем – Западная Европа и весь мир |

| 1957-1958 | Мировой экономический | США, Великобритания, Канада, Бельгия, Нидерланды |

| 1973-1975 | Мировой энергетический | США, Нидерланды, Австрия, Германия |

| 1987-1989 | Чёрный понедельник | США, затем – Австралия, Новая Зеландия, Канада, Гонконг, Республика Корея, Латинская Америка |

| 1997 | Азиатский экономический | Республика Корея, Таиланд, Филиппины, Малайзия, Индонезия |

| 2007-2008 | Мировой экономический | США, затем – весь мир |

Мировой финансовый кризис

Глобальный финансовый кризис, являющийся самым последним и наиболее разрушительным событием финансового кризиса, заслуживает особого внимания, поскольку его причины, последствия, меры реагирования и уроки наиболее применимы к текущей финансовой системе.

Ослабленные стандарты кредитования

Кризис стал результатом череды событий, каждое из которых имеет свой спусковой механизм и завершилось почти крахом банковской системы. Утверждалось, что семена кризиса были посеяны еще в 1970-х годах с принятием Закона о развитии сообществ, который требовал от банков ослабить свои кредитные требования для потребителей с низкими доходами, создав рынок субстандартной ипотеки .

Краткая справка

Финансовый кризис может принимать разные формы, включая банковскую / кредитную панику или крах фондового рынка, но отличается от рецессии, которая часто является результатом такого кризиса.

Объем субстандартного ипотечного долга, который был гарантирован Freddie Mac и Fannie Mae , продолжал расти в начале 2000-х годов, когда Совет Федеральной резервной системы начал резко снижать процентные ставки, чтобы избежать рецессии. Сочетание слабых требований к кредитованию и дешевых денег спровоцировало жилищный бум, который вызвал спекуляции, подняв цены на жилье и создав пузырь на рынке недвижимости.

Сложные финансовые инструменты

Тем временем инвестиционные банки, стремящиеся к легкой прибыли после краха доткомов и рецессии 2001 года, создали обеспеченные долговые обязательства (CDO) из ипотечных кредитов, купленных на вторичном рынке. Поскольку субстандартная ипотека была связана с первоклассной ипотекой, инвесторы не могли понять риски, связанные с продуктом. Когда рынок CDO начал накаляться, пузырь на рынке недвижимости, который создавался в течение нескольких лет, наконец лопнул. По мере падения цен на жилье субстандартные заемщики начали отказываться от кредитов, стоимость которых превышала стоимость их домов, что ускорило падение цен.

Неудачи начинаются, зараза распространяется

Когда инвесторы поняли, что CDO бесполезны из-за токсичного долга, который они представляют, они попытались избавиться от обязательств. Однако рынка для CDO не было. Последовавший за этим каскад банкротств субстандартных кредиторов создал цепную реакцию ликвидности, которая достигла верхних уровней банковской системы. Два крупных инвестиционных банка, Lehman Brothers и Bear Stearns, рухнули под тяжестью своих рискованных кредитов, и более 450 банков обанкротились в течение следующих пяти лет. Несколько крупных банков оказались на грани банкротства, и их спасла финансовая помощь налогоплательщикам.

отклик

Правительство США отреагировало на финансовый кризис, снизив процентные ставки почти до нуля, выкупив ипотеку и государственный долг, а также оказав помощь некоторым находящимся в затруднительном положении финансовым учреждениям. При столь низких ставках доходность облигаций стала гораздо менее привлекательной для инвесторов по сравнению с акциями. Реакция правительства воспламенила фондовый рынок, который продолжал 10-летний бычий рост, при этом индекс S&P 500 за это время вернулся на 250%. Рынок жилья в США восстановился в большинстве крупных городов, а уровень безработицы снизился, поскольку компании начали нанимать людей и делать больше инвестиций.

Новые правила

Одним из важных результатов кризиса стало принятие Закона Додда-Франка о реформе Уолл-стрит и защите прав потребителей , крупного законодательного акта о финансовой реформе, принятого администрацией Обамы в 2010 году. Додд-Франк внес массовые изменения во все аспекты финансовой деятельности США. нормативно-правовая среда, которая коснулась каждого регулирующего органа и каждого предприятия финансовых услуг. Примечательно, что Додд-Франк имел следующие эффекты:

- Более полное регулирование финансовых рынков, в том числе усиление надзора за производными финансовыми инструментами, которые были переведены на биржи.

- Были объединены регулирующие органы, которых было много, а иногда и избыточно.

- Для мониторинга системного риска был создан новый орган – Совет по надзору за финансовой стабильностью .

- Были введены более строгие меры защиты инвесторов, включая новое агентство по защите прав потребителей (Бюро финансовой защиты потребителей ) и стандарты для “простых” продуктов.

- Внедрение процессов и инструментов (таких как денежные вливания), призванных помочь в закрытии обанкротившихся финансовых учреждений.

- Меры, направленные на улучшение стандартов, бухгалтерского учета и регулирования рейтинговых агентств.

#Ф

История мировых финансовых кризисов

В мире было множество кризисных ситуаций, и можно даже найти точки соприкосновения между ними. Отмечу, экономическая ситуация в России сегодня, в частности, со слов экспертов Высшей школы экономики, пока что не критическая, и поэтому не нужно поддаваться панике. Проводя инвестиционный форум «Россия зовет», ТОП-менеджеры государства заявляют, что «экономика вильнула», но при этом есть шансы на ее поддержание, поскольку строгий локдаун вводить не будут.

Первым кризисом, по мнению историков денег и финансов, можно считать ситуацию в Римской империи в 88 до н.э. По другой из версий первым глобальным называют кризис в Англии в 1982 году, когда были затронуты несколько сфер промышленности, а последствия коснулись Франции и США.

Предлагаю детально остановить внимание на самых больших кризисных ситуациях в мире. Самые большие мировые кризисы и их последствия

Самые большие мировые кризисы и их последствия

| Страна | Год | Последствия |

|---|---|---|

| Экономический кризис | 1900-1903 | Рост производства увеличился в 3 раза, а торговля сократилась на 75% |

| «Ножницы цен» | 1923 | Рост цен за последние 10 лет до 276% |

| «Великая депрессия» | 1929-1939 | Падение цен до 60%, активизация иммиграции |

| Нефтяной кризис | 1973 | Рост цен за баррель с 3 до 12 долларов, эмбарго на продажу нефти странам, которые поддерживали Израиль |

| Азиатский финансовый кризис | 1997-1998 | Конфликт с МВФ, который поддерживал «азиатских тигров», выделение 40 млрд. долларов помощи |

| Финансовый кризис в России | 1998 | Ослабление рубля и технический дефолт |

| Мировой кризис | 2008-2011 | В 2009 году мировой ВВП после Второй мировой войны показал минус, падание торговли до 20% |

| Коронавирусная рецессия | Ожидаются; текущие потери свыше 5 млрд. долларов |

Сегодня, когда кризисная ситуация коснулась каждого, возникает вполне логичный вопрос: что происходит с национальной валютой, сбережениями и что делать, чтобы не потерять, а приумножить. Первое условие — не паниковать, а детально изучить текущее положение, прогнозы экспертов на будущее. Второе — разработать антикризисный план действия и изучить, какие бизнесы растут в кризис. С учетом «пандемического настроения» не потеряют популярности:

- аптеки;

- службы доставки;

- такси, сервисы по аренде автомобилей;

- производство товаров первой необходимости;

- продажа товаров через интернет.

Показательно, что одним из вариантов быстрого выхода из кризиса 2008 года было туристическое направление и создание мини-гостиниц, хостелов.

Еще один аспект — решить, что лучше покупать в момент наступления мирового экономического кризиса, а от чего лучше отказаться. Думаю, что уже практически все (если не все) поняли — массово покупать на полках супермаркетов туалетную бумагу и продукты питания на года вперед — не самая надежная и эффективная инвестиция. Кстати, 2 ноября строгий карантин введен во Франции, и местные жители отмечают, что в супермаркетах нет такого безумия, как до этого — все товары в наличии, а людей крайне мало. Итак, я рекомендую покупать:

- иностранную валюту, но не сразу после скачка;

- криптомонеты, дождавшись коррекции;

- недвижимость, особенно выбрав среди вариантов, когда продавцу сильно и быстро нужны деньги;

- то, что покупали до этого — нормальные и качественные продукты питания, лекарства;

- курсы, которые позволят получить новые, актуальные навыки.

Не рекомендуется открывать кредитные карты, даже на условиях повышенных бонусов и кэшбека, тратиться на приобретение автомобиля, изобилие одежды и обуви.

Кризисные ситуации влияют на все: падает индекс Nasdaq, за привычные 1000 рублей или 100 долларов можно купить намного меньше, чем раньше, а многие компании, в частности малый бизнес, просто закрываются, как на старте, так и после нескольких лет работы. Сегодня экономика России шаткая, в том числе, на фоне валютного кризиса 2015-2016 годов, но нас убеждают, что страна сумеет продержаться до тех пор, пока Covid-19 не отступит полноценно, в что хочется верить. Остается пожелать всем, как можно реже становиться участником или свидетелем финансового кризиса и стабильно наращивать капитал.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Признаки экологического кризиса

Таких признаков, подтверждающих, что планета находится в состоянии экологического кризиса, довольно много. Прежде всего, следует назвать постепенно изменяющийся климат. Основной причиной этого являются изменения, которые происходят в атмосфере. Речь идет о нарушении соотношений газов в атмосфере.

Мы живем во время шестого вымирания

45K

Разумеется, нельзя не привести фактор разрушения озонового экрана. Это происходит над различными территориями, но в наибольшей степени над полюсами.

В течение последних десятилетий мировой океан загрязняется тяжелыми металлами. Попадают в него огромные объемы сложных органических соединений, нефтепродукты, радиоактивные вещества. Океан насыщается углекислым газом.

Поскольку стоки рек нарушаются из-за существующих и строящихся плотин, происходит изменение путей нереста рыбы. Нарушается связь между океанами и водными бассейнами на суше.

Из-за выбросов в атмосферу веществ, имеющих высокую степень токсичности, происходит ее загрязнение. Результатом становятся, в том числе, кислотные дожди, нарушающие экосистемы на значительной площади.

Выбросы промышленных отходов загрязняют не только водоемы, но и проникают в подземные воды (см. загрязнение водоемов). В результате токсичные вещества, в том числе диоксиды, тяжелые металлы и фенолы отравляют воду, превращают ее в негодную для питья.

Из-за множества причин почвенный, плодородный слой деградирует, становится непригодным для сельскохозяйственного производства. Активная эрозия и сопутствующие ей изменения превращают плодородные земли в пустыни.

Человек — земная блоха? Почему Земля яро пытается избавиться от людей?

1.3K

Техногенные аварии, захоронение радиоактивных отходов загрязняют большие территории, выводят их из севооборота. Промышленные отходы и бытовой мусор занимают огромные площади.

Дисбаланс в атмосфере происходит и из-за того, что площади северных и тропических лесов сокращаются.

В результате происходящих процессов многие виды живых существ находятся на грани исчезновения. Серьезно ухудшаются условия для жизни людей. Особенно это заметно в крупных городах.

Государства постсоветского пространства, пострадавшие от кризиса

Девальвация рубля сказалась на национальных валютах целого ряда государств бывшего СССР. Среди них:

- Белоруссия. Валюта страны в 2014 году упала на 25% к доллару. К концу 2015, согласно Википедии, белорусский рубль обесценился на 55%.

- Казахстан. В 2014 году тенге упал к доллару с отметки 155 единиц до значения в 185 единиц.

- Азербайджан. В 2015 году произошли две девальвации маната. Сначала валюта обесценилась на 24%, а концу года девальвация составила 48%.

- Армения. Обесценивание драма составило 17,3%. В декабре 2014 страну накрыл валютный кризис, приведший к росту цен на продукты до 40%.

- Грузия. Лари девальвировал к доллару в 2014 году. Его курс достиг минимума 2006 года.

- Молдавия. Лей упал к доллару на 19,6% в 2014 году.

- Украина. Украинский кризис 2014 года привел к двукратному обесцениванию гривны.

Кризисное явление затронуло экономику Латвии. Из-за девальвации рубля упала конкурентоспособность продукции из Латвии в России.

Интересный факт. Обесценивание рубля в 2014 году привело к небывалому всплеску интереса иностранцев к рынку недвижимости РФ.

Помимо увеличения турпотока в страну из приграничных государств увеличилось число иностранных покупателей, приобретших автомобили и электронику на территории России. Также отметился рост покупок квартир на территории России гражданами Казахстана и особенно Китая.

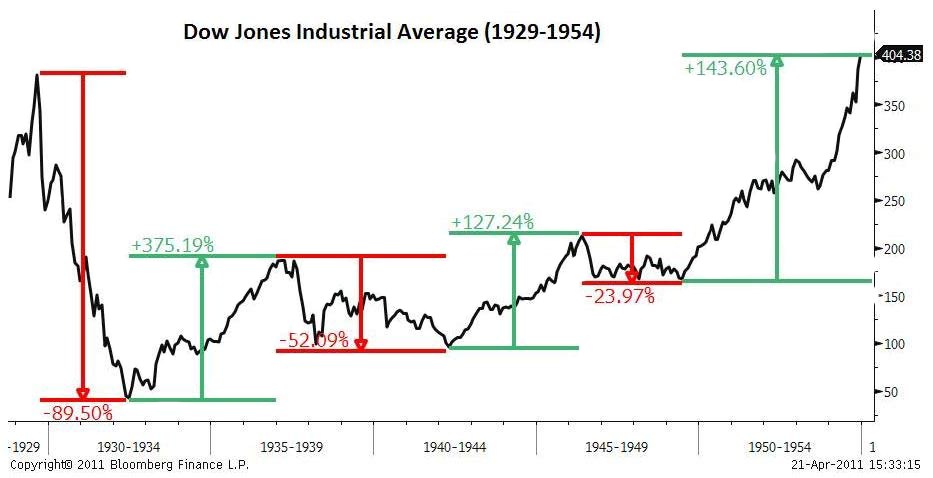

Великая депрессия 1929–1941 гг.

События Великой депрессии в США спровоцировали биржевые спекуляции ценными бумагами и растущее потребление со стороны населения. Только за короткий промежуток времени с 1928 по 1929 гг. стоимость ценных бумаг выросла на 40%, объемы торговли увеличились в 2,5 раза — с 2 млн. до 5 млн. акций в день. Никого не смущали столь резкие темпы роста котировок, все рассчитывали на гигантские прибыли в будущем.

Образовавшийся пузырь лопнул 24 октября 1929 года, когда фондовый промышленный индекс Доу-Джонса понизился до значения 381,17. Неожиданное снижение породило панику на рынке, держатели акций начали избавляться от ранее приобретенных ценных бумаг. Только за 1 день было продано 12,9 млн. акций, биржевой индекс упал еще на 11%. Этот день вошел в мировую историю как «черный четверг».

За «черным четвергом» наступила «черная пятница», затем последовали «черный понедельник» и «черный вторник». За этот короткий промежуток времени было продано около 30 млн. ценных бумаг. Тысячи инвесторов разорились, их потери оценивались более чем в 30 млрд. долларов.

Разорение акционеров повлекло за собой закрытие банков, предоставлявших кредит на приобретение ценных бумаг. Финансовые учреждения вынуждены были признаться в своей несостоятельности, объявляли себя банкротами. Предприятия, лишенные возможности получить кредит, не смогли нормально функционировать дальше и также вынуждены были закрыться. В стране катастрофическими темпами росла безработица.

Темпы экономического роста США снизились на 31% за первые несколько лет Великой депрессии. Сильно пострадала промышленность и сельское хозяйство: цены на фермерскую продукцию упали на 53%, спад производства составил почти 50%.

Восстанавливаться от потрясений американская экономика начала лишь после прихода к власти президента Франклина Рузвельта весной 1933 года. Его политика «сильной руки» принесла ощутимые плоды, депрессия уступила место подъему. Окончательно выйти из кризиса Соединенным Штатам удалось лишь после Второй мировой войны.

От кризиса в Америке пострадали и страны Западной Европы, сильнее всех – Великобритания и Германия. За несколько лет до случившегося краха в Нью-Йорке Великобритания вернула английскому фунту его довоенный номинал. В результате национальная валюта стала переоцененной, собственный экспорт подорожал и потерял конкурентоспособность.

Для поддержания своей денежной единицы Великобритания вынуждена была взять кредит в США. После событий «черного четверга» разразившийся кризис шагнул за океан: сначала накрыл Великобританию, а оттуда распространился в другие государства Европы, едва оправившиеся после тяжелых событий Первой мировой войны.

Примеры финансового кризиса

Финансовые кризисы не редкость; они случались до тех пор, пока в мире была валюта. Некоторые известные финансовые кризисы включают:

- Тюльпаномания (1637). Хотя некоторые историки утверждают, что эта мания не оказала большого влияния на голландскую экономику и, следовательно, не должна считаться финансовым кризисом, она совпала со вспышкой бубонной чумы, которая оказала значительное влияние на страну. Учитывая это, трудно сказать, был ли кризис спровоцирован чрезмерными спекуляциями или пандемией.

- Кредитный кризис 1772 года. После периода быстрого роста кредита этот кризис начался в марте / апреле в Лондоне. Александр Фордайс, партнер крупного банка, потерял огромную сумму, продавая акции Ост-Индской компании, и бежал во Францию, чтобы избежать выплаты. Паника привела к набегу на английские банки, в результате чего более 20 крупных банковских домов оказались банкротами или прекратили выплаты вкладчикам и кредиторам. Кризис быстро распространился на большую часть Европы. Историки проводят черту от этого кризиса до причины Бостонского чаепития – непопулярного налогового законодательства в 13 колониях – и связанных с этим беспорядков, которые привели к Американской революции.

- Биржевой крах 1929 года . Этот крах, начавшийся 24 октября 1929 года, привел к падению цен на акции после периода безумных спекуляций и займов для покупки акций. Это привело к Великой депрессии , которая ощущалась во всем мире более десяти лет. Его социальное воздействие длилось намного дольше. Одним из факторов, спровоцировавших кризис, стал резкий переизбыток товарных культур, который привел к резкому снижению цен. В результате краха был введен широкий спектр нормативных актов и инструментов управления рынком.

- Нефтяной кризис ОПЕК 1973 года. Члены ОПЕК начали нефтяное эмбарго в октябре 1973 года, направленное против стран, которые поддержали Израиль в войне Судного дня. К концу эмбарго баррель нефти стоил 12 долларов по сравнению с 3 долларами. Учитывая, что современные экономики зависят от нефти, более высокие цены и неопределенность привели к краху фондового рынка в 1973–74 годах, когда медвежий рынок сохранялся с января 1973 года по декабрь 1974 года, и промышленный индекс Доу-Джонса потерял 45% своей стоимости.

- Азиатский кризис 1997–1998 гг. Этот кризис начался в июле 1997 года с обрушением тайского бата . Из-за нехватки иностранной валюты правительство Таиланда было вынуждено отказаться от привязки к доллару США и позволить бату колебаться. Результатом стала огромная девальвация, распространившаяся на большую часть Восточной Азии, также ударившую по Японии, а также огромный рост отношения долга к ВВП. Вслед за этим кризис привел к улучшению финансового регулирования и надзора.

- Мировой финансовый кризис 2007-2008 гг. Этот финансовый кризис стал самой серьезной экономической катастрофой после краха фондового рынка 1929 года. Он начался с кризиса субстандартного ипотечного кредитования в 2007 году и перерос в глобальный банковский кризис с банкротством инвестиционного банка Lehman Brothers в сентябре 2008 года. цель ограничить распространение ущерба не удалось, и мировая экономика впала в рецессию.

Биржевой крах 1873 года («Паника 1873 года»)

Начало

После победы во Франко-прусской войне по итогам мирного договора Германия получила от Франции контрибуцию на огромную, по меркам того времени, сумму в 5 миллиардов франков золотом, что в настоящее время приравнивается к чуть более 300 миллиардам долларов (сумма составляла ¼ ВВП Франции).

Германские государства были объединены в Германскую империю, прочной основой экономики которой стали выплаченные французами средства. Вследствие этого на фондовый рынок Западной Европы обрушился свободный капитал, который требовалось выгодно применить и распределить. В Германии и Австро-Венгрии начали активно скупаться земли и строиться дома под коммерческую и жилищную основу, в то время как в США велось крупномасштабное строительство железных дорог. В этих двух сферах — недвижимость и железные дороги — крутились огромные деньги, создавая тем самым экономический (спекулятивный) пузырь.

Кризис

Эпицентром спекуляций стала Вена, и, после того как это стало очевидно, последовала незамедлительная реакция общества. Инвесторы, в том числе иностранные, испугались за свои деньги, запустился процесс всеобщей паники, и буквально за пару дней крупнейшая Венская биржа опустела. Строительные компании начали разоряться, а банки, которые еще оставались в игре, резко повысили процентные ставки по кредитам, что окончательно привело к резкому падению экономики. Следом за Веной произошел биржевой крах в Германии, а затем — в США.

Австро-германский кризис перечеркнул все амбициозные планы Америки по строительству железных дорог, в которое инвесторы со всего мира вкладывали миллиарды долларов. Банки и строительные компании США очень рассчитывали на финансирование со стороны Германии, но подъем процентных ставок привел к репатриации средств. Америка лишилась финансирования, а уже построенные железные дороги не оправдывали ожиданий в полной мере. Первыми обанкротились банки, кредитующие и дающие займы на строительство железных дорог, следом за ними — промышленный сектор экономики, в особенности металлургические заводы.

Кризис начался. Биржи закрывались, компании Западной Европы и США объявляли о банкротстве, облигации обесценивались, а экономика стран стремительно разрушалась. Кризис затянулся на четверть XIX века и получил название .

Результаты

Несмотря на тяжелейшее экономическое состояние, выбраться из кризиса все же удалось. Самый сильный удар пришелся на США, но уже к 1890 году Америка обошла Великобританию в объемах ВВП за счет возвращения к золотому стандарту, а также вступления в эпоху монополий и активной колонизации Африки и Азии. В конечном счете стагнация и падение цен привели к росту производства. Низкие цены стимулировали его рост, и производство поглощало лишнюю денежную массу. Началось оживление экономики.

Исторические примеры

Рассмотрим несколько наиболее ярких примеров из истории финансовых кризисов.

Великая депрессия 30-х годов XX века в США

Продлился почти 4 года. Был вызван перепроизводством, отсутствием регулирования и ошибками со стороны Федеральной резервной системы США. Котировки на фондовом рынке обвалились более чем на 60 %, уровень безработицы достиг колоссальных значений – 20 % в среднем по стране и 50 % в отдельных промышленных городах. Последствия ощущались по всему миру.

“Черный понедельник” 1987 г.

Начался в США, потом перекинулся на Австралию, Канаду и Гонконг. Индекс фондового рынка обвалился более чем на 22 %. Причины: повышение кредитной нагрузки, сложная международная обстановка. Некоторые экономисты считают, что спусковым крючком стало использование автоматических трейдинговых программ для совершения сделок на бирже, которые не были до конца отрегулированы.

Кризис в России 1998 г.

Был объявлен технический дефолт, т. е. страна отказалась погашать свои обязательства. Причинами кризиса стали: падение мировых цен на энергоресурсы, от которых мы были в сильной зависимости; нестабильная экономическая ситуация внутри страны, потому что только учились жить и работать в условиях рыночной экономики. Но эта ситуация стала толчком к развитию, структурным изменениям в экономической сфере.

Доткомы 2001–2002 г.

Произошел обвал котировок IT-компаний на бирже Nasdaq. Их акции оказались сильно переоцененными, а бизнес – малоэффективным. В результате многие компании обанкротились, а руководители некоторых из них были осуждены за растрату средств акционеров и мошенничество.

Мировой кризис 2008 г.

Начало одному из самых масштабных кризисов в истории положили ипотечные кредиты, вернее, банки, которые выдавали их всем подряд. В результате резко стала расти доля невозвратных займов, финансовые организации стали испытывать проблемы с наличностью, население попыталось вывести свои вклады, узнав об этом. Одна проблема тянула за собой другую. Начались банкротства банков. Одной из самых громких была ситуация с Lehman Brothers – крупнейшим инвестиционным банком США. Это привело к кризису по всему миру.

Современный кризис 2020 г.

Название нашему современному кризису 2020 г. пока не придумали. Причины и последствия тоже еще предстоит осмыслить. Ясно, что не последнюю роль сыграла пандемия коронавируса, которая посадила экономику стран по всему миру на карантин. Добавил гвоздь в крышку срыв сделки ОПЕК+, в результате которого рухнули нефтяные котировки и лишили многих стран денежных средств в том самый момент, когда они в них остро нуждались. Но проблемы зрели задолго до 2020 г., вирус и нефть лишь ускорили экономический взрыв.

Старо как мир

Если кто-то думает, что кризисы — изобретение современного капитализма, то он очень сильно ошибается. Достоверно известно как минимум об одном экономическом коллапсе, произошедшем на рубеже начала 1-го тысячелетия. Еще, возможно, при жизни Христа. К 33-м году нашей эры крупнейшие банковские дома Римской империи (да, уже были такие!) навыдавали долговых расписок. Под эти расписки продавали и покупали товары, совершались сделки. Однако со временем их общий объем стал таким большим, что как только отдельные банки перестали справляться с их «обналичиванием», остальные расписки были немедленно предъявлены к оплате. Что оказалось невозможным. Товары и сделки замерли, возникли проблемы с платежами и так далее. Естественно, что эти «ценные бумаги» быстро обесценились.

Возможно подобные эпизоды происходили и раньше. Но именно этот оказался хорошо документированным, поэтому данные об этом кризисе дошли до нас. Равно как и о последующих. Не буду утомлять читателя, информацию можно найти в открытых источниках. Просто перечислю первые:

- Кризис в Римской империи в третьем столетии, связанный с невозможностью вести экономику и войны прежним путем и вызванным в связи с этим повышенным интересом варваров и потерей возможности защищаться от врагов;

- Похожий на современные кризис 14-го века, когда два крупнейших итальянских банка не выдержали в 1345 году натиска своих кредиторов и собственной жадности.

- Сразу три крупных финансовых кризиса 17-го века.

Впоследствии количество и размах экономических бедствий только росли. Пропорционально росту экономики.

Кризис 1857–1858 гг.

США

Если говорить о нашей стране, то здесь ситуация усугублялась последствиями Крымской войны.

Экономическая блокада значительно подорвала экспорт. Если 1853 г. страна экспортировала продукцию на 148 млн руб., то в следующие два года – на 65 млн и 40 млн руб. соответственно. Затем экспорт вернулся в норму, но экономическое здоровье предприятий было уже подорвано.

Небольшой рост промышленности во время войны был профинансирован за счет простой денежной эмиссии: 356 млн руб. бюджетного дефицита было закрыто выпуском «кредитных билетов». На руках у населения оказались гигантские суммы, которые некуда было потратить, что привело к повсеместной инфляции.

Главная причина кризиса – чрезмерное увлечение спекуляциями. В попытках заработать как можно больше люди вкладывали свои деньги во все более рискованные операции на бирже, во время Крымской войны доходило до откровенных афер с армейскими поставками.

Кризис

Именно это слово является наиболее распространенным среди широких масс. Однако это вовсе не означает, что кризис это общее название для любых экономических проблем.

Кризис представляет собой резкое, но краткосрочное падение производства и ухудшение всех экономических показателей. Кризис может быть внезапным, как падение рынков в 1987 году, или же вызван определенным обстоятельством, как пандемия в 2020. Однако точных размеров падения ВВП, которые можно назвать кризисом, не установлено. В среднем в случае глубоких кризисов можно говорить о падении ВВП и фондового рынка страны на десятки процентов.

Примеры мировых кризисов

Экономические кризисы известны науке уже около двух столетий. Например, первый мировой экономический кризис произошел в 1857–1858 годы. На фоне безостановочного спекулятивного роста акций железнодорожных компаний в США было построено множество дорог, на которые даже не было спроса. Компании перестали справляться с долговой нагрузкой, принося убытки своим акционерам и кредиторам.

После банкротства одного из банков люди начали массово забирать вклады, поэтому остальным кредитным организациям пришлось продавать акции ж/д компаний, в которые были вложены средства вкладчиков. Массовая распродажа привела к паническому обвалу фондового рынка: активы банков обесценились, при этом все больше людей требовало возвращения вкладов. Банковская паника в США, кстати, повторилась и в начале XX века, приведя к образованию ФРС.

Благодаря изобретению телеграфа паника перенеслась и на европейские рынки, которые активно инвестировали в американскую промышленность – волна банкротств финансовых организаций прокатилась по всему миру. Тем не менее первый мировой кризис не принес затяжных проблем, так как очистил экономику от неэффективных компаний и банков, на место которых пришли новые предприятия и организации. Уже к концу 1858 года наблюдалось активное восстановление мировой экономики.

Первая мировая война через полвека хотя и вызвала закрытие ряда европейских бирж на несколько месяцев, приведя к инфляции в США, не была самой мощной экономической «бомбой» первой трети XX века. Самым известным и глубоким кризисом в истории стала Великая Депрессия, которая началась в 1929 году в виде кризиса перепроизводства и «сдувания биржевого пузыря» в мирное время.

29 октября 1929 года капитализация фондового рынка упала на 10 миллиардов долларов (около 1/8 ВВП страны в то время), а через неделю падение составило уже 30 миллиардов.

Вслед за рынком акций падал и товарный рынок, разоряя предприятия и фермерские хозяйства. Был нанесен огромный ущерб мировой финансовой системе. В период с 1929 до 1933 года ВВП США упал на 30,5%, оптовые цены – на 30,8%, потребительские цены на 24,4%. Индекс Доу-Джонса прошел падение почти в 90%. Каждый шестой трудоспособный гражданин США в 1933 году оказался безработным.

Послевоенное время с конца 1940-х стало периодом подъема и кризисы временно отступили. Однако 1973 год дал миру нефтяной кризис, вызвавший взрывной рост цен на нефть из-за решения ОПЕК резко снизить квоты добычи. Кризис был столь мощным, что дал понять несостоятельность финансовой системы на базе золотого стандарта. Однако не все страновые кризисы носили глобальный характер: например, российский дефолт 1998 года практически не затронул мировую экономику.

Еще одним глобальным примером является финансовый кризис 2008 года, вызванный денежным пузырем на рынке ипотечного кредитования. Падение цен привело к банкротству одного из крупнейших инвестиционных банков США – Lehman Brothers. Вскоре безработица в США выросла практически в 2 раза: с 5,8% в 2008 году до 9,6% в 2010.

Наконец, в качестве яркого и свежего примера кризиса можно привести события 2020 года, когда из-за быстрого распространения вируса во многих странах были введены локдауны. Людям запрещалось выходить из дома без острой необходимости, огромное количество предприятий было вынуждено внедрять новые схемы работы сотрудников.

Во II квартале 2020 года ВВП США сократился на 32,9%, что стало худшим показателем со времен Второй Мировой войны. Тем не менее уже к концу года наблюдалось активное восстановление мировой экономики, а к 2021 году многие страны стали показывать хорошие темпы роста ВВП (например, в том же США в III квартале 2020 ВВП увеличился на 33,1%).