Рейтинг бесплатных дебетовых карт

Содержание:

- Is credit card generator illegal?

- Основные плюсы дебетовых карт:

- Тинькофф Банк / Тинькофф Black

- Opencard банка «Открытие»

- Условия выдачи дебетовых карт

- «Пакет Простой доход» MasterCard Gold от Локо-банка

- Стоимость обслуживания дебетовой карты

- Дебетовые карты без платы за обслуживание в 2021 году

- Как пользоваться виртуальной картой

- ВТБ / Мультикарта

- Лучшие дебетовые карты с бесплатным обслуживанием

- Годовое обслуживание кредитной карты

- Кредитные карты без платы за обслуживание

- Виды карт

- Сбербанк России

- MasterCard Standard Unembossed от ВТБ Банк Москвы

- Итоги

Is credit card generator illegal?

As a matter of fact, this situation cannot be considered legal. It can be considered a criminal offense to deceive systems while trying to shop online or providing fake information to places where you need to enter card information. For this, you should avoid such processes and tend to use virtual cards more.

The virtual card can actually be called a fake credit card. In other words, you can produce a card completely independent of your original credit card information and use this card for all your internet purchases. Since the limit settings will be completely managed by you, you can use even without defining any limit if you wish. If you think that there will be legal problems with the use of fake cards, you should definitely try this method.

Основные плюсы дебетовых карт:

Простое оформление, которое можно произвести через онлайн-платформу или в отделении банка. Сроки выдачи колеблются от 2 дней до 2 недель, в зависимости от выбранного банка

Важно, что банки оформляют карты для лиц, достигших четырнадцати лет. Однако неименная дебетка выдается в день подачи, а именная будет выдана спустя некоторое время

Удобство. Вероятно, это главная причина использования дебетки. Она занимает крайне мало места, но на ней могут храниться большие суммы денег, при этом не возникает страха, что деньги будут утеряны и украдены.

Простое совершение покупок, оплата услуг. Теперь есть возможность экономить время и делать все через интернет. У банков есть мобильные приложения, которые позволяют совершать любое действие: оплата коммунальных услуг, штрафов, обучения, мобильной связи и многое другое. В последнее время можно оплачивать покупки пластиком, а не наличными средствами даже в маленьких торговых точках, не говоря уже о больших торговых центрах.

Надежность. Все расходы и доходы также можно посмотреть в мобильном приложении. Кроме того, вы можете включить оповещения обо всех действиях, синхронизируясь с телефоном. Существует уникальный код, защищающий средства от мошенников, которые владеют данными вашего пластика. А при подозрительной активности или потери вы можете заблокировать карту, просто позвонив в банк.

Масштабность. Находясь в другой стране, вы по-прежнему можете пользоваться дебетовой картой, стоит лишь заранее узнать, есть ли такая возможность у вашего банка.

Экономия времени. Оплачивая продукты в магазине или услуги ЖКХ, вы не думаете о получении сдачи, потому что с вашего баланса будет списано определенное количество средств. Это занимает лишь одно простое действие: следует приложить карту или телефон к терминалу.

Тинькофф Банк / Тинькофф Black

Особенностью Тинькофф Банка и всех его продуктов является 100-процентное дистанционное обслуживание. Не исключение и дебетовые карты Тинькофф. Все операции, от подачи заявки на открытие до переключения между валютами, делаются в личном кабинете на компьютере или в мобильном приложении. Великолепно работает чат 24/7.

Условия обслуживания

Самой популярной среди линейки дебетовых карт является Тинькофф Black. Условия использования:

- Ежемесячное обслуживание – 99 ₽. Но для валютных счетов бесплатное. Для рублевых плата тоже будет 0 ₽, если на счете неснижаемый остаток в 30 000 ₽, открыт вклад на сумму от 50 000 ₽ или взят кредит.

- Процент на остаток – 5 % при сумме на счете до 300 000 ₽ и тратах от 3 000 ₽. В остальных случаях – без дохода.

- Бесплатное пополнение в банкоматах Тинькофф Банка и у партнеров (до 150 000 ₽ за расчетный период).

- Бесплатный перевод на карточку другого банка (до 20 000 ₽ в месяц) по системе быстрых платежей без ограничений.

- Снятие наличных в Тинькофф бесплатно, в других банках – от 3 000 ₽.

- К карточке можно привязать, кроме доллара и евро, еще 27 валют стран, наиболее популярных среди туристов: Таиланд, Чехия, Венгрия, ОАЭ, Турция, Китай и др. Переход с одной валюты на другую производится мгновенно в личном кабинете или мобильном приложении. Конвертация отличается от биржевого курса всего на 0,25 % (в рабочие часы работы биржи).

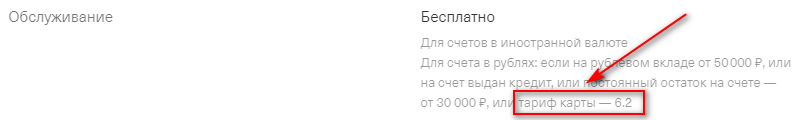

Особое внимание обращаю на Тариф 6.2. О нем мало кто знает, потому что про него на сайте информация написана мелким серым шрифтом

Переход на этот тариф дает бесплатное ежегодное обслуживание. Но 5 % на остаток начисляется только в случае неснижаемого остатка в 100 000 ₽ до 300 000 ₽ и при тратах от 3 000 ₽.

Если пластик используется для текущих покупок, а не накопления, то лучше взять такой тариф и не платить за обслуживание. Перейти на него можно, отправив примерно такое сообщение в чат: “Прошу перевести меня на Тариф 6.2. с бесплатным обслуживанием”. Практически моментально это будет сделано.

Бонусная программа

Кэшбэк начисляется за оплату товаров и услуг в четырех валютах:

- 1 % – за любые покупки;

- 5 % – за оплату товаров и услуг из выбранных категорий (ежемесячно в личном кабинете и приложении появляется список из доступных категорий на ближайшие 3 месяца, можно выбрать любые 3);

- 3 – 30 % – по специальным предложениям от партнеров (список актуальных предложений в личном кабинете и приложении).

Особенностью бонусной программы Тинькофф Банка является то, что бонусы начисляются в рублях с каждых 100 ₽ и их можно тратить на что угодно. Максимальное количество бонусов за расчетный период – не более 3 000. Сумма чека всегда округляется в меньшую сторону (99 ₽ – 0 бонусов, 670 ₽ – 6 бонусов).

Opencard банка «Открытие»

Не взимает платы за обслуживание своего пластика Opencard и банк «Открытие».

Эта карточка также интересна условиями начисления кэшбэка. Cachback за покупки выплачивается, если в текущем месяце клиент совершит хотя бы одну операцию в мобильном или интернет-банке.

Повышенный кэшбэк в размере 5% можно получать в одной из выбранных категорий («Транспорт», «Кафе и рестораны», «Путешествия», «Красота и здоровье»). За все остальные траты возвращается 1%. Также держатель пластика может подключить опцию, при которой ему будет начисляться 2% кэшбэка за все совершенные покупки.

Премиальные клиенты банка «Открытие», которые держат на счетах в этом учреждении более 500 тысяч рублей, могут рассчитывать на 11% кэшбэка в любимой категории (либо 3% за все совершенные траты). Cachback начисляется в баллах. Ими можно компенсировать покупки стоимостью более 1 500 рублей.

Пакет sms без уведомлений о совершенных операциях банк предоставляет бесплатно. В рамках этой услуги клиентам будут приходить только смс-ки с кодами подтверждения операций. Полный пакет «SMS-Инфо» с информацией обо всех совершенных списаниях и остатке на счете стоит 59 рублей в месяц (первые 45 дней — бесплатно).

Заказать выпуск Opencard вы можете на этой странице.

Условия выдачи дебетовых карт

Банки предъявляют следующие требования к заявителям:

- Возрастные ограничения: получить некоторые виды карт можно с 6–14 лет, как дополнительные. Это детские карты, которые оформляются родителями или опекунами.

- Основная карта становится доступной с 14–18 лет. До 18 лет потребуется согласие родителей.

- Необходимо наличие гражданства и регистрации. Некоторые банки рассматривают возможность выдачи карт негражданам РФ на индивидуальной основе.

- Документ оформляется при наличии паспорта.

Популярные причины отказа в выдачи

Несмотря на то, что к заявителям на получение ДК не предъявляются жесткие требования, зачастую можно получить отказ при оформлении.

Причинами могут быть:

- недостоверная анкетная информация или несоответствие данных фактическим;

- несоответствие требованиям, предъявляемым банком к владельцу ДК;

- плохая кредитная история в банке по непогашенной задолженности;

- подозрения у службы безопасности могут вызвать большое количество ДК у одного клиента с крупными операциями внутри своих счетов;

- наличие у клиента ДК, по которым долгое время отсутствуют обороты;

- нахождение клиента в «черном списке» банка.

Важно: Отказ банка не говорит, что заявителю не удастся оформить ДК. Он может заполнить заявку повторно, исправив ошибки, попросить рассмотреть заявку в индивидуальном порядке

Также возможно обратиться в другую кредитную компанию.

«Пакет Простой доход» MasterCard Gold от Локо-банка

Оформить выгодную дебетовую карту категории Gold с целью получения высокого процента на остаток можно в Локо-банке. Валюта — рубли, доллары, евро. При остатке от 20 тыс. р. годовой процент от 4 до 8,5%. На остаток в долларах от 500 у.е. начисляется процент от 0,75 до 1,5, а от 400 € — 0,75-1%.

Чтобы получить такие ставки нужно выполнить 2 условия:

- Не допускать уменьшение ежедневного остатка на специальном карточном счете ниже 20 тыс. р., 0,5 тыс. долларов или 0,4 тыс. евро.

- Сумма, ежемесячно потраченная на покупки в торгово-сервисных предприятиях, на платежи в Локо онлайн, должна быть больше или равной 20 тыс. р., 0,5 тыс. $ или 0,4 тыс. €.

Есть определенные условия и для получения минимальных процентных ставок. Их 3, два первых — такие же, как и для получения максимальной ставки, а выполнение третьего допускает начисление процентов при превышении ежедневного остатка свыше 5 млн в рублях, 50 тыс. в долларах и 40 тыс. в евро. Выполнить достаточно одно из этих трех условий. Если не выполнено ни одно, то проценты не начисляются. Годовое обслуживание как основной, так и дополнительной карты осуществляется без комиссий.

На снятие наличных существует месячный лимит:

- 300 000 в рублях;

- 10 000 в долларах;

- 10 000 в евро.

Стоимость обслуживания дебетовой карты

Количество выпускаемых Сбербанком дебетовых карт еще выше. На начало 2020 года оно составляет 18 пластиков. Кроме того, продолжают обслуживаться некоторые виды карточек, эмитированных ранее. Стоимость обслуживания наиболее популярных дебетовых карточных продуктов от Сбербанка приводится в таблице.

|

Вид дебетового пластика |

Годовое обслуживание |

|

|

В первый год |

В последующие годы |

|

|

С большими бонусами |

4 900 руб. |

4 900 руб. |

|

Сберкарта Тревел |

2 400 руб. |

2 400 руб. |

|

Мир Классическая |

750 руб. (дополнительная – 450 руб.) |

450 руб. (дополнительная – 300 руб.) |

|

Золотая |

3 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Классическая и Классическая с дизайном на выбор |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Молодежная и Молодежная с дизайном на выбор |

150 руб. |

150 руб. |

|

Карта болельщика БК ЦСКА |

750 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Пенсионная |

бесплатно |

бесплатно |

|

Аэрофлот Классическая |

900 руб. (доп. – 600 руб.) |

600 руб. (доп. – 450 руб.) |

|

Аэрофлот Золотая |

3 500 руб. (доп. – 3 000 руб.) |

3 500 руб. (доп. – 3 000 руб.) |

|

Аэрофлот Signature |

12 000 руб. (доп. – 2 500 руб.) |

12 000 руб. (доп. – 2 500 руб.) |

|

Visa Цифровая |

бесплатно |

Бесплатно |

|

Подари жизнь Классическая |

1 000 руб. (доп. – 450 руб.) |

450 руб. (доп. – 300 руб.) |

|

Подари жизнь Золотая |

4 000 руб. (доп. – 2 500 руб.) |

3 000 руб. (доп. – 2 500 руб.) |

|

Подари жизнь Платиновая |

15 000 руб. (доп. – 2 500 руб.) |

10 000 руб. (доп. – 2 500 руб.) |

|

Моментальная |

бесплатно |

бесплатно |

Дебетовые карты без платы за обслуживание в 2021 году

На рынке банковских услуг Балашихи предложения дебетовых карт исчисляются сотнями, если не тысячами. Они различаются по принадлежности к платёжным системам, валюте счетов, срокам действия, размеру комиссии за проведение операций – например, переводов на другие счета, набору дополнительных возможностей (кэшбэк, скидки, начисление бонусов и иные привилегии).

Одной из самых важных для держателя дебетовой карты характеристик является стоимость обслуживания. Как правило, при анонсировании продукта она указывается в месячном или годовом выражении и может достигать нескольких десятков тысяч рублей в год. Совершенно естественно, что многие клиенты банков, для которых одним из приоритетов является минимизация расходов, отдают предпочтения дебетовым карточным продуктам, по которым не взимается комиссия за обслуживание.

Подобные продукты довольно широко представлены на рынке банковских услуг. Однако следует помнить, что банки Балашихи не будут работать без прибыли, поэтому анонсируемая бесплатность может обставляться рядом дополнительных условий. Впрочем, даже и без таковых эмитенты могут успешно зарабатывать на операциях покупок по картам и остатках на соответствующих счетах.

Как пользоваться виртуальной картой

Онлайн-карточка имеет все те же реквизиты, что и обычная пластиковая – номер, срок действия и трехзначный код безопасности. Она выпускается в одной из крупных платежных систем, чаще всего – Visa или MasterCard. Как и обычная карточка, она может быть кредитной или дебетовой. Так как карточка используется только в интернете, PIN-код для нее не нужен.

Онлайн-карты бывают не только дебетовыми или кредитными, но и предоплаченными. Они предлагают для использования определенную сумму, или лимит. Но в отличие от кредитки, она не накапливает процентов, а ее лимит формируется из зачисленной клиентом суммы. Предоплаченная карта не требует заключения договора и не имеет собственного расчетного счета. Она может быть одноразовой или многоразовой.

Срок действия виртуальной карточки короче,чем у пластиковой. Для дебетовой это обычно один-два года, для предоплаченной – несколько месяцев. Дебетовую карту затем можно перевыпустить. Предоплаченная же в конце срока закрывается навсегда. Поэтому заранее выведите деньги с нее.

Для оформления онлайн-карты достаточно заполнить небольшую форму заявки на сайте банка. Затем вы сразу же получите все необходимые реквизиты в SMS. Пополните ее счет любым удобным способом перед использованием. Проследить за состоянием счета вы можете в интернет-банке или мобильном приложении. Там же можно запросить еще одно сообщение с реквизитами.

Оплата покупок с помощью такой карточки происходит так же, как и с помощью пластиковой. При оформлении покупки выберите способ оплаты через банковскую карту. Затем перейдите на страницу расчета. Введите платежные данные – номер, срок действия, код безопасности. Если карта неименная, то оставьте поле для имени пустым или введите ваше имя или фамилию английскими буквами.

При оплате покупок в магазинах, которые работают за границей, учитывайте курс обмена валют вашего банка. Также некоторые организации берут дополнительную комиссию за обмен.

После отправки данных дождитесь обработки операции. Введите одноразовый пароль, который вы получите по SMS. Так вы подтвердите покупку. После успешной оплаты деньги спишутся со счета, а вы получите подтверждающий оплату документ, например, электронный чек.

Виртуальная карта, как и пластиковая, может поддерживать системы оплаты с помощью NFC, такие как Apple Pay и Google Pay. Привязав таким образом карту к смартфону, можно расплачиваться ей в офлайн-магазинах и пользоваться банкоматами. Уточнить наличие такого способа оплаты можно у выпустившего карту банка.

ВТБ / Мультикарта

Банк ВТБ активно рекламирует свою дебетовую Мультикарту.

Условия обслуживания

Название говорит само за себя. Карта открывается в трех валютах: рублях, долларах и евро. По обслуживанию одна из самых дорогих из нашего обзора:

- 0 ₽, если были расходные операции от 5 000 ₽ за расчетный период;

- 0 ₽ в 1-й месяц обслуживания при оформлении заявки онлайн;

- 249 ₽ в остальных случаях.

Размер процента на остаток зависит от суммы трат в течение расчетного периода:

- 1 %, если траты 5 000–15 000 ₽;

- 2 %, если траты от 15 000 до 75 000 ₽;

- 6 % (7 % по платежной системе МИР), если траты более 75 000 ₽.

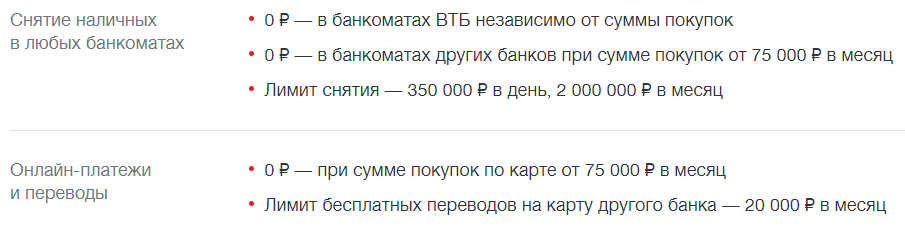

Комиссии за снятие наличных и переводы также зависят от суммы трат:

Бонусная программа

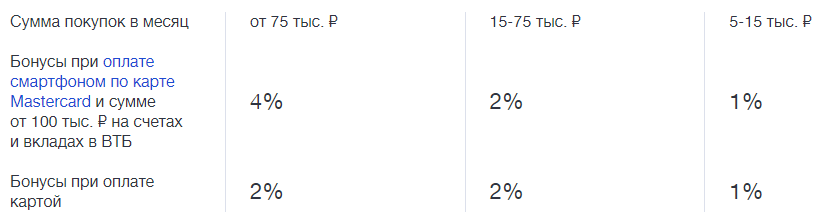

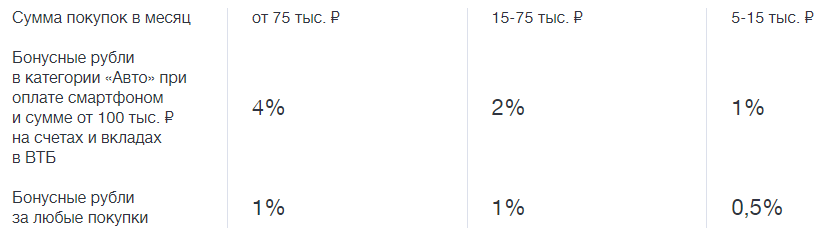

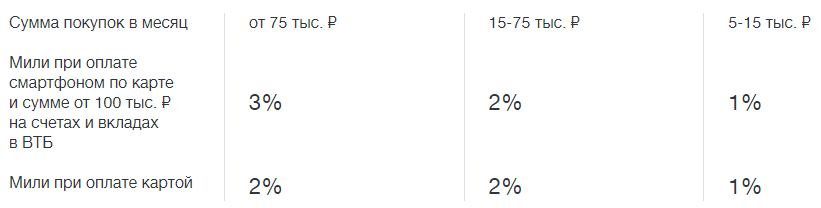

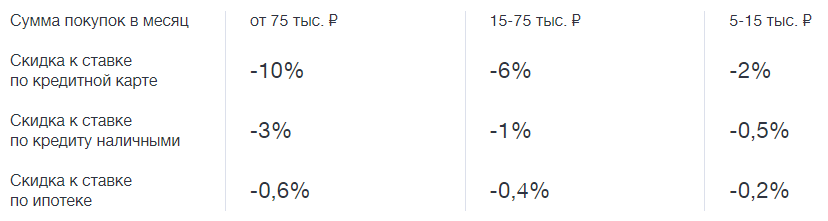

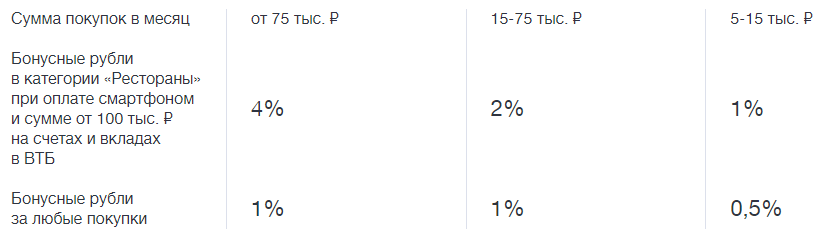

ВТБ предлагает разнообразную бонусную программу. Накопленные бонусы расходуются на товары и услуги из специального каталога банка. Клиент может подключить одну из опций.

Коллекция. Позволяет получать бонусы за любые покупки, конкретный процент зависит от суммы ежемесячных трат и остатка денег на счетах.

Сбережения. Позволяет увеличить доходность по накопительному счету и вкладам.

Cash Back и Авто. Возвращает процент за траты на АЗС, парковках.

Путешествия. Клиент получает мили за свои расходы и может потратить их на путешествия (отели, билеты, аренда авто и др.) из каталога банка.

Заемщик. Клиент получает снижение процента по кредиту, в том числе и ипотечному.

Cash Back и Рестораны. Повышенный кэшбэк за оплату счетов в ресторане, кафе, кино и театрах.

Лучшие дебетовые карты с бесплатным обслуживанием

Выгодные дебетовые карты банков без годового обслуживания сегодня не редкость. В основном это относится к простым платежным инструментам. Большинство карточек неименные и принадлежат к системам Visa (Electron) и MasterCard (Maestro). Бесплатный выпуск и обслуживание встречается и у пластика Visa Classic, MasterCard Standard, но бесплатными они бывают наиболее часто при определенных условиях:

- при совершении операций на установленную сумму;

- при открытии в банке депозитного счета на указанную в договоре сумму.

Порядок оформления карточки несложный — достаточно принести паспорт и заполнить анкету. Дебетовую карту можно получить и в качестве подарка при открытии вклада или оформлении кредита, часто они являются привилегированными. Планируя получить дебетовую карту, стоит четко определиться, для чего она нужна, а также следует узнать:

- на каких условиях она становится бесплатной;

- какой размер ставки у карты с процентом на остаток средств;

- есть ли кешбэк;

- насколько обширна сеть банкоматов;

- можно ли получить дополнительные карты на выгодных условиях.

К лучшим бесплатным дебетовым карточкам можно отнести:

- Пенсионную Сбербанк-Maestro;

- VISA Platinum — Русский Ипотечный Банк;

- Gold MasterCard — Русский Ипотечный банк;

- MasterCard World Card Plus — Кредит Европа Банк;

- MasterCard World «Супер3» — ВТБ Банк Москвы;

- MasterCard Standard Unembossed — ВТБ Банк Москвы;

- Citi Priority MasterCard World — Ситибанк;

- MasterCard Gold «Пакет Простой доход» — Локо-банк;

- «Карта №1» — Восточный экспресс-банк;

- «Ключ» — Хоум Кредит;

- «Космос» — банк Хоум Кредит.

Годовое обслуживание кредитной карты

По состоянию на начало 2020 года Сбербанк эмитирует 9 видов кредитных карт, продолжая при этом обслуживать еще несколько пластиков, выпускаемых ранее. Основные данные о стоимости их обслуживания обобщены в таблице.

|

Вид кредитки |

Годовое обслуживание |

|

|

В первый год |

В последующие годы |

|

|

Золотая |

Бесплатно |

Бесплатно |

|

Классическая |

Бесплатно |

750 руб. |

|

Цифровая |

Бесплатно |

Бесплатно |

|

Премиальная |

4 900 руб. |

4 900 руб. |

|

Аэрофлот Signature |

12 000 руб. |

12 000 руб. |

|

Подари жизнь Классическая |

900 руб. (бесплатно – для предодобренных карточек) |

900 руб. (бесплатно – для предодобренных карточек) |

|

Аэрофлот Золотая |

3 500 руб. |

3 500 руб. |

|

Подари жизнь Золотая |

3 500 руб. (бесплатно – для предодобренных карточек) |

3 500 руб. (бесплатно – для предодобренных карточек) |

|

Momentum |

Бесплатно |

Бесплатно |

|

Аэрофлот Классическая (выпуск прекращен) |

900 руб. |

900 руб. |

Кредитные карты без платы за обслуживание

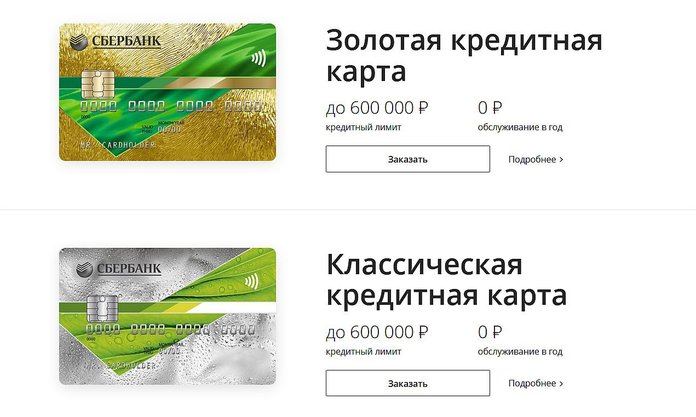

Карта Сбербанка без платы за обслуживание может быть и кредитной. Среди них Золотая кредитка с кредитным лимитом до 600000 рублей, а также Классическая кредитная карта с лимитом до 600000 рублей.

Держателю не придется платить за использование пластика, если речь идет о карточках Подари жизнь.

Карты Сбербанка без платы за использование ни в чем не уступают обычным картам, а если речь идет о пенсионной карточке, то она обеспечивает наиболее выгодные условия и получение до 3,5% за остаток на счете.

Такие банковские продукты станут отличным решением для людей, использующих небольшие суммы. Чтобы открыть дебетовые или кредитные карты Сбербанка с бесплатным обслуживанием, необходимо обратиться в офис банка или оформить заявку на сайте.

Популярные вопросы по теме:

Карты сбербанка без платы за обслуживание

В Сбербанке можно оформить несколько карт без годового обслуживания. Это:

- любая кредитная карта;

- пенсионная или социальная карта;

- моментальная.

Дебетовые карты сбербанка с бесплатным обслуживанием

К таким относят:

- Моментальные карты, которые можно оформить в отделении банка за 15 минут;

- Пенсионная или социальная, предназначенная для получения выплат от государства: пенсии, пособия, начисления.

Моментальную карту можно оформить платежной системы Visa, Mastercard, а социальную — МИР.

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- 3 способа узнать БИК банка

- Причины по которым отказывают в кредите с хорошей историей?

- Своп — что это простыми словами

- Как оплатить кредит ОПТ Банка через Сбербанк

- Как начисляются бонусы Спасибо от Сбербанка

- Как сменить пароль от личного кабинета Сбербанк Онлайн, если забыл?

- Как подключить бонусы «Спасибо» от Сбербанка: 3 быстрых способа

- Как аннулировать карту Сбербанка, если она больше не нужна

- Как перевести деньги с Билайна на телефон Билайн: 4 способа

Виды карт

В Сбербанке вы можете оформить только дебетовые карты, за обслуживание которых ежегодно не придется платить. Представлены следующие виды:

- Пенсионная.

- Цифровая Visa.

- Моментальная.

Пенсионная

Клиенты, желающие заказать этот вид карты, получат следующие возможности:

- На нее можно перечислять пенсию и получать дополнительный доход – начисляется 3,5% годовых на остаток.

- Доступна бесконтактная оплата.

- Вы можете открыть счет только в рублях.

- Срок действия составляет 5 лет.

- От Сбербанка с каждой покупки начисляется 0,5% бонусами Спасибо.

- От магазинов-партнеров начисляется до 30% бонусами Спасибо с каждой покупки.

- Максимум в день можно снимать 50 000 рублей наличными.

- В банкоматах и кассах Сбербанка можно снимать наличные без комиссии.

- В банкоматах и кассах других банков 1% от суммы.

- Если снимается больше ежедневного лимита, то взимается 0,5% от суммы превышения.

- В месяц можно снимать не более 500 000 рублей.

- Плановый перевыпуск предоставляется бесплатно. Банк самостоятельно делает новую карту после окончания срока действия.

- Если вы потеряете пластик или измените личные данные, то должны будете заплатить 30 рублей за выпуск новой карты.

- При подключении мобильного банка за обслуживание в месяц снимается по 30 рублей. Первые два месяца использования бесплатно.

- Можно заказать онлайн без наличия зарегистрированного личного кабинета.

Среди минусов можно выделить:

- Отсутствие возможности открытия счета в разных валютах. Доступен только рублевый счет.

- Ею нельзя расплачиваться за границей.

- Вы не можете добавить дополнительную карту.

- Не предоставляется индивидуальный дизайн.

- Доступна только платежная система МИР.

Цифровая Visa

Возможности этой карты при использовании минимальны:

- Моментальное оформление через Сбербанк онлайн.

- Вы можете расплачиваться пластиком в магазинах при помощи одного касания.

- Доступны все платформы оплаты.

- Доступна к оформлению гражданам с 14 лет при наличии дебетовой карты, которая подключена к мобильному банку.

Среди минусов можно выделить:

- Доступна только платежная система Visa.

- Для заказа должен быть зарегистрирован личный кабинет на сайте Сбербанк онлайн.

- Нельзя открывать счета в разных валютах.

- Низкий уровень защиты средств.

Моментальная

Клиенты получат следующие возможности:

- Возможность выбора между платежными системами Visa, MasterCard и МИР.

- Доступна бесконтактная и оплата телефоном.

- Возможность открытия счета в евро, рублях и долларах.

- Можно расплачиваться за границей.

- Срок действия составляет 3 года.

- Начисление бонусов Спасибо с каждой покупки до 30%.

- Доступная сумма снятия наличных в сутки – до 50 000 рублей.

- В банкоматах и кассах Сбербанка можно снимать наличные без комиссии.

- В банкоматах и кассах других банков 1% от суммы.

- Если снимается больше ежедневного лимита, то взимается 0,5% от суммы превышения.

- Плановый перевыпуск карты предоставляется бесплатно.

- Вы можете снимать до 100 000 рублей в месяц.

- Выбрать ближайшее отделение для оформления пластика вы можете онлайн.

Среди минусов можно выделить:

- Доступно оформление только в отделении Сбербанка.

- Не предоставляется индивидуальный дизайн.

- Вы не можете оформить карту на свое имя.

- Ее срок службы может быть меньше, потому что она не оформляется под какого-то конкретного человека, а значит и выпускается раньше.

- Низкий уровень защиты.

Сбербанк России

В Сбербанке дебетовые карты без годового обслуживания могут быть 2-х видов:

- Мир Социальная

- Моментальные неименные карточки Visa Classic Momentum и MasterCard Standard Momentum

Социальная карта Мир

Карта МИР от Сбербанка

— с 18 лет

— мобильный банк бесплатно первые 2 месяца

— 3,5% ежеквартально

Платежный инструмент предназначен для зачисления пенсионных выплат, но с его помощью также можно совершать безналичные покупки, платежи и переводы в онлайн-сервисах. Ведение счета осуществляется в рублях, а территория действия ограничивается Российской Федерацией.

К клиентам предъявляются следующие требования:

- возраст от 18 лет

- наличие документа, удостоверяющего личность (для граждан России – паспорт РФ, для нерезидентов – паспорт и вид на жительство)

- наличие права на получение пенсии

- прописка на территории РФ

При оформлении социальной карточки сотрудник банка попросит предъявить документ, подтверждающий право на получение пенсионных выплат. Исключением являются те клиенты, которые достигли пенсионного возраста – женщины от 55 лет, мужчины – от 60.

Особенностями социальной карты Сбербанка являются:

- принадлежность к платежной системе Мир

- льготный тариф Мобильного банка – 30 рублей в месяц, первые

- выпуск карточки осуществляется в отделении банка или в территориальном органе Пенсионного Фонда

- ежеквартально на остаток средств начисляется доход 3,5% годовых

- получение кешбэка в виде бонусов Спасибо

Visa/MasterCard Momentum

MasterCard Momentum от Сбербанка

— получение в день обращения

— валюта счета на выбор

— бесплатный перевыпуск

Моментальная дебетовая карта Сбербанка выдается клиентам в возрасте от 14 лет, и единственным поводом для отказа в её оформлении является наличие у пользователя аналогичного платежного инструмента. Клиент может иметь только одну моментальную карточку независимо от её платежной системы.

К преимуществам карт Momentum относится:

- возможность выбора валюты (рубли, евро, доллары)

- мгновенная выдача

- территория облуживания охватывает весь мир

- отсутствует комиссия за перевыпуск (замена карточки при утере или повреждении осуществляется в момент обращения клиента)

Держатель может осуществлять управление карточным счетом через личный кабинет Сбербанка онлайн или официальное мобильное приложение. Услуга СМС-оповещений оказывается на платной основе – 60 рублей в месяц.

MasterCard Standard Unembossed от ВТБ Банк Москвы

Все возможности обычной дебетовой банковской карты доступны и этой, предназначенной для зачисления социальных выплат и пенсии, MasterCard Standard Unembossed. Выпуск и обслуживание неперсонифицированной карты ВТБ Банка Москвы бесплатные. Характеристики:

- Начисление процентов на остаток по счету выполняется ежеквартально в размере 4% годовых.

- Перевыпуск, в случае ее утери, бесплатный.

- При получении наличных в банкоматах, принадлежащих ПАО ВТБ, банкам, входящих в группу ВТБ, комиссия равна 0. При использовании ПВН ПАО ВТБ — операция бесплатна, а в ПВН банков Группы ВТБ придется платить 0,5% от снимаемой суммы, но не менее 100 р.

- За снятие наличных в банкомате «чужого» банка взимается комиссия 0,5%, но не менее 50 р.

- SMS-банкинг бесплатный.

Итоги

Подводя итог и завершая нашу тему, хочу еще раз сказать вам о том, что найти совершенно бесплатный «пластик», который не будет просить у вас ни платы за обслуживание, ни платы за проведение каких-либо операций, нигде не найти. Будьте уверены, что, если банки не установят для вас повышенную комиссию за обналичивание средств, то их непременно «стянут», когда вы решите перевести деньги на другую карточку. Бороться с такой несправедливостью совершенно бессмысленно, а потому, куда более разумно просто сделать ее минимальной.

Так, лично я считаю, что имеет смысл выбрать банк, который предлагает наиболее адекватные условия при отсутствии платы за обслуживание

Прошу вас обратить внимание на предложения банка Открытие и, конечно же, моего фаворита – Тинькофф банка. Кстати, говоря о последнем, не могу не упомянуть о том, что вам не придется тратиться на абонентскую плату, если на счету всегда будет присутствовать сумма от 30 000 рублей

Если же это условие не выполняется, то кэшбек обязательно покроет эту смешную сумму в 99 рублей. Успешной вам охоты на лучший дебетовый продукт и, как всегда, до скорых встреч!