Cтакан заявок

Содержание:

- Как использовать стакан в работе

- Скальпинг по стакану цен на Forex

- Структура Order Book и типы заявок

- Стакан на Форексе и криптовалютном рынке

- Виды заявок

- Чтобы выполнить качественный анализ биржевого стакана, необходимо понять, из чего он состоит:

- Методы применения стакана в работе

- Виды заявок в стакане

- Как с ним работать

- Анализ биржевого стакана: на что обращать внимание трейдеру

Как использовать стакан в работе

Биржевой стакан является аналитическим инструментом. Используя его, участники торгового процесса имеют отличную возможность видеть изнутри факторы, влияющие на изменение цены актива, а также предугадывать дальнейшие изменения.

Лучше всего использовать его в комплексе с другими инструментами для получения более подробной информации. Особенность стакана заключается в том, что только с его помощью можно работать на опережение, чего нельзя сказать о других индикаторах.

При анализе биржевого стакана стоит уделять особое внимание нескольким моментам:

Крупные приказы. Их никогда не стоит упускать из виду, поскольку они могут совершить переворот в торговле, особенно если располагаются в определенных пределах

Особое внимание стоит уделять крупным заявкам, расположенным на пике цены (максимум/минимум), на уровне поддержки/сопротивления или при малой активности. Айсберг-приказы

Как говорилось выше, крупные заявки сильно влияют на изменение цены. Чтобы избежать этого влияния, некоторые трейдеры предпочитают выставлять небольшие приказы один за другим. Распознать их можно в ленте приказов: однотипная повторяющаяся заявка.

Взаимодействие активных и пассивных заявок. Именно в стакане можно воочию увидеть борьбу двух сторон, по ходу дела и соотношению сил определить свою дальнейшую стратегию.

Повторяющиеся приказы. Это означает, что некоторые крупные игроки вынуждены реализовывать или приобретать активы путем создания одинаковых заявок. Увидеть их можно в ленте приказов. Заявки размещаются с одинаковыми параметрами и через определенный интервал. На них стоит обращать внимание, поскольку они, по сути, являются крупным приказом, разбитым на части.

Импульс. Нередко, когда на рынке появляется новый импульс, цены могут немного скакать, но при этом давать рост по позиции в целом. То есть в один момент цена немного упала, но в следующий момент достигает более высокой точки. При таком движении, даже несмотря на корректировки, цена будет уверенно подниматься до достижения пика или переломного момента. Определить момент импульса можно по стакану: высокая плотность средних приказов на продажу при отсутствии покупателей.

Это основной, но далеко не полный перечень показателей, на которые стоит опираться при анализе биржевого стакана. Многие из них уходят в специфику деятельности и могут быть непонятными для новичка. Перечисленные же, помогут понять, что показывает то или иное изменение, как его использовать с выгодой для себя. Начинающему трейдеру необходимо много читать и изучать рынок. Только при наличии определенных знаний и навыке правильно оценивать обстановку в процессе трейдинга можно совершить не единичную удачную сделку, а начать выгодную деятельность.

Биржа – отличный способ заработать. Но он подходит только для тех, кто готов учиться и работать. Торги – не место для испытания удачи. Если в один момент может крупно подфартить, то в следующий раз вполне реально все потерять.

Чтобы не действовать на авось, необходимо тщательно анализировать рынок и его движения. В помощь трейдеру предлагаются различные инструменты, среди которых не последнее место занимает биржевой стакан. Аналитика, которую он дает, позволяет объективно оценить обстановку и принять правильное решение.

Скальпинг по стакану цен на Forex

Несмотря на то, что скальпинг по стакану позволяет лучше чувствовать рынок и открывать позиции в правильном направлении, применение данной стратегии на Forex практически невозможно.

Это связано с тем, что валютный рынок обладает высокой волатильностью по сравнению с фондовым рынком, и любая сделка всегда находит встречную заявку в короткие сроки. Тем не менее, на Forex существует рыночный стакан второго уровня (Level 2), который позволяет трейдерам видеть глубину рынка (Market depth) – информацию об отложенных ордерах, находящихся за пределами спреда.

Level 2 отражает количество выставленных заявок на продажу и покупку, динамику изменения спроса и интерес к уровням цен покупателей и продавцов.

Среди брокеров, предоставляющих доступ к котировкам Level 2, находятся GKFX, RoboForex, а также при установке дополнительного плагина One Click Trading для терминала MetaTrader5 (и MetaTrader4 включительно) – FxOpen, Rvdmarkets, InstaForex и Exness.

Однако не все ДЦ предоставляют одинаковые условия для доступа к стакану цен. К примеру, для того, чтобы торговать скальпингом по стакану у брокера GKFX, необходимо иметь ECN счет, в то время, как брокеры Exness и RoboForex предоставляют такую возможность даже на счетах Mini и Fix-Cent соответственно, что является довольно удобным для начинающих трейдеров.

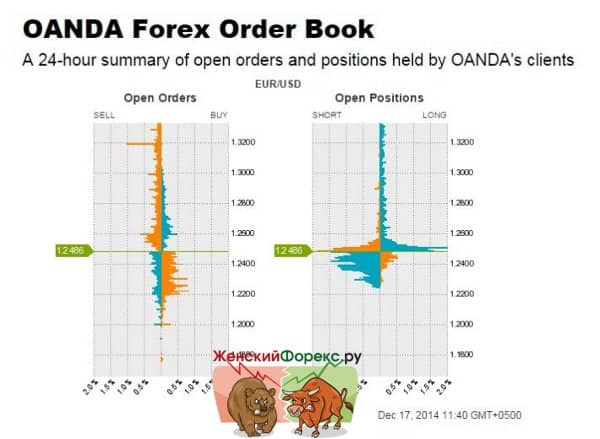

Следить за объемами заявок возможно и без установки отдельных плагинов. Такую возможность предоставляет брокер OANDA на своем официальном сайте. В режиме on-line трейдеры получают доступ к кумулятивному и некумулятивному стакану заявок – активным ордерам на покупку и продажу клиентов ОАНДЫ

Беря во внимание тот факт, что психология человека у всех примерно одинаковая, то и ситуация по открытым ордерам других брокеров приблизительно схожая

Навигация позволяет установить желаемый тип графика и выбрать валютную пару среди 16-ти возможных.

Горизонтальная зеленая линия – текущая цена на момент последнего обновления стакана.

График разделен на четыре квадранта:

справа находятся активные ордера на покупку (в верхнем правом квадранте (2) – отложенные ордера выше текущей цены, в нижнем правом квадранте (1) – отложенные ордера ниже текущей цены);

слева располагаются активные ордера на продажу (в верхнем левом квадранте (4) – отложенные ордера выше текущей цены, в нижнем левом квадранте (3) – отложенные ордера ниже текущей цены).

Длина любого горизонтального штриха на некумулятивном стакане (синего или оранжевого цвета) прямо пропорциональна количеству всех выставленных ордеров по этой цене.

На кумулятивном графике, по мере удаления от текущей цены вверх и вниз, проценты суммируются, и ситуация на рынке становится более наглядной.

К примеру, при анализе графика видно, что при падении курса, силы быков и медведей будут примерно равнозначны друг другу, а при попытке роста, несмотря на преобладание количества открытых ордеров быков, открытые позиции медведей все равно составляют большинство и будут преобладать над быками в ближайшей перспективе, что приведет к обратному снижению курса, либо к боковому движению.

Для лучшего анализа можно сравнить кумулятивный стакан OANDA с еще одним графическим стаканом, предоставляемым брокером XM на своей главной странице официального сайта. Процентное соотношение покупки и продажи клиентов показано для 6 валютных пар, а также для золота и нефти.

Таким образом, на основании графиков можно предположить, в какую сторону следует открывать позицию. Но использование подобного стакана больше подходит для предварительного анализа рынка, нежели для торговли скальпингом, так как для динамично изменяющегося рынка постоянное ручное обновление веб-страниц отнимает слишком много времени.

Поэтому, если вы выбираете стратегию скальпинга по стакану, то в таком случае наилучшим способом торговли будет использование стакана цен второго уровня на площадках тех брокеров, которые предоставляют к нему доступ. А на каком счете лучше всего вести торговлю (на ECN или же на счете с самым минимальным депозитом) зависит только от вашего выбора

Читайте статью — Форекс обучение

Структура Order Book и типы заявок

Финансовый рынок − обычный аукцион: если кто-то что-то хочет продать, например, в объеме 5 лотов, и предлагает свою цену, то обязательно должен найтись тот, кто хочет купить это нечто, причем в том же объеме и по такой же price.

Стандартный DOM имеет несколько зон:

- Red: ордера («интерес») к продаже − Ask или Offer;

- Green: заявки покупателей − Bid;

- Neutral: актуальная цена в зоне спреда.

В этом и состоит отличие DOM от привычных нам ценовых графиков: вы видите только поступившие, но еще не выполненные (не закрытые) заявки, а точка на графике – это уже результат сделки. И приказов, которые этот результат сформировали, тут УЖЕ нет. Предполагается, что сделки заключаются по оптимальной (для обеих сторон!) цене, которая максимально близка к текущей рыночной. Если покупателя на весь объем по заявленной цене недостаточно, то стороны могут «договориться» о некотором диапазоне цен, внутри которого может быть заключена сделка.

Виды заявок в Open Book

В общем объеме биржевых приказов принято выделять заявки:

- Рыночные: выполняются по оптимальной («лучшей») цене в полном объеме.

- Лимитные: обычные ордера – указывается актив, желаемая цена, лот.

- Условные: остальные ордера, за исключением лимитных, требующие неких условий, например, момента времени.

В стакане цен видны ТОЛЬКО лимитные заявки: рыночные исполняются сразу, а для условных, нужен момент, когда они в зависимости от ситуации станут или рыночными, или лимитными.

Также принято выделять (весьма условно) заявки мелкие (10-100 лотов или контрактов), средние (400 — 1000) и крупные (более 4000 лотов). За поведением крупных приказов нужен особый контроль – именно они участвуют в спекуляциях. Их проще видеть в ленте приказов (time&sales) – она отображает и скрытые объемы, которые в Order Book не попадают.

Агрессивные и пассивные заявки могут быть любого типа, но стратегические задачи у них разные.

Ордера покупки/продажи, размещенные статично в узкой ценовой зоне, фактически эту зону защищают, а потому считаются пассивными. Вспомните, как трудно пробить сильные уровни поддержки/сопротивления.

Рыночные заявки более динамичные (агрессивные) − именно они смещают цену к нужному для маркетмейкера уровню.

Стакан на Форексе и криптовалютном рынке

В МетаТрейдере 4 и 5 реализован биржевой стакан:

- В МТ4 – это скорее подобие полноценного стакана. Полезной информации нет, указываются только ценовые уровни.

- В МетаТрейдере 5 стакан информативнее. Брокеры могут давать информацию по объемам для валютных пар и контрактов на разницу на акции/индексы/криптовалюты. МТ5 подходит и для полноценной работы на фондовом рынке, поэтому в стакане есть кнопка «Таблица всех сделок», но на Форексе она неактивна. Как и в МТ4 есть кнопки для быстрого заключения сделок.

Если стакан в биржевой торговле – крайне полезный инструмент, то в случае с Форексом ситуация иная. На Forex нет центра, куда стекалась бы информация по всем заявкам других трейдеров. Максимум, что может дать брокер – информацию по собственным клиентам.

Если у конкретного брокера появился крупный продавец по какой-либо валютной паре, то это не значит, что уровень действительно важен. Ситуация по рынку в целом может быть иной.

В случае с криптовалютами этот инструмент полезен так как основной объем торговли сосредоточен на крупных биржах. Логика работы та же, что и на фондовом рынке – в таблице отображается информация заявкам покупателей/продавцов.

Виды заявок

Существует три вида биржевых заявок:

- Рыночные. Данные заявки на покупку/продажу исполняются по лучшей рыночной стоимости в желаемом объеме.

- Лимитные. Такие заявки – обычные ордера, включающие требуемый актив, его цену, а также желаемый объем.

- Условные. Это все заявки, требующие соблюдения заданных рыночным участником условий, исключая лимитные.

Биржевой стакан демонстрирует только лимитные заявки. Сделки по рынку не видны, так как исполняются мгновенно по лучшим ценам. Условные приказы не отображаются ввиду того, что ожидают наступления требуемых условий, при которых они станут лимитными либо рыночными.

Заявки, которые отражает глубина рынка, также разделяются на мелкие, средние и крупные. Такое деление является условным и производится относительно среднедневных объемов торгов по инструменту на конкретной биржевой площадке. К примеру, если усредненный объем сделок по фьючерсу на индекс РТС составит 1 млн контрактов за сессию, то ордер на 2–5 тыс. контрактов можно отнести к крупным заявкам, и за ним нужно вести пристальное наблюдение.

При таком среднем объеме ежедневных заявок их можно разделить на следующие:

- Мелкие – 20–100 контрактов. Такое количество контрактов не заслуживает особого внимания трейдеров, потому что данный объем сделки не сможет оказать влияния на ценообразование инструмента.

- Средние – 400–1 000 контрактов. Такие объемы значительны, только если в узком диапазоне цен подобных им накапливается большое количество. В этом случае давление на цены происходит за счет плотности ордеров, создающих повышенный объем.

- Крупные – 4–10 000 контрактов. Такие ордера считаются важными, так как существенно влияют на колебания котировок. За такими позициями пристально наблюдают и учитывают их воздействие на рынок при планировании своих торговых действий.

Чтобы выполнить качественный анализ биржевого стакана, необходимо понять, из чего он состоит:

- Зеленая часть – все заявки bid (на покупку)

- Красная часть – все ask либо offer (на продажу)

- Рыночная стоимость – находится внутри спрэда (между лучшей стоимостью продавца и лучшей ценой покупателя)

Котировочный стакан отображает ордера серьезных участников, что можно использовать в процессе принятия торговых решений. Но стоит помнить, что в данном случае не отображается полная картина происходящих событий, так как здесь представлены лишь некоторые лимитные приказы, близкие к рыночной стоимости, а не все ордера.

Особенности анализа текущих значений

Понимание биржевого стакана может дать трейдеру немало полезной информации, поэтому желательно уметь анализировать показатели и разбираться в них. Отраженные в стакане заявки могут быть маленькими, средними, крупными – деление осуществляется относительно среднедневного объема конкретного инструмента. Чаще всего наблюдать можно средние заявки, которые определенным образом влияют на цену, но лишь в том случае, если их накапливается много.

Отслеживая биржевой стакан в онлайн, Форекс трейдер может делать определенные выводы и прогнозы для дальнейшей торговли. Именно актуальные объемы валюты движут рынок: когда евро начали покупать больше – это сигнал, что пара евро/доллар начинает расти; если евро продают агрессивно – скорее всего, упадет.

По-настоящему ощутимо менять рыночные объемы могут лишь маркет-мейкеры, которые видят уровень спроса и предложения в конкретный момент. Трейдер же лишен возможности отслеживать показатели, обычно он видит лишь ценовой график и понимает ситуацию касательно уже произошедших изменений.

Формирование биржевого стакана происходит определенным образом: для открытия позиции трейдер в терминале отправляет заявку брокеру (приказ) с указанием основных параметров операции (продажа/покупка, цена, объем). Когда приказ приходит на биржу, происходит поиск встречного, осуществляется сделка.

Если же приказа встречного не нашлось, он входит в базу и занимает место в очереди в соответствии с указанными параметрами, где находится до тех пор, пока трейдер заявку не удалит либо не будет найдет контрагент.

По типу заявки бывают:

- Лимитные – все, что находятся в котировочном стакане участников торгов

- Условные – те, что не отображаются, так как ожидают наступления определенных условий, при которых они станут лимитными либо рыночными

- Рыночные – не видны также, так как они в списке долго не держатся, они исполняются моментально по лучшим ценам

Инструменты для анализа

Биржевой стакан может называться глубиной рынка, стаканом заявок и другими терминами, но суть остается той же. Благодаря данному показателю трейдер может узнать уровень ликвидности торгового инструмента в конкретный момент, определить реальные уровни сопротивления/поддержки. В зависимости от терминала визуально можно наблюдать отличия, стаканы бывают стандартными и разреженными с гистограммой.

Хорошо показал себя индикатор биржевой ленты и стакан для МТ4. Так, каждая сделка фиксируется на бирже, а объемы ее отображаются в формате приходящего тика. Посредством группирования тиков можно увидеть временные бары, сумма тиков за определенный период по определенным критериям предоставляет гистограмму по кластерам, объемам, профилям и т.д.

До того, как позиция появится в ленте, трейдер может увидеть лимитные ордера на ближайших отметках цены, по которым исполняются рыночные ордера.

Понимание биржевого стакана и принципов исполнения ордеров очень важно для торговли. Обычно стакан глубже, чем показывают торговцам брокеры, так как они чаще всего предоставляют значения в границах 1-2 пунктов от цены и относятся они к определенному провайдеру ликвидности

Поэтому информация сторонних источников обычно более релевантная и честная, чем у брокеров.

Методы применения стакана в работе

Информация по заявкам других трейдеров может помочь в торговле. Следить придется за действиями крупных игроков, рядовые спекулянты с объемами в пару лотов игнорируются. Ниже – небольшая инструкция, поясняющая, как пользоваться биржевым стаканом.

Определение цены, по которой исполнится заявка

Это актуально для низколиквидных инструментов, по которым ограничено предложение и спрос. Если входить крупным объемом, то реальная цена исполнения отличается от лучшего Бида/Аска, отображающегося в торговом терминале.

В примере с обычными акциями Авангарда при продаже 80 лотов нет достаточного спроса на одном ценовом уровне. По текущим заявкам можно определить реальную цену исполнения приказа. В терминале в момент заключения сделки будет виден курс 935 руб., но за счет большого объема происходит удовлетворение спроса на нескольких уровнях.

В реальности цена исполнения окажется равной не 935 руб., а (5 х 935 + 46 х 930 + 12 х 925 + 8 х 920 + 5 x 915 + 1 x 910 + 2 x 905 + 1 x 890)/80 = 926,25 руб.

По голубым фишкам с такой проблемой могут столкнуться разве что крупные игроки. Объемы, характерные для рядовых спекулянтов, удовлетворяются практически мгновенно без ухудшения цены.

Крупный оффер

Все зависит от того, где появился этот оффер:

- Внутридневные трейдеры фиксируют профит на High/Low сессии. Если во второй половине дня появился крупный оффер на продажу или покупку, и он находится в районе дневного максимума/минимума, велика вероятность, что крупный игрок собирается фиксировать профит. Можно попробовать поймать отскок или закрыть прибыль чуть раньше, чем это сделает «крупняк», выставив свой Бид чуть выше, чем это сделал маркетмейкер. За счет этого ваш приказ гарантированно исполнится.

- Большой Бид или Аск непосредственно на исторически значимом уровне. Это может быть как желанием защитить важную поддержку/сопротивление, так и фиксацией профита. Это идеальный ориентир при выставлении собственного стоп-лосса. Если разместить SL за «плитой» (оффер большого объема), то крупный игрок будет защищать и важный для себя уровень, и ваш стоп. Это сокращает размер SL и дает дополнительную устойчивость позиции.

- При движении в горизонтальном коридоре аномальные офферы могут формироваться у его границ недалеко от лучшего Бида/Аска. В зависимости от ситуации это может быть провокацией или попыткой спровоцировать выход графика из диапазона.

Основные принципы работы с офферами «крупняка» сводятся к использованию его в роли ориентира при фиксации прибыли или установке стопа. Если увидите такой приказ в стакане, не торопитесь тут же заключать сделку в том же направлении. Это может оказаться обычной провокацией.

Выгодная торговля в AMarkets

Виды заявок в стакане

Все заявки на бирже отличаются друг от друга. Существуют три большие группы:

- Лимитные заявки. Содержат в себе информацию о количестве лотов и цене, по которой участник торгов готов приобрести данные активы.

- Рыночные заявки. Падают прямо с рынка, они исполняются мгновенно и в полном объеме по лучшей из представленных цен.

- Условные заявки. К ним относятся все, кроме лимитных, которые требуют соблюдения определенных условий, установленных заявителем.

Как уже говорилось выше, стакан включает в себя только лимитные заявки. С рынка на него не попадают ввиду их мгновенного исполнения. Условные заявки не могут отображаться, поскольку они недействительны до наступления определенных условий. После этого они переходят в группу лимитных или рыночных.

Также заявки подразделяются на мелкие, средние и крупные. Данная группировка является условной, и зависит в первую очередь от среднедневного объема продаж актива на определенном рынке. Рассмотрим особенности каждой группы заявок:

- Мелкие. Не влияют на ценообразование актива и, скорее всего, принадлежат инвесторам, оперирующим небольшими суммами. Ввиду этого не заслуживают повышенного внимания трейдера.

- Средние. Такие заявки могут ни на что не влиять, если они единичные. В этом случае не стоит на них зацикливаться. Но вот если создается большое количество средних заявок, это говорит об увеличении плотности сопротивления, а значит, данный факт требует более пристального внимания трейдера.

- Крупные. Являются важными заявками, поскольку могут серьезно повлиять на котировки и ситуацию на рынке в целом. За такими заявками нужно пристально следить и не упускать из виду.

Разобравшись с распределением заявок по видам и объему, стоит уделить особое внимание предназначению заявок. В зависимости от своего назначения, они могут быть двух видов:

- агрессивные;

- пассивные.

Пассивные заявки статично распределяются по ценам, недалеко друг от друга, не проявляют агрессию и служат своего рода защитой определенного ценового рубежа. Обычно пассивные ордеры располагаются у определенного рубежа, не давая пробить его.

Рыночные заявки, направленные на мгновенное исполнение, являются агрессивными. С их помощью происходит движение цен в ту или иную сторону. Бывают и лимитные заявки, которые относятся к агрессивным. Они влияют на изменение цен другим образом: постоянно следуют за изменяющейся ценой, пока цель не будет достигнута. Такие заявки и их движение можно увидеть в стакане. Он всегда будут стремиться за текущей рыночной ценой, подталкивая ее к дальнейшему движению.

Агрессивные и пассивные заявки могут находиться как во взаимодействии, так и в противодействии друг с другом. В случае взаимодействия при пробитии крупным агрессивным игроком определенного уровня, пассивные заявки станут как будто охранять его. При противодействии пассивные заявки будут мешать активному игроку пробить рубеж.

Как с ним работать

Разберемся, как работает торговля по стакану.

Через торговую платформу, которая установлена у инвестора, он подает поручение своему брокеру на покупку или продажу актива. В ордере указываются параметры сделки: что купить, в каком объеме и за какую стоимость.

Напомню, что может быть выставлена рыночная или лимитная заявка. Объем – какой угодно инвестору. По рыночной сделка совершается мгновенно, запись об этом появляется в личном кабинете.

Рассмотрим, как подать лимитную заявку на основе анализа таблицы ордеров на примере покупки привилегированных акций Башнефти.

Спред равен 0,5 руб. Это очень маленькая величина для стоимости лота более 1 800 руб. Объемы предложений достаточные, если вам надо купить всего несколько акций. Можно сделать вывод, что ликвидность актива высокая, проблем с покупкой не будет.

Если понаблюдать за цифрами в течение 5–10 минут, можно увидеть, что они меняются. Торговля идет довольно активно.

Допустим, нам надо купить 5 акций Башнефти. Смотрим на красную зону – зону предложения. Самое лучшее – 1 847,5 руб. за акцию. Если мы выставим поручение по ней, то сразу же купим нужное количество.

Но мы хотим сэкономить и купить дешевле. Если дадим поручение на покупку по 1 847 руб., оно окажется среди 206 имеющихся. Принципы исполнения ордеров:

- учитывается выставленная цена;

- учитывается время появления ордера на бирже.

То есть наши 5 лотов попадут в очередь и в таблице вместо объема 206 появится цифра 211. Сначала исполнятся 206 заявок, которые появились раньше, только потом – наша. И это при условии, что найдется продавец, готовый реализовать акции за 1 847 руб.

Можно выставить сумму еще ниже. Например, 1 845,5 руб. Кроме нас, там еще 17 ордеров. С нашим станет 22. Допустим, что продавец нашелся и поручение исполнилось. Экономия составит всего 2 руб. с акции, т. е. с 5 лотов – 10 руб. Если суммы инвестирования незначительные, то не стоит тратить время на анализ таблицы ордеров. Покупайте по рыночной стоимости. Например, в нашем примере брокер выставил мне ее в размере 1 847 руб. При покупке нескольких сотен лотов можно поиграть цифрами.

Обратите внимание на нюанс торговли в мобильном приложении “Сбербанк Инвестор”. Во-первых, Сбербанк автоматически ставит галочку в окошке “по рыночной цене”

Во-вторых, увеличивает цену на 2 %. В нашем примере, если бы торговали через брокера Сбербанк, то заявка по рынку составила бы 1 883,94 руб. Это надо учитывать и никогда не выставлять рыночные ордера у Сбербанка.

Анализ биржевого стакана: на что обращать внимание трейдеру

Понимание стакана цен является хорошим инструментом не только для анализа рынка и его настроения, но и для получения прибыли. Трейдер сможет понять, когда лучше открывать сделку, чтобы извлечь максимум выгоды от рынка и изменения цены.

Рекомендую прочитать также:

Что значит для долгосрочного инвестора шорт сквиз

Шорт сквиз: игры трейдеров и возможность для инвестора

При анализе глубины биржевого стакана нужно обращать внимание на следующие факторы:

- завершение спокойного состояния рынка, которое принято называть «флэт» (плоский) обычно характеризуется появлением крупной заявки;

- самые большие объемы по заявкам в стакане формируют уровни поддержки или сопротивления. Трейдеры используют их для определения уровня стоп-лосса;

- цены в стакане иногда четко отражают границы канала. Сопротивление сверху характеризуется большим количеством ордеров на продажу возле конкретного уровня. Это означает, что трейдеры будут стараться активно выкупать актив по ценам ниже сопротивления. Коснувшись этого уровня, цена, скорее всего, отскочит вниз, спровоцировав разворот тренда в сторону понижения;

- биржевой стакан помогает определить коррекцию против основного тренда. К примеру, на графике наблюдается восходящий тренд, но в таблице количество продавцов гораздо больше. Это означает завершение коррекции, после которой цена снова начнет двигаться в сторону своего тренда. Трейдеры используют эту возможность, чтобы учесть тренд и получить максимум профита.